Когда лучше брать кредит в банке

Любой человек, желающий заключить выгодную кредитную сделку, задумывается о том, стоит ли сейчас брать кредит. Действительно, бывают ситуации, когда кредитование лучше отложить. И это касается не только личного финансового положения потенциального заемщика, но и общей экономической ситуации в стране.

18.02.20, обновили 23.10.23 —> 31733 1 Поделиться

Автор Бробанк.ру Ирина Калимулина

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru Открыть профиль

Рассмотрим, когда лучше брать кредит, как это связано с ключевой ставкой Центрального Банка. Выгодно ли брать кредит сейчас, или лучше отложить сделку на потом. Зависимости от личных обстоятельств, выбор лучшего банка. Подробно на Бробанк.ру.

| Макс. сумма | 5 000 000 ₽ |

| ПСК | 11.658% — 35.921% |

| Срок кредита | 12-60 мес. |

| Мин. сумма | 20 000 ₽ |

| Возраст | 20-70 лет |

| Решение | 5 минут |

О влиянии ключевой ставки на ставку по кредитам

Рассматривая вероятность кредитования в текущий момент, граждане в первую очередь думают о процентных ставках. Всегда хочется заключить договор на самых лучших условиях, чтобы переплата оказалась как можно меньше. И отчасти переплата будет зависеть от значения ключевой ставки.

Если думать о том, стоит ли сейчас брать кредит в рублях, то важно смотреть на ключевую ставку Центрального Банка. Это именно тот процент, под который банки выдают ссуды. Если сейчас ее значение равно 6%, а банк выдает кредит под 15%, то его прибыль — 9%. То есть чем меньше ключевая ставка, тем выгоднее становятся условия кредитования.

ЦБ РФ снова снизил ключевую ставку

7 февраля 2020 года регулятор снова снизил значение важного финансового показателя с 6,25% до 6%. Что это означает? Теперь банки будут брать в ЦБ РФ средства под меньший процент, соответственно, снизят значение ставки для заемщиков.

Так происходит всегда. Если ЦБ повышает ключевую ставку, растут и проценты по кредитным сделкам. Если значение понижается, то и люди берут кредиты на более выгодных условиях. Если анализировать, в какое время лучше брать кредит, то спустя примерно 2 месяца после снижения ключевой позиции.

Банки не сразу реагируют на снижение, ситуация до них “доходит” постепенно. И в первую очередь на это дают реакцию крупные банки, особенно Сбербанк. ЦБ РФ снизил ключевую ставку 7 февраля, значит, Сбербанк объявит об уменьшении процента по всем продуктам примерно в конце марта. После все банки сделают аналогичный шаг.

Многие банки позиционируют такое снижение как свой плюс, делая на этом рекламу. На деле же это просто ожидаемый экономический эффект.

Выгодно ли сейчас брать кредит

Вообще, снижение ставки на 0,25%, это совсем мало. Как-то это отразится еще на крупных ипотечных ссудах, на больших займах для бизнеса. Если же рассматривать простой потребительский кредит, особой роли это играть не будет.

- при ставке 16,25%. Ежемесячный платеж — 10584 рубля, переплата — 81030;

- при ставке 16%. Ежемесячный платеж — 10547 рубля, переплата — 79696.

То есть фактически разница в платеже составит всего 37 рублей, в общей переплате — 1334 рубля за три года. Это совсем незначимые показатели, поэтому нет смысла ждать эффекта от снижения ключевой ставки. Если это необходимо, берите кредит сейчас, особого смысла откладывать это не потом нет.

Сейчас хорошее время для оформления кредитных услуг. Значение ключевой ставки достигло минимального уровня, начиная с марта 2014 года. Именно тогда ЦБ РФ начал повышение значения из-за кризиса.

- март 2014 — 7%;

- к декабрю 2014 значение постепенно увеличилось до рекордных 17%. В этот период люди брали кредиты под огромные проценты;

- январь 2015 — 15% годовых;

- к июлю 2015 постепенное снижение до 11%;

- следующее понижение случилось только в июне 2016 года — до 10,5%;

- март 2017 года — 9,75%;

- начало 2018 года — 7,5%;

- в декабре 2018 отмечено повышение до 7,75%, но уже июне 2019 вернулись 7,5%;

- июль 2019 — 7,25%;

- декабрь 2019 — 6,25%

- февраль 2020 — 6%.

Динамика отчетливо прослеживается, и для заемщиков она положительная. На сегодня ставки по кредитам достигли минимального уровня за долгие годы, поэтому можно сейчас брать кредит, условия будут нормальными, ставки ниже, чем в прошлом и позапрошлом году.

А что будет дальше — неизвестно. Хорошо, если тенденция продолжится и ключевой показательно снова окажется ниже. Но ни один эксперт не может сказать точно, как будет вести себя это значение, когда оно поменяется и в какую сторону. Так что, сейчас выгодно брать кредиты, не откладывайте на потом.

Какой лучше брать кредит

- под залог недвижимости. Ставка для незарплатных клиентов — 11,8%;

- простой нецелевой кредит. При сумме до 1000000 рублей — ставка до 17,9-19,9% годовых. Есть брать больше — 12,9%-13,9%.

Обеспечивая сделку залогом, заемщик дает банку гарантии возвратности, поэтому тот будет готов выдать ссуду на лучших условиях. Некоторые банки предлагают и программы с поручительством, хотя таких форм оформления становится все меньше. Ставки по продуктам с поручителями ниже, чем по необеспеченным кредитам.

Если заемщик не может предоставить справку о доходах, для него установятся самые большие проценты. Крупные банки типа Сбера, ВТБ, Промсвязьбанка, Россельхозбанк, Газпромбанка вообще не работают без справок, этот документ для них обязателен. Если с 2-НДФЛ можно заключить договор под 15-19%, то без документального подтверждения дохода — под 20-28%.

Стоит ли брать потребительский кредит, если нет возможности принести справки? Рекомендуем обращаться за деньгами только в том случае, если это действительно необходимости. Если же это просто очередная “блажь” типа покупки телефона, то лучше просто подкопить. А крупную покупку за счет такой ссуды не сделать, обычно без справок банки выдают не больше 50000-100000 рублей.

Брать или не брать кредит: оценка финансового положения

Порой заемщики необъективно оценивают свои финансовые силы и в итоге оказываются в долговой яме. Если вы думаете о том, брать ли сейчас кредит, в первую очередь оцените свой уровень кредитоспособности. Выплата не должна быть сильно обременительной.

Специалисты рекомендуют подбирать условия кредитования так, чтобы на выплату всех долговых обязательств у человека уходило не больше 50% от его доходов. И многие банки при рассмотрении придерживаются такого же мнения.

Составьте список своих обязательных расходов и доходов. Определите, сколько вы можете расходовать в месяц на обслуживание еще одной ссуды. Далее используйте кредитные калькуляторы банков или универсальные программы, чтобы выявить, какую сумму и на какой срок вы реально можете взять в соответствии с вашим финансовым положением.

Для начала определите необходимую сумму, а затем считайте, на какой срок лучше брать кредит. Выбирайте период так, чтобы ежемесячный платеж оказался посильным.

В каких банках выгодно брать кредит

Лучше выбирать для оформления банки, с которыми вас что-то связывает. Идеальный вариант — зарплатный банк. Условия будут самыми выгодными, и даже справки для оформления собирать не нужно. Отличные условия зарплатникам предлагают Сбербанк, ВТБ и другие банки. Аналогично хорошие условия ждут постоянных заемщиков, вкладчиков, активных держателей дебетовых карт.

В каких банках не стоит брать кредит? Если банк предлагает предельно простые условия кредитования, не просит справок, готов выдать кредит прямо сейчас, то условия будут совсем непривлекательными. Именно в таких компаниях ставки оказываются самыми высокими. Чем проще кредит, тем он дороже — ставки повышаются, так как банк рискует, заключая договора на лояльных условиях.

Когда можно брать кредит

Тогда, когда ваше финансовое положение устроит банк. Чем больше стаж на текущем месте, тем лучше. Банки ценят в заемщиках постоянство. Если человек долго работает на одном месте, это большой плюс в его пользу. Поэтому, если вы намерены сменить работу, с оформлением лучше поспешить.

Влияют на условия кредитования и вероятность одобрения и дети. Если скоро один из ваших детей достигнет совершеннолетия, лучше повременить с кредитом до этого события: по достижении 18 лет ребенок перестанет быть иждивенцем. Аналогично — лучше брать кредит до появления ребенка, например, когда жена еще беременна. Но с учетом, что вскоре финансовая нагрузка на семью вырастет.

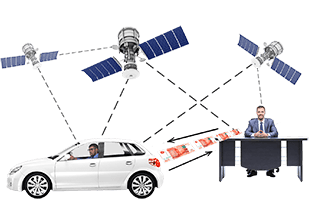

Где выгоднее взять автокредит

Если рассматривать такие программы, то лучшие условия обеспечиваются при выборе программ автопроизводителей. Многие банки заключают договорные отношения с салонами и производителями. В итоге появляются выгодные условия на покупку новых авто, можно даже встретить варианты рассрочки.

При намерении купить подержанное авто сравните программы автокредитов с наличными кредитами, порой последние оказываются даже более рациональными. В целом, хорошие условия по автокредитам есть в Тинькофф Банке, Кредит Европа Банке, изучите их программы.

Брать кредит или нет — это каждый решает сам. В целом экономическая ситуация в стране этому способствует. Ставки сейчас низкие, а банки в результате серьезной конкуренции разрабатывают все более выгодные и интересные предложения.

Источники информации:

Информация о динамике ключевой ставки взята с официального сайта Цб РФ.

Сведения о кредитах наличными — с сайта Сбербанка.

Что выгоднее: автокредит или потребительский

Есть несколько способов найти деньги для покупки нового автомобиля: например, взять потребительский или автокредит. Разберем, чем они отличаются.

Понятие авто- и потребительского кредита

Если на покупку автомобиля не хватает денег, можно подать заявку на потребительский кредит. Для банка это обычный кредитный продукт по стандартной ставке без конкретной цели.

Автокредит — это целевой потребительский кредит с обеспечением. Целевой — потому что выдается на конкретную цель: покупку автомобиля. Обеспеченный — потому что автомобиль остается в залоге у банка. Если заемщик перестанет платить по кредиту, банк заберет автомобиль в счет погашения долга.

Чем отличается автокредит от потребительского кредита

Проценты по кредиту. Основное отличие автокредита и потребительского — ставка. Если сравнивать автокредит с потребкредитом без страхования, обеспечения и поручителей, ставки по автокредиту ниже на 3—10 процентных пунктов — зависит от банка. Для банка в автокредите меньше рисков.

В 2022 году минимальная ставка по автокредиту на новый автомобиль с каско без страхования жизни — около 9% годовых. Со страхованием жизни некоторые банки предлагают автокредиты на новые авто под 4% годовых. Кредитная ставка на подержанные автомобили — от 10% при оформлении каско и первом взносе от 10—20%. Многие банки и тут требуют страхование жизни, а за отказ — повышают ставку.

Вероятность одобрения заявок на автокредит выше. Кредит — залоговый, и банк меньше рискует, выдавая его.

Максимальная сумма автокредита примерно такая же, как и по кредиту наличными: до 5—7 млн рублей.

Максимальный срок автокредита примерно совпадает с условиями потребительского кредита — не более 5—7 лет .

Возможность купить автомобиль на вторичном рынке. Взяв кредит наличными, можно приобрести машину где угодно: у частного лица, на авторынке или привезти из-за границы.

В некоторых случаях деньги могут перечислить на карту: тогда машину можно будет купить у кого угодно. Но банк в этом случае потребует фотографию ПТС и оформит обременение.

Залог транспортного средства. Автокредит, как и кредит под залог недвижимости, — это обеспеченный кредит. Заемщик оставляет банку обеспечение по кредиту — приобретенный автомобиль. Это еще одна причина для банка снизить ставку.

Возможность распоряжаться автомобилем. При автокредите транспортное средство оформляется в залог. Заемщик вправе управлять автомобилем и доверять управление третьим лицам. Но машину нельзя продать: на нее наложено обременение.

Иногда после постановки на учет банк требует передать на хранение паспорт транспортного средства — ПТС — на срок кредита. Это дополнительная страховка для банка, такое требование прописано в договоре.

При потребительском кредите банк не может как-либо обременить автомобиль.

Страхование по каско. По большинству кредитов с обеспечением банк требует застраховать предмет залога. Для автомобилей — это каско на весь срок кредитования.

У разных банков свои требования к договору каско. Например, могут быть такие:

- Выгодоприобретателем должен быть банк.

- Сумма франшизы по страховке — не более 30 тысяч рублей.

- Страховые выплаты без учета износа — это дополнительное условие в каско, с ним полис дороже.

- Наличие обязательных страховых рисков — угон, ущерб, уничтожение.

Стоимость каско за первый год банки обычно разрешают включить в сумму кредита. Страхование за второй и последующий годы заемщик оплачивает самостоятельно и предоставляет полис страхования в банк. Обычно это нужно сделать в течение 10 дней после истечения предыдущего договора страхования. Если не оформить полис или вовремя не предоставить его в банк, ставка по кредиту может возрасти, или банк наложит штраф — это указано в кредитном договоре.

Иногда банки разрешают не покупать полис каско, но ставка по кредиту возрастет на 3—5 процентных пунктов.

Первоначальный взнос. Для автокредита иногда требуется первоначальный взнос — 10—20% от стоимости автомобиля. Это наиболее актуально для покупки в кредит автомобиля с пробегом.

Страхование жизни и дополнительные услуги. Часто для автокредита требуется приобрести страхование жизни и юридические услуги. В 2023 году салоны и банки все меньше навязывают такие продукты: можно отказаться от всего и тогда ставка будет выше. Можно согласиться — и процент будет ниже. Выгоду от покупки или отказа надо считать в каждом конкретном случае, но она вряд ли будет значительной.

Установка дополнительного оборудования. В 2023 году большинство автомобилей продаются в заводских комплектациях, а дополнительное оборудование ставится по запросу покупателя. Это не зависит от формы оплаты: в кредит или за наличные.

Существуют льготные программы автокредитования. Условия по ним отличаются от обычных автокредитов: государство может погасить часть долга или сделать ставку ниже.

Государственное субсидирование автокредитов. Мы уже писали про программу льготных автокредитов. Государство обещает помощь не всем гражданам, а только некоторым категориям:

- Родителям хотя бы одного ребенка младше 18 лет.

- Работникам государственных медицинских организаций.

- Покупателям первой в жизни машины.

- Людям, которые сдают авто в трейд-ин. При этом машина должна быть не старше 6 лет и принадлежать владельцу не менее года.

У желающего получить господдержку должно быть российской гражданство, водительские права, а также никаких других автокредитов.

К автомобилям, на которые государство дает субсидии, тоже есть ряд требований:

- Машина собрана в России и получила не менее 2000 баллов от Минпромторга.

- Приобретаемый автомобиль новый.

- Стоимость не выше 2 млн рублей.

- На машину оформлен электронный ПТС.

По этой программе государство обещает внести 10—30% от стоимости автомобиля. Скидку 25% дадут жителям Дальнего Востока, 10% — жителям остальных регионов, 30% — покупателям отечественных электромобилей. Эта скидка засчитывается в качестве первого взноса.

С льготными кредитами работают не все банки, ставка и срок по таким кредитам не регулируются государством.

Программы кредитования от производителя. Иногда производитель предлагает свои программы кредитования, например кредит с остаточной стоимостью. Это кредит с минимальным ежемесячным платежом. Часто ставка снижается за счет дополнительных услуг или страховок, при отказе от которых ставка приближается к рыночной.

Такой кредит обычно рассчитан на 3 года. Есть первый взнос, а после последнего платежа остается долг 30—50% от стоимости автомобиля — отсюда и название кредита. Можно внести оставшуюся сумму одним платежом или в счет долга сдать автомобиль по трейд-ину и сразу купить новый — на это и рассчитывают дилеры.

Оформление договора автокредитования отличается от обычного потребкредита: по автокредиту нужно оформить договор залога транспортного средства. А еще различается способ перечисления денег: при автокредите банк перечисляет всю сумму напрямую продавцу.

Если по договору кредитования ПТС остается в залоге, то после оформления автомобиля в ГИБДД нужно отнести ПТС в банк. Обычно это необходимо сделать в течение 10 рабочих дней. Пропуск срока грозит штрафом от банка.

Избранные статьи для автомобилистов

Как ездить без штрафов и не переплачивать за обслуживание машины — в нашей рассылке вместе с другими материалами о деньгах

Подписаться

Подписываясь, вы принимаете условия передачи данных и политику конфиденциальности

Преимущества потребительского кредита и автокредита

Вот какие плюсы есть у покупки автомобиля с потребительским кредитом:

- Нет первого взноса.

- Не обязательно оформлять каско.

- Не нужно закладывать автомобиль.

- Нет ограничений по месту покупки.

У автокредита свои плюсы — такой кредит поможет сэкономить:

- Ставка может быть ниже.

- Максимальная сумма больше.

- Можно получить быстро, в момент покупки машины.

- Доступны программы льготного кредитования.

Условия получения автомобильного и потребительского кредита в банке

Условия для этих видов кредита похожи: максимальный срок и средняя ставка примерно одинаковые.

Страхование жизни оформляется по желанию заемщика, но может влиять на ставку по кредиту. Важное отличие — залог и каско, если полис предусмотрен кредитным договором.

Сравнительный расчет

Рассмотрим варианты покупки автомобиля Lada Niva стоимостью 1 млн рублей в кредит на 3 года без страхования жизни. С учетом первого взноса 100 тысяч рублей в кредит нужно взять 900 тысяч.

Потребительский кредит на 900 тысяч рублей банк выдаст примерно по ставке 17% годовых. Переплата за 3 года составит около 255 тысяч рублей.

Автокредит на 900 тысяч можно получить по ставке 10% годовых. Переплата — около 145 тысяч. Также придется 3 года покупать каско. Стоимость полиса зависит от автомобиля и страховой истории владельца.

По программе субсидирования автокредитов государство внесет за вас 10% от стоимости автомобиля. С учетом первоначального взноса остается взять в кредит 800 тысяч. По программе субсидирования ставка выше, чем по обычным кредитам. При ставке 15% переплата за 3 года составит около 198 тысяч рублей. При этом также требуется ежегодно оформлять полис каско.

Что лучше: потребительский кредит или автокредит

Выбор программы кредитования зависит от конкретного автомобиля, водителя и стоимости полиса каско. Но некоторые общие выводы все же можно сделать.

Возможность продажи автомобиля при использовании автокредита существует, но это сложная процедура: нужно все согласовать с банком. Может не получиться.

Если планируете продать автомобиль раньше, чем закроете автокредит, выбирайте потребкредит или гасите автокредит заранее, чтобы снять обременение с автомобиля.

Льготная программа автокредитования из-за повышенной ставки будет выгоднее только при досрочном погашении автокредита. Если планируете вносить ежемесячно минимальный платеж, оформляйте обычный автокредит.

Нестабильное финансовое положение может повлечь просрочки по кредиту. В случае с автокредитом банк может забрать автомобиль и сам продать его, чтобы покрыть долг. Если оформлен потребкредит, можно самостоятельно продать машину по рыночной цене и вернуть остаток долга банку.

А любимый банк Тиньков предложил мне взять автокредит 900000 под 19%, под залог тачки за 3 мульта. Я посидел-подумал и пошёл взял потреб за 15,9. Ненуачо, зато без залогов и страховок. Ах, да, под залог хаты Тиньков 9% предложил. Тиньков, вы банк или ломбард?

Grigory, буквально сегодня отправил заявку в Тинькофф на автокредит, по сути мне нужно только пол суммы, 500к, поставил на 5 лет, одобрили, сказали платеж в месяц 16500, это получается переплата в 490к 😂 Это при том, что пользуюсь Тиньком постоянно, инвестиции у них и и.д. Никаких обременительных факторов нет, зп белая🤦🏻♂️

Grigory, дада)) меня они тоже веселили предложением под залог квартиры)

Grigory, в Сбере в прошлом году потреб тоже был значительно дешевле автокредитов, 12.9%, а автокредиты 15-18%, если правильно помню. Ощущение, что на автокредиты сейчас заградительные тарифы у многих банков.

Автор статьи

Ivan, благодаря таким как вы у маркетологов есть работа и 6-значная заплата. Специально для вас разбираю кейс с Райффом:

9.9 у них была акция со второго года и только со страховкой. Потребы без страховки у них с повышенной ставкой. Сейчас 900 тыр они дадут под 16% без страховки.

Покупал жене отечественный автопром в мае прошлого года. Брался автокредит на 3 года. 74к заплатило государство, 30к программа ладафинанс. Требование СЖ и КАСКО. В первом автосалоне каско предложили 74к, во втором 52к, но любезно предложили каско с франшизой всего за 32к. В итоге сделал полное каско у друга за 30к. Причём менеджеры упорно утверждали, что каско должно быть именно их и наверняка их банк не работает с вашей страховой, но были не услышаны. Кредит планировалось выплатить за год, но мало ли какие обстоятельства, поэтому всзяли на 3. СЖ предполагалось расторгнуть, но его так чётко зашили в тело кредита, что отдельный договор на него не был выдан (возможно он и был, но его специально не дали), путём подсчётов высчитали, что СЖ вышло аж на 40к. Кредит выплачен был за 9 месяцев, переплата по процентам вышла в 37к. В итоге математика: выиграно 74к по госпрограмме = 30к по ладафинанс — итого 104к. Потрачено: 30к каско, 40к СЖ и 37к проценты — итого 107к. Получается, что переплатили мы за автомобиль всего 3 тысячи. Но 9 месяцев им уже пользовались. В принципе, если брать автокредит без СЖ и с возможностью закрыть его без штрафов 2-3 платежом, то брать автокредит будет выгоднее, чем покупать авто за нал, на той же гранте можно сэкономить около 50к и + иметь полное каско на год, при условии, что попадаешь под программы государства и автопроизводителя.

Сомнительные такие преимущества у потребкредита при сумме в 900к разница в 110к за 3 года. В эту стоимость вписывается, к примеру, Лада Веста — каско в год будет стоить примерно 30-35к (без падения стоимости в страховой период, с безлимитным боем ветрового стекла, фар и без повышения стоимости на следующий год в случае подобного страхового случая) — итого те же 110к за 3 года. Получается что потребкредит, что автокредит с обязательным каско — идентично по переплате (для новых бюджетных авто).

При этом не болит голова над вопросами:

— что же делать если на трассе поймал камень? (ветровое стекло с подогревом ~13к за оригинал + установка, фара оригинал в районе 20к + установка, один страховой случай в год — и каско почти полностью окупается),

— на что чинить если по своей вине попал в дтп и прочее.

Можно конечно же обойтись и без каско — но одно небольшое дтп — и вся экономия на каско за 3 года улетает в СТО

d1mmmk, каски на автокредиты без франшизы и какие то грустные обычно.

Алекс, в крупном городе без каско никак, то на парковке заденут и уедут то еще что-то. Когда ездил на «незаметной» 5-ти летней Калине — раз в месяц стабильно находил новые царапины и трещины на бамперах — старая же машина, че оставлять свой номер и возмещать ущерб. Однажды пошел сильный снег при температуре около 0, в городе за день было несколько тысяч только официально зарегистрированных дтп, во дворе на 10км/час авто отказалось тормозить по снежной каше и льду — догнал соседа, ему ремонт бампера — мне ремонт передка на 40к (бампер, решетка, усилитель, фара, пакет радиаторов с вентиляторами…каско обошлось бы дешевле). Знакомой пару лет назад разбили камнем стекло на пятой двери (6-ти летняя Киа Рио хэтч с наклейкой «ребенок внутри»), стали смотреть по камерам — шли 2 пошатывающихся от принятого внутрь существа, один поднял с обочины камень — бросил в машину — пошли дальше… охраняемая частная парковка в центре Питера, суббота чуть за полдень, разбили просто потому что. Замену стекла оплатила страховая.

Год назад взял новый авто без кредита, сразу взял каско, вышло 31к, в этом году за продление насчитали 27к, цены на «расходники» вроде стекла и фар писал выше: одно дтп с повреждением больше чем 1 элемента и скрытыми повреждениями или просто прилетевший на трассе камень — и каско полностью окупится. Если есть миллион на новый авто — то зажмотить 30к на страховку как то странно.

Автор статьи

d1mmmk, да, потреб получился не такой выгодный, в т.ч. из-за ставок. Но преимущества какие-никакие все же есть: отсутствие залога и необходимости (почти везде) каско

d1mmmk, в идеале вообще не брать кредиты: не будет переплаты, нет необходимости в каско, рассчитываешь сам на себя.

Автор статьи

Ivan, когда-то я тоже был клиентом Райффа, но опять же маркетологи рулят. Присланные вам условия действительны только если покупаете страховку. Если откажетесь от страховки после оформления кредита и вернете деньги, ставку они повысят — это прописано у них в условиях.

Во время написания статьи я прошерстил с десяток государственных и частных банков. В статье черным по белому написано, что сравниваются условия БЕЗ страховок, а сумма не 2 млн, как у вас, а 900 тысяч рублей. Читайте внимательнее.

Все 5 банков, приведенных вами, раписывать не буду, возьму первый — ВТБ (хотя Райффайзена уже должно было хватить, но вы почему-то все еще верите, что ЧИСТЫЕ ставки по потребам около 10%).

Итак, ВТБ: если не получаете зарплату в ВТБ и не хотите оформлять мультикарту и тратить по ней 75 тыр/мес, то банк даст 900 тысяч (см. условия сравнения) под 13,7% — это уже ни разу не 10,4% как вы написали.

Проверять надо не на банки.ру, а на сайте самого банка, где детали расписаны: https://www.vtb.ru/personal/kredit-nalichnymi/#tab_0# (закладка «Условия»)

P.S. На банки.ру минимальные ставки и все с предлогом «от». Если «от 10%», то это м.б. и 15% и 20% в зависимости от желания банка продать вам страховку, доп. услуги или что-то еще. Надеюсь, я все же открыл глаза вам и другим читателям 🙂

P.S. Это не реклама потребов или автокредитов. Это статья о сравнении.

Автор статьи

Ivan, извините, но беседа не очень конструктивная. Вы не читаете условия, которые указаны в статье. Без страховки, потому что у разных банков разные тарифы и разные покрываемые страховые случаи. Вторая причина: с автокредтом клиенту обычно не навязывают страховку жизни, потому что без неё ставка не повышается, ведь автомобиль уже застрахован (чаще всего) по КАСКО.

У зеленого банка при сумме от 1 млн ставка ниже, а 900 тыр они дадут по ставке от 12,4% до 16,4%. Если пришли «с улицы», то с большой вероятностью датут как раз максимальную ставку. В статье сравниваются только общие условия и приведена средняя ставка по банкам. Еще раз: БЕЗ спец. условий, БЕЗ страховок и БЕЗ учета ставок вида «ОТ ХХ%». Если вам, как добросовестному заемщику, банк предложил меньшую ставку — поздравляю! Берите у них 🙂 Но к общему случаю ваш конкретный не имеет никакого отношения. Оперировать индивидуальными предложениями при общей оценке не надо!

Возвращаемся к Райффу. Вас никто за язык не тянул. Жаль только, что вы сами не сумели (или не догадалилсь) посчитать по своим же данным. Расчет примерный, но надеюсь, что кому-то еще из читателей это поможет открыть глаза.

Ваши параметры:

Одобренная сумма кредита 1232064 руб.

Процентная ставка 10.99% на весь срок

Ежемесячный платеж 24409 руб.

Срок кредита 84 месяцев

24 409 руб х 84 мес = 2 050 356 руб — всего заплатите по вашему «спец» предложению

1 232 064 руб на 84 мес под 11% = 1 771 779 руб (включая переплату 539 715 руб) — можете проверить на любом кредитном калькуляторе

Замечаете, что суммы не сходятся? 🙂 На всякий случай для вас посчитаю разницу:

2 050 356 — 1 771 779 руб = 278 577 руб — это переплата за страховку, про которую в спец. предложении (конечно же!) ни слова 🙂

278 577 руб / 1 232 064 руб ~= 22,6% — это сколько вы примерно переплатите за страховку с учетом процентов от тела кредита

О УЖАС! ШОК-контент! Это же и есть те самые 20-25% за страховку :)) Все еще считаете, что фантазия разыгралась именно у меня? :))

Бонус: если взять 1 232 064 руб на 84 мес без страховки, то платеж около 24 400 руб (как у вас в предложении) получается при ставке около 16% — это и есть эффективная ставка в вашем «специальном» предложении.

По-моему, уже для всех очевидно, что со страховкой эффективная процентная ставка значительно выше. И да: иногда страховка составляет и 20%, и 25% от тела кредита. Я безмерно рад, что открыл вам этот секрет :))

https://brobank.ru/kogda-luchshe-brat-kredit/