Капитализация вклада: что это такое

Для получения максимальной прибыли от вложения средств на счета в банке, выбирайте вклады с капитализацией процентов. При открытии такого депозита обращайте внимание на процентную ставку. Кредитно-финансовые организации могут устанавливать на такие вклады более низкую ставку, чем по обычным депозитным счетам. Бробанк разъяснит, зачем нужна капитализация вклада, как она работает и чему еще уделить внимание при выборе стратегии.

28.12.19, обновили 14.07.20 —> 95207 0 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru Открыть профиль

Суть капитализации

Вклад с капитализацией процентов — тот же банковский вклад, но его особенность в том, что периодически накопленные проценты присоединяют к общему размеру вклада. После этого проценты начисляются уже на всю сумму. Капитализация процентов на счете обеспечивает максимальный доход от вложенных финансов.

Чаще всего проценты капитализируют ежемесячно, но бывает так, что банк предлагает готовые программы с другой периодичностью. Только раз в квартал или полгода. Ежемесячная капитализация более выгодна для клиента.

Виды капитализации

Разные депозиты с капитализацией процентов отличаются только по срокам присоединения процентов к общей сумме вклада на счете:

| Вид вклада | Описание |

| Разовый | Разовую капитализацию банк делает только по окончанию срока в том случае, когда клиент продлевает срок действия депозита. Такую уловку финансовые организации придумали специально для того, чтобы вкладчики дольше хранили средства на депозите. Потому что в этом случае деньги вкладчиков дают учреждению больше источников для кредитования других клиентов. |

| Ежедневный | Такой вид капитализации выбирают редко. Когда процентная по вкладу и сумма слишком малы, то и доход будет увеличиваться практически незаметно. Но с большими суммами и высокими процентами такое начисление процентов окажется самым выгодным. |

| Ежемесячный | Это самый распространенный тип вклада с капитализацией. Проценты начисляют ежемесячно, чаще всего такую капитализацию выбирают для вкладов на срок до полугода или года. |

| Ежеквартальный | Вклад с начислением процентов раз в 3 месяца выбирают для депозита со сроком действия от 3 до 12 месяцев. Обязательно, чтобы общее количество месяцев, на которые оформлен депозит, было кратно 3. |

| Полугодовой | Редкий тип начисления процентов. Капитализация происходит один раз в 6 месяцев. При расторжении договора до истечения полугода утрачивается большая часть начисленных процентов. Для извлечения максимальной выгоды потребуется размещать деньги на длительный период. |

| Ежегодный | Для маленьких сумм вклада этот тип капитализации бесполезен. Его выбирают только для крупных и долгосрочных капиталовложений сроком от 2 до 5 лет. При этом важно обратить внимание на ставку и пересчитать итоговую выгоду. В некоторых случаях выясняется, что ежемесячное начисление оказывается выгоднее, чем ежегодное. |

Наиболее популярные варианты — депозит с ежемесячной и ежеквартальной капитализацией.

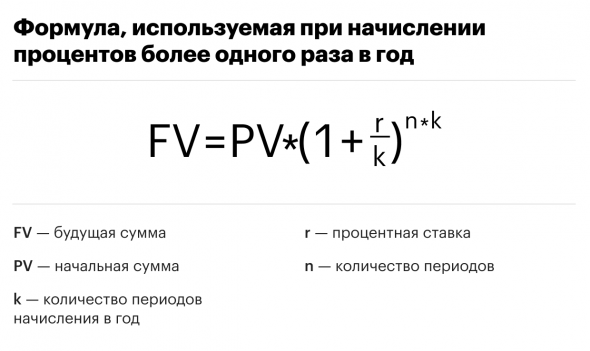

Формула расчета капитализации процентов

Общая формула для расчета капитализации процентов по депозитному счету выглядит так:

Дв — общий доход от капитализации процентов по вкладу вместе с изначальной суммой, которую положил на счет вкладчик. С — сумма, которую клиент вложил в финансовую организацию. Рп — размер процентной ставки в год, которую указывают в договоре при открытии депозитного счета. Т — срок действия банковского вклада.

По такой формуле удобно рассчитывать только доход от вкладов с ежегодной капитализацией процентов.

Для расчета дохода при ежемесячной капитализации, воспользуйтесь формулой Дв = С * (1 + Рп/12)Т, где Т — количество месяцев.

Для подсчета прибыли при ежедневной капитализации: Дв = С * (1 + Рп/365)Т, где Т — количество дней действия вклада.

При ежеквартальной капитализации: Дв = С * (1 + Рп/4)Т, где Т — количество кварталов по вкладу.

Почему уменьшается доход от депозита

- внесение денег на счет;

- обслуживание депозитного счета;

- возврат вклада наличными;

- интернет-банк, мобильное приложение или СМС-сервис;

- снятие средств с депозита и процентов по вкладу;

- проведение операций по банковскому вкладу;

- снятие денег через банкомат.

Внимательно читайте договор перед тем, как подписать его. Это поможет избежать дополнительных трат или навязанных сервисов. Внимательное изучение документов до открытия депозита с капитализацией значительно снизит риски и потери.

Преимущества и недостатки

- получение максимального дохода за счет прибавления процентов к общей сумме вклада и дальнейшего начисления процентов уже на новую увеличенную сумму;

- при открытии вклада на долгий срок и с большой суммой денег финансовое учреждение предлагает повышенные проценты.

При расторжении договора по открытию банковского депозита с капитализацией вкладчик получает доход только от начисления процентов, без капитализации. Но главный недостаток таких депозитов в том, что проводить операции с деньгами на вкладах с капитализацией невозможно.

Капитализация процентов или выплаты по окончанию срока действия

Выбор типа вклада зависит от потребностей и размера процентной ставки. У депозитов с капитализацией проценты начисляют периодически и прибавляют к сумме. Так следующие проценты будут добавляться уже к увеличенному размеру депозита. Так итоговый доход получается больше, чем при депозите без капитализации.

Если заранее известно, что доход от вложения потребуется снимать ежемесячно, открывать депозит с капитализацией процентов нет смысла. В таком случае лучше оформлять обычный депозит. Но если важнее получить максимальную сумму дохода, то делайте выбор в пользу капитализации процентной ставки.

Некоторые кредитные учреждения предлагают клиентам вклад с капитализацией и возможностью снять средства до момента капитализации. На практике часто оказывается так, что для вкладов с капитализацией процентов действуют более низкие ставки. В таком случае выгоды может вовсе не быть или же она будет очень незначительная. Рассчитайте самостоятельно выгоду по разным видам вклада, чтобы найти наиболее прибыльный вариант.

Топ-3 банков с капитализацией вкладов

Чтобы понять в каком из банков открыть вклад, потребуется сравнить их продукты. Условия по вкладу Газпромбанка «Ваш успех», «На жизнь» и «Пенсионные сбережения»:

| Вклад | Ставка | Минимальный срок | Пополнение и снятие | Выплата процентов |

| Ваш успех | 7,05% | 367 дней | Нет | В конце месяца |

| На жизнь | 5,30% | 91 день | Нет | В конце месяца |

| Пенсионные сбережения | 5,90% | 91 день | Нет | В конце года или по истечению срока вклада |

Условия по вкладам МКБ «Все включено инвестиционный», «Все включено максимальный доход» и «Все включено расчетный»:

| Вклады | Процент | Минимальный срок | Частичное снятие | Выплата процентов |

| Инвестиционный | От 5,6% | 3 месяца | Нет | Ежемесячно |

| Максимальный доход | От 5,9% | 3 месяца | Нет | Ежемесячно |

| Расчетный | От 5% | 3 месяца | До неснижаемого остатка | Ежемесячно |

Условия по вкладам Сбербанка «Управляй», «Пополняй» и «Сохраняй»:

| Вклад | Минимальный процент | Минимальный срок | Минимальная сумма вклада | Частичное снятие | Частичное пополнение |

| Управляй | 3,15% | 3 месяца | 30 тыс. рублей | Да | Да |

| Пополняй | 3,45% | 3 месяца | 1 тыс. рублей | Нет | Да |

| Сохраняй | 2,95% | 1 месяц | 1 тыс. рублей | Нет | Нет |

Процентные ставки по вкладам незначительны, поэтому многие россияне ищут альтернативные способы заработка на своих сбережениях. Это может быть индивидуальный инвестиционный счет или брокерский счет. О том, как инвестировать деньги без потерь прочитайте на нашем портале.

Аналог вклада с капитализацией

Для тех, кто не хочет открывать вклад, но хочет получать небольшой доход на остаток средств по счету, банковские учреждения предлагают специальные дебетовые карты. По ним банки начисляют проценты на неснижаемый остаток. При этом можно свободно совершать любые операции, тратить деньги и пополнять баланс. Главное, чтобы все время на карте оставалась определенная сумма. Доход примерно составляет 3-4% в год.

В частности Сбербанк предоставляет такую услугу по дебетовой пенсионной карте. На остаток средств финансовая организация начисляет 3,5% годовых.

Капитализация процентов: что это и как рассчитать

Что такое вклад с капитализацией процентов, при каких условиях капитализация самая выгодная, как самому посчитать доход по формуле сложного процента и найти готовые онлайн-калькуляторы — в ликбезе «РБК Инвестиций»

При капитализации процентов накопленная сумма регулярно прибавляется к общей сумме вклада и процент начисляется уже на нее (Фото: Shutterstock)

- Что такое

- Как начисляются проценты по вкладу

- Расчет вклада с капитализацией процентов

Что такое капитализация процентов

Капитализация процентов — это присоединение суммы начисленных процентов к основной сумме (телу) вклада, что часто называют начислением процентов на проценты. Капитализация процентов рассчитывается по формуле сложного процента и предполагает, что каждая выплата процентов будет прибавляться к телу депозита, так что в следующий раз доходность будет рассчитываться уже не от изначальной суммы, а от той, что накопилась по итогам последней капитализации.

Капитализация , то есть начисление процентов по вкладу, делается через равные промежутки времени и может быть ежедневной, ежемесячной, ежеквартальной, ежегодной и т. д. Данное условие отдельно прописывается в договоре между клиентом и банком.

Вклад без капитализации процентов предполагает, что начисленные проценты причисляются к вкладу только в конце срока депозита или сразу переводятся на отдельный счет, расчет доходности вклада без капитализации проводится по формуле простых процентов.

Рассмотрим, как работает простой процент для вклада без капитализации и сложный процент для вклада с ежеквартальной капитализацией.

Вклад без капитализации процентов:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- начисление и выплата процентов: ежеквартально.

Годовой доход по этому вкладу составит 12% от ₽100 000, то есть ₽12 000.

Так как выплаты ежеквартальные, то общая сумма дохода будет разделена на четыре периода выплат: раз в квартал вкладчик будет получать по ₽3000 на отдельный счет, сумма на вкладе к концу срока останется неизменной — ₽100 000.

Вклад с капитализацией процентов:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежеквартально (4 раза).

Базовую годовую ставку делим на количество раз капитализаций. В нашем примере 12% / 4, размер ежеквартальной выплаты составит 3%.

- ₽100 000 + 3% = ₽103 000. Доход после получения процентов за первый квартал хранения денег составил ₽3 000.

- В следующем квартале доходность будет снова 3%, но рассчитываться будет уже не от первоначальной суммы ₽100 000, а от капитализированной — ₽103 000. Соответственно, по итогам второго квартала сумма на вкладе составит ₽103 000 + 3% = ₽106 090.

- За третий квартал: ₽106 090 + 3% = ₽109 272,70.

- За четвертый квартал: ₽109 272,70 + 3% = ₽112 550,88.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽12 550,88. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,55% вместо базовой 12%.

Процентный доход по банковским вкладам облагается налогом, но за 2021 и 2022 годы налог временно взиматься не будет.

С 1 января 2021 года в России вступил в силу закон о налогообложении прибыли, полученной физическими лицами в виде процентов от банковских вкладов, превышающих ₽1 млн. При этом действует налоговый вычет, который рассчитывается как произведение ключевой ставки ЦБ РФ, действующей на 1 января, и фиксированной суммы в ₽1 млн. Однако в конце марта 2022 года президент России подписал новый закон, который временно разрешил россиянам не платить налог на доход по вкладам. Согласно ему, граждане не должны будут уплачивать НДФЛ с процентных доходов по банковским вкладам, полученных в 2021–2022 годах.

Приведем пример того, как рассчитывался бы налог за 2022 год, если бы на закон не был введен временный мораторий. Если мораторий будет снят, то по похожему алгоритму будут рассчитываться налоги на вклады начиная с налогового 2023 года.

Налог по вкладам за 2022 год, который нужно было бы уплатить в период до 1 декабря 2023 года:

- ключевая ставка на 1 января 2022 года 8,5% * ₽1 млн = ₽85 тыс.;

- ₽85 тыс. — это необлагаемая НДФЛ сумма за 2022 год.

Если доход по вкладам клиента превысил бы сумму налогового вычета, то начиная с каждого рубля после ₽85 тыс. он должен был бы платить налог в размере 13%.

Например, общий доход по вкладам составил ₽100 тыс. Налог нужно было бы заплатить только с ₽15 тыс. НДФЛ с ₽15 тыс. составил бы ₽1950 = ₽15 тыс. / 100 * 13.

Отличия от капитализации по вкладу

Ранее при описании банковских вкладов встречалось понятие «капитализация по вкладу».

Управляющий директор проекта «Финуслуги» Московской биржи Игорь Алутин пояснил, что капитализация по вкладу предполагала, что сумма начисленных процентов прибавится к вкладу в конце срока договора, а не будет перечислена на другой счет или банковскую карту. «Это условие, по сути, считается капитализацией только в случае пролонгации вклада», — подчеркнул Алутин.

Очевидно, банки использовали словосочетание «капитализация по вкладу» в описании продуктов в качестве маркетингового хода, хотя по факту начисление процентов осуществлялось по формуле простых процентов. Тогда как при капитализации процентов накопленная сумма регулярно прибавляется к общей сумме вклада и процент начисляется уже на нее, расчет делается по формуле сложных процентов.

Анализ банковских продуктов, который провели «РБК Инвестиции », показал, что словосочетание «капитализация по вкладу» сейчас банки не используют, ограничиваясь капитализацией процентов по вкладу, то есть по формуле сложных процентов с заданной частотой в зависимости от условий договора.

По оценке «Финуслуг», самыми востребованными вкладами являются продукты с ежемесячной капитализацией процентов. Так как, например, при ежемесячном тарифе баланс счета будет увеличиваться каждый месяц, а депозит расти в геометрической прогрессии. А при досрочном расторжении договора (если эта возможность предусмотрена) вкладчик получает не только тело депозита, но и часть начислений — такая опция особенно актуальна в условиях неопределенности. А вот вклады на длительный период с выплатой процентов в конце срока, так называемой «капитализацией по вкладу», сейчас менее популярны, поэтому в коммуникациях с клиентами банки стали меньше делать акцент на таких сберегательных продуктах.

Как начисляются проценты по вкладу

Доход по вкладу зависит и от графика выплаты процентов. Чем чаще выплачиваются проценты, тем выше доходность (Фото: Shutterstock)

Ключевым условием для вкладов с капитализацией является временной шаг, с которым она делается. По этому признаку различают вклады с ежедневной, еженедельной, ежемесячной, ежеквартальной, полугодовой, ежегодной и т. д. капитализацией.

Чем чаще производится капитализация процентов, тем от большей суммы каждый раз рассчитывается процентный доход, следовательно, тем больше денег будет на счете вкладчика в конце периода.

Разберем пример трех вкладов с капитализацией, но выполняемой с разными промежутками времени.

Вклад с ежемесячной капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежемесячно (12 раз).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 12, соответственно, каждый следующий месяц вклад будет увеличиваться на 1% с учетом начисленных ранее процентов:

- 1-й месяц: ₽100 000 +1% = ₽101 000;

- 2-й месяц: ₽101 000 +1% = ₽102 010;

- 3-й месяц: ₽102 010 +1% = ₽103 030,10;

- …

- 12-й месяц: ₽111 566,54 +1% = ₽112 682,50.

Итоговый доход за год по вкладу с ежемесячной капитализацией составит ₽12 682,50. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,68% вместо базовой 12%.

Вклад с ежеквартальной капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: ежеквартально (4 раза).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 4, соответственно, каждый следующий квартал вклад будет увеличиваться на 3% с учетом начисленных ранее процентов:

- 1-й квартал: ₽100 000 + 3% = ₽103 000;

- 2-й квартал: ₽103 000 + 3% = ₽106 090;

- 3-й квартал: ₽106 090 + 3% = ₽109 272,70;

- 4-й квартал: ₽109 272,70 + 3% = ₽112 550,88.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽12 550,88. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,55% вместо базовой 12%.

Вклад с полугодовой капитализацией:

- сумма — ₽100 000;

- величина базовой процентной ставки — 12% годовых;

- срок вклада: 1 год;

- капитализация: раз в полгода (2 раза).

Базовую годовую ставку делим на количество раз капитализаций — в нашем примере 12% / 2, соответственно, каждые полгода вклад будет увеличиваться на 6% с учетом начисленных ранее процентов:

- 1-е полугодие: ₽100 000 + 6% = ₽106 000;

- 2-е полугодие: ₽106 000 + 6% = ₽112 360.

Итоговый доход за год по вкладу с полугодовой капитализацией составит ₽12 360. Эффективная ставка по данному вкладу в конце срока вклада составляет 12,36% вместо базовой 12%.

По состоянию на май — начало июня 2022 года наиболее распространены в банках вклады и накопительные счета с ежемесячной капитализацией. Сейчас финансовые организации крайне заинтересованы в том, чтобы вкладчики разместили свободные деньги на депозитных счетах, поэтому предлагают привлекательные условия вкладчикам.

Из-за новых жестких санкций в феврале-марте произошел массовый отток наличных денег из банков — дефицит ликвидности банковского сектора к 3 марта превысил ₽7,03 трлн. Банк России, реагируя на эту ситуацию, а также на всплеск инфляции, внепланово повысил ключевую ставку в феврале с 9,5% до 20% годовых. После повышения ключевой ставки проценты по банковским вкладам выросли до 25%, что вернуло населению желание копить на депозитах — структурный профицит ликвидности банковского сектора по операциям с ЦБ на начало дня 31 мая составил ₽1,96 трлн, согласно данным Банка России.

Расчет вклада с капитализацией процентов

Расчет дохода или прибыли по вкладам или накопительным счетам с капитализацией делается с помощью формулы сложного процента.

Формула расчета

Формула сложного процента вопреки своему названию не так уж сложна. Как рассчитать доходность вложений с учетом капитализации на короткий срок, мы показали в примерах выше. Формула сложных процентов пригодится тем, кто хочет рассчитать прибыль на более долгий срок, а также тем, кто хочет сделать свой вклад капитализированным, даже если банк не предлагает такого условия. Для этого понадобится найти вклад или накопительный счет с возможностью пополнения. Тогда при каждом получении процентного дохода по обычному вкладу без капитализации можно будет его пополнять на эту сумму дохода и, таким образом, увеличивая самостоятельно тело вклада, фактически сделать капитализацию вклада конкретно для себя.

Формула сложных процентов, используемая при начислении процентов более одного раза в год (Фото: РБК)

Пример применения формулы сложных процентов для расчета дохода вклада на три года с ежеквартальной капитализацией:

- PV — ₽100 000;

- k — 4 (ежеквартальная капитализация — четыре раза в год);

- r — 12%;

- n — 3 (расчет делается для трехлетнего периода).

Выполняем в скобках: 1+12%/4 = 1,03.

Возводим 1,03 в 12-ю степень = 1,4257608868461795.

Умножаем первоначальную сумму на полученное значение: ₽100 000 * 1,4257608868461795 = ₽142 576,09.

Сумма вклада по истечении трех лет составит ₽142 576,09. Доход, соответственно, ₽42 576,09.

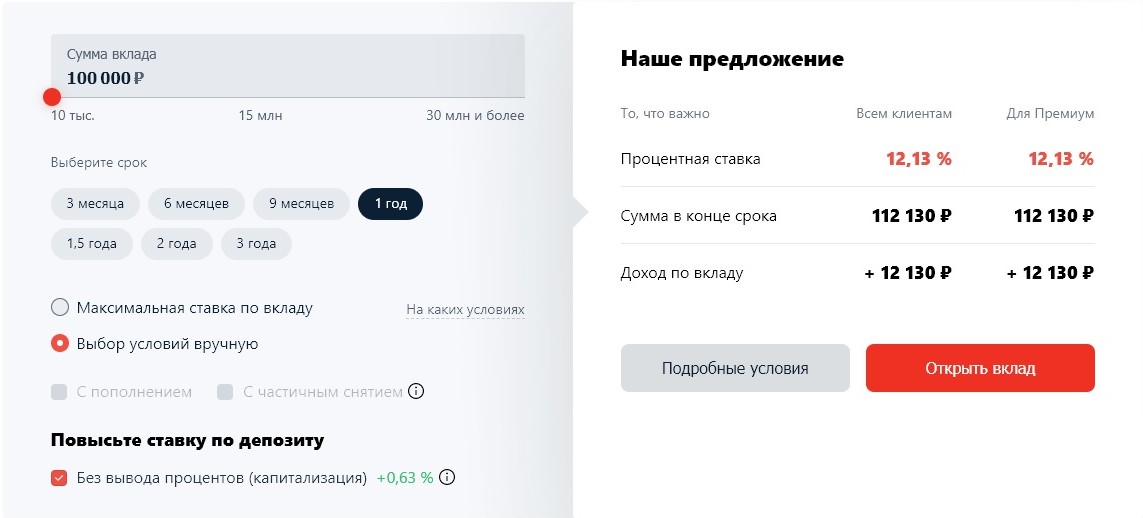

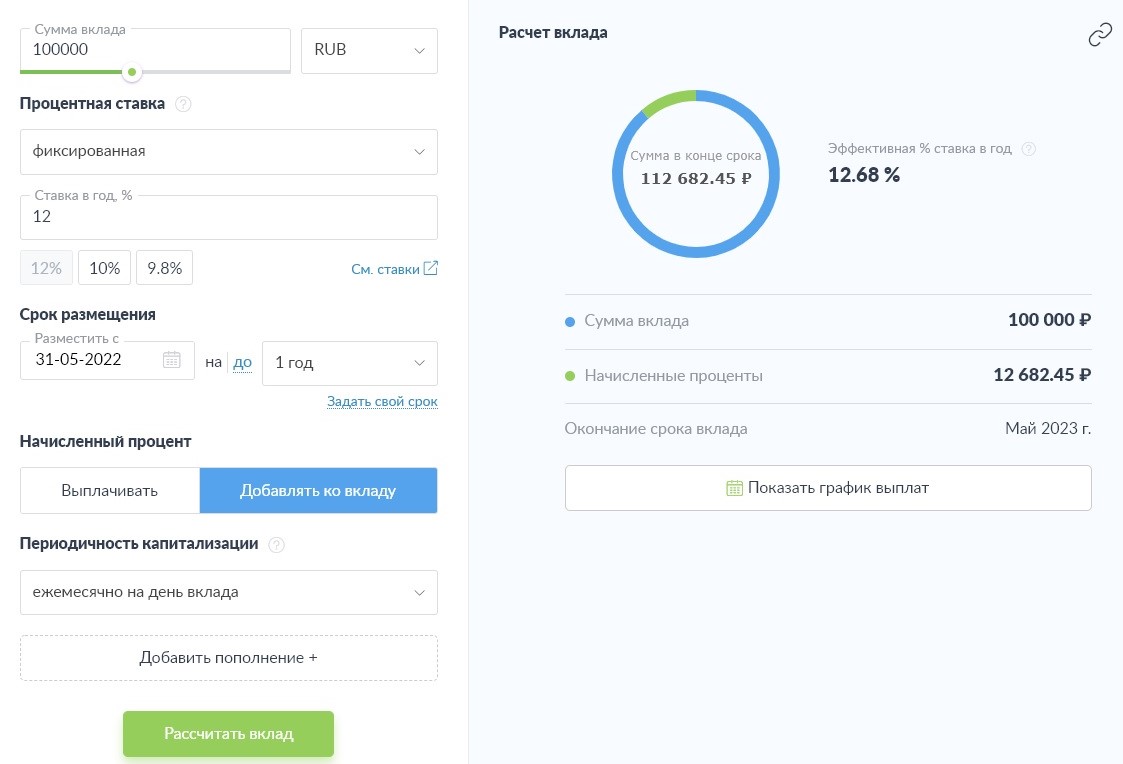

Онлайн-калькулятор капитализации процентов

Банки в обязательном порядке в условиях вклада указывают, предусмотрена ли его капитализация и с какой периодичностью. Некоторые финансовые учреждения для удобства клиентов размещают на своих сайтах онлайн-калькуляторы доходности депозитов. С их помощью, не делая собственные расчеты, можно указать сумму, которую планируется первоначально вложить, и получить ответ, каким будет доход по истечении срока вклада. Как правило, на сайте имеется уточнение, что расчет калькулятора предварительный, персональные условия и точная доходность рассчитываются при непосредственном обращении в банк и подписании договора.

Пример встроенного онлайн-калькулятора для расчета дохода по вкладу с капитализацией процентов (Фото: Скриншот с сайта Альфа-Банка)

Если на сайте банка нет такого калькулятора, то можно воспользоваться онлайн-калькуляторами, которые несложно найти через поисковые системы. Например, подобные калькуляторы расчета дохода по вкладам с капитализацией процентов есть на «Выберу.ру» и «Банкирос». Для того чтобы ими воспользоваться, потребуется указать сумму вклада, срок, процентную ставку, периодичность капитализации (выплат), поставить отметку в условиях, что вклад предполагает капитализацию.

Пример онлайн-калькулятора для расчета дохода по вкладу с капитализацией процентов (Фото: Скриншот с сайта «Банкирос»)

Для поиска наиболее выгодных вкладов с капитализацией и расчета доходности по ним можно использовать финансовые сервисы и маркетплейсы, которые собирают данные с банков и представляют их на своих порталах. Например, отсортировать вклады с капитализацией и оценить автоматически рассчитанную доходность по ним можно на сайтах:

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Ольга Копытина

https://brobank.ru/kapitalizaciya-vklada/