Учет межбанковских операций

Межбанковский кредит (МБК) — инструмент денежного рынка, кредит, предоставляемый банками друг другу для поддержания текущей ликвидности.

Возможность дать межбанковский кредит позволяет банкам наиболее рационально использовать свои средства — отдать в долг, обычно под небольшой процент, те средства, которые в данный момент оказались невостребованными. Доступность коротких кредитов от контрагентов помогает кредитным учреждениям поддерживать свою ликвидность, то есть отвечать по своим текущим долгам в случае недостатка средств при ожидающихся поступлениях.

Кроме того, рынок межбанковских кредитов позволяет проводить спекулятивные операции, когда денежные средства берутся по меньшей ставке, чем отдаются.

Для участия в межбанковском рынке банки открывают друг на друга кредитные линии. Для этого они обмениваются уставными документами, заключают соглашения и устанавливают друг для друга лимиты — пределы кредитования. Таким образом, межбанковский кредит — это заем в форме кредитных линий.

Заключение сделок на рынке межбанковских кредитов происходит тремя путями.

1. Прямые контакты между отдельными банками по телефону или с использованием электронных средств связи, таких как информационно-торговая система Reuters.

2. При посредничестве межбанковского брокера.

3. С участием электронных торговых систем.

То есть в настоящее время МБК — рынок не биржевой. Это связано с разным уровнем доверия друг к другу между банками. Более того, в России участники разделены на группы в зависимости от размеров организаций. В первую из них входят крупнейшие кредитные учреждения с государственным участием. Во вторую — банки второго эшелона. В третью — все остальные. Причем банки меньшего размера, как правило, могут разместить свободные средства у группы более высокого уровня, а получить — нет.

Основной срок, на который предоставляются кредиты, — один день, так называемая ставка overnight (ON), то есть в буквальном переводе с английского «через ночь». Но в более мелких объемах сделки заключаются и на более длительные сроки. Так, на международном рынке, отражающемся в ставке LIBOR, периоды предоставления таких кредитов рассчитываются до года.

Обычные ставки на рынке межбанковских заимствований в России на срок overnight составляют 3-5% годовых. В то же время МБК может в некоторых случаях отличаться повышенной волатильностью (изменчивостью). Это зависит от наличия у банков свободных денежных средств в определенный день.

Кроме того, рынок межбанковского кредитования — важный индикатор всей банковской системы. Когда у какого-нибудь крупного финучреждения появляются даже временные финансовые проблемы, возможно возникновение взаимной цепочки невозвратов краткосрочных кредитов друг другу. В такой ситуации развивается межбанковский кризис.

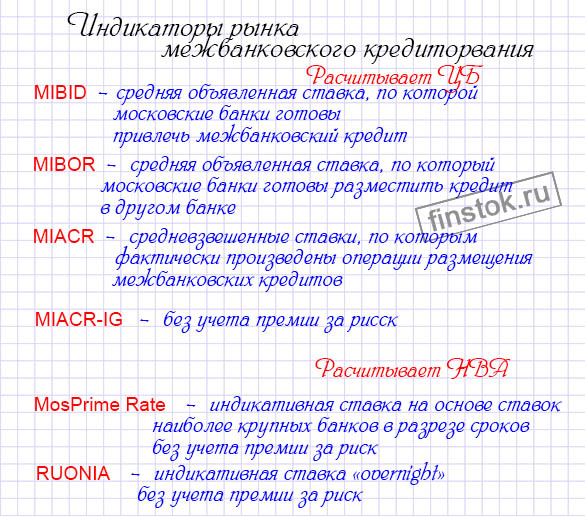

В России такие кризисы бывали не раз: в 1995-м, 1998-м, в 2004-м и в 2008-м годах. Информация о состоянии рынков межбанковского кредитования, московские ставки привлечения и размещения средств публикуются на сайте Банка России. Эти данные важны и для руководителей предприятий, и для частных клиентов — вкладчиков банков, так как именно в этих цифрах можно будет увидеть надвигающийся кризис банковской системы.

MBK Сбербанк — что это такое, и для чего нужен сервис?

Система интернет-банкинга удобна для проведения транзакций по счету. Реализация проекта дистанционного обслуживания связана с использованием мобильных приложений, поэтому пользователи сервисов интересуются значением графы MBK Сбербанк — что это, и законны ли транзакции под этим шифром.

Что это такое MBK и SBOL Сбербанка?

Пользователи программного обеспечения для дистанционного доступа часто обращают внимание на выписки, отчеты по движению денег. Некоторые записи в них состоят из сложного сочетания банковских определений. Например, CH Debit RUS MOSCOW MBK содержит:

- информацию чека;

- характеристику счета, с которого проводилось списание (в этом случае дебетовый счет);

- RUS — Россия;

- Москва.

Последняя часть шифра МВК означает выполнение транзакции внутри мобильного Сбербанка другому держателю карты или на платежную систему через утилиту. При зачислении средств на счет в шифре операции присутствует запись «Payment».

Иногда клиенты, посетив онлайн-банк, замечают странную активность, которая сопровождается сообщениями:

- CH Payment RUS MOSCOW SBOL;

- CH Debit RUS MOSCOW SBOL.

СБОЛом сокращенно называют систему интернет-банкинга, которая позволяет клиентам управлять счетами, картами, проводить транзакции по переводу и списанию средств. Проявить беспокойство нужно только, если клиентом не выполнялась финансовая операция. Бывает ситуация, когда осуществлен перевод средств между картами владельца. Сообщения о проведении этой операции приходят не сразу.

Такие статусы переводов могут свидетельствовать о доступе к аккаунту сторонних лиц. В этом случае требуются оперативные действия по блокировке карты. Перевод с другого счета на Сбербанк, получение денег от знакомых сопровождается текстовым уведомлением «Payment to», личными данными отправителя.

Это уведомление означает пополнение счета или перевод средств на карту. В этом случае клиенты интересуются, как можно распорядиться деньгами. Если сумма небольшая, то можно не обращать внимание. При необходимости с клиентом связываются специалисты банка.

При общении рекомендуется выяснить подробности ситуации и не сообщать персональные данные, чтобы удостовериться в безопасности. Под видом сотрудников учреждения могут звонить мошенники, поэтому нужно проявлять внимательность и не сообщать конфиденциальную информацию.

Работники банка никогда не требуют назвать конфиденциальную информацию. Если в сообщении мобильного приложения статус CH Debit RUS MOSCOW SBOL, то это является основанием для беспокойства. Такая запись характеризует списание с карты, перечисление на другой счет.

Ситуация усложняется отсутствием информации о получателе в связи с тем, что операция осуществлена онлайн другому клиенту через утилиту Сбербанка.

Что делать, если деньги с карты или счета в Сбербанке онлайн пропали?

Просмотреть движение финансов можно в выписке по счету. Если перевод денег с вашего счета осуществлялся несанкционированно, то нужно немедленно обратиться на горячую линию учреждения на номер 900, 8-800-555-555-0 и заблокировать услуги через банк-онлайн и мобильное приложение.

О спорной операции нужно срочно уведомить учреждение. Заявление подается в свободной форме или на бланке Сбербанка. В обращении рекомендуется указать:

- детальную информацию о транзакции;

- время выполнения;

- номер пластикового носителя;

- сумму;

- личную информацию.

Желательно приложить копию документа, удостоверяющего личность, и номер карты. Заявление составляется в 2 экземплярах и подается лично в отделение банка. Копия с отметкой финансового учреждения остается на руках клиента. После этого нужно обратиться в офис оператора мобильной связи для получения реестра звонков и уведомлений за 3 месяца.

С этим документом нужно написать заявление в полицию о неразрешенном списании денег со счета. Только после тщательного расследования Сбербанком можно будет узнать, куда отправлены деньги.

Операции, которые отражаются записью CH Debit RUS MOSCOW СББОЛ, выполняются мошенниками через услугу быстрого платежа. Чтобы предотвратить несанкционированные действия, рекомендуется отключить заранее этот сервис.

Информация об аккаунте доступна сторонним лицам при установке сомнительных приложений для телефона. Чтобы обезопасить деньги, устанавливать утилиты лучше через официальные магазины. При посещении сайтов в интернете нужно следить за своевременным обновлением антивирусных программ, не вводить данные Сбербанка на сомнительных ресурсах.

‘ Основные бухгалтерские проводки = при межбанковских расчетах

Отражение операций при проведении расчетов через корреспондентские счета, открытые в других кредитных организациях.

Отражение в бухгалтерском учете кредитных организаций (филиалов) операций по счетам ЛОРО, НОСТРО,

осуществляемых в один день.

В банке — корреспонденте. При зачислении средств на счет ЛОРО:

Дт расчетного, текущего, бюджетного (далее — счет клиента), корреспондентского счета (субсчета), счета по хозяй- ственно-финансовой деятельности кредитной организации (филиала)

Кт 30109 «Корреспондентские счета кредитных организаций — корреспондентов». При списании средств со счета ЛОРО:

Дт 30109 «Корреспондентские счета кредитных организаций — корреспондентов»

Кт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала). В банке —респонденте. При отражении операций по зачислению средств через ечет НОСТРО:

Дт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах»

Кт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала). При отражении операций по списанию средств через счет НОСТРО:

Дт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала)

Кт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах». Отражение в бухгалтерском учете кредитных организаций (филиалов) операций при несовпадении даты списания средств (со счета клиента, со счета по хозяйственнофинансовой деятельности) с датой отражения по счетам ЛОРО и НОСТРО. В банке — отправителе платежа. В банке — респонденте или банке — корреспонденте.

В день списания средств со счетов клиентов:

Дт счета клиента, корреспондентского счета (субсчета) кредитной организации (филиала)

Кт 30220 «Средства клиентов по незавершенным расчетным операциям».

Платежи по хозяйственно-финансовой деятельности кредитной организации (филиала) осуществляются в день наступления ДПП. При получении подтверждения (выписки) в день

наступления ДПП: в банке — корреспонденте:

Дт 30220 «Средства клиентов по незавершенным расчетным операциям»

Кт 30109 «Корреспондентские счета кредитных организаций — корреспондентов»; платежи по хозяйственно-финансовой деятельности:

Дт 30222 «Незавершенные расчеты банка»

Кт 30109 «Корреспондентские счета кредитных организаций — корреспондентов» в банке — респонденте:

Дт 30220 «Средства клиентов по незавершенным расчетным операциям»

Кт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах»; платежи по хозяйственно-финансовой деятельности:

Дт 30222 «Незавершенные расчеты банка»

Кт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах». В банке — исполнителе платежа операции отражаются по счетам бухгалтерского учета в день наступления ДПП. При зачислении средств клиентам. В банке — корреспонденте:

Дт 30109 «Корреспондентские счета кредитных организаций — корреспондентов»

Кт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала). В банке — респонденте:

Дт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах»

Кт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала). При осуществлении банком — исполнителем транзитного платежа. В день наступления ДПП зачисление средств по транзитному платежу отражается в банке — корреспонденте.

Зачисление средств транзитного платежа:

Дт 30109 «Корреспондентские счета кредитных организаций — корреспондентов»

Кт 30220 «Средства клиентов по незавершенным расчетным операциям» — по платежам клиентов или

Кт 30222 «Незавершенные расчеты банка» — по платежам, относящимся к хозяйственно-финансовой деятельности кредитной организации (филиала). Отражение в бухгалтерском учете при осуществлении транзитного платежа банком — корреспондентом.

Через подразделение расчетной сети Банка России:

Дт 30223 «Средства клиентов по незавершенным расчетным операциям при осуществлении расчетов через подразделения Банка России» — по платежам клиентов или

Дт 30222 «Незавершенные расчеты банка» — по платежам, относящимся к хозяйственно-финансовой деятельности кредитной организации (филиала)

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кт 30301 «Расчеты с филиалами, расположенными в Российской Федерации».

Через корреспондентский счет, открытый в другом банке — корреспонденте, при получении выписки по счету в день наступления новой ДПП либо при перечислении в другое подразделение кредитной организации через счета межфилиальных расчетов:

Дт 30220 «Средства клиентов по незавершенным расчетным операциям» — по платежам клиентов ИЛИ

Дт 30222 «Незавершенные расчеты банка» — по платежам, относящимся к хозяйственно-финансовой деятельности кредитной организации (филиала)

Кт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах» или

Кт 30301 «Расчеты с филиалами, расположенными в Российской Федерации». Отражение операций при подкреплении банком — респондентом своего счета. В банке—респонденте.

В день перечисления средств с корреспоцдентского счета (субсчета) в Банке России:

Дт 30221 «Незавершенные расчеты банка»

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России».

При получении подтверждения (выписки) в день наступления ДПП:

Дт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах»

Кт 30221 «Незавершенные расчеты банка». В банке — корреспонденте.

В день зачисления средств на корреспондентский счет (субсчет) в Банке России:

Дт 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кт 30222 «Незавершенные расчеты банка».

В день наступления ДПП:

Дт 30222 «Незавершенные расчеты банка»

Кт 30109 «Корреспондентские счета кредитных организаций — корреспондентов». Отражение операций при возврате банком — корреспондентом средств с корреспондентского счета ЛОРО. В банке — корреспонденте.

В день перечисления средств с корреспондентского счета (субсчета) в Банке России:

Дт 30109 «Корреспондентские счета кредитных организаций — корреспондентов»

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России». В банке — респонденте.

В день списания со счета ЛОРО по договоренности:

Дт 30221 «Незавершенные расчеты банка»

Кт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах».

В день зачисления средств на корреспондентский счет (субсчет) в Банке России:

Дт 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кт 30221 «Незавершенные расчеты банка». Отражение операций по возврату средств скорреспон- дентского счета ЛОРО банком — корреспондентом при недостаточности средств на корреспондентском счете (субсчете) в подразделении расчетной сети Банка России.

В день списания средств с корреспондентского счета ЛОРО по договоренности с банком — респондентом: в банке — корреспонденте:

Дт 30109 «Корреспондентские счета кредитных организаций — корреспондентов»

Кт 47418 «Средства, списанные со счетов клиентов, но не проведенные по корреспондентскому счету кредитной организации из-за недостаточности средств» и одновременно:

Дт 90903 «Расчетные документы клиентов, не оплаченные в срок из-за отсутствия средств на корреспондентских счетах кредитной организации»

Кт 99999 «Счет для корреспонденции с активными счетами при двойной записи».

В банке — респонденте:

Дт 47423 «Требования банка по прочим операциям»

Кт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах». При оплате банком — корреспондентом платежного поручения из картотеки к внебалансовому счету 90903 «Расчетные документы клиентов, не оплаченные в срок из-за отсутствия средств на корреспондентских счетах кредитной организации»: в банке — корреспонденте:

Дт 47418 «Средства, списанные со счетов клиентов, но не проведенные по корреспондентскому счету кредитной организации из-за недостаточности средств»

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России» и одновременно:

Дт 99999 «Счет для корреспонденции с активными счетами при двойной записи»

Кт 90903 «Расчетные документы клиентов, не оплаченные в срок из-за отсутствия средств на корреспондентских счетах кредитной организации»; в банке — респонденте при зачислении средств на корреспондентский счет (субсчет):

Дт 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кт 47423 «Требования банка по прочим операциям». Отражение операций по получению наличных денег с корреспондентского счета, открытого в другой кредитной организации.

В банке — респонденте:

Дт 20202 «Касса кредитных организаций»

Кт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах».

В банке — корреспонденте:

Дт 30109 «Корреспондентские счета кредитных организаций — корреспондентов»

Кт 20202 «Касса кредитных организаций». Отражение операций по счетам участников расчетов в расчетных небанковских кредитных организациях:

Осуществляется аналогично, но вместо счетов 30102,30109, 30110 используются счета 30104, 30214,30213 соответственно. Порядок отражения операций по счетам межфилиальных расчетов. Отражение в бухгалтерском учете кредитных организаций операций по счетам межфилиальных расчетов, осуществляемых в один день. В банке — отправителе платежа:

Дт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала)

Кт 30301 «Расчеты с филиалами, расположенными в Российской Федерации» или

Дт 30301 «Расчеты с филиалами, расположенными в Российской Федерации»

Кт счета по хозяйственно-финансовой деятельности кредитной организации (филиала). В банке — исполнителе платежа:

Дт 30302 «Расчеты с филиалами, расположенными в Российской Федерации»

Кт счета клиента, корреспондентского счета (субсчета), счета по хозяйственно-финансовой деятельности кредитной организации (филиала) или

Дт счета по хозяйственно-финансовой деятельности кредитной организации (филиала)

Кт 30302 «Расчеты с филиалами, расположенными в Российской Федерации». Отражение в бухгалтерском учете кредитных организаций операций по счетам межфилиальных расчетов при несовпадении даты списания средств со счета клиента с ДПП.

В банке — отправителе платежа. В день списания средств со счета клиента:

Дт счета клиента, корреспондентского счета (субсчета) кредитной организации (филиала)

Кт 30220 «Средства клиентов по незавершенным расчетным операциям». При получении подтверждения (выписки) в день наступления ДПП:

Дт 30220 «Средства клиентов по незавершенным расчетным операциям»

Кт 30301 «Расчеты с филиалами, расположенными в Российской Федерации». В банке — исполнителе платежа.

Операции отражаются в учете в день наступления ДПП. Операции по платежам в адрес клиентов филиала банка:

Дт 30302 «Расчеты с филиалами, расположенными в Российской Федерации»

Кт счета клиента, корреспондентского счета (субсчета) кредитной организации (филиала). В случае закрытия счета или невозможности зачисления средств на счет клиента по причине неправильно указанного в документах реквизита клиента — получателя платежа:

Дт 30302 «Расчеты с филиалами, расположенными в Российской Федерации»

Кт 47416 «Суммы, поступившие на корреспондентские счета до выяснения». Операции при совершении платежа транзитом:

Дт 30302 «Расчеты с филиалами, расположенными в Российской Федерации»

Кт 30222 «Незавершенные расчеты банка» — по платежам, относящимся к финансово-хозяйственной деятельности кредитной организации (филиала) или

Кт 30220 «Средства клиентов по незавершенным расчетным операциям» — по платежам клиентов.

При получении подтверждения (выписки) в день наступления новой ДПП операции отражаются:

Дт 30220 «Средства клиентов по незавершенным расчетным операциям» — по платежам клиентов или

Дт 30222 «Незавершенные расчеты банка» — по платежам, относящимся к финансово-хозяйственной деятельности кредитной организации (филиала).

При совершении платежа через: подразделения расчетной сети Банка России:

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России»; корреспондентский счет в другом банке:

Кт 30110 «Корреспондентские счета в кредитных организациях — корреспондентах»; расчетную небанковскую кредитную организацию:

Кт 30213 «Счета участников расчетов в расчетных небанковских кредитных организациях»; счета межфилиальных расчетов:

Кт 30301 «Расчеты с филиалами, расположенными в Российской Федерации». Отражение операций по урегулированию задолженности путем перечисления остатка пассивного счета по учету средств межфилиальных расчетов или по переводу денежных средств через подразделения расчетной сети Банка России в бухгалтерском учете банка — отправителя платежа. Отражение операций по перечислению пассивного остатка по учету средств межфилиальных расчетов и выдачи денежных средств.

В банке — отправителе платежа: в день перечисления денежных средств с корреспондентского счета (субсчета):

Дт 30221 «Незавершенные расчеты банка»

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России». По получении подтверждения (выписки) о зачислении остатка пассивного счета по учету средств межфилиальных расчетов или перечисленных денежных средств на корреспондентский счет в Банке России от банка — исполнителя платежа в день наступления ДПП:

Дт 30301 «Расчеты с филиалами, расположенными в Российской Федерации» —- при перечислении остатка пассивного счета по учету средств межфилиальных расчетов

или

Дт 30306 «Расчеты между подразделениями одной кредитной организации по переданным денежным средствам»

Кт 30221 «Незавершенные расчеты банка». 3- Отражение операций по получению остатка пассивного счета по учету средств межфилиальных расчетов и денежных средств в бухгалтерском учете в банке — исполнителе платежа.

В день зачисления средств на корреспондентский счет (субсчет) в Банке России: при имеющейся технической возможности получения подтверждения (выписки) банком — отправителем платежа этим же днем:

Дт 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кт 30305 «Расчеты между подразделениями одной кредитной организации по полученным денежным средствам» или

Кт 30302 «Расчеты с филиалами, расположенными в Российской Федерации» — при зачислении остатка пассивного счета межфилиальных расчетов; в случае отсутствия технической возможности получения подтверждения (выписки):

Дт 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кт 30222 «Незавершенные расчеты банка».

При получении подтверждения (выписки) в день наступления ДПП:

Дт 30222 «Незавершенные расчеты банка»

Кт 30305 «Расчеты между подразделениями одной кредитной организации по полученным денежным средствам»

или

Кт 30302 «Расчеты с филиалами, расположенными в Российской Федерации» — при перечислении остатка пассивного счета межфилиальных расчетов. Отражение операций по возврату полученных денежных средств.

В день перечисления средств с корреспондентского счета (субсчета) в Банке России:

Дт 30221 «Незавершенные расчеты банка»

Кт 30102 «Корреспондентские счета кредитных организаций в Банке России».

При получении подтверждения (выписки) о получении возвращенных денежных средств от банка — исполнителя платежа в день наступления ДПП:

Дт 30305 «Расчеты между подразделениями одной кредитной организации по полученным денежным средствам»

Кт 30221 «Незавершенные расчеты банка». Отражение операций по получению возвращенных денежных средств.

В день зачисления средств на корреспондентский счет (субсчет) в Банке России: при имеющейся технической возможности получения подтв ерждения (выписки) банком — отправителем платежа этим же днем:

Дт 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кт 30306 «Расчеты между подразделениями одной кредитной организации по переданным денежным средствам»; в случае отсутствия технической возможности получения подтверждения (выписки) :

Дт 30102 «Корреспондентские счета кредитных организаций в Банке России»

Кт 30222 «Незавершенные расчеты банка». .

В день наступления ДПП:

Дт 30222 «Незавершенные расчеты банка»

Кт 30306 «Расчеты между подразделениями одной кредитной организации по переданным денежным средствам». Отражение операций по переводу, возврату денежных средств через корреспондентский счет ЛОРО или счет участника расчетов в расчетной небанковской кредитной организации осуществляется аналогично порядку отражения операций при осуществлении расчетов через подразделения расчетной сети Банка России, вместо балансового счета 30102 «Корреспондентские счета кредитных организаций в Банке России» используются соответствующие счета. Отражение операций по перераспределению денежных средств через счета по учету средств межфилиалъных расчетов подразделениями одной кредитной организации осуществляется по договоренности в один день. По передаче денежных средств.

В банке — отправителе платежа, передающем денежные средства:

Дт 30306 «Расчеты между подразделениями одной кредитной организации по переданным денежным средствам»

Кт 30301 «Расчеты с филиалами, расположенными в Российской Федерации».

В банке — исполнителе платежа, получающем денежные средства:

Дт 30302 «Расчеты с филиалами, расположенными в Российской Федерации»

Кт 30305 «Расчеты между подразделениями одной кредитной организации по полученным денежным средствам». По возврату денежных средств.

В банке — отправителе платежа, возвращающем денежные средства:

Дт 30305 «Расчеты между подразделениями одной кредитной организации по полученным денежным средствам»

Кт 30301 «Расчеты с филиалами, расположенными в Российской Федерации».

В банке — исполнителе платежа, получающем денежные средства:

Дт 30302 «Расчеты с филиалами, расположенными в Российской Федерации»

Кт 30306 «Расчеты между подразделениями одной кредитной организации по переданным денежным средствам».

Вопросы для самоконтроля Какие формы безналичных расчетов применяются на территории России? Какие компоненты включает в себя платежная система РФ? Какие операции могут проводиться по корреспондентскому счету банка? Каков порядок открытия банковских счетов в российских кредитных организациях? Каким нормативным документом Банка России он регламентируется? Какие виды расчетных документов применяются при проведении безналичных расчетов в РФ? Какой порядок учета и оплаты расчетных документов применяется при недостаточности или отсутствии средств на банковском счете клиента? Какие корреспондентские счета банки открывают в обязательном порядке, а какие на добровольной основе? Что такое JIOPO и НОСТРО счета? В чем состоит различие между ними? Что такое дата перечисления платежа (ДПП)? В каких случаях применяется ДПП?

Литература

Гражданский кодекс Российской Федерации: гл. 45 «Банковский счет», 46 «Безналичные расчеты»; ст. 395 «Ответственность за неисполнение денежного обязательства».

Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»: ст. 30 «Отношения между Банком России, кредитными организациями и их клиентами», 31 «Осуществление расчетов

кредитных организаций».

Федеральный закон от 11 марта 1997 г. № 48-ФЗ «О переводном и простом векселе».

Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»: гл. XII «Организация

безналичных расчетов».

Положение Банка России от 3 октября 2002 г. № 2-П «О безналичных

расчетах в Российской Федерации».

Инструкция Банка России от 14 сентября 2006 г. № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)». Положение Банка России от 26 марта 2007 г. № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

Банковское дело : учебник / под ред. Г. Н. Белоглазовой, JI. П. Кроли- вецкой. — М.: Финансы и статистика, 2005.

Бухгалтерские проводки по схемам межбанковских оборотов

⇐ ПредыдущаяСтр 4 из 7

Технология проводок по схеме МБР через РКЦ

Рассмотрим подробнее общую технологию проводок по схеме межбанковских расчетов в рамках одного РКЦ (МЦИ), осуществляемую в рамках одного банковского дня (см. рис. 5).

В условном примере производится, на основании платежного поручения клиента, перевод денежных средств клиенту, обслуживаемому в другом банке.

Межбанковский кредит и его виды

Межбанковским называют кредит, который один банк предоставляет другому, при этом в обязательном порядке в сделке принимает участие Центральный Банк. Это финансовое учреждение выступает основным кредитором, а коммерческие банки — в роли заемщиков и второстепенных кредиторов. Займ денежных средств осуществляется на основании разовых кредитных соглашений или посредством размещения депозитов в других банках.

Понятие межбанковского кредитного договора

Межбанковский кредитный договор — это финансовый документ, который регулирует взаимоотношения между разными банками. Согласно этому документу, банку-должнику предоставляется специальный вид ссуды на определенный период под конкретные проценты. Но стоит помнить, что основным кредитором на рынке межбанковского кредитования выступает исключительно Центральный Банк, а все прочие кредиторы приобретают статус второстепенных. По сути это означает, что при погашении кредита должнику необходимо в первую очередь погасить свои обязательства перед ЦБ, и только потом — перед остальными кредиторами.

Как правило, отношения между участниками межбанковского кредитования регулируются по одному принципу, независимо от территориального расположения банка. Здесь действует единая система, которая позволяет размещать депозиты и другие денежные вклады в банках других государств.

Межбанковский кредит на рынке кредитных ресурсов

Рынок кредитных ресурсов делят на межбанковский и внутрибанковский секторы. Межбанковский сектор осуществляет регулирование финансовых отношений между банками разных стран. То есть фактически при осуществлении процедуры межбанковского кредитования можно наблюдать инвестирование денежных средств в экономики зарубежных стран посредством размещения депозитов в их банках.

Как показывает практика, банковские учреждения очень часто привлекают инвесторов в виде финансовых организаций зарубежных стран. Это позволяет свободно конвертировать валюты иностранных государств и способствует повышению экономической безопасности финансовых учреждений. Некоторые крупные банки даже создают отдельные филиалы, которые и занимаются кредитованием разнообразных банковских организаций.

Основные разновидности банковского кредитования

Все кредитные отношения на межбанковском уровне осуществляются в разных ипостасях.

На рынке чаще всего используют следующие основные виды межбанковских кредитов:

1. Овердрафт. Эта процедура учитывает общую сумму кредитной задолженности на корреспондентских счетах на конец операционного банковского периода. Но стоит помнить, что процент по межбанковским кредитам в этой системе значительно выше.

2.Овернайт. Эта финансовая процедура чаще всего используется для расчетов текущего дня. По сути, овернайт представляет собой предоставление кредита одним банковским учреждением другому на срок, который не превышает одного операционного дня.

3. Операция РЕПО. Эта процедура связана с покупкой у банка ценных бумаг на определенный срок и обязательным выкупом их в течение определенного периода по заранее оговоренной сумме. Операция РЕПО сопровождается подписанием гарантийного соглашения о возврате денежных средств.

Все виды межбанковских кредитов имеют общие характеристики и обладают схожими чертами.

Документы для получения межбанковского кредита

Для того чтобы банку-должнику взять межбанковский кредит, ему необходимо подать определенный пакет документов. Среди основной документации должны быть учредительный договор, заявление на получение кредита, копия уставной документации, лицензия на проведение финансовых операций, баланс на текущий период и расчеты погашения кредитных обязательств. В обязательном порядке необходимо предоставлять как оригиналы документов, так и ксерокопии, которые должны быть заверены нотариально.

На всех документах должна быть официальная печать учреждения и подпись руководства. При этом все данные, указанные на печати, должны быть четко различимы и не иметь никаких повреждений. В некоторых случаях дополнительно требуют присутствие всего руководящего состава для подписания соглашения о получении кредита. Если такое невозможно, то приглашают официальных представителей, которые имеют право на подписание подобной документации. Также некоторые финансовые учреждения могут попросить предоставить дополнительный комплект документов.

Состав договора о межбанковском кредитовании

Оформление межбанковского кредита начинается с подписания договора. Договор должен быть составлен с учетом всех нюансов. Договор в обязательном порядке должен содержать несколько ключевых положений:

— предмет договора с указанием суммы займа, сроков погашения и процентной ставки;

— права и обязанности сторон межбанковского соглашения — заемщика и кредитора;

— ответственность сторон за нарушение каких-либо пунктов договора;

— порядок процедуры урегулирования конфликтных ситуаций и споров;

— порядок процедуры изменения основных положений договора (о сумме долга, размере процентной ставки и т.д.);

— особые условия соглашения;

— срок действия кредитного соглашения с указанием периода времени, когда был выдан межбанковский кредит.

Дополнительные инструменты межбанковского кредитования

В процессе получения межбанковского кредита допускается использование дополнительных финансовых инструментов, таких как банковский вексель и депозитный сертификат. Как показывает практика, именно эти два инструмента чаще всего используют при заключении соглашения.

Банковский вексель — это ценная бумага, в которой прописано обязательство банка на обязательную уплату денежных средств кредитору в определенном объеме, в конкретный промежуток времени и в конкретном месте.

Депозитный сертификат — это письменное соглашение банка о депонировании денежных средств, которое предоставляет вкладчику право на получение депозита.

Функции межбанковского кредитного рынка

Рынок межбанковских кредитов — это совокупность всех операций и мероприятий, которые характерны для взаиморасчетов между банковскими учреждениями разных стран. По сути, именно на этом сегменте кредитного рынка происходит межбанковское кредитование.

Кредитный межбанковский рынок выполняет следующие функции:

— межбанковский кредит (МК) выступает в роли инструмента текущей ликвидности банка;

— МК является поставщиком средств для проведения банком активных операций на разных сегментах финансового рынка;

— межбанковский кредит — самый стабильный вид деятельности банка, который позволяет не только получать хорошую прибыль, но и приобретать хорошую деловую репутацию;

— МК — дополнительный вид дохода, который зависит от разницы в ценах от привлечения и размещения кредитных средств;

— рынок межбанковских кредитов позволяет оперативно реагировать на малейшее колебание конъюнктуры рынка.

Основные принципы межбанковского кредита

Любое кредитование должно осуществляться по строго определенным принципам, которые должны неукоснительно соблюдаться. К таким принципам можно отнести:

1. Возвратность. Это перечень основных правил, согласно которым должник обязуется возвратить взятую ссуду в течение определенного периода времени.

2. Дифференцированность. Этот принцип позволяет кредиторам выдавать ссуду только тем субъектам, которые в состоянии вернуть долг. Это своеобразная гарантия возвращения кредитных средств. В своей работе этот принцип использует такое понятие, как кредитоспособность, то есть возможность потенциального должника погашать свои обязательства, взятые перед финансовыми учреждениями. При помощи этого принципа можно наблюдать привлечение межбанковских кредитов на финансовый рынок.

3. Обеспеченность кредита. Соблюдение этого принципа позволяет кредитору защитить себя от финансовых потерь в случае непредвиденных обстоятельств, таких как банкротство должника или его неспособность погашать свои межбанковские кредиты и депозиты. По сути, сумма займа компенсируется определенными материальными ценностями, которые переходят в пользование кредитора в том случае, если заемщик вовремя не погасил ссуду или вообще не смог ее выплатить.

4. Платность банковских ссуд. Фактически это внесение пользователями кредита определенных денежных сумм за временное пользование денежными средствами кредитора. Грубо говоря, это своеобразный аналог процентной ставки, то есть плата за использование кредитных средств, которую должник вносит на счет кредитора вместе с обязательным платежом.

Основы межбанковского аудита

Сложилось так, что банки-кредиторы вынуждены вести учет межбанковских кредитов. Фактически это означает, что банк, прежде чем принять положительное решение о выдаче кредита, должен проанализировать и упорядочить свои внутренние денежные резервы и определить, в состоянии ли учреждение выдать очередной займ без негативных последствий для своей операционной деятельности. Любой банк должен иметь некую денежную сумму в запасе, чтобы использовать ее в случае возникновения проблем при неблагоприятной ситуации на финансовом рынке. Только после этого учреждение может определить, какую сумму оно способно пустить на кредитование. В противном случае бесконтрольное выделение кредитных обязательств может привести к тому, что банк будет испытывать серьезные финансовые трудности при осуществлении своей первоочередной деятельности. Чтобы провести грамотный аудит кредитных средств, необходимы данные о ликвидности баланса и данные о состоянии уставного капитала. Кроме того, банковское учреждение должно проанализировать текущее состояние своих свободных активов.

Чтобы обезопасить себя от нецелевого расходования денежных средств, многие банки начали выдавать кредиты в небольших суммах на короткий период времени, но с существенно завышенными процентными ставками. При этом ставка межбанковского кредита может в несколько раз превышать свой стандартный показатель.

Преимущества межбанковского кредита

Межбанковский кредит как финансовый инструмент обладает некими преимуществами, которые положительно сказываются на его репутации в финансовой среде. Основной положительной характеристикой МК является его быстрота. Деньги заемщик получит в самые сжатые сроки, из-за чего востребованность финансового учреждения существенно возрастает. При наличии свободных средств банк может использовать их для получения дополнительной прибыли. Вложив свободные средства в сектор межбанковского кредитования, банк за короткий период времени получит существенную прибыль. Помимо этого, межбанковские кредитные средства не требуют создания дополнительных резервов для погашения займа, что дает возможность использовать все деньги по назначению.

Недостатки межбанковского кредитования

Помимо положительных характеристик, межбанковский кредит обладает существенными отрицательными сторонами. Самым главным недостатком принято считать излишне высокие процентные ставки. Ставка межбанковского кредита, как правило, процентов на 20 превышает среднестатистическую. Как правило, чтобы уменьшить финансовые риски при выдаче кредита, банки устанавливают очень высокие процентные ставки. При этом максимальная сумма кредита не очень высока, и временной промежуток на погашение обязательств не превышает 1 года.

То есть банк пытается получить максимальную прибыль за короткое время, при этом сильно не вкладываясь. А высокие ставки провоцируют рост финансовых рисков. Фактически это значит, что кредиты не обеспечиваются ничем, что делает их непредсказуемыми, и при изменении конъюнктуры рынка банк-кредитор может пострадать вместе со своим должником.

https://dpvolga.ru/uchet-mezhbankovskih-operatsij/