Стратегия Снайпер для форекс: описание, отзывы

В погоне за пресловутым Граалем, трейдеры часто забывают об основах Форекс трейдинга, заменяя их сложными индикаторами и советниками.

Стратегия Снайпер наглядно показывает, что извлекать прибыль можно и без лишних инструментов, а залог успеха кроется в простом техническом анализе.

Что такое стратегия «Снайпер» для Форекса

Стратегия снайпер для форекс – это торговая тактика, превращенная в целый обучающий курс.

Ее база – это технический анализ с использованием привычных и знакомых инструментов, таких как уровни поддержки и сопротивления.

Уникальность системы заключается не в хитрых инструментах, а в умении их правильно использовать и компоновать, но из-за большого количества элементов, многим новичкам снайпер кажется слишком сложной системой.

На самом деле, достаточно внимательно ее изучить, чтобы понять, что авторы не создали ничего революционного.

Кто автор и разработчик стратегии Снайпер

Если я верно нашел информацию, то автором стратегии является Павел Дмитриев.

Простой трейдер, разработавший собственную методику и распространяющий ее в сети.

По словам Павла, будучи рядовым клиентом брокеров, он слил не одну тысячу долларов, но успеха в трейдинге так и не добился, зато вынес из своей работы самое важное – опыт и знания.

Например, наш герой убедился, что практически все индикаторы являются нерабочими, и строить на них торговые системы бессмысленно.

В данном заключении с автором можно поспорить, но цель нашего обзора просто рассказать о стратегии, поэтому оставим дискуссии на будущее.

Характеристики стратегии «Снайпер»

Главное преимущество данной системы, не считая высокой доходности – это универсальность.

Изначально автор работал на британском фунте к доллару (GBPUSD), но как показала практика, стратегия показывает отличный результат ни на других парах, главное – наличие высокой волатильности.

Итак, основные характеристики системы следующие:

- Активы: любая валютная пара с высокой волатильностью.

- Торговые сессии: исключительно Европа и Америка.

- Размер лота: любой, но с соблюдением правил мани менеджмента.

- Таймфрейм: 1, 5 или 15 минут для торговли, и старшие таймфреймы для расстановки некоторых уровней.

Снайпер – это скальпинговая стратегия, рассчитанная на работу с младшими таймфреймами и торговлю внутри дня.

Сделки не приносятся через сессии, и каждое утро условия и уровни меняются.

Терминология торговой системы «Снайпер»

Основной инструмент снайпера – уровни поддержки и сопротивления.

Торговля ведется как на пробое этих уровней, так и на откате от них.

Но в отличие от большинства систем, здесь используется сразу несколько уровней, и для удобства понимания каждый имеет собственное название.

Также в стратегии используются нестандартные линии, для обозначения ключевых уровней, а зоны, что позволяет более гибко анализировать рынок.

Построение зон для каждого термина индивидуально, но чаще всего используются тени свечей на старших таймфреймах.

ТИУ

Тотальный импульсный уровень.

По сути, это уровень поддержки или сопротивления.

Построение такое же: необходимо найти на старшем таймфрейме уровень, который цена не может преодолеть и от которого неоднократно отталкивается.

В стратегии разделают два вида таких уровней:

- ТИУс, то есть сильный уровень, устанавливаемый на экстремумах,

- И ТИУ, то есть уровень, которого цена касалась, минимум два раза.

Для построения зоны необходимо взять тень свечи, сформировавшей экстремум и заключить его в прямоугольник, как показано на скриншоте выше.

ИУ

Импульсный уровень — зона, определяющая места ценовой коррекции.

Как известно, цена в тренде двигается волнообразно, формируя откаты и возвращаясь к основному направлению.

ИУ показывает места, в которых цена скорректировалась.

Строится уровень на рабочем таймфрейме, то есть на младшем графике, с которого ведется торговля.

Это может быть как одна минута, так и м15.

УРСТ

Уровень резкой смены тенденции.

Устанавливается после формирования на графике пин-бара — чаще всего, появление свечи с длинной тенью, после которой тренд разворачивается, является следствием выхода новостей.

В торговле по стратегии Снайпер данный уровень учитывается всего один раз, при первом касании его ценой с обратной стороны.

На скриншоте видно, как после понижающегося тренда появился пин-бар, и цена развернулась.

По телу свечи устанавливаем горизонтальную линию. Как только цена коснется этой линии сверху-вниз, рисуем прямоугольник по теням этих свечей.

Получается зона УРСТ, но после ее пробоя и закрепления, уровень можно убирать, так как интереса он уже не представляет.

ЗК

Говоря простым языком – это экстремумы азиатской и тихоокеанской сессии.

Как правило, направление пробоя ЗК при открытии европейских бирж задает настроение на всю торговую сессию.

Азиатский флэт используется во многих стратегиях, но в стратегии Снайпер отдельно упоминается о том, что ЗК не должен превышать 18 пунктов по четырехзначным котировкам, что равно 180 пипсов на 5-ти знаке.

БУ

Считается, что крупные игроки и маркетмейкеры в лице банков устанавливают собственные уровни на следующие сессии.

При их достижении игроки входят в рынок, что приводит к увеличению волатильности.

Согласно ТС, этот уровень необходимо устанавливать на цене закрытия свечи, сформированной в полночь по Гринвичу.

Тут важно учитывать время своего брокера и торгового терминала.

Подробнее про расписание торговых сессий и временные зоны читайте в этой статье.

Как видно на скриншоте, цена отработала банковский уровень как по учебнику, но справедливости ради следует отметить, что такие ситуации встречаются нечасто, и ряде случаев рынок вообще не замечает этот уровень.

РУ

Разворотный уровень — один из наиболее сложных для построения элементов.

Данный уровень – это одновременно и поддержка и сопротивление.

То есть в какой-то момент зона находится под ценой, но после этого происходит пробитие, и цена снова касается данного уровня, но уже с обратной стороны.

Такое движение ещё называют ретест уровня.

Какой временной период выбрать для работы

Снайпер Форекс – внутридневная стратегия, где открытые сделки не переносятся на следующие сутки.

Несмотря на это, в работе используются не только младшие таймфреймы, но и графики H4 и D1. На них выстраиваются некоторые уровни.

Сама торговля ведется на младших таймфреймах.

Автор ТС рекомендует работать на М5, но ряд экспертных источников рекомендуют подниматься до М15.

Есть ли в этом смысл, и увеличится ли от этого производительность сказать сложно, но при наличии на рынке сильного тренда и высокой волатильности, четкие сигналы будут приходить на всех временных интервалах, вплоть до одной минуты.

Правила построения уровней в торговой стратегии Снайпер

Многим новичкам, ТС снайпер кажется излишне сложной. Это связано с большим количеством уровней.

Чтобы облегчить понимание, приведу небольшой алгоритм действий по расстановке этих уровней, а также правила их построения.

Итак, поиск и расстановка уровней начинается за пару часов до открытия Лондонской биржи (виджет торговый сессий).

Последовательность действий следующая:

- Определяем азиатский флет. Выставляем горизонтальные линии на минимальных и максимальных значениях. Если расстояние между уровнями не превышает 18 пунктов по четырехзнаку, готовимся к открытию следки. В противном случае момент пробоя уровня игнорируется.

- Выставляем банковский уровень на цене закрытия свечи, сформированной в полночь по Гринвичу или в два часа ночи но Москве.

- Находим на старшем таймфрейме уровень поддержки или сопротивления (ТИУ). Для этого открываем график Н4 или Д1 и находим разворотную свечу. Тень этой свечи заключаем в прямоугольник, после чего переключаемся на младший график и получаем необходимую зону.

Последующие уровни будут определяться уже по ходу торговли.

Далее используем основной рабочий график, например М5.

Модифицированная разворотная зона (МРЗ)

Еще один важный элемент стратегии, отображающий наглядно поведение толпы.

Этот уровень устанавливается на старших графиках по ценовым экстремумам.

По сути, МРЗ является уровнем, на котором цена сделала разворот и изменила тренд.

Суть в том, что на таких уровнях устанавливают огромное количество защитных ордеров, и при его последующем тесте все стоп-лоссы сработают, что приведет к изменению рыночной тенденции.

Довольно часто МРЗ совпадает с уровнями ТИУ, что существенно разгружает график.

Точки входа по торговой системе Снайпер

Снайпер предусматривает несколько точек входа с различными условиями.

Торговля ведется как на пробой расставленных ранее уровней, так и на отбой от них.

Первый вход в рынок возможен через несколько часов после открытия лондонской площадки, при пробитии зоны консолидации.

Как только одна из границ азиатского флета пробивается, необходимо дождаться формирования первой волны, то есть отката цены к уровню, и на отбое от него войти в рынок.

На скриншоте видно, как на открытии европейской сессии, цена совершила резкий скачок вверх, после чего замедлилась, вернулась к границе азиатского флета и отбившись от него двинулась в изначально выбранном направлении.

Далее большая часть сессии прошла в восходящем тренде, что еще раз доказало состоятельность теории так называемого «Лондонского Взрыва».

Базовая точка входа

Основной сигнал в ТС, поступающий при развороте тренда.

Главное условие – нахождение цены рядом с одним из ключевых уровней.

Рассмотрим ситуацию на скриншоте:

Мы видим, как после продолжительного движения вниз, цена развернулась.

В момент формирования ситуации на графике, обозначенный уровень являлся ИУ, но после того, как цена протестировала его с обратной стороны, из поддержки он превратился в сопротивление, или используя терминологию ТС в разворотный уровень.

Первый тест сопротивления оказался неудачным, но уже со второй попытки цена его преодолела мощным импульсом.

На данном этапе входить в рынок рано, так как необходимо дождаться подтверждения сигнала, а именно, отката цены к уровню = ретест.

Как только она коснулась уровня сверху, и снова начала расти, открываем сделку и устанавливаем стоп-лосс за ближайший экстремум, то есть минимум последней волны.

Ретест

Используя для входа базовую точку, согласно условиям стратегии мы выставляем стоп-лосс за ближайший ценовой экстремум.

Но события не всегда развиваются как по учебнику, и в некоторых случаях, после разворота тренда происходит еще одно тестирование.

Это попытка потерявшей силу стороны, покупателей или продавцов, вернуть свои позиции.

На скриншоте видно, что согласно условиям мы входим в рынок, но спустя какое-то время происходит новый импульс, сбивающий наш защитный ордер.

В этом случае используется вторая точка входа в рынок, называемая ретест.

Условия заключения сделки такие же как и при базовом входе.

То есть необходимо дождаться нового пробоя, после чего переждать традиционный откат и на новой волне войти в рынок.

Пробитие и продолжение движения

Еще одна точка входа определяется пробоем важного уровня.

Условия для открытия сделки прежние: необходимо дождаться пробоя уровня, потом формирования откатной волны.

И если цена зафиксировалась с обратной стороны зоны, осуществляется вход в рынок.

Модифицированный ретест

Торговля на Форекс – это противостояние двух сторон, где инициатива постоянно перехватывается и переходит из рук в руки.

В ситуации с ретестом мы говорили о том, как цена, после формирования нового тренда возвращается к изначальному положению и повторно тестирует экстремум.

Модифицированный ретест имеет всего одно отличие – ценовой экстремум обновляется.

На скриншоте показано, как это происходит.

Минимум обновился, но условия входа в рынок не изменились. Как только уровень снова пробивается и происходит откат, мы открываем сделку в том же направлении, что и прежде.

Сопровождение сделок по стратегии Снайпер

Чуть выше, описывая характеристики стратегии, я намеренно умолчали о доходности.

Дело в том, что данная система позволяет торговать с разным уровнем доходности.

К примеру, трейдер может заключать всего одну сделку в день на открытии лондонских торгов, или постоянно сопровождать свою торговлю производя доливки если прогноз оправдывается.

Интересно! Данная система неоднократно подвергалась модернизации. Например, для людей не располагающих большим количеством времени для торговли была разработана стратегия Cнайпер X для Форекс.

Доливать в позицию можно после входа в рынок по базовой точке и после формирования первого ИУ.

Это уровень, формируемый на волновых откатах.

За период трендового движения их может быть очень много, но наибольший интерес представляют первые два уровня, они считаются наиболее сильными.

При первом ИУ можно увеличить лот на 0.5, а при втором на 0.25.

Данное правило актуально только в случае, когда цена находится на значительном удалении от других важных уровней, то есть, нет никаких предпосылок к развороту тренда.

Выход новостей также учитывается. Если в ближайшее время намечена публикация важных новостей, то от доливок лучше отказаться.

Правило Сейфа

Рынок непредсказуем и часто преподносит сюрпризы.

Именно поэтому в ТС предусмотрено несколько вариантов входа, актуальных даже при наиболее неблагоприятном развитии событий.

Но суть в том, что при ретесте или модифицированном ретесте, у нас срабатывают защитные ордера, то есть часть прибыли теряется.

Это оказывает негативное влияние как на депозит трейдера, так и на его эмоциональный фон.

Чтобы облегчить эмоциональное и финансовое бремя было разработано правило сейфа, направленное на максимальное сохранение и увеличение капитала.

Суть стратегии проста: мы высчитываем расстояние до стоп-лосса после нашего входа в рынок, и как только цена пройдет в правильном направлении половину этого значения, закрываем 0,5 лота и переносим защитный ордер в безубыток.

Таким образом, мы уже фиксируем часть прибыли, а остаток, даже при развороте цены все равно отработает в ноль и не принесет убытков.

Интересно! Еще один вариант сейфа – открывать одновременно две сделки с одинаковым стопом но разным тейк-профитом. Первый ордер будет закрываться раньше, и фиксировать часть прибыли, а второй лот перенесется в безубыток.

Как только цена проходит расстояние, равное количеству пунктов до изначального стоп-лосса, умноженное на три, мы закрываем еще половину лота, фиксируя прибыль.

Далее защитный ордер переносится вслед за ценой.

Для удобства можно использовать опцию торгового терминала трейлинг-стоп, которая будет самостоятельно перемещать уровень каждый раз, когда цена сделает колебание в нужном направлении.

Разгон депозита

Опытные трейдеры часто предостерегают новичков от желания быстро разогнать депозит, но авторы Снайпер Х разработали методику «безопасного» разгона, позволяющую оставаться в плюсе почти при любом варианте развития событий.

Суть в следующем: мы входим в рынок по наиболее сильному сигналу, то есть, находя базовую точку или пробой уровня.

Держим сделку открытой до момента формирования первой волны отката, то есть до появления на графике импульсного уровня.

Как только ИУ сформировался, мы закрываем сделку, и на пробое этого уровня снова входим в рынок, но уже большим лотом.

Размер нового лота рассчитывается таким образом, чтобы потери в случае срабатывания стоп-лосса не превысили размер только что зафиксированной прибыли.

Эта сделка также закрывается на следующем волновом откате, и ситуация повторяется.

Таким образом, мы постоянно наращиваем торговый лот, а в момент, когда произойдет разворот и сработает защитный ордер, мы уже будем находиться в плюсе.

Советник по стратегии Снайпер

Появление торгового робота или советника на основе стратегии частое явление на рынке.

Снайпер не стал исключением, но учитывая правила и особенности системы, реализовать полноценного робота не получится.

На рынке есть советник с одноименным названием. Его можно легко найти в интернете, но не спешите бежать на поиски.

Советник полуавтоматический, то есть он не способен анализировать рынок и расставлять уровни, а именно это является наиболее важной частью системы.

То есть, весь технический анализ и поиск точек входа осуществляет сам трейдер. А что же делает робот?

При его активации в торговом терминале появляется дополнительная панель управления с кнопками входа в рынок.

Найдя точку и заключая сделку, советник автоматически открывает две позиции с разными защитными уровнями.

То есть в роботе реализовано только правило сейфа, описанное чуть выше.

Читая отзывы про робота Форекс Снайпер, приходишь к выводу, что это совсем не то, чего ожидали пользователи от этого продукта.

Но следует понимать, что сама система работы не подразумевает автоматической торговли.

К тому же, ни один искусственный интеллект пока не научился расставлять уровни профессиональный трейдер, а в данной стратегии их слишком много, и они являются основой анализа.

Отзывы трейдеров

Стратегия Снайпер для Форекс, отзывы о которой мы рассмотрим чуть ниже, уникальна еще и тем, что комментаторы в ее отношении практически единогласны.

Далеко не все считают систему Граалем, но тот факт, что она приносит прибыль, сомнений не вызывает.

Если посмотреть на комментарии, оставленные на заинтересованных сайтах, то есть на тех, где распространяется данная система, то там они просто пропитаны восхищением и пафосом:

На других ресурсах комментаторы более сдержаны в эмоциях, но сходятся во мнении, что система рабочая.

Стоит отметить, что такое единогласие объясняется довольно просто: Снайпер, по сути, не привнес в трейдинг ничего нового.

Это все те же уровни поддержки и сопротивления.

Та же торговля по тренду и на выходе из консолидации, просто автору удалось собрать все эти элементы в единую систему и доходчиво их описать.

Как бы то ни было, система достойна того, чтобы взять ее на вооружение и разобраться во всех тонкостях.

Даже если вы впоследствии не будете использовать ее в качестве основной торговой стратегии.

Для начинающего трейдера стратегия Снайпер будет очень сложной, но опыт торговли от уровней нужен обязательно.

В будущем вы в любом случае перейдете на торговлю роботами, а управлять ими с успехом может только трейдер с хорошим опытом в ручной торговле по уровням

Простая стратегия на Форекс «Атака акул»

Авторы торговых стратегий, очень любят ориентироваться на Fibo-уровни. Этой теме посвящалась целая статья, где я объяснял почему вообще фибо уровни работают, но сегодня не об этом.

Сегодня рассмотрим простую стратегию на Форекс, дающей возможность входить в сделку: 1) с небольшим стопом, 2) в самом начале, возможно зарождающегося, глобального движения и 3) с четкими условиями.

Как и многие реально зарабатывающие стратегии, описание сегодняшней, можно было бы уместить на клочке бумаги, но все же хочу расписать все поподробнее, чтобы даже у самого новичка, не возникло недопонимания.

Всем привет, меня зовут Александр Норкин. Я безумно рад снова видеть вас на страницах моего сайта. В сегодняшней статье, подробнейшим образом поговорим о простой торговой стратегии Атака акул. Рассмотрим инструкцию к применению, описанную автором, приведу примеры работоспособности и изложу свое мнение по улучшению эффективности и прибыльности.

Немного о пробоях

Во всех статьях, где упоминается работа на пробое уровней, из раза в раз повторяю, что подобные входы должны быть мало того что обоснованными, так еще иметь подтверждение, в противном случае, легко нарваться на ложный пробой, иначе называемых «ложняк».

В основе рассматриваемой торговой стратегии Атака акул, лежит единообразное мышление толпы, продать на пробое уровня.

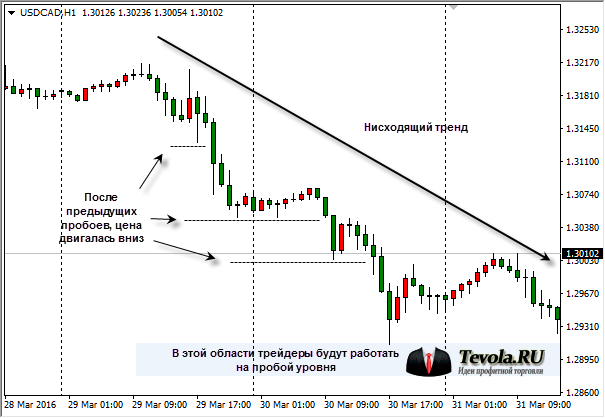

На рисунке выше, я привел пример, в котором очередная продажа, не предвещала потерь. Здесь отчетливо прослеживается нисходящий тренд, несколько предыдущих, аналогичных ситуаций связанных с пробоем, и почему вы при очередном пробое уровня, не попытаться зайти в Short?

Голубым фоном, как раз то и указана зоны, где по всей вероятности должны быть открыты короткие позиции. Установив отложки на продажу, трейдер, как положено выставляет стопы, профиты и начинает ждать.

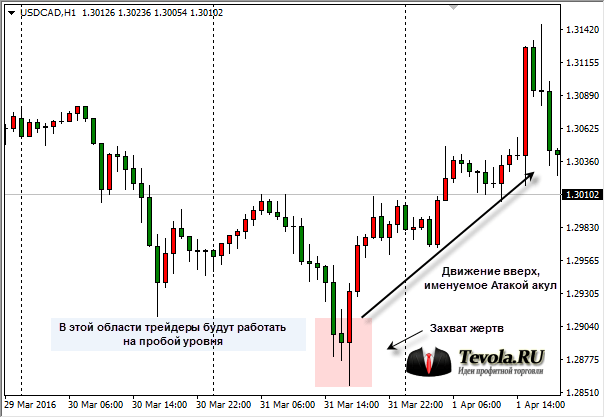

Но в этот раз, цена не идет вниз, а происходит банальный захват жертв, или по простому, «крупняк» продал всем, кто хотел продать и цена пошла вверх.

Подобный момент смог разглядеть и обосновать Деррик Хоббсон и окрестил его Атака акул.

На мой взгляд, название подходит как нельзя лучше, ведь так же как акулы, нападают на своих жертв внезапно, так и «сильные деньги» захватывают своих жертв внезапно и резко утягивают их в минуса. В подобные моменты, очень характерны резкие движения. Я не раз говорил, что именно резкие движения, заставляют трейдеров принимать ошибочные решения.

Описание торговой стратегии Атака акул

Теперь, когда мы выяснили как работает толпа в моменты пробоев уровня, можно переходить к самой стратегии Атака акул.

Как и в большинстве случаев, в стратегии Атака акул, ключевую роль играет психология. Вернувшись к примеры выше, можно добавить еще несколько пунктов:

- Имеется нисходящее движение.

- Все предыдущие Low пробивались и цена уходила ниже.

- При пробое нынешнего Low, цена начинает ускоряться вниз.

Учитывая выше предложенные пункты, любой новичок будет размышлять: «Все указывает на продолжение нисходящего тренда и еще цена начинает валиться. Да нынешняя стоимость не самая лучшая, но прождав еще минуту, я могу вообще остаться без сделки. Так что, принимаю волевое решение впрыгивать в уходящий вагон».

Думаю вы согласитесь с моим мнением по этому поводу.

Паника, вот что нужно «умным» деньгам. Именно во время паники, в которую периодически впадает толпа, «умные» деньги зарабатывают.

Исходя из этого, стратегия прекрасно работает и на старших таймфреймах, где толпу, частенько провоцируют на новостях, и на младших таймфреймах, где достаточно импульсно пробить ближайший уровень и толпа ринется в сторону пробоя. Дальше, в игру вступают акулы, и не давая опомниться, начинают жестоко резать наши с вами депозиты.

Не забудьте почить шуточную статью Кто такие быки и медведи на рынке Forex, в которой я приводил примеры, в каком зоопарке нам приходится работать.

Следы акул, можно распознать при помощи уровней Фибоначчи, прекрасно освещенных мною в этой статье. Как это сделать, будет описано далее, но в 100-ый раз повторю, главное условие для входа в сделку, это внезапно увеличившаяся волатильность.

Условия для открытия короткой позиции

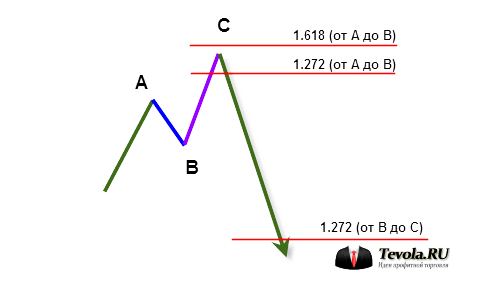

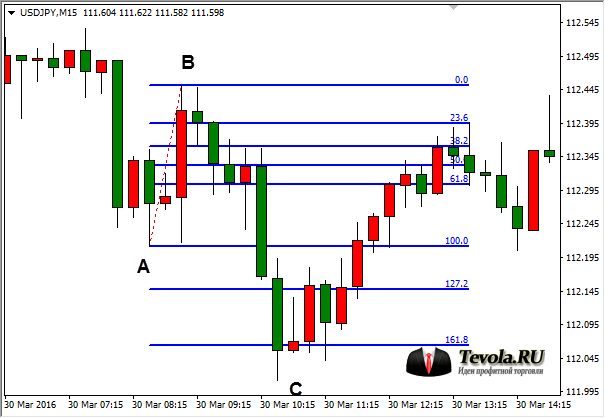

На растущем рынке, требуется обнаружить коррекцию. Как только цена скорректировалась, ждем нового перехая, который не должен быть выше 161.8%, а лучше остановиться в диапазоне между 127.2% и 161.8%, от коррекции обозначенной на рисунке ниже точками A и B.

ВАЖНО. Здесь и далее, буду писать к примеру от А до В. Это не просто точки из воздуха, а конкретные правила. Если пишу от А до В, значит фибо уровни нужно натягивать начиная от А протягивая к В.

Как только цена достигнет отмеченной области и начнет нисходящее движение, мы можем предположить, что условие для торговой стратегии Атака акул, частично выполнено.

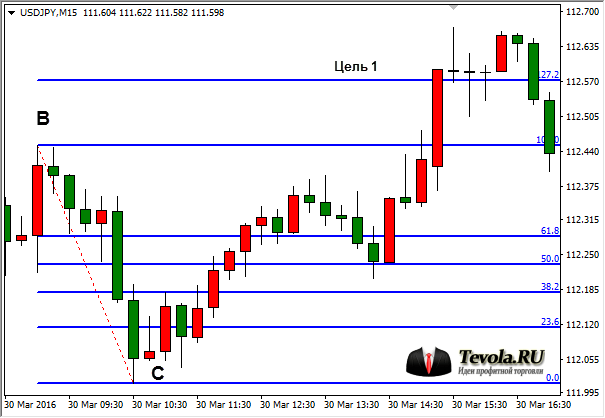

Далее, натягиваем фибо уровни от В до С, чтобы найти точку для входа и уровень для установки takeprofit.

Автор предлагает входить в сделку, сразу после пересечение уровня в точке А, устанавливая stoploss выше точки C, а takeprofit на расстоянии 127.2% от отрезка В к С.

Условия для открытия длинной позиции

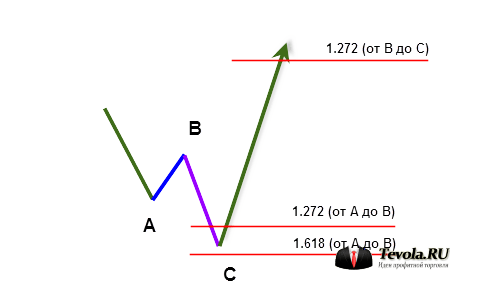

Чтобы обнаружить точку для входа в Long, требуется явно нисходящий, предшествующий тренд. Как только цена скорректируется на верх, ожидаем пробой полученного Low.

Как и в примере с короткой позицией, точку С следует ждать на расстоянии от 127.2% до 161.8%, от отрезка А к В.

Пробитие уровня 161.8% допустимо, но максимум тенью свечи и без закрепления ниже.

Как только цена начнет двигаться вверх из отмеченной области, можно допустить, что имеется наличие условий для торговой стратегии Атака акул.

Снова натягиваем фибо уровень, но теперь уже от точки В к С и получаем примерный ориентир для закрытия Long в точке 127.2%.

И снова, автор предлагает открывать покупку, как только цена пересечет точку А, выставляя stoploss ниже точки С, а takeprofit в точке 127.2% от отрезка В к С.

Примеры работы простой торговой стратегии Атака акул

Я нашел несколько неплохих вариантов, из которых видно, что стратегия работает очень качественно, а понять ее на столько просто, что с этой задачей справится даже новичок.

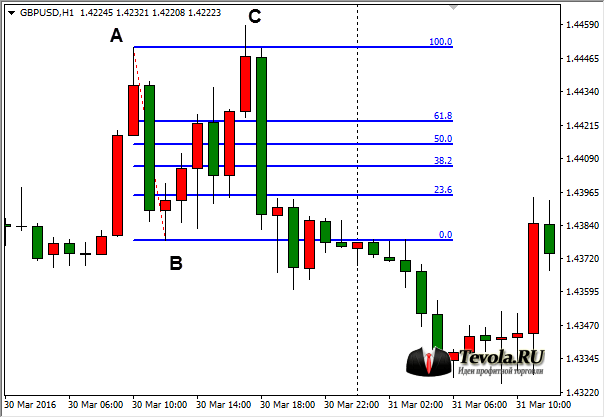

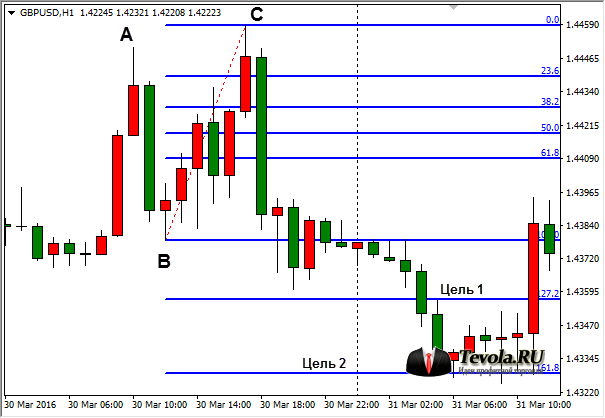

Практически вчерашняя позиция по фунту, часовка. Соглашусь, условия выполнены не до конца, ведь после перехая точки A, цена не поднялась в зону 127.2% — 161.8%, но считаю все же, что ситуация подходит под стратегию Атака акул.

После небольшого перехая, натягиваем фибо уровни от В к С и получаем цель в районе цены 1.4360, которая прекрасно отработалась.

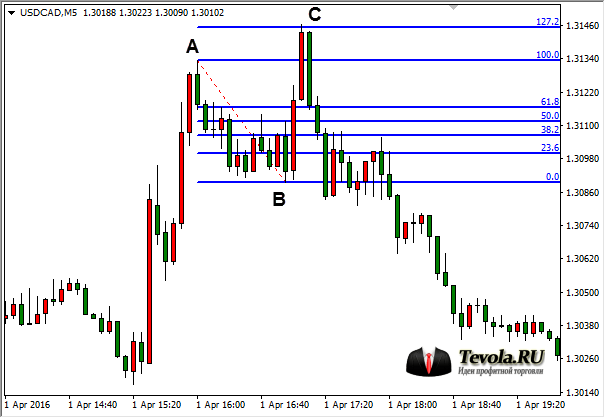

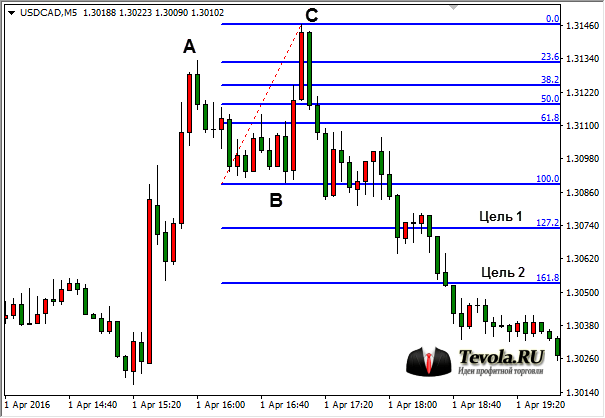

5-ти минутка в паре USDCAD. Имеется восходящее движение до точки А и коррекция до точки В. Натягиваем фибо от точки А к В и ждем перехай, который завершился чуть коснувшись 127.2%.

Как только началось падение, перерисовываем фибо от В к С и получаем цель в районе 1.3074, которая отработалась без проблем.

USDJPY, 15-ти минутка. Снова нисходящее движение до точки А и коррекция к В. Натянутая фибо от А к В, рисует целевой диапазон 127.2% — 161.8%, ниже которого цена не должна опуститься.

В данном примере, отчетливо видно, что цена не точно опустилась, она даже закрепилась ниже уровня 161.8%, где то на 1 — 2 пп, но дальнейший ход цены, показывает что ниже не пускают, что дает основания предполагать о захвате жертв.

Как только пошло движение вверх, натягиваем фибо от В к С и получаем целевой уровень 112.57, который с блеском отработался.

Обратите внимание, что:

- все позиции для сделок очень свежие, что означает не подгон истории под стратегию, а работоспособность стратегии в текущих рыночных условия;

- представлены разные валютные пары и во всех, имеется прекрасная отработка;

- специально отмечал сделки на разных таймфреймах, что так же свидетельствует о работоспособности, вне зависимости от таймфрейма.

Мой опыт использования стратегии

Сказать, что я работал по этой стратегии и изучил все нюансы, что называется вдоль и поперек, было бы не правдой, но опыт и поверхностное изучение, натолкнули меня кое на какие мысли. Безусловно, стратегию следует отнести к простым стратегиями Форекс (кстати, с полным списком простейших стратегий способных приносить прибыль, можно ознакомиться в категории Самые простые стратегии Форекс)

- По заявленному описанию, точка С должна быть в диапазоне 127.2% — 161.8%. Отчасти соглашусь с этим, но следует понимать, что это рынок, а не точная математика. Если цена незначительно вышла из отмеченного диапазона и снова вернулась, считаю подобные позиции можно рассматривать.

- Кроме конкретных цифр, пусть даже это волшебные фибо уровни, предлагаю подстраховаться и добавить на свое усмотрение дополнительных индикаторов. Как вариант, прекрасно подойдет MACD, где удобно отслеживать дивергенцию и конвергенцию, так же можно использовать индикатор Volumes (если вы думаете что тиковые объемы не работают, специально для вас написал эту статью), который покажет имеющийся интерес к пробою у толпы.

- Автор предлагает открывать сделку, сразу же, как только цена пройдет уровень точки А. Просматривая графики, я видел не раз, что цена подходит к точке А и разворачивается, так что стопов нахватать можно много. Предлагаю натянуть фибо от В к С (так как мы делаем для определения уровня профита) и ждать закрепления выше 50%, а уж после, спокойно входить в сделку со стопом ниже точки С.

- По непонятной мне причине, автор предлагает закрывать сделку на отметке 127.2%, отложенного от отрезка В к С. Если это будет первая цель, то я согласен, но вот закрывать всю сделку, не думаю. Лучше использовать правила сопровождения сделки, описанные в этой статье или выставлять один тейк на уровне 127.2%, а второй на 161.8%, но и это не панацея, экспериментируйте.

- И последнее, какой бы привлекательной не выглядела сделка, не забывайте про ограничение убытков, а именно ордер стоп лосс.

В целом, стратегия простая, работоспособная и глупо было бы не обратить на нее внимание. На этом у меня все, до новых статей. Всем пока.

https://profxportal.com/forex-strategiya-snaiper/