Рынок акций пережил мощнейший обвал. Как защититься и когда это кончится

Обвал последних дней на фондовом рынке оказался полной неожиданностью для инвесторов и аналитиков. Самые важные вопросы прямо сейчас — «как долго это продлится» и «как защитить портфель». Разбираемся вместе с экспертами

Фото: Scott Olson / Getty Images

Во вторник, 18 января, российский фондовый рынок пережил самый серьезный обвал с марта 2020 года. По итогам основной сессии индекс Московской биржи закрылся на уровне 3328,94 пункта (-6,5%), а индекс РТС составил 1367,45 пункта (-7,29%). Минимальное значение основного для российского фондового рынка индекса Мосбиржи по ходу дня оказалось ниже точки открытия рынка 4 января 2021 года (3306,12 пункта) и составило 3297,12 пункта. Таким образом, весь рост прошлого года, составивший более 15%, был полностью утрачен. Рынок падает почти неделю. Тенденция началась 13 января, когда после заявления официальных лиц российского МИДа стало понятно, что переговоры России с США и НАТО о гарантиях безопасности и нерасширении Североатлантического альянса на восток прошли неудачно. 17 января падение замедлилось после сообщения немецкой газеты Handelsblatt о том, что страны Запада оставили идею отключения России от межбанковской системы SWIFT. Тогда же казалось, что позитив может вернуться на рынок. Но в этот день торги проходили в отсутствие инвесторов из США — в Америке отмечали День Мартина Лютера Кинга. 18 января, после того как трейдеры в США вернулись к торговым терминалам, обвал продолжился. Опрошенные «РБК Инвестициями» аналитики признались, что пока не видят «дно рынка». Но в то же время отметили привлекательные цены, по которым сейчас торгуются российские активы.

Фото: Scott Olson / Getty Images

Достиг ли рынок дна — и если нет, то где оно?

Управляющий директор «Ренессанс Капитала» Максим Орловский сказал, что это вопрос, на который нельзя ответить. Потому что дальнейшие перспективы полностью зависят от отношений США и России. В частности, 21 января в Женеве может пройти встреча главы российского МИДа Сергея Лаврова и госсекретаря США Энтони Блинкена, пишет «Коммерсантъ». «Сложно сказать, где именно дно российского рынка, но если вспомнить ситуацию с началом пандемии в марте 2020 года, то индекс Мосбиржи тогда упал на 35%, до примерно 2100 пунктов. Если принять уровни октября как начало геополитических потрясений, то отечественный рынок потерял уже почти 25%», — говорит директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров. Он подчеркнул, что прямое сравнение пандемии и текущей ситуации не совсем уместно, но так можно примерно понять силу реакции инвесторов в российские активы на шоки, сопряженные с высокой неопределенностью. «Мы рассчитываем, что при прочих равных к началу зимних Олимпийских игр 2022 года панические настроения несколько утихнут, а рынок успокоится, хотя к этому времени российские актив могут потерять еще 5-15%», — подвел итог эксперт. Орловский отметил огромное количество эмоциональных продаж в ходе торгов 18 января. При этом падение, начавшееся после политических заявлений, также подпитывается и техническим фактором — у инвесторов срабатывают маржин-коллы. «Действительно, падение очень стремительное, я полагаю, что минимум, по крайней мере, локальный близко, и отскок будет бурным. Многие акции, привлекательные на фоне прогнозируемых высоких дивидендов, выглядят еще лучше», — сказал «РБК Инвестициям» начальник управления торговых операций на российском фондовом рынке «Фридом Финанс» Георгий Ващенко.

Может ли обвал последних дней стать началом медвежьего тренда?

Исторический максимум по индексу Мосбиржи был зафиксирован на уровне 4292,68 пункта на торгах 14 октября 2021 года. «Падение индекса с уровня исторических максимумов во вторник превысило 20%. Это важный рубеж для многих трейдеров, так как считается, что он отделяет рынок от перехода в «медвежью» фазу», — считают в «БКС Мир инвестиций». В УК «Система Капитал» полагают, что происходящее на российском рынке скорее временно, хотя будущая динамика будет по-прежнему очень чувствительна к заявлениям Москвы и Вашингтона. Кроме того, уже произошедшие распродажи были слишком сильными и резкими, что говорит не в пользу существования долгосрочного медвежьего тренда, а скорее о более краткосрочном негативном движении. «Медвежий тренд, на мой взгляд, не начнется. Хотя рост, продолжавшийся восемь месяцев, был растерян всего за три. Увидим ли мы в этом году уровни еще ниже, зависит, в первую очередь, от динамики на внешних площадках. Если в США продолжится снижение, то и в России, вероятнее всего, после бурного отскока возобновится коррекция », — говорит Георгий Ващенко.

Фото: Joe Raedle / Getty Images

Защитные тактики и перспективные бумаги

«Прежде всего, необходимо избавиться от «плеч» и желательно иметь какую-то долю кеша в портфеле. Российские компании — в хорошей форме, без особенных долгов и будут платить хорошие дивиденды. Поэтому, если инвестор согласен с тем, что «это рано или поздно закончится», нужно просто набраться терпения и переждать текущую турбулентность», — посоветовали в инвестиционной компании «Атон». Максим Орловский отдельно отметил перспективы самых пострадавших акций — «Газпрома» и Сбербанка: «Они упали из-за того, что было слишком много продаж. Это самые тяжелые бумаги, и оттуда много людей бежало, поскольку именно там грозили санкции». Аналитик «Финама» Сергей Кауфман отмечает, что акции нефтегазового сектора снижаются слабее, чем, например, компании внутреннего спроса из-за слишком большой доли России на мировом рынке нефти, а также слабости рубля, что позитивно для финансовых показателей экспортеров. Рекордные цены на нефть и восстановление добычи в рамках соглашения ОПЕК+ окажутся определяющими для российского нефтегаза на горизонте 12 месяцев, хотя временные просадки в случае геополитического негатива возможны. Во «Фридом Финансе» ожидают, что в краткосрочной перспективе тренд на российском рынке все же будет негативным. Период нестабильности лучше переждать в защитных активах, например, биржевых фондах на золото и драгметаллы, а покупка « голубых фишек » обязательно должна проходить со стоп-лоссом. «Мы рекомендуем растянуть покупки на падающем рынке во времени. Другими словами, покупка интересующих активов порционно, скажем, со скоростью 10-20% от желаемого уровня аллокации в неделю позволит усреднить уровни входа и в случае появления новых вводных скорректировать тактику инвестирования», — говорит Константин Асатуров из УК «Система Капитал».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»). Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Доля удовлетворения заявок при первичном размещении на бирже (IPO). Например, заявка, поданная инвестором может быть удовлетворена на 30% — это и есть величина аллокации. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Дмитрий Полянский, Геворг Шахназарян, Валентина Гаврикова

Черный понедельник и обвал фондового рынка

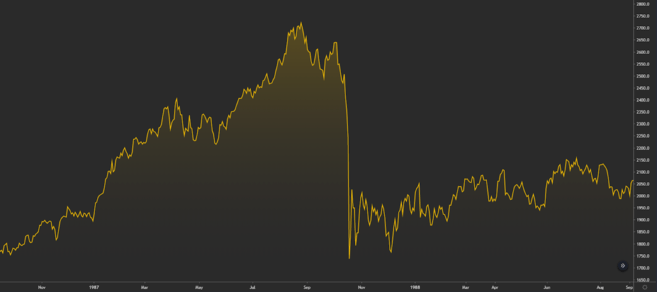

Черный понедельник — это термин, используемый для описания внезапного и сильного падения фондового рынка 19 октября 1987 года. Промышленный индекс Доу Джонса (DJIA), который измеряет показатели фондового рынка США, тогда упал более чем на 22%. Этому событию предшествовали два других резких падения за неделю до этого.

Показатели промышленного индекса Доу-Джонса в период черного понедельника.

Черный понедельник запомнился как начало глобального падения фондового рынка и на сегодняшний день, это одни из самых ужасных дней в его истории.

Общий объем торгов на биржах был настолько высоким, что компьютеры того времени не справлялись с внезапной нагрузкой на систему. Ордера оставались незаполненными в течение нескольких часов, а крупные денежные переводы сильно задерживались.

Затем на рынках фьючерсов и опционов тоже произошло серьезное падение, которое оказало значительное влияние на экономику в целом. К концу месяца большинство основных мировых индексов потеряли 20-30%.

Термин «черный понедельник» обычно относится к краху в 1987 году, но он также используется для обозначения других сильных падений рынка.

Что было причиной падения рынка?

Падение фондового рынка нельзя объяснить одной причиной. Интересно, что событиям черного понедельника 1987 года не предшествовало никаких значимых новостей. Тем не менее, совокупность нескольких факторов спровоцировала панику и неопределенность. Итак, что это были за факторы?

Первым фактором стало внедрение компьютеризированных торговых систем. На сегодняшний день, большая часть торговых сделок упрощается с помощью компьютеров, но так было не всегда. До 1980-х годов фондовые рынки — это в основном шумные и многолюдные места, где трейдеры обменивались активами непосредственно на торговой площадке биржи.

Торговая площадка Нью-Йоркской фондовой биржи (от англ. New York Stock Exchange, сокр. NYSE) в 1963 году, до введения компьютеризированных торговых систем. Источник: Библиотека Конгресса. Оригинальное изображение изменено.

В 1980-х торговая деятельность стала сильно зависеть от компьютерного программного обеспечения. Переход к компьютеризированной торговле позволил значительно ускорить торговую деятельность благодаря системам, способным размещать тысячи ордеров за считанные секунды. Это также повлияло и на скорость движения цены. Для сравнения: современные торговые боты могут перевести триллионы долларов всего через несколько секунд после неожиданного события.

Другие факторы, такие как торговый дефицит Соединенных Штатов, международная напряженность и другие геополитические обстоятельства, также были названы в качестве причин. Помимо этого, значительную роль сыграли средства массовой информации, которые безусловно усилили эффект и масштабы данного события.

И хотя эти факторы также могли поспособствовать падению, решающую роль сыграли решения людей. Психология рынка оказывает сильное влияние в подобных распродажах, которые зачастую случаются из-за массовой паники.

Что такое автоматический выключатель?

После событий черного понедельника Комиссия по ценным бумагам и биржам США (SEC) ввела несколько механизмов по смягчению и предотвращению подобных ситуаций и их последствий.

Один из этих способов — автоматическое выключение, которое останавливает торговлю, когда цена достигает определенного процентного уровня относительно дневного открытия. Хотя мы в первую очередь говорим о Соединенных Штатах, автоматическое выключение было введено и на многих других рынках.

Выключение применяется к основным индексам, таким как индекс Доу Джонса или S&P 500, а также отдельным ценным бумагам. Вот как это работает.

Если цена S&P 500 снижается более чем на 7% в течение торгового дня, торговля останавливается на 15 минут, а затем возобновляется. Это называется выключателем 1-го уровня. Если рынок падает дальше и достигает 13% от дневного открытия, он снова останавливается. Это называется выключателем 2-го уровня. Затем после 15-минутного перерыва торговля возобновляется. Если цена достигает -20% от открытия рынка, торговля останавливается до конца дня. Это называется выключателем 3-го уровня.

Преимущества и недостатки выключателя

В то время, как автоматические выключатели могут эффективно предотвращать резкие обвалы, их существование на рынках является предметом постоянных разногласий.

Некоторые критикуют этот механизм, утверждая, что он оказывает отрицательное влияние на рынки и только усиливает падение. Но почему так получается? Поскольку эти процентные уровни основаны на открытиях рынков, они находятся в публичном доступе. Таким образом, они могут влиять на размещение ордеров и искусственно снижать ликвидность в книге ордеров при определенных уровнях цены.

Снижение ликвидности приводит к большей волатильности, так как попросту может не хватить ордеров, чтобы поглотить неожиданный всплеск предложения. Критики утверждают, что при отсутствии влияния автоматических выключателей на зоны ликвидности, рынки, скорее всего, достигнут естественного равновесия.

Когда дело доходит до мировых фондовых индексов, таких как S&P 500, автоматическое выключение срабатывает только на сильных падениях. С другой стороны, оно может быть активировано при резких движениях вверх в случае с отдельной категорией ценных бумаг.

Как подготовиться к обвалу рынка

Из-за особенностей рынков и психологии толпы падения практически неизбежны. Как же подготовиться к падению рынка?

Рассмотрите возможность создания инвестиционного плана или общей торговой стратегии. Когда рынок падает, и многие инвесторы в панике начинают продавать свои активы, важно сохранять спокойствие, рациональность и избегать принятия эмоциональных решений. Для этого необходимо создать долгосрочный инвестиционный план или торговую стратегию, которая оградит вас импульсивных действий.

Еще один механизм — это установка ордеров стоп-лосс. Ни один успешный трейдер не может обойтись без защиты краткосрочных сделок, однако среди долгосрочных инвесторов этот способ менее распространен. Даже если стоп-лосс установлен в большом ценовом диапазоне, он может предотвратить огромные потери при падении рынка.

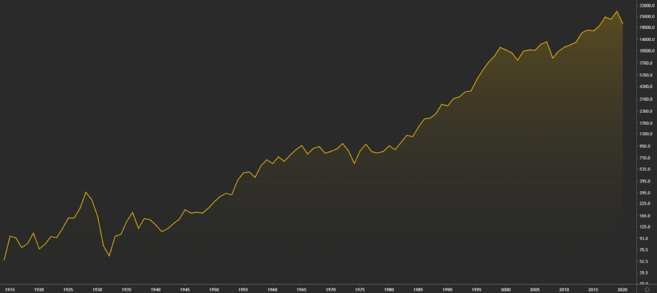

Что касается падений на мировом рынке, на данный момент все они носят временный характер. Хотя времена экономической рецессии могут длиться до нескольких лет, как правило, рынки впоследствии восстанавливаются. Если взглянуть шире, мировая экономика все время стабильно растет, и подобные коррекции являются лишь временной регрессией.

Показатели промышленного индекса Доу-Джонса в период с 1915 по 2020 год.

Хотя это утверждение верно для мировых рынков, привязанных к экономическому росту, оно не относится к рынкам криптовалют. Поскольку блокчейн-индустрия еще молода, криптовалюты представляют собой рискованный класс активов. Некоторые из них могут никогда не восстановиться после серьезного падения рынка.

Другие известные черные понедельники

28 октября 1929 года

Обвал фондовых рынков, предшествовавший Великой депрессии в 1930-х годах. Учитывая его долгосрочные экономические последствия, обвал осенью 1929 года является самым разрушительным крахом фондового рынка на сегодняшний день.

29 сентября 2008 года

После того, как лопнул пузырь на рынке недвижимости США, фондовые рынки начали падать. Это привело к мировому экономическому кризису конца 2000-х и начала 2010-х годов. Если вы хотите узнать об этом больше, ознакомьтесь с нашей статьей Финансовый кризис 2008 года.

9 марта 2020 года

Худший день для фондового рынка США со времен мирового экономического кризиса вызван пандемией коронавируса и войной цен на нефть. На тот момент, это было самое большое однодневное падение с 2008 года, но данный рекорд продержался всего неделю, об этом вы узнаете в следующем абзаце.

16 марта 2020 года

После вспышки коронавируса начали нарастать опасения по поводу потенциальных экономических последствий пандемии. В результате, на американском рынке случилось еще большее однодневное падение, чем неделей ранее. Этот день можно рассматривать как пик первоначального шока от воздействия коронавируса на финансовые рынки.

Резюме

Подводя итоги можно сказать, что черный понедельник в 1987 году был серьезным крахом фондового рынка того времени, после чего данный термин начал использоваться для обозначения других сильных падений на фондовом рынке, таких как: в 1929, 2008 и 2020 годах.

В последствии этого были введены новые механизмы в попытке смягчить последствия внезапных обвалов. Одним из наиболее эффективных и противоречивых механизмов является автоматический выключатель, который останавливает торговлю при достижении определенного процентного уровня падения цены.

Как же можно подготовиться к падению рынка? Продумайте возможные сценарии, чтобы выбрать эффективный инвестиционный план или торговую стратегию. Изучите такие темы, как управление рисками, диверсификация портфеля и психология рынка, чтобы избежать больших потерь во время падения.

https://quote.rbc.ru/news/article/61e6b9349a7947a0d3f47f86