Что такое портфельные инвестиции

В условиях высокой инфляции и ослабления рубля россияне все больше задумываются о вложении денег. Одним из вариантов — портфельные инвестиции. Это возможность выбрать практически любой уровень риска, а также начать даже с совсем небольших сумм.

02.01.24 —> 3050 0 Поделиться

Автор Бробанк.ру Вадим Кизимов

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Пишу и редактирую. Большой опыт работы с крупными изданиями: Т-Ж, Life.Profit, Клерк.ру, Открытие журнал. Самостоятельно инвестирую с 2020 года через российских и зарубежных брокеров. Открыть профиль

Разбираемся с экспертами, что такое портфельные инвестиции, в чем их плюсы и минусы.

Что такое портфельные инвестиции

Инвестиции позволяют защитить деньги от инфляции, самостоятельно накопить на пенсию и получить доход. Они бывают разных типов, но самый распространенный у физических лиц — портфельные инвестиции. Юлия Кузьмина, сертифицированный в ЦБ РФ независимый финансовый советник, практикующий инвестор, инвестиционный брокер и член Ассоциации спикеров СНГ, так описывает суть этих вложений и их отличие от других:

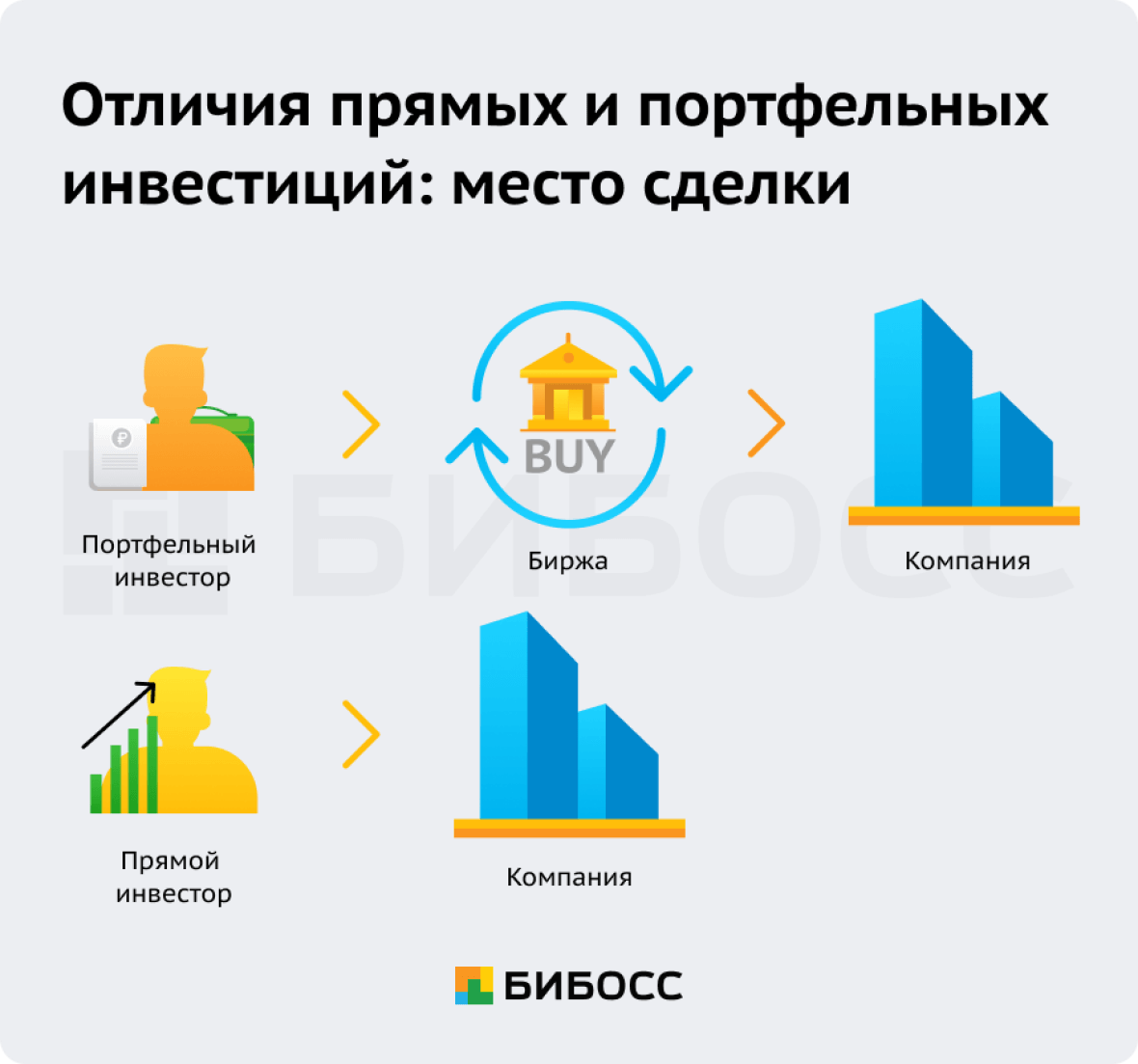

«Инвестиции можно разделить на две большие группы:

- Прямые — покупка доли в компании.

- Портфельные — покупка ценных бумаг.

Инвестиционный портфель — это совокупность ценных бумаг разного вида, рода, срока, ликвидности, которые принадлежат одному инвестору и управляются как единое целое. Инвестиционный портфель нужен, чтобы не потерять деньги. Он позволяет диверсифицироваться, то есть купить разные активы и этим защитить вложения.

В инвестиционном портфеле могут быть акции, облигации, индексные фонды, ПИФы, валюта, серебро, платина, золото; различные производные финансовые инструменты, а также недвижимость и даже экзотические варианты — коллекционное вино, картины, антиквариат. Если один актив внутри портфеля упадет в цене, то другой может вырасти, так риск потерять деньги уменьшается.

Существует практика передачи инвестиционного портфеля в доверительное управление. Тогда активами инвестора управляет профильный эксперт — портфельный управляющий или инвестиционная компания».

Галина Журавлева, инвестиционный советник описала, как работают портфельные вложения на примере:

«Портфельные инвестиции — это стратегия инвестирования, которая заключается в распределении средств между различными видами активов для достижения максимальной доходности при минимальном риске.

При формировании портфеля инвестор выбирает несколько видов активов, которые соответствуют его целям и уровню риска. Затем он распределяет свои средства между этими активами в соответствии с заранее определенной пропорцией. Например, если у инвестора есть 100 тысяч рублей для инвестирования, то он может распределить их на акции (60%), облигации (30%) и фонды (10%).

Инвестировать можно с разной целью. Почти всегда цель в получении прибыли, но также можно инвестировать с целью получения доступа к управлению активом. Если интересы инвестора только в получении прибыли, и никак не в управлении, то такие инвестиции называют портфельными.

Классический пример — покупка акций на бирже для получения дивидендов. При этом если крупный инвестор стремится выкупить контролирующий пакет акций, то это уже другой тип инвестиций, так как его цель в получении контроля, а не только дохода».

Активы для портфельных инвестиций

Сравнение пая фонда, занимающегося недвижимостью, и акций двух застройщиков — ЛСР и «Самолета». В целом изменение цен на недвижимость повлияло на все типы активов, но глобально разница в динамике стоимости высокая.

Из всех вариантов акции считаются самыми рискованными, а облигации и фонды — самыми безопасными. Подробнее о том, что такое паевые фонды.

Принципы портфельных инвестиций

Евгения Мякотина описывает такие основные принципы, которыми нужно руководствоваться при портфельных инвестициях:

«Портфельные инвестиции представляют собой стратегию распределения средств между различными активами с целью снижения риска и повышения потенциальной доходности. Вот ключевые моменты их работы.

Разнообразие активов. Инвестор распределяет средства между различными видами активов, такими как акции, облигации, недвижимость и другие. Разнообразие помогает сгладить колебания в одном секторе.

Риск и доходность. Разные активы имеют разный уровень риска и ожидаемой доходности. Портфельная стратегия направлена на балансировку этих параметров в соответствии с целями и риск-профилем инвестора.

Активное управление. Инвестор регулярно пересматривает свой портфель, делая ребалансировку в зависимости от изменений в рыночных условиях и своих финансовых целях».

Какими бывают портфельные инвестиции

Основная классификация инвестиционных портфелей — по риску. Допустимый риск каждый определяет для себя сам Обычно чем выше потенциальная доходность инструмента — тем выше его риск. Вот что об этом пишет Андрей Козловский, руководитель департамента корпоративного бизнеса ББР Банка:

«Общая доходность набора активов может превышать доходность отдельно взятых ценных бумаг, а риски, наоборот, уменьшаются.

Пример. У вас 1 млн рублей, купили 10 акций — по 100 тысяч на каждую. Если одна из акций подешевеет на 50% (50% от 100 тысяч = 50 тысяч), то весь портфель в целом снизится всего на 5% (50 тысяч от 1 млн = 5%). Если на весь 1 млн рублей купить только эту одну акцию, то весь портфель снизился бы на 50%, что довольно неприятно.

Подразумевают, что акции — это рискованный вариант, а облигации содержат меньший риск. Как правило, инвестиционные портфели делятся на 3 типа в зависимости от соотношения акций и облигаций в структуре:

- консервативный — 75% в облигациях, 25% в акциях;

- сбалансированный — 50% на 50%;

- агрессивный — 75% в акциях, 25% в облигациях.

Каждый инвестор сам выбирает, какой тип портфеля ему больше подходит».

Есть различные стратегии выбора соотношения акций и облигаций в портфеле. Одна из самых популярных — вычесть свой возраст из сотни. Получившаяся цифра — та доля облигаций, которую вы можете себе позволить. Например, инвестор 35 лет может вложить 35% денег в облигации, а 65% — в акции.

- краткосрочные — на 1- 3 года;

- среднесрочные — на 5-10 лет

- долгосрочные — от 10 лет.

Также условно можно разделить инвесторов по тому, насколько большого внимания инвестора они требуют. Например, цены на акции могут сильно колебаться и зависят от различных событий — этот инструмент требует большего внимания. Надежные облигации можно купить и просто ждать заранее известной даты погашения, накапливая и инвестируя купоны. Подробнее о том, как выбирать облигации.

Какими бывают портфельные инвесторы

Даже если у портфельного инвестора нет цели принимать участие в управлении, он подходит к своим вложениям, как к инвестициям в бизнес. Перед тем, как покупать акцию, он оценивает фундаментальные показатели и мультипликаторы компании. Кратковременные колебания цены имеют для него небольшое значение — инвестор нацелен на рост в долгосрочной перспективе. Подробнее о том, как заработать на акциях.

Также существуют трейдеры. Они тоже покупают ценные бумаги, но подходят к их оценке с точки зрения краткосрочных колебаний цены, а не как к доле бизнеса. Обычно они используют технический анализ — он основан на движении графика, а не показателях компании. Подробнее о том, как выбрать между фундаментальным и техническим анализом.

Так менялась цена на акции компании Полюс 19 декабря. Трейдеры могли извлечь прибыль даже из небольших колебаний, для долгосрочных инвесторов — внутридневные колебания не так существенны. Источник: https://ru.tradingview.com/

То есть в течение дня трейдеры могут проводить множество сделок, часто с большими объемами. Это позволяет им потенциально извлечь больше прибыли из бумаг компании, но также высока вероятность ошибиться. Трейдинг требует очень высокого уровня внимания и большого количества времени. Обычно его выделяют в отдельную категорию операций на бирже, а для таких сделок у брокеров предусмотрены отдельные тарифы.

В чем плюсы и минусы портфельного инвестирования

Еще раз подчеркнем, что целью портфельных инвестиций является достижение максимальной доходности при минимальном риске.

Риски при портфельных инвестициях

Людмила Голощапова доцент базовой кафедры финансового контроля российского экономического университета им Г.В. Плеханова в числе прочих особенно выделяет риск падения актива в цене и описывает причины, по которым это может произойти:

«Один из главных рисков при формировании портфеля — недостаточная диверсификация. Если портфель состоит из небольшого числа активов, риск убытков возрастает в случае падения цен на эти активы. Чтобы снизить этот риск, инвестор должен включить в портфель различные бумаги с разными уровнями доходности и риска.

Еще один риск — неправильное распределение активов. Если инвестор не учитывает свои финансовые цели, уровень риска и временные рамки, он может ошибочно распределить свой капитал между активами. Например, если инвестор желает получать доход на долгосрочной основе, он должен включать в портфель активы с высокой доходностью, риски по которым также высоки.

Конечно, к рискам относится и изменение рыночных условий. Нужно понимать, что если на рынке происходят значительные изменения, то и цены могут сильно колебаться. В данном случае, задача инвестора не только следить за изменениями на рынке, но и оперативно адаптировать свой портфель к новым условиям.

Ну и наконец, низкая ликвидность активов в портфеле — это тоже риск. Если инвестор вкладывает свой капитал в инструменты, которые сложно продать, он может столкнуться с проблемой, когда быстро получить «на выходе» деньги вряд ли получится».

Ошибки портфельных инвесторов

Андрей Козловский, описывая формирование инвестиционной стратегии, выделяет такие ошибки новичков:

«Ожидать доход здесь и сейчас. Инвестиции — это игра вдолгую с целью обгонять инфляцию и получать доход выше вклада в банке. Минимальный горизонт планирования — 2-3 года, а вообще чем дольше, тем лучше. Время позволит нивелировать возможные ошибки при выборе активов.

Неправильная диверсификация. Например, вы купили акции 5 разных компаний и находитесь в уверенности, что у вас диверсифицированный портфель. Но если это акции компаний из одного сектора, в случае проблем в этом секторе экономики все акции начнут снижаться в цене. Поэтому правильнее покупать активы разных компаний из разных секторов.

Постоянно проверять, что с ценой купленных вами акций, облигаций. Относитесь к своему портфелю, как к квартире. Вы же не проверяете каждый день цены на недвижимость в вашем районе. От вас требуется с определенной периодичностью — раз в неделю, месяц, квартал просматривать основные новости по компаниям в вашем портфеле. Затем принять решение — оставлять актив или продать, а, возможно, и что-то докупить.

Совершать много сделок. Вытекает из третьего пункта. Вы долгосрочный инвестор, прежде чем совершить сделку, вы тщательно взвешиваете все за и против, а только потом нажимаете кнопки».

Евгения Мякотина, крипто-аналитик компании OphirTrade, подробно описала ошибки инвесторов при формировании портфеля:

Юлия Кузьмина обращает внимание на ошибки, которые возникают при недостаточной предварительной подготовке:

- «инвестирование без целей;

- отсутствие сроков;

- ликвидность — ее тоже часто не учитывают;

- несоответствие знаний и опыта инвестора, выбранным бумагам; часто инвесторы покупают сложные активы, которые требуют точечных знаний и опыта, а их нет;

- не считаться с риск-профилем — личной психологической устойчивостью к рискам.

Я как финансовый советник особенно детально предлагаю подойти к составлению портфеля. Техническое задание для создания инвестиционного портфеля — личный финансовый план. Чем более тщательно проработан финансовый план семьи или конкретного человека, тем качественнее можно собрать портфель».

Как заняться портфельными инвестициями

Чтобы купить ценные бумаги, нужно открыть брокерский счет. Выбирать брокера стоит предельно внимательно — проверять наличие лицензии и масштаб деятельности. Часто открыть брокерский счет можно в том же банке, где у вас есть дебетовая карта. Тогда можно обойтись без визита в офис и подписания документов, так как все данные и так есть у банка.

Сумма для начала инвестиций может быть практически любой — даже до 1000 рублей. Брокеры редко устанавливают ограничения для открытия счета, а иногда готовы даже подарить акции новым клиентам. Но проблема минимального капитала в том, что небольшой суммы не хватит для достаточной диверсификации. Поэтому для начала можно обратить внимание на паи фондов и облигации.

Самостоятельные инвестиции

Большая часть брокерских счетов находится под личным управлением их владельца — инвестор сам принимает решения о покупке и продаже всех активов. Однако опыта и знаний принять верные решения хватает не всегда. Евгения Мякотина сформировала ключевые рекомендации при формировании портфеля:

- «Целенаправленность. Определите свои цели и финансовые потребности, чтобы выбрать стратегию, соответствующую вашим ожиданиям.

- Долгосрочная перспектива. Портфельные инвестиции лучше всего работают на длинной дистанции. Избегайте панических реакций на краткосрочные изменения рынка.

- Мониторинг. Пересматривайте свой портфель, учитывайте изменения в финансовой ситуации и рыночной конъюнктуре.

- Образование. Изучите основы финансов и инвестирования, чтобы принимать обоснованные решения при формировании портфеля.

С учетом этих принципов, инвестор может эффективно использовать портфельные инвестиции для достижения своих финансовых целей».

Передача портфеля в управление

Передача портфеля в доверительное управление — способ поручить принятие решений специалистам. Они будут брать за это комиссию, но инвестиции могут оказаться более высокодоходными и требовать меньше внимания.

Вячеслав Давыдов ИФГ «Агастон», руководитель направления по борьбе с проблемными активами, обратил внимание на сложности портфельных инвестиций и оправданность идеи обратиться к специалистам:

«Портфельные инвестиции — достаточно сложный для непрофессионального инвестора механизм. Он позволяет усреднить как риски, так и доходность вложенных инвестором средств по различным инструментам в портфеле.

Инвестиционный портфель может принадлежать как частному инвестору, так и компании. Для правильного распределения, которое действительно приведёт к ожидаемому результату, лучше привлечь профессионального консультанта.

С учетом сформулированных инвестором приоритетов, специалист подберёт не только инструменты, из которых будет составлен портфель, но и правильные пропорции вложений в выбранные инструменты внутри портфеля.

Для корректного формирования портфеля необходимо учитывать не только ожидаемую доходность и вероятность ее получения по каждому инструменту, но и корреляцию между активами. То есть зависимость при изменении параметров одного инструмента от другого.

Типичная ошибка новичков заключается в формировании портфеля из активов с высокой корреляцией. В этом случае фактического снижения риска не получается, хотя формально вложения были диверсифицированный в различные активы».

Что еще нужно знать

Фондовый рынок — сложная система, на которой действуют и законы спроса и предложения, и регулирование государства. Прежде чем приступать к портфельным инвестициям, стоит подробно изучить текущую ситуацию на рынке и актуальные возможности.

Портфельные инвестиции в России

В России сейчас установлена высокая ключевая ставка Центрального банка. Это значит, что по вкладам и облигациям можно найти высокую доходность, примерно равную ключевой ставке. Краткосрочные облигации федерального займа, которые относятся к одним из самых надежных инструментов, могут давать доходность в 14-15% годовых. Все это способствует перетоку капитала в безопасные инструменты с фиксированной доходностью.

На текущих уровнях ключевая ставка была всего дважды с 2013 года — это высокие значения, которые могут скоро начать снижаться. Впрочем, при последнем повышении было отмечено, что жесткая денежно-кредитная политика может продолжаться еще долго. Источник: https://cbr.ru/

Высокая ставка оказывает давление и на рынок акций. Впрочем, индекс Мосбиржи находится на относительных максимумах за последний год и акции многих компаний могут вырасти вместе с ростом цен на нефть или ослаблением рубля. В целом многое зависит от конкретной отрасли, но так или иначе рынок акций более рискованный, а по доходности в текущих условиях не все акции способны догнать даже вклады. Подробнее о том, какие акции сейчас самые выгодные.

Портфельные иностранные инвестиции

На основных зарубежных рынках сейчас также происходит повышение ключевых ставок. При этом стоит учитывать, что россияне имеют доступ к активам из «недружественных» стран только при получении статуса квалифицированного инвестора. Подробнее о категориях инвесторов и преимуществах для «квалов».

Ранее СПБ биржа также давала доступ к торгам акциями, размещенными на Гонконгской бирже. Однако после очередного введения санкций активы клиентов биржи были заблокированы и пока что торги приостановлены. Таким образом, доступ к иностранным инвестициям очень ограничен и связан с высокими инфраструктурными рисками.

Итоги

Портфельные инвестиции позволяют защищать деньги от инфляции или даже получать дополнительный доход. Интерес к ним в России постепенно растет, а в развитых странах сберегать деньги в акциях довольно привычная практика. Однако если вы сомневаетесь в своих возможностях качественно оценить ситуацию на рынке и выбрать подходящие инструменты, рассмотрите вариант подключить доверительное управление. Также можно выбирать более безопасные инструменты, такие как облигации и паи фондов.

Частые вопросы

Что такое портфельные инвестиции?

Портфельными называют инвестиции, при которых вкладывают собственные деньги в определенный актив с целью долгосрочных сбережений, а не спекуляций на цене этого актива или получения контроля над бизнесом.

Какие активы относятся к портфельным инвестициям?

К портфельным инвестициям относятся вложения в акции, облигации, паи фондов, валюту, производные инструменты и другие активы, которые преимущественно торгуются на бирже.

Зачем нужны портфельные инвестиции?

Портфельные инвестиции позволяют получить потенциальную доходность и защитить сбережения от обесценивания.

В чем главный риск портфельных инвестиций?

Главный риск в падении стоимости актива, что может произойти по целому ряду причин. Чтобы защититься от этого риска, нужно хорошо диверсифицировать свой портфель.

Как начать заниматься портфельными инвестициями?

Чтобы купить свои первые активы, достаточно открыть брокерский счет и пополнить его.

Источники

- Банк России принял решение повысить ключевую ставку на 100 б.п., до 16,00% годовых

https://cbr.ru/press/keypr/ - Инвестиционный портфель: как его собрать и какие бывают портфели

https://skillbox.ru/media/business/investitsionnyy-portfel-kak-ego-sobrat-i-kakie-byvayut-portfeli/ - Инвестор — кто это такой простыми словами. Виды инвесторов и типы вложений

https://blog.bcs.ru/investor

Что такое прямые инвестиции

Сегодня рынок предоставляет в распоряжении инвесторов немало вариантов для вложения денег. К числу востребованных относятся так называемые прямые инвестиции. В отличие от портфельных, они предусматривают инвестирование не в различные финансовые инструменты, а в конкретное предприятие, бизнес-проект или материальный актив. Такая схема вложений предоставляет инвестору несколько серьезных преимуществ. Что делает актуальным более внимательное рассмотрения вопросов о том, что такое прямые инвестиции, в чем их основные особенности и какова процедура вложений.

Подробнее о том что это такое

Прямое инвестирование предполагает вложение денег или других активов в конкретный проект или бизнес. Основное отличие прямых инвестиций от альтернативных портфельных состоит в уровне контроля. В первом случае инвестор непосредственно участвует в управлении бизнесом или реализации проекта. Во втором – приобретает и владеет разнообразными финансовыми инструментами, не влияя, по большому счету на их стоимость.

Сходство между рассматриваемыми способами инвестирования заключается в главной цели вкладчика. В обоих случаях ею выступает получение прибыли. Но при прямых инвестициях доход считается активным, а при портфельных – пассивным. Такая характеристика лучше всего отражает принципиально важную разницу в применяемых методах вложений.

Именно поэтому покупка драгоценных металлов, открытие вклада в банке или приобретение пая в ПИФе не относятся к прямым инвестициям. Доход, получаемый в каждом из перечисленных случаев, относится к пассивным, а речь об управлении или контроле над активом или реализации бизнес-проекта даже не идет. Как и возможности влиять на текущую цену инвестиционных ресурсов.

Для большей наглядности базовые отличия прямых инвестиций от фондовых имеет смысл собрать и обобщить в виде таблицы. Важно понимать: указанные в ней значения и примеры нужно воспринимать как типовые, так как на практике нередко возникают ситуации, когда портфельные инвестиции становятся прямыми и даже наоборот.

| Сравниваемый параметр | Прямые инвестиции | Портфельные инвестиции |

| Доля владения бизнесом | Свыше 10%, часто – свыше 50% или 75% для большего контроля | Менее 10% |

| Управление предприятием или контроль над реализацией проекта | + | — |

| Вид дохода | Активный | Пассивный |

| Источник дохода | Распределение заработанной прибыли, продажа доли бизнеса | Дивиденды, рост капитализации компании и, как следствие, стоимости ценных бумаг |

| Направление расходования инвестированных активов | Расширение или модернизация производства, приобретение оборудования или технологий и т.д. | По решению руководства и основного владельца без согласования с инвестором или в рамках общей стратегии развития предприятия |

| Длительность вложений | Средне- и долгосрочная | Кратко-, средне- и долгосрочная |

| Ликвидность инвестиций | Обычно сравнительно низкая | В большинстве случаев высокая |

| Возможные риски | Высокие | Разные, зависят от структуры инвестиционного портфеля |

| Доходность | Высокая за счет участия в распределении прибыли (при условии эффективной работы предприятия) | Разные, зависят от структуры инвестиционного портфеля |

Анализ размещенной в таблице информации показывает и плюсы, и минусы прямого инвестирования. Более подробно они рассматриваются далее по тексту. Здесь же необходимо отметить самые значимые из них. Основной плюс – получение высокой доходности, обычно заметно превосходящей доступную для портфельных инвестиций. Два главных минуса – необходимость активного участия инвестора в деле и повышенный уровень сопутствующих рисков.

Виды и особенности

Для классификации прямых инвестиций используют разные критерии. Один из популярных – направление вложений с точки зрения отрасли, в которой работает приобретаемое полностью или частично предприятие. Особенно актуальным такое разделение становится при рассмотрении второго критерия — иностранных прямых инвестиций.

С учетом направления движения денежных средств или других активов последние классифируются на два вида – входящие и исходящие. В первом случае деньги направляются извне и расходуются на приобретение бизнеса в России. В числе основных инвестиционных партнеров РФ выступают:

- Кипр;

- Великобритания;

- Нидерланды;

- Ирландия;

- Бермудские и Багамские острова.

Главное, что объединяет большую часть перечисленных юрисдикций – наличие так называемых офшорных зон или территории с льготным налоговым обложением. Классификация иностранных вложений на виды прямых инвестиций по отраслям позволяет выделить несколько самых популярных для иностранных вкладчиков секторов российской экономики:

- энергетика;

- разработка полезных ископаемых;

- нефте- и газопереработка;

- автопроизводства;

- автосервисы;

- страхование и финансы;

- владение недвижимостью и т.д.

Исходящие прямые инвестиции предусматривают приобретение инвесторами из России зарубежных активов. В этом случае интерес представляют следующие виды деятельности:

- информационные и коммуникационные технологии;

- финансы и страхование;

- владение недвижимостью;

- нефте- и газопереработка;

- туристический и отельный бизнес.

Иностранный фондовый рынок развит заметно сильнее. Поэтому исходящие из России прямые инвестиции заметно уступают по объему портфельным. Дело в том, что намного проще, выгоднее и, что особенно ценно для российского бизнеса, безопаснее приобретать сравнительно небольшие пакеты ценных бумаг. Такая стратегия инвестирования не требует активного участия в частично приобретенных предприятиях, но обеспечивает как сохранность капиталов, так и достаточно высокую доходность.

Поговорим о ликвидности

Как было отмечено, прямое инвестирование сопровождается как несколькими существенными достоинствами, так и рядом недостатков. Один из последних требует в силу важности требует более внимательного рассмотрения. Он касается сравнительно низкой ликвидности прямых инвестиций и объясняется предельно просто.

Прямая инвестиция предусматривает владение значительной частью уставного капитала компании. Нередко – блокирующим или контрольным пакетом акций. Быстро продать его на фондовом рынке достаточно проблематично, причем по нескольким причинам:

- необходимость оформления объемного пакета документов о смене основного собственника;

- отсутствие высокого спроса на такой крупный пакет ценных бумаг;

- высокая вероятность обвала стоимости предприятия после новостей о желании главного владельца продать бизнес.

В списке приводятся далеко не все возможные для подобных сделок проблемы. Поэтому не стоит удивляться тому, что прямые инвестиции практически всегда относятся к долгосрочным. А лучшим выходом из бизнеса считается вывод компании на биржу с последующей эмиссией ценных бумаг и постепенным размытием доли собственника. Такая стратегия при правильной реализации и системном подходе позволяет получить максимальную прибыль, хотя и требует серьезных временных расходов.

Как делать прямые инвестиции

Специфика прямого инвестирования требует от потенциального вкладчика как серьезных финансовых возможностей, так и мощной теоретической базы в плане изучения особенностей инвестиционного и фондового рынков. Без выполнения этих условий резко возрастает риск потерять вложенные средства.

Поэтому не стоит удивляться появлению на рынке специализированных фондов прямых инвестиций, часто называемых венчурными. Их основной функцией становится сбор средств от большого количества потенциальных вкладчиков с последующим распределением между не менее серьезным числом компаний.

Сотрудничество с венчурными фондами выступает одним из самых доступных российским инвесторам способов осуществления прямых инвестиций. Но такая возможность доступна исключительно квалифицированным участникам рынка. Поэтому нужно вспомнить информацию, подробно изложенную двумя абзацами ранее – о необходимости серьезной теоретической подготовки. В противном случае успех становится делом случая, а вероятность неудачи заметно возрастает.

Плюсы и минусы

Основным аргументом в пользу прямого инвестирования становится внушительный перечень достоинств, характерных для такого способа вложений. Он включает:

- Управление и прямой контроль над работой бизнеса. Позволяет повысить эффективность функционирования предприятия и, как следствие, получаемую прибыль.

- Прозрачность инвестиций. Существенный фактор, особенно актуальный для российского фондового рынка. Инвестор получает всю информацию о том, куда расходуются вложенные деньги или другие активы.

- Снижение риска встретиться с мошенниками. Высокий уровень контроля минимизирует подобную возможность.

Два основных недостатка прямого инвестирования указаны ранее – низкая ликвидность и необходимость серьезных трудозатрат. Причем первый рассмотрен достаточно подробно. Поэтому здесь имеет смысл остановиться на еще двух сопутствующих минусах. Один связан с получением статуса квалифицированного инвестора, обязательного для работы с венчурными фондами. Второй – в необходимости тратить время не только на управление бизнесом, но и постоянное обучение, так как без новых знаний успешное прямое инвестирование попросту невозможно.

https://brobank.ru/portfelnye-investitsii/