Срок окупаемости проекта: понятие, формула, примеры расчета в Excel

Инвестиции

При расчете показателей проекта временные рамки являются наиболее важными показателями. С помощью них можно оценить не только срок жизни проекта, но и период возврата инвестиций. Именно для оценки скорости возврата вложений и применяется показатель срок окупаемости.

Для расчета срока окупаемости инвестиций существуют два вида показателей: простой и дисконтированный.

Определение срока окупаемости

Простой срок окупаемости (PP – payback period) – это период времени, за который сумма чистого денежного потока сможет покрыть все расходы, вложенные в запуск проекта, то есть первоначальные инвестиции.

Данный показатель, как правило, измеряется в годах и/или месяцах. Хотя может и в других величинах, например, кварталах.

Однако желательно, что бы единицы его измерения совпадали с размерностью шага горизонта расчета.

Для инвесторов недисконтированный срок окупаемости является базовым и наиболее простым в расчетах. С его помощью можно принять решение о вложении имеющихся денежных средств в тот или иной проект. Так, к примеру, если показатель будет меньше или хотя бы равен ожиданиям инвестора и не превышать горизонт расчета, то такой проект можно принять к реализации.

Хотя для полноты понимания эффективности вложений, необходимо оценить и другие показатели. К таким показателям могут быть отнесены: чистый доход, средняя норма прибыльности, индекс доходности и т.д.

При принятии решения о кредитовании проекта этот показатель также важен, поскольку может оказывать существенное влияние на выбор срока кредита. Для многих банков временные рамки для запуска нового бизнеса являются обязательным критерием.

Как рассчитать окупаемость проекта?

Формула расчета простого срока окупаемости

Простой срок окупаемости инвестиционного проекта рассчитывается по следующей формуле:

где I – первоначальные инвестиции; CFt – денежные потоки за период; Т – горизонт планирования.

Ограничения для использования формулы

Расчет простого срока окупаемости будет полностью корректным только при соблюдении следующих условий:

- Вложения в проект осуществляются только в предынвестиционном периоде, то есть на старте проекта и являются единовременными;

- Равный отчетный период (для сравнения разных проектов по данному показателю);

- Доход поступает постоянно и равными платежами (допустимо незначительное отклонение).

Графическая модель чистого денежного потока проекта и срока окупаемости

Исходя из рисунка можно отметить, что период окупаемости находится в той точке, в которой накопленный денежный поток проекта переходит из отрицательной области в положительную.

Пример расчета простого срока окупаемости

Рассмотрим пример расчета срока окупаемости, в том числе и с использованием программы Excel.

Ниже приведены данные по размерам инвестиций, а также операционных доходов и расходов.

На основании имеющихся данных определим срок окупаемости, предварительно рассчитав величину чистого денежного потока. Для этого учтем все доходы и расходы (затраты) по проекту. На основе этих данных определим, через какой период вложения вернутся инвестору.

Для нахождения простого срока окупаемости данного инвестиционного проекта поделим первоначальные инвестиции на средний чистый денежный поток. Получим следующее выражение:

Так как ответ – дробное число (2,4 года), его можно преобразовать в года и месяца, так как ПСО измеряется именно в этих величинах. Перевод дробной части в месяцы осуществляется путем умножения её на 12 месяцев и округление полученной суммы.

Вывод: Так как 2 года и 5 месяцев меньше, чем горизонт планирования, равный 4 годам, то можно сделать вывод, что нормативный показатель соблюден и проект по простому показателю является инвестиционно-привлекательным.

Дисконтированный срок окупаемости

В реальной жизни доходы, поступающие от проекта, со временем изменяют свою покупательную стоимость, так как в обществе присутствует инфляция – изменение стоимости денег с течением времени. Именно поэтому существует такой показатель, как дисконтированный срок окупаемости инвестиций.

Он применяется для того, чтобы учесть данные изменения. Он основывается на том, что стоимость будущих доходов приводится к настоящему времени.

Перед началом расчетов дисконтированного срока окупаемости, нужно определиться со ставкой дисконтирования, которая должна отражать альтернативные издержки вложения капитала в тот или иной проект. Более подробно о выборе ставки дисконтирования можно прочитать здесь.

Формула расчета дисконтированного срока окупаемости

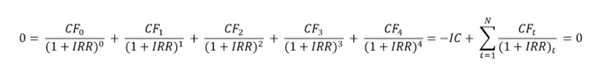

Дисконтированный срок окупаемости (DPP – Discounted Payback Period) инвестиционного проекта рассчитывается по следующей формуле:

где CFt – денежный поток в момент t; r – ставка дисконтирования; I – инвестиции.

Дисконтированный срок окупаемости инвестиционного проекта рассчитывается по следующей формуле:

Пример расчета дисконтированного срока окупаемости

Далее рассмотрим пример расчета дисконтированного срока окупаемости в программе Excel. Исходные данные для задачи совпадают с данными, которые были использованы для расчета простого показателя выше.

Для нахождения дисконтированного срока окупаемости инвестиционного проекта разделим первоначальные инвестиции на средний дисконтированный денежный поток. Получим следующее выражение:

Вывод: Дисконтированный срок окупаемости не превышает горизонт планирования проекта. Следовательно можно считать, что нормативный показатель соблюден и проект является инвестиционно-привлекательным. Однако, если в ставке дисконтирования не заложена нормальная прибыль предпринимателя, а проект через 4 года (горизонт расчета) продолжать не планируется, то стоит это учесть при принятии решения об осуществлении проекта, несмотря на то, что полученное значение соответствует критерию отбора.

Графическая модель сравнения простого и дисконтированного срока окупаемости

По данным рисунка можно заметить, что простой срок окупаемости отличается от дисконтированного только пройденным периодом времени с момента запуска проекта и его выходом в нулевую точку – точку безубыточности проекта. Это связано с тем, что при расчете ДСО учитывается ставка дисконтирования, которая прямо связана со стоимостью денег во времени.

Что такое рентабельность инвестиций и как правильно ее рассчитать

Прежде чем вложить деньги в какой-либо проект или инструмент, инвестору важно убедиться, что он не только не потеряет свои инвестиции, но и получит доход. Для этого нужно оценить рентабельность вложений, сделать это можно по специальной формуле.

Рассказываем, какие факторы влияют на рентабельность инвестиций, как рассчитать коэффициент рентабельности и как с его помощью принимать инвестиционные решения.

Что такое рентабельность инвестиций

- затраты;

- доходы;

- период времени.

ROI удобно использовать для сравнения рентабельности различных инструментов.

Например, ROI облигации за месяц составит 2%, а ROI акции — 5%. Это означает, что инвестиции в акции за этот период более рентабельны, чем в облигации.

Зачем рассчитывать рентабельность инвестиций

Рассчитывать показатель рентабельности инвестиций нужно, чтобы узнать, насколько окупятся вложения в проект, компанию или финансовый инструмент. Расчет ROI также позволяет правильно распределить свои средства и не потратить их на проекты, которые не принесут дохода. Коэффициент рентабельности помогает инвестору решить, стоит ли оставаться в проекте или следует выйти из него, выгодно ли продолжать покупку акций определенной компании или же их следует продать.

ROI рассчитывается для:

- прогнозирования прибыли за следующий период;

- сравнения показателей компании с результатами ее конкурентов;

- обоснования вложений для инвесторов, которые ожидают получения доходов;

- определения реальной рыночной стоимости бизнеса.

Факторы, влияющие на рентабельность инвестиций

На рентабельность вложений влияет множество факторов, которые можно разделить на две группы: внешние (экзогенные) и внутренние (эндогенные). Внешние факторы слабо прогнозируются, компания не может их контролировать или управлять ими. При этом внутренние факторы во многом зависят от руководства компании и его умения грамотно распоряжаться ресурсами и прибылью.

Экзогенные факторы:

- Тенденции рынка и спрос на продукцию или услуги

На мировом рынке могут происходить события, которые снижают или, наоборот, повышают спрос на продукцию определенных отраслей экономики. При этом повышение спроса ведет к росту цен на продукт и коэффициента рентабельности компаний, а его снижение — к падению ROI.

Высокий уровень инфляции может значительно снизить коэффициент рентабельности инвестиций или сделать их убыточными.

Валютные колебания могут существенно влиять на рентабельность вложений, особенно это касается импортеров и экспортеров. Так, экспортеры получают выручку в валюте, которую затем конвертируют в рубли. Чем слабее курс рубля, тем больше будет доход компании после его конвертации. Если же курс рубля резко укрепится, прибыль компании значительно сократится, как и коэффициент рентабельности инвестиций в нее.

27.07.2023 00:05

Высокая конкуренция может привести к снижению ROI. Например, при высокой конкуренции среди производителей каждый из них будет пытаться снизить цены на свой товар, чтобы повысить спрос на него. Иногда компания может демпинговать, чтобы удержать рынок сбыта и клиентов, при этом она будет получать убытки вместо прибыли. Компания может компенсировать влияние данного фактора через снижение расходов, в частности через сокращение операционных затрат или размера инвестиций в расширение производства. Низкая конкуренция на рынке позволяет компании устанавливать комфортную для себя цену на товар и инвестировать в его развитие. При этом может снижаться качество продукции.

К внешним факторам также можно отнести налоговую политику государства, географическое положение предприятия, политическую ситуацию в стране и т. д.

Например, после введения эмбарго на поставки российской древесины в Евросоюз деревообрабатывающие компании, которые находятся в Северо-Западном федеральном округе, были вынуждены перенаправить свою продукцию на экспорт в Китай. Из-за этого появились большие логистические расходы, которые снизили маржинальность бизнеса и его инвестиционную привлекательность. Для деревообрабатывающих компаний, которые находятся на Дальнем Востоке, затраты на логистику почти не изменились, что повысило их привлекательность для инвесторов и ROI.

Эндогенные факторы:

- Управление проектом и эффективность процессов

Топ-менеджеры компании, которые хотят повысить вложения в свои проекты, должны выстраивать все процессы эффективно. Важно автоматизировать повторяющиеся процессы, снижать уровень бюрократии, масштабировать удачные решения. Такой подход позволяет компаниям развиваться, снижать затраты и увеличивать доходы, что, в свою очередь, приводит и к увеличению коэффициента рентабельности инвестиций в их бизнес.

- Качество продукции и услуг

Чаще всего стоимость товара или услуги складывается из его себестоимости и затрат на транспортировку, хранение и т. д. При этом компании, которые производят высококачественные товары или услуги, могут продавать их по более высоким ценам. В этом случае ROI будет расти.

- Инновации и технологический прогресс

Для улучшения качества продукта или услуги и, соответственно, повышения его стоимости компании должны периодически обновлять оборудование и вкладывать деньги в разработки собственных инноваций. Например, электромобили, при производстве которых используются новые технологии, стоят дороже большинства автомобилей с двигателем внутреннего сгорания, а акции их производителей растут в цене. Постоянный прогресс компании и внедрение инноваций в ее производство привлекает инвесторов, которые готовы вкладывать больше денег. Вследствие этого растет капитализация компании и ее ROI.

Методы расчета рентабельности инвестиций

Основным показателем расчета рентабельности служит ROI. Его преимуществами являются универсальность, простота расчета, адаптивность (ROI можно использовать не только в бизнесе, но и на фондовом рынке, в маркетинге и др.), возможность отслеживать эффективность принятых управленцами решений.

Но у применения ROI есть и минусы: показатель может сильно меняться из-за внешних факторов, таких как инфляция или колебания курсов валют. В итоге он может необъективно отражать фундаментальное состояние компании или бизнеса. Поэтому вместе с ROI лучше использовать и другие коэффициенты, например, IRR и PI.

Внутренняя норма доходности (IRR) — это ставка дисконтирования (соотношение будущего дохода и его нынешней стоимости), при которой инвестор может вернуть все вложения. Чем выше IRR, тем выше доходность компании.

Показатель рассчитывается по следующей формуле:

- CF — прогнозируемый денежный поток за установленный период с учетом рисков;

- t — номер временного периода;

- N — количество периодов;

- IC — сумма изначальных инвестиций.

IRR применяют для сравнения нескольких компаний или проектов, чтобы увидеть, у которого из них будет выше доходность. Также этот показатель используется для оценки рисков при кредитовании: если IRR проекта, к примеру, составляет 20%, компания может взять кредит по более низкой ставке. IRR используется и для анализа бизнес-плана: с его помощью можно рассчитать, какой денежный приток окупит инвестиции за конкретный период времени.

У этого показателя есть несколько недостатков: IRR не учитывает рефинансирование доходов; инвестиции и прибыль в нем отражаются в процентах, а не в валюте, а при дополнительных инвестициях IRR придется рассчитывать заново.

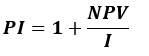

Индекс доходности (PI) — это показатель, который отражает соотношение затрат и выгоды по определенному проекту. Также его называют индексом рентабельности или индексом прибыльности. PI показывает, насколько эффективно используется капитал в инвестиционном проекте или бизнес-плане.

Существует несколько вариантов формулы расчета PI, но самой простой считается следующая:

Где NPV — это текущая приведенная стоимость всех денежных потоков проекта или другой инвестиции, I — начальные вложения. Считается, что инвестировать лучше всего в проекты, у которых PI больше единицы или равен ей. Если же показатель меньше единицы, инвестировать в такой проект не следует.

Анализ рентабельности инвестиций

Рентабельность инвестиций стоит оценивать не только в абсолютном выражении, но и в сравнении с доходностью альтернативных инвестиций, поясняет руководитель проектов ИК «ВЕЛЕС Капитал» Валентина Савенкова. Но для этого важно выбрать корректную базу для сравнения.

Пример

Инвестор вложил деньги в акции и за год получили доход 5% на вложенную сумму. При этом индекс РТС упал на 15%, индекс Мосбиржи снизился на 10%. Если базой для сравнения взять динамику индекса акций, результат можно признать положительным, отмечает Савенкова.

При этом если вместо инвестиций в акции сформировали портфель из высоконадежных облигаций, можно получить доход 10–12% за тот же срок. С этой точки зрения рентабельность инвестиций в акции неудовлетворительна, так как при больших вложениях времени и сил результат получается меньше, добавляет Савенкова.

26.07.2023 00:05

По ее словам, есть два наиболее актуальных требования к рентабельности инвестиций:

- Доход от любых инвестиций должен превышать инфляцию (и ключевую ставку) для сохранения покупательной способности вложенных денег.

- Доход от инвестиций в инструменты с переменной доходностью (акции) считается хорошим, если удалось получить от 70% динамики индекса за соответствующий период.

Если говорить об облигациях, продолжает Савенкова, инвестиции в них считаются эффективными, если доходность бумаг превышает средний уровень ключевой ставки за период. На облигации действует в основном кредитный и процентный риски, и в случае удержания в портфеле до погашения рыночный риск по ним отсутствует в принципе.

Инвестиции в инструменты с переменной доходностью в основном подвержены действию рыночного риска (а в случае использования кредитного плеча этот риск возрастает пропорционально), хотя кредитный и инфраструктурный риски также оказывают на них влияние. Их использование целесообразно только в случае двух-, трехкратного превышения доходности ключевой ставки, считает эксперт.

Что такое точка безубыточности

Точка безубыточности (или порог рентабельности) — это минимальный размер выручки, при котором компания полностью покрывает свои издержки. Все доходы сверх этого показателя будут считаться прибылью.

Порог рентабельности рассчитывается по следующей формуле:

Порог рентабельности = постоянные затраты / (выручка – переменные затраты) * 100%

Постоянные затраты — это регулярные расходы на производство, например, аренда помещения, зарплата работников, оплата электроэнергии, кредиты и т. д. Переменные затраты — это нерегулярные расходы, например, закупка оборудования или офисной мебели.

Понимание порога рентабельности позволяет компаниям продавать свои товары и услуги по оптимальной цене. Компании используют этот показатель, чтобы рассчитать, какой объем товара нужно произвести, чтобы не получить убытки.

Риски и оценка рентабельности инвестиций

Инвестиции всегда связаны с определенными рисками. Среди них выделяются:

Они связаны со структурой финансирования проекта, поясняет эксперт по фондовому рынку «БКС Мир инвестиций» Евгений Калянов. Такие риски растут с увеличением доли внешних средств в финансировании инвестиционного проекта, что, в свою очередь, увеличивает риск деятельности и делает ее менее привлекательной для банковского кредитования, добавляет он.

Они заключаются в нестабильности стоимости и спроса на товары или услуги, энергоресурсы, а также в действиях конкурентов.

Эти риски зависят от срока реализации проекта: чем дольше цикл проекта, тем выше риск. Инвестиционный риск также связан с изменением стоимости денег с течением времени.

- Процентные риски

Риски, связанные с изменением процентных ставок. Снижение ставок благоприятно отражается на цене активов с фиксированной доходностью, говорит руководитель инвестиционной стратегии и аналитики Экспобанка Полина Хвойницкая. Повышение ставок приводит к снижению цен и повышению доходностей, в частности на облигационных рынках, отмечает она.

Риски, связанные с изменением курса валюты и появлением негативной переоценки.

Риски, связанные с невозможностью продать актив с минимальными потерями, добавляет Хвойницкая. Например, это акции и облигации третьего эшелона, при возникновении негативных событий по эмитентам которых происходит существенное расширение спредов между ценой покупки и продажи.

Оценка и управление рисками рентабельности

Для анализа рисков используется несколько методов. По словам Калянова, инвесторы могут провести анализ чувствительности — это исследование влияния отклонений одной переменной на прибыльность инвестиционного проекта (NPV или IRR) при условии отсутствия отклонений других переменных.

Также можно применить финансовое моделирование по методу Монте-Карло (совокупность численных методов для изучения случайных процессов). Этот инструмент используется для анализа инвестиционных проектов, подверженных высокой неопределенности и требующих определения вероятности достижения заданного уровня эффективности.

24.07.2023 03:11

Для снижения рисков также есть несколько стратегий:

- Избегание риска — изменение способа реализации проекта таким образом, чтобы устранить угрозы и разработать версию проекта с меньшим риском.

- Снижение риска за счет действий, направленных на минимизацию последствий и снижение вероятности наступления негативных событий.

- Минимизация риска — передача неблагоприятных последствий и ответственности за последствия другому лицу или компании (страхование).

Как повысить ROI

Для увеличения ROI нужно проводить постоянный мониторинг и анализировать результаты. Инвесторам стоит анализировать, какие активы уже показали свой максимальный рост, дальнейшая динамика которых будет слабой, и заменять их активами, у которых потенциал роста более высокий в изменившихся макроэкономических условиях, считает Хвойницкая.

Например, в 2023 году инвестиции в акции нефтегазового сектора РФ (индекс нефти и газа в рублях) с начала года принесли +37,6%, а инвестиции в технологические компании РФ принесли с начала года +50,1%, отмечает Хвойницкая. Ротация инвестиционного портфеля в пользу сектора технологических компаний с начала года принесла бы дополнительную доходность в 12,5%, отмечает она.

Калянов также приводит несколько советов по повышению ROI:

- Фокус на удержании клиентов может привести к увеличению доходов и, следовательно, к более высокой рентабельности инвестиций.

- Формирование перечня действий, которые уже повысили рентабельность инвестиций, и их масштабирование.

- Работа с поисковой оптимизацией в Интернете, участие в торговых выставках и другие формы маркетинга.

Что такое рентабельность инвестиций: главное

- Рентабельность инвестиций — это показатель, который отражает доходность вложения денег в финансовый инструмент за период.

- Рентабельность инвестиций рассчитывается по формуле: прибыль от инвестиций за период / Стоимость инвестиций * 100%.

- Рассчитывать показатель рентабельности инвестиций нужно, чтобы выбрать наиболее выгодный инвестиционный проект.

- На рентабельность инвестиций влияют различные внешние и внутренние факторы: инфляция, налоговая политика государства, эффективность рабочих процессов в компании и ее технологическое развитие.

- Существует несколько методов расчета рентабельности инвестиций: ROI, IRR и PI. Анализ рентабельности стоит проводить с учетом всех этих методов.

- Методы расчета рентабельности позволяют сравнить, в какой проект или инструмент вложить деньги более выгодно.

- Для повышения ROI нужно постоянно анализировать результаты принятых инвестиционных решений. Если какой-то актив достиг своего максимума и далее будет дешеветь, следует заменить его в своем инвестиционном портфеле инструментом с потенциалом роста.

С помощью сервиса Банки.ру вы можете подобрать вклад или накопительный счет, больше изучить тему инвестиций, выбрать брокера, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

https://investolymp.ru/srok-okupaemosti-proekta.html