Инвестиции в акции: определение, виды и как инвестировать

Ценные бумаги — по умолчанию главный объект инвестиций. Когда говорят об инвестициях, подразумевают, прежде всего, покупку ценных бумаг и дальнейшие операции с ними на фондовом рынке. Инвестиции в акции, одной из основных ценных бумаг — тема предлагаемой статьи.

Ценные бумаги. Определение и виды

Формально, ценная бумага трактуется часто как документ, “удостоверяющий обязательственные, имущественные и иные права и соответствующий установленным законодательством требованиям”.

Исходя из такой формулировки, ценные бумаги разбиваются на две больших группы.

- Долговые ценные бумаги (с фиксированным доходом).

- Паевые ценные бумаги (с нефиксированным доходом).

Долговые бумаги удостоверяют отношения займа, долга, то есть обязательственное право. Ключевые долговые бумаги — облигация и вексель.

Паевые ценные бумаги подтверждают факт владения частью имущества, капитала — имущественное право. Фундаментальная паевая бумага — акция.

Классификация ценных бумаг включает идентификацию владельца и форму выпуска.

Они могут быть именными и на предъявителя; бездокументарными (в электронной форме) и документарными (в бумажном виде),

Подавляющее большинство акций и облигаций имеют электронную форму и учитываются на специальных счетах — счетах депо или счетах в ценных бумагах.

Кроме акций, облигаций и векселей к ценным бумагам причисляют (в том числе в РФ) паи паевых инвестиционных фондов (ПИФов), инвестиционные и ипотечные сертификаты, депозитные или сберегательные сертификаты, складские свидетельства, закладные.

Отдельно выделяется срочный рынок с набором производных финансовых инструментов (деривативов), иногда именуемыми производными ценными бумагами. Фьючерс, опцион, своп, варрант, контракт на разницу цен (CFD), депозитарная расписка.

Акция. Определение и виды. Акционерные общества и права акционера

Акция – паевая ценная бумага, удостоверяющая право владельца (акционера) на долю в уставном (акционерном) капитале/фонде компании (акционерном обществе).

Русское слово “акция” происходит от латинского “actio” — право на какой-либо объект. Оно подлежит защите в суде. В базовом для инвестиционной деятельности английском языке прижились термины stock и share. Stock market — фондовая биржа, New York Stock Exchange (NYSE) — Нью-Йоркская фондовая биржа.

Акции выпускаются (эмитируются) в процессе создания новой иликорпоратизации/акционировании уже действующей, но не акционерной компании. Капитал компании делится на определенное число долей — акций, которые покупаются инвесторами при размещении.

Разделяют публичные и непубличные акционерные общества (АО). Первые эмитируют акции на фондовой бирже по процедуре IPO (Initial Public Offering) — первичного публичного предложения, среди неограниченного числа лиц. В дальнейшем эти бумаги могут обращаться как на бирже, так вне нее.

Непубличные АО, иногда их называют частными, размещают акции на внебиржевом рынке среди узкого, заранее известного круга инвесторов по механизму частного размещения (Private Placement). Акции непубличных компаний не участвуют в биржевых торгах.

Инвестиции на открытом рынке предполагают операции с акциями публичных компаний на фондовых биржах.

Владение пакетом акции предприятия дает акционеру набор из трех основных прав:

- Право на часть прибыли компании по итогам отчетного периода — дивиденды.

- Право на управление компанией через участие в собрании акционеров.

- Право на долю имущества АО при его ликвидации, пропорционально количеству акций в собственности акционера на момент ликвидпроцедуры.

В контексте прав собственников бумаг различают обыкновенные (простые) и привилегированные акции.

Владелец обыкновенной акции имеет возможность участвовать в принятии решений по управлению компании, голосуя на собрании акционеров: одна акция – один голос (за исключением голосования по ряду вопросов) и на дивидендные выплаты, если они будут начислены.

Привилегированные акции (на биржевом сленге — префы), в общем случае, ограничивают участие в управлении АО, но фиксируют обязательный размер дивидендов к выплате. Кроме того, собственник префов имеет первоочередное право относительно других акционеров претендовать на часть имущества компании при ликвидации.

Необходимо отметить, что приведенный перечень прав и преимуществ по простым и привилегированным акциям является приблизительным и отражает суть различия между ними. Он может изменяться и уточняться в соответствии с профильным законодательством конкретной страны.

Акции компаний и ETF

Главный объект интереса инвестора на фондовом рынке акции двух типов — компаний и биржевых инвестфондов. Основной организованный оборот по акциям проходит именно по этим бумагам.

Акции компаний

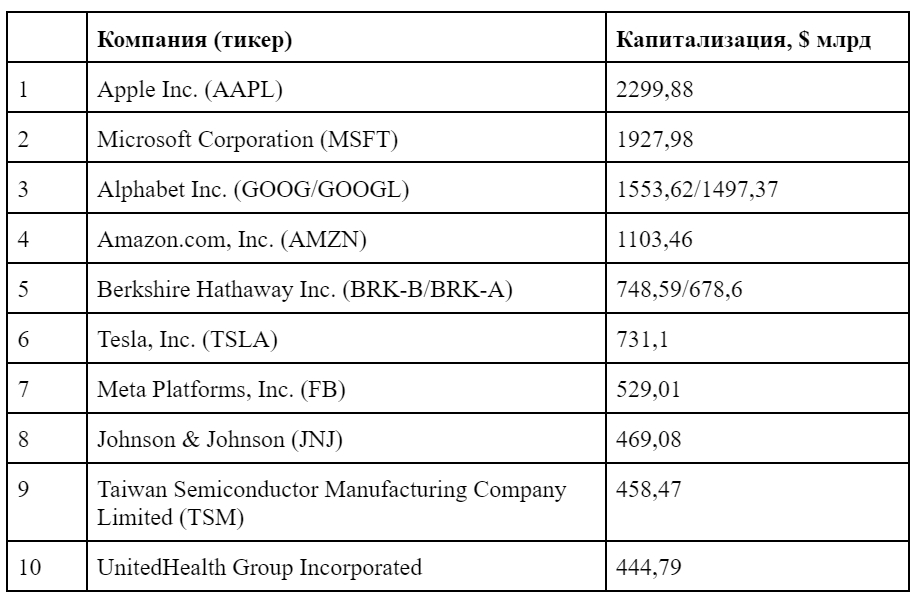

Ценные бумаги публичных акционерных обществ. Имена на слуху. Рыночная капитализация (стоимость) крупнейших компаний измеряется сотнями миллиардов и даже триллионами долларов. Вот как выглядит первая десятка компаний, акции которых торгуются на биржах в США. Данные от Finviz.com на 13.05.2022.

Девять компаний ТОП-10 — американские “голубые фишки”, одна из Тайваня. Четыре компании стоят дороже $1трлн: Apple, Microsoft, Alphabet (Google) и Amazon. И это показатели на большом текущем спаде американского фондового рынка, о котором мы поговорим чуть позже. Несколькими месяцами ранее они оценивались публикой на десятки процентов выше. Так, Apple пробивал планку в $3 трлн.

Капитализация, стоимость компании вычисляется путем умножения текущей цены акции (обычно, цена закрытия предыдущего дня) на число бумаг в обращении (float).

Особенности двух компаний списка, Alphabet (бренд Google) и инвестиционного конгломерата Уоррена Баффетта Berkshire Hathaway — по каждой фигурируют два типа акций и капитализация предприятия рассчитывается по каждой отдельно.

Теперь, срез по России.

Ниже приведены акции РФ, капитализация которых превышает 1 трлн руб. на 13.05.2022. Источник — Московская Биржа.

Обратите внимание, две бумаги (Сбербанк и Сургутнефтегаз) представлены обыкновенными и привилегированными акциями.

Крупнейшая российская компания Газпром стоит 5,458 трлн руб. или чуть менее $83 млрд по курсу Банка России (65,7916 руб за $1 на 13.05.2022). В американском “табели о рангах” флагман газовой промышленности РФ не вошел бы в группу мега-компаний (капитализация от $200 млрд), состоящей на 13.05.2022 из 38 позиций.

Акции ETF и индексное инвестирование

Другой важнейший сегмент фондового рынка — акции биржевых (торгуемых на бирже) инвестиционных фондов, Exchange Traded Fund (ETF). Акция ETF — “суммарная, синтетическая” акция по целому индексу, отрасли, товару и пр. Говорят, что купив одну бумагу ETF вы покупаете весь рынок или его сегмент.

Акции биржевых инвестфондов копируют динамику активов, которыми они обеспечены — корзины ценных бумаг (акции и корпоративные облигации), инструменты денежного рынка (банковские депозиты и государственные облигации), товарные группы (Нефть, драгоценные и иные металлы, сельскохозяйственные культуры) и пр.

ETF — удобный, а подчас и трудно заменимый инструмент создания, диверсификации и хеджирования (страхования от потерь) инвестиционного портфеля. Одно из глобальных применений акций биржевых инвестфондов — индексное инвестирование. Приобретая пакет бумаг ETF, инвестор вкладывается во весь рынок (весь индекс) сразу, не ломая голову над формированием сложного портфеля с учетом пропорционального вклада каждой акции, входящей в корзину данного индекса.

Роль капитализации для биржевых инвестфондов выполняют активы под управлением, Assets Under Management (AUM).

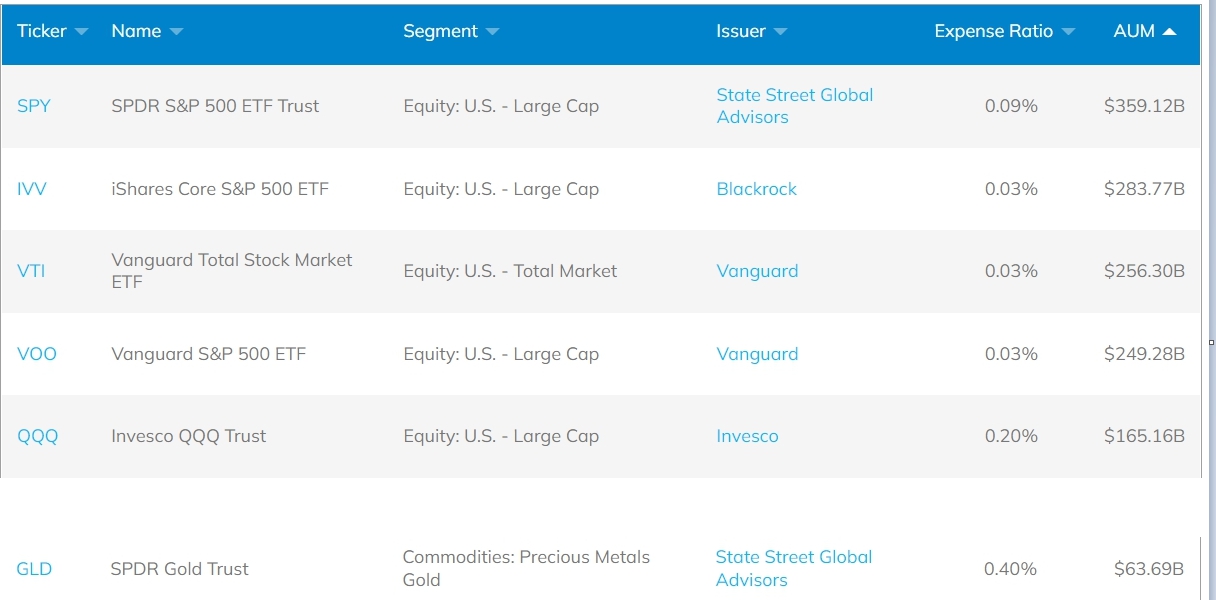

ETF с AUM свыше $100 млрд на 13.05.2022 выглядят следующим образом (источник ресурс ETF.com).

Все пять фондов, тикеры SPY, IVV, VTI, VOO и QQQ, заточены под рынки акций (фондовые индексы). Для трех (SPY, IVV и VOO) бенчмарком выступает ключевой индекс широкого американского рынка S&P 500, отражающий динамику 505 акций 500 крупнейших публичных компаний. VOO дополняет S&P 500 компаниями средней капитализации, а QQQ рисует тенденции по индексу акций высоких технологий NASDAQ-100.

Компания, организующая и управляющая ETF, именуется его провайдером или Issuer. Провайдер крупнейшего SPDR S&P 500 ETF Trust и всей линейки SPDR (“спайдеров, пауков”) — State Street Global Advisors. Другие глобальные игроки рынка ETF — Blackrock и Vanguard, активы под управлением на 2022: $10 трлн и $8,1 трлн (!) соответственно.

Отдельно выделим ключевой золотой биржевой фонд — SPDR Gold Trust (GLD) — базовый “ценнобумажный” инструмент по желтому металлу. Еще один “Спайдер”. Повторяет тренд 1/10 стоимости тройской унции золота (по Лондонскому фиксингу) за вычетом расходов фонда (хранение физического металла и др.). SPDR Gold Trust на 100% обеспечен золотом в слитках. В конце 2015 года — 700 тонн.

Доходы и инвестстратегии по акциям. Акции Apple

Виды дохода по акциям

Доход акционера складывается из двух составляющих — роста курсовой стоимости акции и дивидендов по ней.

Первый вид дохода присущ любой ценной бумаге, как впрочем и любому объекту инвестиций. Инвестор вкладывает деньги, покупает пакет акций, как принято говорить, открывает в ней длинную позицию (лонг, long). По истечении некоторого периода времени продает пакет, выходит из акции, закрывает позицию.

Бывает всякое. Доход нефиксированный. Инвестор получает финансовый результат и он, увы, может быть разным. Положительным — прибыль или отрицательным — убытки. Размер прибыли уменьшится за счет расходов акционера — комиссии, сборы, вознаграждения участников, обслуживающих сделки на фондовом рынке. Подробнее смотрите ниже. Доход инвестора обычно пересчитывается в годовом исчислении — в проценты годовых.

Для полноты картины следует отметить, что заработать можно не только на росте актива, но и на его падении. Главное разглядеть направление тренда. Но это, скорее, уже трейдинг, а не инвестиции. Трейдер занимает акции у брокера, продает их (ставит в шорт), выкупает ниже цены продажи и возвращает бумаги брокеру, выплачивая проценты за подобный заем.

Процедура именуется продажей без покрытия, короткой продажей или открытием короткой позиции и относится к маржинальной торговле бумагами (торговле в кредит).

Дивиденды выплачиваются (если выплачиваются) в определенные периоды. Российская практика — ежегодно, американская — ежеквартально. Одна из важных характеристик акции — дивидендная доходность, отношение ее текущей цены к суммарному дивиденду за предыдущий год.

Инвестиционные стратегии

Комбинации курсовой и дивидендной доходности формируют, в первом приближении, варианты инвестиционных стратегий в работе с акциями.

Говорят об активной стратегии — покупке бумаг с целью их продажи через относительно небольшой промежуток времени, вплоть до одного торгового дня и даже быстрее. Впрочем, это опять же, скорее трейдерская, чем инвестиционная деятельность, хотя грань между ними весьма размыта.

Пассивная стратегия, напротив предполагает приобретение акций на средний и длительный периоды. “Купить и держать” — buy and hold. Уоррен Баффетт говорил: “Наш любимый срок продажи акций — никогда”. Инвестор пренебрегает краткосрочными колебаниями цены, выдерживает направление господствующего растущего (бычьего) тренда, получая “бумажную” (не зафиксированную) курсовую прибыль и дивидендные выплаты. Главное — не ошибиться с выбором акции и тренда.

Другая классификация разделяет стратегии на агрессивные, умеренные и консервативные. Интенсивная активная стратегия будет скорее агрессивной, а взвешенная пассивная — консервативной. Где-то посредине находится умеренная стратегия. Она может представлять микс активных и пассивных методик.

К агрессивной стратегии относят покупку акций роста (growth stocks), которые поднимаются существенно быстрее рынка. Приобретение другого класса бумаг — стоимостных акций (value stocks), недооцененных рынком по отношению к их истинной, фундаментальной стоимости — вариант умеренной стратегии.

Акции Apple

Проиллюстрируем вышесказанное на примере бумаг самой дорогой публичной компании — Apple, биржевой тикер/символ AAPL. Источник информации Finviz.com и Yahoo Finance.

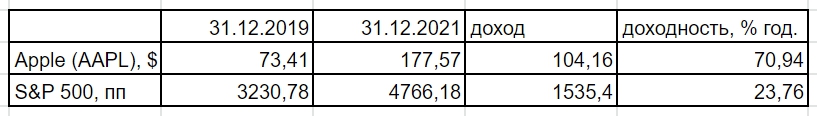

Период анализа, 31.12.2019-31.12.2021, на графике отмечен вертикальными красными стрелками. Невооруженным взглядом видна выгода двухлетних инвестиций в компанию Стива Джобса и Тима Кука. Насколько выгодно, оценим на конкретных данных. Определим доход и доходности вложения в AAPL на фоне ключевого фондового индекса США S&P 500.

В таблице приведены котировки акций Apple и индекса S&P 500 31 декабря 2019 и 31.декабря 2021. Доход по акции, приобретенной 31.12.2019 по $73,41, составил $104,16 или 142% от стоимости покупки, 71% годовых за два года. S&P 500 показал рост “лишь” на 23,76% год. за тот же период или стандартные для американского рынка 11%-12% в год.

Бумаги Apple за исследуемый период можно вполне отнести к акциям роста. Опережение темпа подъема S&P 500 в три раза или на 200%.

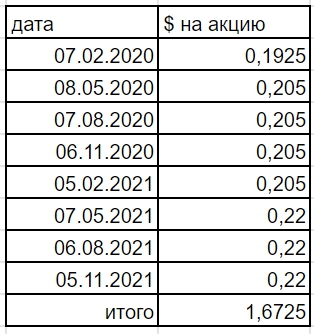

Внушительность результата AAPL усиливается выплаченными дивидендами в 2020-21 годах.

Выплаты производились ежеквартально, то есть восемь раз за два года, на сумму всего $1,6725 на одну акцию. Причем, компания не только не пропустила ни один квартал, но и последовательно увеличивала размер дивиденда на акцию, с $0,1925 до $0,22. В этом контексте Apple заслуживает звания “дивидендного аристократа”. Кто это смотрите в следующем разделе.

Вложения в Apple за 31.12.2019-31.12.2021 принесли бы инвестору на одну акцию $104,16 курсового дохода или 70,94% годовых и $1,6725 дивидендного дохода. Заметим, что дивиденды можно реинвестировать (что обычно и происходит), покупая на них, допустим, акции той же Apple, что дополнительно усилит финансовый результат.

Это были хорошие времена для компании покойного Стива Джобса. Увы, в последние недели и месяцы ситуация изменилась в худшую сторону как для Apple, так и для всего американского фондового рынка.

Дивидендные акции и дивидендные аристократы

Отдельно рассмотрим покупку акций с целью исключительно (или, прежде всего) дивидендных выплат. Подобные бумаги именуются “дивидендными акциями”. Такая пассивная стратегия имеет право на существование и часто реализуется консервативными инвесторами.

Среди компаний более или менее регулярно выплачивающих дивиденды, выделяют группу предприятий, которые платят скорее более, чем менее, можно сказать платят “всегда”, имея в виду достаточно длительные периоды времени.

Речь идет о так называемых, “дивидендных аристократах”. Лучшие из них входят в базу расчета специального фондового индекса S&P 500 Dividend Aristocrats. Когда говорят о дивидендных аристократах, обычно понимают корзину данного индекса.

Итак, дивидендный аристократ (S&P 500 Dividend Aristocrats) — компания из S&P 500, регулярно (без пропусков) выплачивающая дивиденды последние полные 25 лет. Дополнительное условие — выплаты должны возрастать каждый календарный год. При невыполнении одного из критериев — членство S&P 500, регулярность и размер дивидендов, компания исключается из S&P 500 Dividend Aristocrats.

В 2021 в S&P 500 Dividend Aristocrats входили акции 65 компаний. Наиболее известные — Caterpillar, Chevron, Coca-Cola, Exxon Mobil, IBM, Johnson & Johnson, McDonald’s, PepsiCo, S&P Global, Walmart.

Вложения в “аристократов”, наряду с индексным инвестированием — оптимальная методика для начинающего розничного инвестора. Он получает почти полную гарантию по будущим денежным потокам, плюс значительную вероятность роста курсовой стоимости акции в русле общего бычьего тренда.

Вот как, например, выглядит акции Coca-Cola (KO) с конца 2019.

На ковидном обвале рынка в марте 2020 они упали с $60 до $40, потеряв вместе с рынком, одну треть. Полностью восстановились к январю 2022, рост на 50% за неполные два года или более 25% за год. За Январь-Апрель 2022 прибавили еще $5 и почти не просели на коррекции в интервале апрель — середина мая. Плюс постоянная ежеквартальная выплата подрастающих дивидендов.

Через биржевые инвестфонды, отслеживающие динамику S&P500 Dividend Aristocrats можно проводить индексное инвестирование по дивидендным аристократам. Один из таких фондов — The ProShares S&P500 Dividend Aristocrats ETF (тикер NOBL). Кстати, он тоже выплачивает дивиденды по своим акциям.

Как работать с акциями

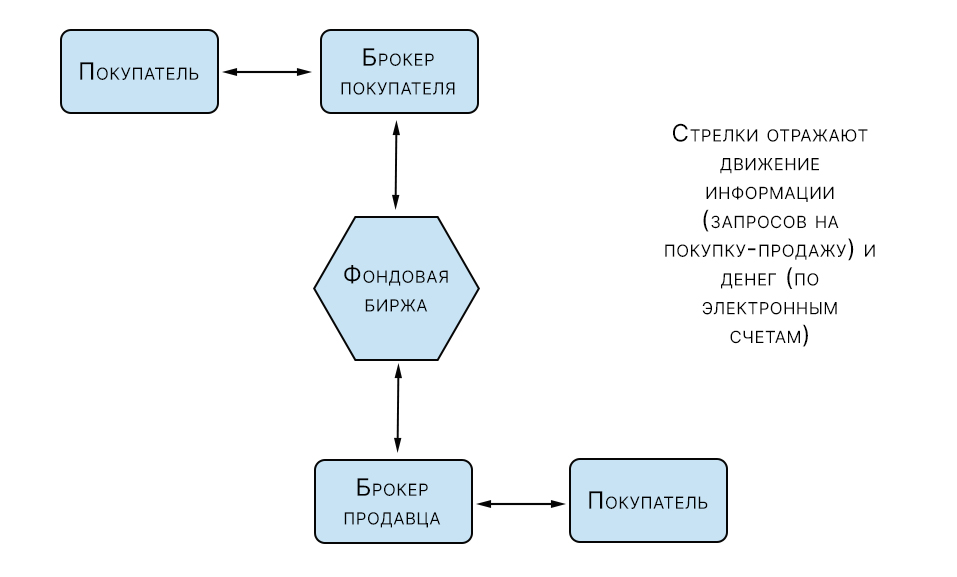

В самом общем виде инфраструктура биржевых торгов ценными бумагами включает несколько ключевых звеньев. Покупатели/продавцы, посредники — брокеры, фондовая биржа — организатор торгов, депозитарий и банки, учитывающие права собственности инвестора на активы.

Движение приказов/ордеров на покупку-продажу бумаг и денежных средств между участниками представлено ниже.

Без брокера выход на фондовую биржу для рядового (неквалифицированного) инвестора невозможен. Брокер — лицензированная и сертифицированная фирма (реже физлицо), зарегистрированная на бирже и оказывающая посреднические услуги по операциям купли-продажи ценных бумаг.

Покупатель дает своему брокеру приказ купить, продавец — продать. Сейчас все происходит в электронном виде (Интернет-трейдинг), с использованием специальных торговых платформ, установленных на персональном компьютере, планшете или смартфоне.

Пошаговая классическая обобщенная схема организации работы инвестора с брокером и биржей выглядит следующим образом.

По Московской Бирже перечень посредников доступен на ее официальном сайте. Неплохо получить рекомендации от людей, которым вы доверяете и которые торгуют уже не один год. Весь массив брокеров делится на два сегмента: банки и небанковские финансовые организации.

Ведущие российские биржи (Москва и Санкт-Петербург) обеспечивают также доступ к широкому спектру акций иностранных компаний. Можно выходить на международные рынке и через Приложения иностранных посредников. Самые популярные — Interactive Brokers и Robinhood. Но отечественному инвестору на них бывает нелегко зарегистрироваться.

- Заключение договора на брокерское обслуживание.

Следующий этап — подписание с выбранным брокером комплексного договора на брокерское/инвестиционное обслуживание. В документе оговариваются все аспекты взаимодействия брокерской фирмы с клиентом: порядок зачисления и списания денег и ценных бумаг, обмен информацией и отчетность, сборы, комиссии, вознаграждения и другие расходы инвестора, права и обязанности сторон. Как правило, прикрепляется персональный менеджер, в любом случае, это необходимо потребовать.

- Открытие торгового счета для биржевых операций.

На основании заключенного договора брокер открывает клиенту торговый счет для проведения операций с акциями. По счету учитываются как деньги, так и бумаги инвестора. В подавляющем большинстве случаев, именно брокерская фирма осуществляет проводки денег по банкам и акций по счету депо через депозитарий.

- Установка торгового терминала.

Инвестор загружает на стационарный компьютер, ноутбук (иной гаджет) торговую платформу или мобильное приложение для открытия/закрытия позиций по акциям. Она же — главный канал связи с брокерской фирмой, помимо телефона, E-mail или мессенджеров.

Все системы интернет-трейдинга позволяют проводить учебные торги по демо-счету на виртуальных деньгах и бумагах. Инвестор имеет возможность почувствовать как работает терминал, служба поддержки брокерской фирмы и отработать выбранные методики до их внедрения в “боевых условиях”.

- Перечисление денег на торговый счет.

Далее можно заводить на торговый счет у брокера реальные деньги и начинать торговать. Если у инвестора уже есть ценные бумаги, он также может их перечислить на депо-составляющую счета.

Фондовые индексы

Для того, чтобы понять какие тенденции установились на фондовом рынке в последние годы, необходимо поближе познакомиться с таким явлением, как фондовый индекс.

Фондовый индекс – сводный показатель, который вычисляется исходя из цен выбранной группы акций (базы расчета или индексной корзины). Корзины могут быть самыми разнообразными — обобщенный национальный рынок, отдельные сектора и области экономики, в разрезе типов акций (например, с выделением бумаг инвестфондов) и т.д.

Обобщение проходит преимущественно двумя способами — простое взвешивание по цене (Price Weighted) и взвешивание по рыночной капитализации эмитента (Float Weighted или Market Cap).

В Price Weighted учитываются только цены акций корзины. Пример — старейший легендарный американский промышленный индекс Доу-Джонса, Dow Jones Industrial Average (DJIA). В Market Cap в расчет дополнительно берется капитализация компании и рыночная ситуация отражается более адекватно. Подобным образом определяется S&P 500.

Для анализа американского фондового рынка остановимся на S&P 500 подробнее. На российские акции поглядим с точки зрения Market Cap индекса МосБиржи RTSI.

Самый популярный “термометр” рынка акций США. База расчета включает цены 505 бумаг 500 крупнейших по капитализации публичных компаний, акции которых обращаются на американских биржах. Покрывает 80% капитализации всего американского рынка.

Компании могут быть как американскими, так и иностранными. Необходимое условие — листинг на торговых площадках и их электронных подразделениях в Соединенных Штатах. Прежде всего, на Нью-Йоркской фондовой бирже, New York Stock Exchange (NYSE) и NASDAQ. Именуется индексом широкого американского рынка.

Большую часть суммарной капитализации тянут бумаги нескольких крупнейших мега-компаний, Apple, Microsoft и др., приведенные в первой таблице статьи. По итогам 2021 года только Apple и Microsoft весили вместе 13% от общего S&P 500.

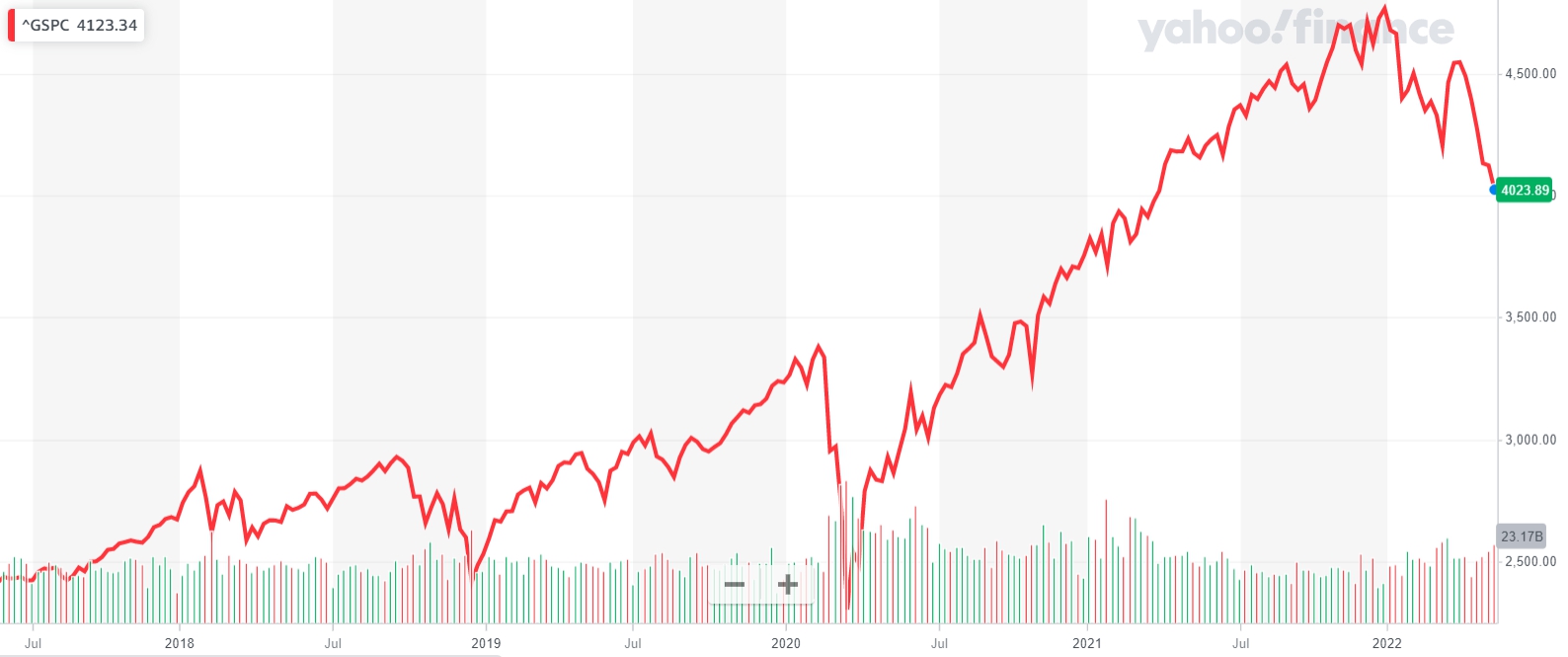

Собственник S&P 500 компания Standard & Poor’s. Стартовал индекс с 10 пунктов 4 марта 1957 года. Исторический максимум на дату подготовки материала достигнут 3 января 2022 года — 4796,56 пунктов. В середине мая 2022 торгуется возле круглой отметки 4000 пунктов.

Самый популярный ETF на S&P 500 — SPDR S&P 500 ETF Trust описан выше, в разделе о биржевых инвестфондах.

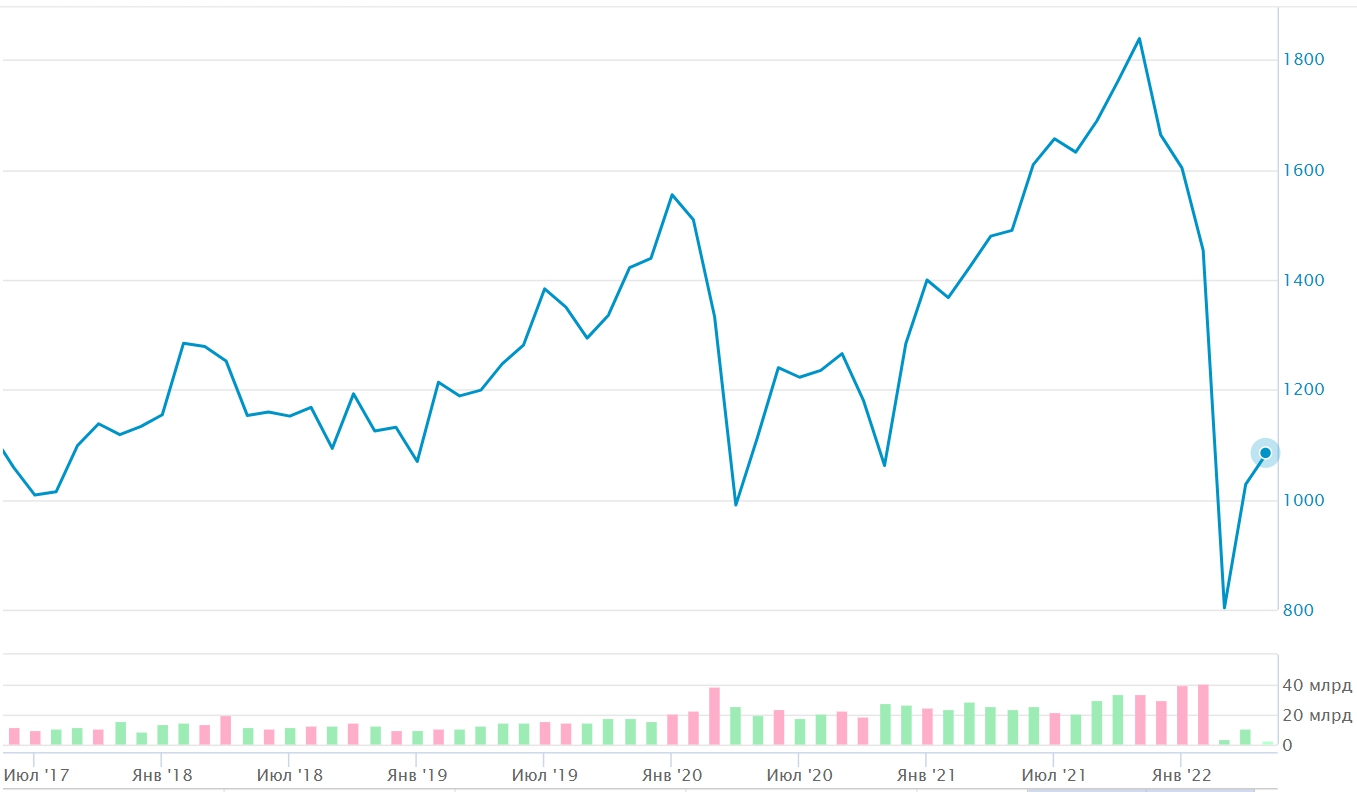

Один из ключевых индексов Московской Биржи. Отражает ситуацию на российском фондовом рынке через цены и капитализацию компаний, выраженных в американских долларах и китайских юанях. На 16.05.2022 капитализация индекса (входящих в него компаний) составляет $186, 523 млрд.

Начальное значение — 100 пунктов на 1 сентября 1995 года. На максимумы в районе почти 2500 пунктов индекс выходил в первом квартале 2008 года, накануне американского ипотечного кризиса. Середина мая 2022 — свыше 1100 пунктов.

Фондовый рынок США и РФ 2017-2022

В заключение статьи рассмотрим глобальные тенденции фондовых рынков Соединенных Штатов и Российской Федерации последних 5 лет сквозь призму S&P 500 и RTSI.

Из графика (источник Yahoo Finance) видно, что за 2017-2022 был один серьезный спад Февраль-Март 2020, следствие Covid-19. До него тренд уверенно смотрел вверх и прошел путь от 2400 пп в мае 2017 до 3393 пп, зафиксированных 19.02.2022. Плюс 1000 пп или свыше 41%. Потом обвал до отметки 1201 пп, потеря 65%.

Уже в середине августа рынок отбивает убытки и выходит на февральские уровни. Дальше — все выше и выше. На рубеже 2021-2022 S&P 500 вплотную приблизился к 4800 пп. Плюс 1400 пунктов (те же 41%) относительно 19.02.2020.

Затем к маю — существенная коррекция до 4000 пп и даже ниже, минус 17%. Одна из причин — события в Украине с вытекающими последствиями в экономике, особенно в энергетическом и продовольственном секторах. Падение коснулось, в первую очередь, гигантов рынка, основу индекса.

В целом, за период Май 2017 — май 2022 S&P 500 добавил 1600 пунктов с 2400 до 4000 или 67%, в среднем, по 13,3% в год.

Российский рынок, в лице RTSI, с некоторым искажением повторил тенденции американского. Стартовав с отметки 1060 пп 1 июня 2017, к 01.01.2020 он вырос до 1550 пунктов (+46%) и упал через ковид к 990 на 01.04.2020. Минус всего 36%, намного мягче, чем в Штатах. Но вот вернуться к предковидной отметке 1600 RTSI смог только к июню 2021 года, тут сдвижка относительно США почти год.

К ноябрю 2021 восходящее движение пробивает отметку 1800 пп, а потом украинские события и западные Санкции обрушили индекс на 1000 пп. до 800. Минус 55,5%. В три раза больнее, чем у S&P 500. К середине мая RTSI несколько восстанавливается, уйдя к 1150.

За пять последних лет инвестор в российские акции в долларовом выражении не заработал практически ничего.

Термин инвестиции в широком смысле означает

Термин «инвестиции» в переводе с латинского означает «вкладывать».

Инвестиции — это вложение капитала с целью его увеличения.

В более широком смысле инвестиции — это деньги, ценные бумаги и прочие активы, имеющие денежную оценку, которые вкладываются инвесторами в различные формы бизнеса с целью получения прибыли, сохранения и увеличения капитала.

Инвестиции стимулируют развитие экономики. Благодаря инвестициям создаются и расширяются предприятия, а значит создаются новые рабочие места, возрастает валовый внутренний продукт, товарооборот, и как следствие возрастают доходы бюджета, что в свою позволяет более успешно решать вопросы социального обеспечения.

Законодательное понятие инвестиции

В соответствии со статьей 1 Закона РФ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений»: инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Кузнецова С.А. в учебнике Инвестиции дает определение инвестиций исходя из приведенной нормы закона: инвестиции – это капитал, вкладываемый в различные объекты деятельности для получения полезного эффекта. Это денежные средства, имущественные и интеллектуальные ценности государства, юридических и физических лиц, направленные на создание новых предприятий, развитие, реконструкцию и техническое переоснащение действующих, приобретение недвижимости, акций, облигаций и других ценных бумаг и активов с целью получения прибыли и (или) иного положительного эффекта.

Сущность инвестиции у других авторов

Мальцева Ю.Н. в разделе учебника Сущность, определение, классификация и виды инвестиций дает следующие определения сущности инвестиции:

Инвестиции — это вложения капитала субъекта во что-либо для увеличения впоследствии своих доходов.

Инвестиции — это откладывание денег на завтрашний день, чтобы иметь возможность больше получить в будущем.

Попов А.И. в разделе учебника Инвестиционная и инновационная политика государства приводит такое определение инвестиций: Инвестиции – это долгосрочные вложения государственного или частного капитала в различные объекты народного хозяйства в целях получения прибыли или социально-экономического эффекта. Инвестиции делятся на финансовые, реальные, интеллектуальные, а также на краткосрочные и долгосрочные.

Булатов А.С. в разделе Инвестиции своего учебника дает такое определение инвестиций: Инвестиции — это вложения как в денежный, так и в реальный капитал. Они осуществляются в виде денежных средств, кредитов, ценных бумаг, а также вложений в движимое и недвижимое имущество, интеллектуальную собственность, имущественные права и другие ценности. Подобное определение инвестиций можно назвать бухгалтерским, так как оно охватывает вложения во все виды активов (фондов) фирмы, т.е. и в денежный, и в реальный капитал.

Подобное определение инвестиций дает Левкина Е.В. в разделе Инвестиции в экономику. Инвестиции – это вложения в капитал, как денежный, так и реальный. Они осуществляются в виде денежных средств, банковских вкладов, паев, акций и других ценных бумаг, вложений в движимое и недвижимое имущество, интеллектуальную собственность, имущественные права и другие ценности.

Салов А.И. в разделе Процентная ставка и инвестиции учебника дает следующее понятие инвестиции. Инвестиции – это вложения (затраты) в производство и в его расширение. Источником инвестиций являются собственные и заемные средства. Среди собственных внутренних средств – личные сбережения владельцев фирм, займы у финансовых структур, выпуск ценных бумаг. Инвестиции фирм подразделяются на чистые и валовые.

Алексеева А.И. при проведении анализа эффективности капитальных и финансовых вложений пишет, что Инвестиции — это долгосрочные вложения капитала в различные сферы деятельности организации с целью его сохранения и увеличения.

Миляков Н.В. при определении инвестиционной политики организации отмечает, что Инвестиции – это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли и достижения иного полезного эффекта.

В своих определениях инвестиции ряд авторов указывает на их долгосрочной характер. Однако инвестиции могут быть как долгосрочными, так и краткосрочными.

Примеры инвестиций

- Депозит в банке. Финансовая инвестиция со сравнительно низким риском и небольшим доходом.

- Золотые слитки. Долгосрочная инвестиция в банковский металл. Основана на тенденции постоянного роста цены золота в долгосрочной перспективе, не смотря на ценовые колебания в краткосрочных периодах времени.

- Акции предприятий. Инвестиция с повышенным риском с целью получения дивидендов, а также разницы от роста курса акции.

- Новое оборудование. Реальные инвестиции в расширение производства, увеличение объема выработки, повышение качества, и как результат — повышение доходности бизнеса.

- Новый товар. Краткосрочные инвестиции торгового бизнеса, предусматривают перепродажу товара по большей цене и получение прибыли.

- FOREX. Краткосрочные инвестиции на валютном рынке. Приобретение валюты с целью ее перепродажи по более выгодной цене и получения маржи.

В качестве основных показателей, используемых для расчетов эффективности инвестиций, используются чистый доход, чистый дисконтированный доход, внутренняя норма доходности, потребность в дополнительном финансировании, индексы доходности затрат и инвестиций, срок окупаемости инвестиций.

Также смотрите подборку научных статей и учебных материалов по теме Инвестиции.

Большая Энциклопедия Нефти и Газа

Термин — инвестиция

Термин инвестиции имеет несколько значений. Он означает покупку акций или облигаций с расчетом на некоторые финансовые результаты; им обозначаются также реальные активы, например машины, которые требуются для производства и продажи некоего товара. В самом широком смысле инвестиции обеспечивают механизм, необходимый для финансирования роста и развития экономики страны. Чтобы дать общее представление о роли инвестиций, вначале обратимся к основным понятиям, рассмотрим структуру инвестиционного процесса, его участников, типы инвесторов. [1]

Термин инвестиции происходит от латинского слова invest, что означает вкладывать. В более широкой трактовке инвестиции выражают вложения капитала с целью последующего его увеличения. При этом прирост капитала должен быть достаточным, чтобы компенсировать инвестору отказ от использования собственных средств на потребление в текущем периоде, вознаградить его за риск и возместить потери от инфляции в будущем периоде. [2]

Термин инвестиции происходит от латинского слова invest, что означает вкладывать. В более широкой трактовке он выражает вложения капитала с целью его дальнейшего возрастания. Прирост капитала, полученный в результате инвестирования, должен быть достаточным, чтобы возместить инвестору отказ от потребления имеющихся средств в текущем периоде, вознаградить его за риск и компенсировать потери от инфляции в будущем периоде. [3]

Термин инвестиции происходит от латинского слова invest, что означает вкладывать. В более широком смысле инвестиции представляют собой вложения капитала с целью последующего его увеличения. [4]

Термин инвестиции имеет несколько значений. [5]

Термин инвестиции имеет бухгалтерское и экономическое определения. Согласное бухгалтерскому определению инвестициями являются все виды активов ( средств), вкладываемых в хозяйственную деятельность. [6]

Термин инвестиции обозначает еще не овеществленные, но вкладываемые в процесс производства товаров или услуг средства. [7]

Термин инвестиции появился в отечественной экономике сравнительно недавно. [8]

Определите термин инвестиции и объясните, почему частные лица вкладывают деньги. Какие возможности существуют для вложения свободных денег. [9]

Многообразие понятий термина инвестиции в современной отечественной и зарубежной литературе в значительной степени определяется широтой сущностных сторон этой сложной экономической категории. [10]

Понять смысл термина инвестиции и определить, по каким признакам их принято делить на различные виды. [11]

Как правило, за определением термина инвестиции следует перечень видов инвестиций. [12]

Действие Закона о финансовых услугах распространяется не только на ценные бумаги, но и на иные финансовые инструменты, поэтому в Законе используется термин инвестиции . При этом под инвестициями понимаются помимо общепринятых ценных бумаг ( включая производные ценные бумаги) и товарные фьючерсы, опционы на валюту, золото, серебро, палладий, платину ( но не сами металлы) и долгосрочные страховые полисы. [13]

Применительно к вложениям в оборотные фонды употребляется термин инвестиции . Капитальные затраты могут осуществляться на проектно-изыскательские, строительные работы, на приобретение оборудования и другие капитальные нужды. Инвестиционная деятельность предполагает и другие виды вложений финансовых средств и кредитования. [14]

Сущностью человеческого капитала являются инвестиции в человеческие ресурсы с целью повышения их производительности. Затраты осуществляются в ожидании будущих выгод — отсюда и термин инвестиции в человеческие ресурсы. Как и в случае с любыми другими инвестициями, возникает вопрос: являются ли они экономически целесообразными. Существует прямая аналогия между инвестициями в человеческий и физический капитал, однако есть и различия. В частности, человеческий капитал не может являться обеспечением при займе, так как он не может быть продан. Кроме того, индивид не может распределить или диверсифицировать свой риск, как это может сделать владелец физического капитала. [15]

Функции инвестиций в экономике: определение, виды и примеры

Невозможно говорить о финансах, предпринимательстве, бизнесе и при этом не упоминать некоторые существенные термины. Например, для построения правильных экономических формул необходимо понимать, какие существуют функции инвестиций, как они работают и какую роль играют для развития всей отрасли.

Сущность, виды и примеры

В известной теории Кейнсианства инвестиции и, прежде всего, инвестиционные расходы являются составной частью совокупных расходов населения наряду с государственными закупками и чистым экспортом товаров и услуг. Экономисты считают его самым изменчивым и динамичным компонентом ввиду его зависимости от многих факторов. Если более глубоко рассматривать инвестиции (функции, виды, их значение, способы применения), то придется немного выйти за рамки данной теории.

Что понимают под инвестициями в широком смысле?

Исследованию понятия инвестиций посвящены научные труды классической, кейнсиансткой, маржиналистской марксисткой и других школ. Остановимся подробнее на трех определениях.

Инвестиции (в широком понимании) являются вложением капитала в отрасли экономики, научно-технический сектор, инфраструктуру, социальные и природоохранные мероприятия, в развитие производства и предпринимательства.

Инвестиции в узком смысле

С точки зрения финансов функции инвестиций сводятся к вложению средств (активов), которые используются в процессе производственно-хозяйственной деятельности.

Экономика трактует инвестиции как расходы субъектов с целью накопления капитала, предусматривающие создание нового капитала и возмещение изношенных средств. С этой стороны главная функция инвестиций – получение дохода. Другими словами, субъекты народного хозяйства вкладывают часть своего дохода в развитие экономики, чтобы он окупился и вернулся к ним в увеличенном размере.

Предприниматели также рассматривают инвестицию как хозяйственную операцию по приобретению производственных и непроизводственных фондов и финансовых инструментов в обмен на имущество или денежные средства. При этом инвестиционные расходы могут способствовать увеличению капитала или же поддерживать его на прежнем достаточном уровне.

И хотя доля инвестиционных расходов в совокупных национальных расходах занимает пятую часть, именно от них зависят колебания деловой активности и позитивный рост экономики – при прочих равных условиях повышение инвестиций пропорционально увеличивает внутренний валовый продукт.

Функции инвестиций в экономике

Из определений инвестиций видно, что эти процессы могут проводиться как на государственном, так и на частном уровне хозяйствующего субъекта, но в конечном итоге все сводится к повышению благосостояния государства. А значит, функции, которые выполняют инвестиции, призваны удовлетворить все заинтересованные стороны: домохозяйства, банки, предприятия, формальные и неформальные институты, объединения, государственный сектор. Выделим четыре ключевых свойства, которые делают инвестиции краеугольным камнем макроэкономики:

- Распределительная функция трактуется так: выбирая, куда вкладывать деньги или активы, предприниматель или государство способствует развитию одной отрасли сильнее, чем другой. На примере это выглядит следующим образом: с зарубежной электроникой и автомобилями отечественные не могут конкурировать, предпринимателю выгоднее вкладывать деньги во что-то другое.

- Регулирующее свойство: инвестиции осуществляются глобально и затрагивают смежные отрасли экономики. Новый завод предполагает прокладку дорог, базу отдыха, создание новых рабочих мест и т. д.

- Стимулирующая: инвестирование предполагает вложение денег в улучшение. Оптимизируется наука, технологии, уровень образования, и как следствие, повышается качество жизни и благосостояние страны.

- Индикативная: свойство инвестиции, тесно связанное с процессами наращивания капитала и поддержанием баланса открытой экономической системы.

Рассмотрев теоретические аспекты формирования и функционирования инвестиций, перейдем к их графическому отображению, которое наглядно показывает, как связаны между собой функция потребления, функция инвестиций, сбережение и потребление в масштабах хозяйствующей системы государства.

Определение

Любая функция, математическая или экономическая, есть зависимость конечного результата от одного или множества факторов. Функции инвестиций также являются моделями, в которых эндогенная переменная (конечный результат) – это инвестиционные расходы, а экзогенная определяется целями исследования.

Если независимая переменная одна, то о других говорят «при прочих заданных условиях». Так, если инвестиции заданы функцией от дохода, это означает, что ставка по банковскому проценту и цены в этом периоде существенно не изменились.

Чем больше независимых переменных, тем выше достоверность модели и ее приближенность к реальным условиям экономики. Динамика изменения переменных может сильно отличатся в разные периоды, и чтобы упростить задачу, исследователи выбирают один или два главных фактора, от которых будут зависеть функции инвестиции.

Взаимосвязь инвестиций и процентной ставки

Без преувеличения можно сказать, что размер инвестиций зависит от ставки процента, тогда как изменение остальных факторов берет на себя функция автономных инвестиций, включенная в многофакторную модель, которая имеет следующий вид:

-

I = Ia — d * r (1), где

Значение процентной ставки объясняется довольно просто. Каждый бизнесмен, перед тем как вложить деньги в рискованное предприятие (а 100% безрисковых вложений не существует в принципе), оценивает, сколько он на нем сможет заработать и какую сумму для этого необходимо потратить. Для масштабных инвестиций внутренних финансовых ресурсов зачастую недостаточно, и предприниматель направляется в банк или небанковскую финансовую организацию, которая требует цену за свои услуги – тот самый процент. Чем выше цена банка, тем ниже прибыль бизнесмена и соотношение прибыли к затратам. Как известно, максимизация прибыли от всех видов деятельности – конечная цель любого предприятия.

Другие примеры

Надо понимать, что существует огромное количество способов применения такого инструмента, как инвестиции. Функция дохода, например, строится с учетом данной финансовой операции. Кроме кредитов и небанковских займов на закупку оборудования, техники или финансовых инструментов предприниматель может тратить деньги из своего кармана. На предприятии это часть прибыли, которая осталась после выплаты налогов и других запланированных отчислений. В этом случае колебания конечной суммы инвестиционных расходов будут прямо зависеть от изменения функции операционных доходов предприятия. Растет прибыль и ее потребляемая часть — увеличиваются инвестиции. Растут убытки — инвестирование уменьшается или сворачивается на неопределенный срок. Тогда функция инвестиций имеет вид, значительно отличающийся от предыдущего примера, так как мы добавляем совокупный доход.

Предельная склонность к инвестированию – это мультипликатор, который показывает, на какую величину повышается или уменьшатся инвестиции при изменении единицы дохода. Чем выше значение мультипликатора, тем больше предприниматель склонен к риску. В случае выигрыша вложения могут вернуться в многократном размере, а при проигрыше – привести к громадным убыткам и даже банкротству.

Потребление и инвестиции

Все доходы субъектов экономики распределяются в два фонда: потребляемый и накопляемый. Накопляемой частью, иначе говоря сбережениями, является прибыль, которая остается внутри фирмы и бездействует какое-то время. Потребляемая же идет на оплату налогов, обязательств, заработной платы сотрудникам и прочие цели.

Инвестирование и риск

Инвестиции потребляются и возвращаются на предприятия в виде оборудования и активов, а значит, для предпринимателя важно, чтобы капитализируемая часть прибыли была как можно меньше. С другой стороны, если вложение средств в рассматриваемом периоде оказалось не очень удачными и не обеспечило притока денег, предприятие вынуждено прибегнуть к внешним источникам финансирования. Опять же, это банки, финансовые организации, формальные и неформальные финансовые рынки. И снова возникает вопрос: рисковать или не рисковать?

Оптимальная структура распределения дохода (прибыли)

Пожалуй, один из вопросов, на который не могут дать однозначный ответ ни практики, не теоретики: где точка равновесия у инвестирования и накопления? Даже в рамках одного предприятия нельзя сказать однозначно, что лучше, накоплять или потреблять, ведь рыночная конъюнктура, технологии, социально-правовой и политический секторы постоянно меняются. Что завтра принесет колоссальные убытки, еще вчера грозило банкротством, и наоборот.

Математически функции инвестиции не дают универсального решения – они лишь отображают усредненные тенденции, отбрасывая ряд незначительных факторов, которые неожиданно могут стать весомыми. Для руководителя они служат обобщенным примером, а конечное решение об инвестировании принимается после досконального исследования всех факторов и реального положения дел в экономике.

https://lindeal.com/investment/investicii-v-akcii-vidy-dokhoda-po-akciyam-kak-rabotat-s-akciyami