Как определить целевую аудиторию: подробная инструкция + Чек-лист

Сегодня мы поговорим о том, как определить целевую аудиторию для бизнеса. На реальных примерах. Научимся сегментировать ЦА и составим первый аватар потенциального клиента.

В конце статьи вас ждет небольшой бонус — чек-лист «Определяем целевую аудиторию за 30 минут».

Что такое целевая аудитория

Целевая аудитория — это группа людей, на которую рассчитан продвигаемый товар или услуга. У потребителей, которые входят в ЦА, есть общая потребность. Эту потребность — или «боль», кому как удобнее — «закрывает» конкретный продукт.

Целевую аудиторию делят на сегменты по разным признакам: пол, география, интересы, уровень дохода, сфера деятельности. Этот метод называется сегментирование.

Например, целевую аудиторию школы танцев можно описать следующим способом: девушки от 16 до 25 лет, слушают музыку в жанре «Hip-Hop», учатся в колледже/университете, смотрят телешоу «Танцы» на ТНТ.

Когда мы описываем своих клиентов, нам становится легче поставить себя на их место. Понять, как они принимают решение о покупке товаров или услуг: на что обращают внимание при выборе, советуются с близкими или принимают решение самостоятельно.

Зачем нужно знать своих клиентов?

Успешная рекламная кампания начинается с описания целевой аудитории. Маркетологам и предпринимателям нужно ответить на главный вопрос: «Кому мы продаем товары и услуги?». Например, если компания продает игрушки для детей, то их целевая аудитория — родители (в частности, мамы). Нет смысла продавать фигурки Смешариков подросткам — это прямой путь к «сливу» бюджета.

Когда маркетолог знает целевую аудиторию продукта, ему легче продумать стратегию продвижения: сначала определяем клиентов — возраст, география, интересы, — а потом составляем рекламное предложение.

Знание ЦА поможет уменьшить расходы на продвижение товаров и услуг. Например, задача маркетолога — продать книгу в жанре «Young Adult». Запускать контекстную рекламу в Яндекс.Директ — дорого. Да и продавать книги через контекст — не лучшая идея.

Целевая аудитория книг в жанре «Young Adult» — подростки. Поэтому их нужно «искать» в социальных сетях: во Вконтакте, Instagram, Facebook.

Практика показывает, что незнание целевой аудитории приводит к провалу продукта на рынке. Для этого рассмотрим еще один пример.

Возьмем условную компанию «Неон-видео» , которая занимается видеосъемкой на свадьбах, днях рождения и других праздничных мероприятиях. Чтобы не тратить деньги на маркетологов, владелец бизнеса решил не заморачиваться с разработкой стратегии продвижения.

Он прочитал в интернете, что клиентов можно получить через таргетированную рекламу во Вконтакте. Запустил 3 объявления на всех жителей своего города. За 5 дней рекламной кампании, он получил только одну заявку — и тот «потенциальный» клиент только узнал цену видеосъемки.

Бюджет успешно слит. Заявок нет. В голове у предпринимателя крутится только одна мысль: «Реклама в интернете не работает».

Если провести анализ целевой аудитории, то можно составить несколько портретов клиентов для «Неон-видео»:

- Люди, которые готовятся к свадьбе.

- Пользователи, у которых скоро день рождения. В отдельную категорию можно отнести юбиляров.

Таким образом, можно персонализировать рекламное сообщение для каждого сегмента ЦА. Для молодоженов — одно предложение, для именинников — другое.

Основные характеристики и параметры ЦА

Существуют характеристики, которые описывают потенциальных клиентов: географические, демографические, социально-экономические, психографические и особенности поведения.

Географические

Информация о местоположении целевой аудитории. Географические параметры задают фактические границы рынка. Это может быть страна, город или отдельный район.

Например, вы оказываете услуги ремонта ноутбуков только по Москве. Нет смысла запускать рекламу на жителей Санкт-Петербурга или Омска — это просто «слив» бюджета.

От географии клиентов зависят потребности. Например, в Сибири есть высокий спрос на зимние пуховики и обогреватели, так как зимой температура опускается до -35 градусов.

Социально-демографические

Социально-демографические параметры задают четкий таргетинг для рекламной кампании: возраст, пол, семейное положение, национальность, уровень дохода и сфера деятельности. Здесь нужно оценить социальный статус и платежеспособность аудитории.

Пример проекта — школа единоборств для детей. Целевая аудитория: мальчики и девочки от 6 до 14 лет. Но так как это неплатежеспособная аудитория (они полностью зависят от родителей), значит наши клиенты — их родители. Лучше запускать рекламу на матерей, так как покупательская активность у женщин выше, чем у мужчин.

Описание ЦА по социально-демографическим параметрам: женщины от 27 до 40 лет всех национальностей, замужем, домохозяйки. Сфера интересов — дети. Находятся в активном поиске секций для своего ребенка.

Психографические

Психографические характеристики описывают характер и ценности человека. Сюда относятся образ жизни, скорость принятия решений, страхи, мечты, жизненные принципы, проблемы.

После изучения этих параметров ЦА, проще «надавить» на боли в рекламном сообщении. Например, вы занимаетесь установкой камер видеонаблюдений. Страх клиентов — грабители, которые могут пробраться в их квартиру или офис.

Исходя из этого можно составить следующее рекламное объявление: Боитесь, что однажды в ваш офис проникнут злоумышленники и украдут дорогостоящее оборудование? Мы решим эту проблему за вас: установим камеры видеонаблюдения за 6 000 рублей.

Поведенческие

Поведенческие характеристики описывают особенности поведения потребителей:

- На что покупатели обращают внимание при выборе товара или услуги: качество обслуживания, отзывы, цена.

- Как клиенты выбирают продукт: советуются с близкими, изучают информацию и отзывы в интернете.

- Для чего покупают товары или пользуются услугами — какие цели они преследуют.

Виды целевых групп

Сначала нужно определить, с каким сегментом рынка вы будете работать:

- B2C (Business-To-Consumer). Перевод: бизнес для потребителя. Взаимоотношение между компанией и физическим лицом — потребителем. Например, к B2C сегменту относятся интернет-магазин женской одежды или небольшой продуктовый ларек.

- B2B (Business-To-Business). Перевод: бизнес — бизнесу. Взаимоотношение между юридическими лицами. Например, маркетинговое агентство, которое занимается продвижением крупных организаций в сфере строительства.

Читайте также: Арбитраж трафика: что это такое и как заработать [гайд для новичков]

Некоторые маркетологи уверены, что работать с B2B-сегментом проще. Во-первых, эта сфера более стабильная и не подвержена быстрым изменениям спроса. Исключение — финансовый кризис.

Что касается B2C-сегмента, то здесь поведение и спрос покупателей меняется часто. Например, из-за политической ситуации в стране или сезонных колебаниях спроса. Также на спрос влияют текущие тренды.

Пример: еще недавно среди молодежи были популярны спиннеры. Поэтому эти игрушки продавали во всех магазинах. На пике популярности, производители спиннеров заработали миллионы рублей. Но когда закончился тренд (упал спрос), вращающиеся игрушки «пропали» с прилавков.

В маркетинге есть два типа целевых групп: основная и косвенная.

Основная

Ее еще называют первичная аудитория. Это инициаторы покупки — люди, которые принимают решение о совершении сделки.

Косвенная

Вторичная группа. Она играет пассивную роль в сделке — то есть, косвенная ЦА не принимает решение о покупке. Часто, вторичная группа зависит от первичной.

Самый простой пример — дети в магазине игрушек. Они — косвенная ЦА. У детей есть потребность — новая игрушка. Но решение о покупке принимают родители (основная ЦА), именно они заплатят за игрушку. Поэтому дети напрямую зависят от решения родителей.

Как определить целевую аудиторию: сбор информации

Чтобы определить целевую аудиторию, нужно собрать информацию о потенциальных клиентах. Для этого можно проводить интервью или опросы; раздавать анкеты покупателям.

Для проведения опросов используйте Google Формы. Это бесплатный инструмент, где за 5-10 минут можно создать анкету с вопросами.

Анализируйте текущих покупателей: пол, возраст. Например, если 90% потребителей — это женщины от 20 до 35 лет, то вероятнее всего, это ваша основная целевая аудитория.

Изучайте тематические блоги и сайты. Это поможет понять интересы целевой аудитории. Общайтесь с клиентами на форумах: задавайте вопросы, делитесь экспертным мнением, участвуйте в обсуждении.

Зайдите на сайт Яндекс.Wordstat и изучите спрос на свой продукт. Также, здесь можно посмотреть, что еще интересует клиентов.

Пример: вы продаете зимние шины для автомобилей. По запросу «зимние шины» в Вордстат,откроется список ключевых слов и статистика показов в месяц. Здесь вы можете узнать, что чаще всего автовладельцы запрашивают шипованные зимние шины.

Не забывайте про социальные сети. Найдите сообщества конкурентов и изучите их аудиторию. Например, во Вконтакте можно посмотреть, на какие группы подписана ваша ЦА — из этого можно сделать вывод об интересах потенциальных клиентов. Обязательно почитайте комментарии к постам: часто люди делятся своим мнением о продукте конкурентов, рассказывают о своих «болях» и проблемах.

Если вы создаете интернет-магазин или корпоративный блог, то для анализа целевой аудитории используйте сервисы аналитики: Google Analytics или Яндекс.Метрика. Анализируйте поведение посетителей на сайте. Также, аналитические сервисы показывают основную информацию о клиентах: возраст, пол. география, устройство (смартфон, планшет или компьютер).

Всю собранную информацию запишите в отдельную таблицу или сделайте небольшую интеллект-карту. Для наглядности приведу пример mind map.

Где обитает ЦА?

Итак, информация о потенциальных клиентах собрана: вы знаете пол, географию, интересы и возраст ЦА. Теперь нужно определить, где искать покупателей.

Поставьте себя на место клиента. Попробуйте расписать его день. Исходя из сферы деятельности и интересов, можно предположить, чем ЦА занимается в течение дня: например, идет в фитнес-зал после работы или отправляется в кафе «Теремок» во время обеденного перерыва.

Анализ планов на день поможет определить, когда у человека есть свободное время для импульсивных покупок — узнать, когда он наиболее восприимчив к рекламе. Вероятнее всего, во время работы, потенциальные покупатели не будут отвлекаться на предложение заказать дубленку со скидкой 30%.

Распишите действия клиента после появления потребности. Например, у человека сломался ноутбук. Что он сделает первым делом? Скорее всего, откроется Google или Яндекс и введет запрос: «ремонт ноутбуков в городе N». Это значит, что вам нужен сайт.

Сегментация целевой аудитории

Сегментация целевой аудитории — это разбивка клиентов на группы. Сегментировать ЦА можно по нескольким параметрам: пол, возраст, сфера интересов, место проживания.

Для примера возьмем вымышленную компанию «АвтоДом», которая продает зимние шины. Целевая аудитория — мужчины. Чтобы сузить аудиторию, начнем сегментацию. Сначала выделим мужчин по возрасту: первая группа — от 18 до 25 лет, вторая группа — от 26 до 35 лет. Потом начнем сегментацию маркам автомобилей: владельцы Toyota, Nissan, Лада.

Разделить покупателей можно по поведенческим характеристикам: мотивация покупки, характер использования. Например, первая группа — автовладельцы, которые покупают зимние шины для первого автомобиля; вторая группа — автолюбители, которые покупают шины на смену старым.

Можно выделить каналы привлечения покупателей. В первую группу ЦА входят люди, которые увидели рекламу во Вконтакте или Инстаграм. Во второй группе будут покупатели, которые пришли от автодилера, с которым у «АвтоДом» заключено партнерское соглашение.

Методика 5W

Специалист по консалтингу М. Шеррингтон разработал метод сегментации, который называется 5W. Это специальная анкета из 5 вопросов, которая помогает лучше понять целевую аудиторию.

| What? (Что?) | Что мы предлагаем клиенту? Сегментация по типу товаров. Пример: шипованные зимние шины, шины R55, шины «липучка» |

| Who? (Кто?) | Кто наши покупатели? Сегментация по типу потребителей. Пример: дети, подростки, мужчины, женщины |

| Why? (Почему?) | В чем заключается мотивация клиентов? Пример: купил новый автомобиль, теперь нужны зимние шины |

| When? (Когда?) | Когда совершается покупка? Сегментация по ситуации, когда совершается покупка. Пример: в ноябре перед началом зимнего сезона, летом после покупки автомобиля |

| Where? (Где?) | Сегментация по каналам сбыта. Пример: автодилеры, магазин автомобильных запчастей |

Составляем портрет клиента

Портрет целевой аудитории дает точную характеристику клиентов. Представьте, что перед вами сидит потенциальный покупатель. Постарайтесь подробно описать его. Для этого используйте ранее собранную информацию: география, интересы, потребности, возраст, страхи и «боли».

Читайте также: Как добавить организацию на Яндекс.Карты и в Справочник: пошаговая инструкция

Лучший способ объяснить, что такое портрет клиента — показать примеры. Допустим, вы — психолог-консультант, который выпустил информационный курс «Психология отношений».

Для продвижения продукта, нужно составить аватар ЦА — потенциальных покупателей информационного курса. Для этого представим конкретного покупателя.

Пример аватара клиента:

Мария, 34 года. Живет в Москве. Следит за трендами в одежде, хорошо одевается. Работает бухгалтером, заработная плата — 45 тысяч рублей. В разводе, есть дочь. Живет в двухкомнатной квартире, которую ей подарили родители на свадьбу (в 23 года).

Боль — не может найти мужчину. Страх — время идет, есть перспектива остаться одной с тремя кошками.

Чтобы составить точный аватар клиента, проведите опрос среди покупателей. Список вопросов можете взять из раздела выше. Читайте блоги и тематические сайты, общайтесь на форумах.

Зачем нужен портрет целевой аудитории:

- Составление оффера. При составлении аватара клиента, мы выделяем его проблему. Благодаря этом, можно составить предложение — оффер, который дает понять потребителю, что ваш продукт решит его проблемы.

- Проработка выгод. Зная своего клиента, можно выделить основные выгоды для клиента, которые выделяют продукт среди конкурентов.

- Определение ключевых триггеров. Изучив поведение целевой аудитории, можно выбрать триггеры, которые влияют на мотивацию к покупке.

20 вопросов для определения ЦА

Чтобы вам было проще составить портрет целевой аудитории, я приготовил список из 20-ти вопросов, на которые нужно ответить при определении клиентов. Например, вы можете использовать эти вопросы в анкетах или опросах.

| 1. Сколько лет потенциальным покупателям? |

| 2. Какое у них семейное положение? |

| 3. Уровень дохода потенциальных клиентов? |

| 4. В какой сфере работают? |

| 5. Есть ли у них хобби? Какие интересы? |

| 6. Какие политические взгляды? |

| 7. Какую музыку слушают? |

| 8. На каком автомобиле ездят? И есть ли у них автомобиль? |

| 9. Какой стиль одежды им более близок? |

| 10. Есть ли у них ипотека или кредиты? |

| 11. Где они чаще всего питаются: дома или в кафе? |

| 12. Каким смартфоном пользуются? |

| 13. Есть ли у них аккаунты в социальных сетях? |

| 14. Ходят ли на тренинги и мастер-классы? |

| 15. Какие вредные привычки и слабости есть у ЦА? |

| 16. Живут в родном городе или недавно сменили место жительства? |

| 17. Чье мнение учитывают при покупке товаров или услуг? |

| 18. Как принимают решение о покупке? |

| 19. Самые сильные страхи? |

| 20. Подвержены ли эмоциональным и спонтанным покупкам? |

Описываем клиентов — примеры целевой аудитории

Перейдем к примерам: определим целевую аудиторию для разных сфер бизнеса. Ваша задача — изучить эти примеры и понять логику анализа ЦА.

Пример №1: фитнес-центр

Представьте, что вы — владелец фитнес-центра, который открылся месяц назад. Нанимать маркетолога для продвижения — дорого. Поэтому, вы решили заняться раскруткой спортивного зала самостоятельно.

Первым делом, проведем анализ целевой аудитории:

- Кто наши клиенты: женщины и мужчины в возрасте от 18 до 35 лет.

- Вид деятельности: студенты, домохозяйки, офисные работники.

- Средний доход: от 15 до 45 тысяч рублей в месяц.

- Зачем: хотят накачать мышцы, привести себя в хорошую физическую форму.

- Когда покупают абонементы: обычно, зимой, за 5-6 месяцев до начала лета.

- Где покупают: приходят в фитнес-зал, оформляют заказы на официальном сайте.

- Интересы: спорт, путешествия. Слушают рок или рэп.

- Боль: не видно пресса из-за «пивного» живота, свисают бока.

- Страхи: бросит девушка/парень.

Пример №2: магазин женской одежды

Второй пример — розничный магазин женской одежды. Наша задача — изучить ЦА перед продвижением товаров в интернете.

После анализа аудитории, мы получаем следующие данные:

- Кто наши клиенты: девушки, возрастом от 19 до 27 лет.

- Вид деятельности: студентки, офисные работники, домохозяйки.

- Средний доход: от 15 до 30 тысяч рублей.

- Зачем: хотят хорошо выглядеть, обновление гардероба.

- Когда покупают одежду: в начале каждого сезона — первые месяцы лета, весны, осени и зимы.

- Где покупают: приходят в магазин, который находится в местном торговом центре.

- Интересы: читают модные журналы, подписаны на fashion-блогеров в Instagram.

- Боль: мало одежды в гардеробе, которая идеально подходят под текущий сезон.

- Страхи: не получится найти свой размер или фасон в магазине.

Пример №3: маркетинговое агентство

Теперь разберем пример бизнеса, который работает в B2B-сегменте. Представьте, что вы — владелец маркетингового агентства. Занимаетесь настройкой контекстной рекламы, продвижением в социальных сетях и SEO.

Проведем анализ целевой аудитории:

- Кто наши клиенты: предприниматели и лица, которые принимают решение (ЛПР). Возраст — от 25 до 55 лет. В основном, мужчины.

- Вид деятельности: руководители — владельцы компаний, заместители директоров.

- Средний доход: от 100 тысяч рублей в месяц.

- Зачем: привлечение новых клиентов в свой бизнес, повышение узнаваемости бренда.

- Когда заказывают маркетинговые услуги: запуск нового товара или направления.

- Где покупают: ищут подрядчиков в Google, Яндекс и социальных сетях; советуются с коллегами-предпринимателями.

- Интересы: читают деловые журналы (например, Forbes), смотрят видеоролики о бизнесе на YouTube, посещают бизнес-тренинги.

- Боль: перестали расти продажи.

- Страхи: из-за низких продаж, придется закрывать бизнес и идти на наемную работу.

Как привлечь ЦА: работа с потенциальными клиентами

Когда вы составите определите свою целевую аудиторию, нужно приступать к продвижению товаров и услуг. Для этого составьте отдельные рекламные объявления для каждого сегмента ЦА.

УТП

Для эффективного рекламного предложения требуется УТП — уникальное торговое предложение. То, что будет выделять вас среди конкурентов.

2 главных принципа УТП:

- Конкретность. Покупатель должен понимать свою выгоду.

- Уникальность. Предложение должно быть уникальным — не таким, как у конкурентов.

- «Купите роллы и получите 2 пиццы в подарок!».

- «Закажите установку пластиковых окон до 25 декабрая и получит ролл-шторы в подарок».

- «Купите товары на 5 000 рублей и получите скидку 20% на новый смартфон».

Экспертиза

Докажите свою экспертизу: например, если вы — маркетинговое агентство, то покажите примеры работ. Это повысит доверие аудитории к компании и поможет обосновать цену.

Отличный способ повышения экспертизы — создание блога. Пишите полезные статьи для целевой аудитории. Через эти материалы, вы сформируете образ эксперта в своей нише. Этот метод продвижения называется контент-маркетинг.

Пример: интернет-магазин продает браслеты ручной работы. На сайте есть блог, где контент-менеджеры публикует полезные статьи для покупателей: как выбрать браслет, процесс изготовления аксессуаров. Такие материалы повышают доверие покупателей к бренду — они могут посмотреть, как мастера изготавливают браслеты, прочитать мнение эксперта о том, как выбрать аксессуар.

Альтернатива текстовому контенту — видео. Создайте канал на YouTube и записывайте ролики о своем бизнесе. Общайтесь с целевой аудиторией, проводите вебинары и мастер-классы.

Программы и сервисы для изучения ЦА

Давайте рассмотрим основные программы и сервисы, которые помогут вам изучить и расширить целевую аудиторию.

| Название сервиса | Краткое описание |

| Simpoll | Русскоязычный инструмент для создания опросов и форм обратной связи. Можно проводить голосования и тестирования. Есть функция экспорта результатов. Доступна мощная система фильтров. |

| Google Формы | Бесплатный инструмент для создания опросов. Можно выбрать типы вопросов: от текстовых полей до сеток и шкал. Есть интеграция с YouTube. Статистику ответом можно посмотреть в формате диаграмм. |

| Google Таблицы | Бесплатный аналог Microsoft Excel. В таблицы можно записывать результаты анализа ЦА. Есть поддержка формул. |

| Xmind | Программа для создания интеллект-карт (mind map). Цена инструмента — 129 долларов. Есть приложение для Android и iOS. |

| Google Тренды | Онлайн-инструмент, который поможет узнать изменения спроса аудитории к продукту за определенный промежуток времени. Есть раздел, где показана популярность запроса по регионам. |

| Яндекс.Метрика | Сервис, который позволяет отслеживать статистику сайта. Показывает информацию о посетителях: возраст, география, пол. Есть вебвизор — инструмент, показывающий поведение пользователя на веб-странице. |

| Яндекс.Вордстат | Сервис для подбора ключевых слов. Можно посмотреть интересы аудитории: узнать, какие запросы они вводят в Яндекс, когда ищут ваш продукт. |

| Google Analytics | Это аналог Яндекс.Метрики. Можно посмотреть подробную информацию о целевой аудитории: источники трафика, поведение на сайте. |

Чек-лист: определяем целевую аудиторию за 30 минут

Обещанный бонус: чек-лист, который поможет вам определить целевую аудиторию. Сохраните, чтобы не потерять.

Возвращаем долги и закрываем кредиты

Этот урок расскажет, как устроены кредиты, какие виды кредитов бывают и как ими пользоваться, чтобы это помогало достичь цели и было выгодно. Еще разберем, как гасить кредиты досрочно — и всегда ли стоит это делать.

Нарисовала иллюстрации: Вера Поздеева

Что вы узнаете

- Что такое кредиты и за что их не любят.

- Когда стоит брать кредиты, а когда нет.

- Как устроены кредиты и какие они бывают.

- Что влияет на переплату и ежемесячный платеж.

- Насколько выгодно гасить кредиты досрочно и как это лучше делать.

- Что делать, если тяжело платить по кредитам.

Что такое кредиты и за что их не любят

Мы уже знаем: прежде чем пользоваться финансовыми инструментами, надо определиться, чего вы хотите с их помощью достичь. В этом уроке разберемся, как можно использовать кредит и подойдет ли он для ваших целей.

![]()

Этот урок объемнее предыдущих, его прохождение займет больше времени: тема непростая. Но важно разобраться, какую роль играют кредиты среди финансовых инструментов.

Мы советуем не пропускать его и уж тем более не бросать курс: дальше будет попроще. Если у вас нет кредитов и вы не планируете их брать, изучите первые разделы — о том, как все устроено, — и переходите к следующему уроку.

Концепция кредита понятна: вы берете в долг у банка и возвращаете деньги с процентами. Вместо банка может быть ваш знакомый или МФО, которая выдает микрозаймы до зарплаты. По большому счету все это кредиты, но условия могут существенно различаться.

В жизни вы так или иначе сталкивались с кредитами: возможно, брали сами, а может, просто слышали от друзей и родственников. Истории бывают разные: кто-то с радостью рассказывает, как купил новую машину с небольшим ежемесячным платежом, а кто-то жалуется, что платит-платит по кредиту, конца и края этому не видно и переплата по ипотеке будет больше стоимости квартиры.

Кажется, что негативных историй про кредитные ямы и переплаты больше: просто они лучше запоминаются. Но если разобраться, как устроены кредиты, за что вы переплачиваете, и трезво оценивать нагрузку, кредиты становятся отличным финансовым инструментом, который можно использовать себе во благо. Об этом и поговорим.

Этот урок будет полезен, если вы:

- Не знаете, как устроены кредиты и как их можно использовать.

- Хотите взять кредит и не прогадать.

- Хотите эффективнее управлять своими кредитами и меньше тревожиться о платежах.

- Хотите выбраться из кредитной ямы.

Считается, что, прежде чем копить, стоит закрыть все кредиты. В некоторых случаях это так, но иногда в досрочном погашении нет смысла. Это тоже обсудим. А в следующих уроках поговорим и об инструментах накопления.

Когда стоит брать кредит, а когда нет

Вот в каких ситуациях кредит может пригодиться.

Вещь или услуга нужна сейчас, но стоит дорого. Кредит должен закрывать важную потребность, помогать вам достичь значимой цели. Отличный пример — квартира. У многих есть потребность в жилье, но при этом недвижимость стоит дорого, а копить десятилетиями не хочется.

Нужная вещь или услуга быстро дорожает. Может оказаться, что выгоднее взять кредит и купить сейчас: переплата в виде процентов банку будет ниже, чем расходы из-за роста цены в будущем. Опять пример с квартирами: лучше взять ипотеку и зафиксировать для себя цену квартиры в 5 млн, чем через год покупать ее уже за 8 млн.

Есть возможность выгодно вложить свои деньги. Иногда проценты по кредиту ниже, чем доходность каких-то инструментов сбережения и инвестиций. В этом случае, даже если у вас есть нужная сумма на крупную покупку, свои деньги разумнее вложить, а покупку совершить в кредит. Это относится и к кредитам, и к кредитным картам.

Есть возможность сэкономить. Например, вы копите на ноутбук — и тут магазин объявляет распродажу. Чтобы не упустить скидку, можно оплатить покупку кредиткой, а оставшиеся деньги вернуть в льготный период. Самое важное тут — рассчитать, чтобы точно удалось расплатиться в срок. Если есть сомнения, лучше не рисковать.

Финт с рассрочкой

Если ваша ситуация соответствует какой-то из описанных, кредит уместен. Но сначала подумайте, сможете ли вы платить по нему и не будете ли беспокоиться из-за того, что должны деньги. Давайте разберем, в каких ситуациях брать кредит точно не стоит.

Покупка не критически важная, при этом она не по средствам. Бывает, люди берут в кредит то, что пока не могут себе позволить, — при этом вещь или услуга может быть и не особенно нужной. Например, это флагманский смартфон или какое-то путешествие. В итоге удовольствие от покупки быстро проходит, а кредит надо выплачивать еще несколько лет.

Высокая ставка. Часто люди ошибочно оценивают дороговизну кредита по переплате, но на самом деле нужно смотреть на ставку. Дальше в уроке мы разберемся, какой кредит можно считать дорогим.

Вы не уверены, что сможете без проблем платить по кредиту. Если у вас нестабильный доход или вы тратите все деньги на жизнь, в том числе на платежи по уже имеющимся кредитам, брать кредит опасно. Это касается и случая, когда вы опасаетесь потерять работу или думаете, что доходы могут сильно упасть, например при кризисе.

Часто не хватает денег до ближайшей зарплаты, пенсии или иного дохода. В такой ситуации прибегать к кредитам и кредитным картам рискованно, не говоря уже о займах в МФО под огромные проценты. Лучше поискать способы увеличить доход или оптимизировать расходы.

Наличие долга вызывает у вас тревогу. Наконец, может быть так, что долг сам по себе и необходимость регулярно платить по нему вызывают негативные мысли. В таком случае лучше поискать другие способы достичь цели.

![]()

Хорошее использование кредитов: вы достигаете важных финансовых целей, не переплачивая слишком сильно, или зарабатываете с помощью кредита.

![]()

Плохое использование кредитов: вы платите много процентов, переживаете из-за долгов или даже загоняете себя в долговую яму.

Как проверить, готовы ли вы взять кредит

Перед тем как брать кредит, можно его «отрепетировать»: посчитайте, какую сумму нужно будет отдавать ежемесячно, и попробуйте откладывать ее на отдельный накопительный счет в течение пары месяцев. Если справитесь, останетесь в плюсе: и деньги отложили, и в правильности своих действий убедились.

О том, как рассчитать платежи по кредиту, мы расскажем ниже.

Какие бывают кредиты

Суть кредитов всегда одинакова: это деньги в долг под процент на определенный срок. Но они могут быть устроены по-разному , и выбрать нужно тот, что поможет достичь вашей конкретной цели.

Например, выделяют целевые и нецелевые кредиты

| Целевой кредит | Нецелевой кредит |

|---|---|

| Банк дает деньги на конкретную цель | Банк просто перечисляет заемщику деньги или выдает их в кассе. Ему без разницы, на что они пойдут |

| Обычно заемщик не видит денег: банк сразу перечисляет их продавцу, а заемщик получает товар | Ставки по таким кредитам могут быть выше, чем по целевым |

Например, выделяют целевые и нецелевые кредиты

| Целевой кредит | Нецелевой кредит |

| Банк дает деньги на конкретную цель | Банк просто перечисляет заемщику деньги или выдает их в кассе. Ему без разницы, на что они пойдут |

| Обычно заемщик не видит денег: банк сразу перечисляет их продавцу, а заемщик получает товар | Ставки по таким кредитам могут быть выше, чем по целевым |

Можно разделить кредиты и по другим критериям, например по наличию залога или возможности досрочного погашения.

Отдельно разберем, как устроены потребительские кредиты, автокредиты и ипотека. А еще посмотрим на кредитные карты: там есть свои особенности.

Потребительские кредиты чаще всего нецелевые: заемщик просто обращается в банк за определенной суммой. Если банк одобрил кредит, заемщик получает деньги — на карту или в кассе. Тратить их он может на свое усмотрение.

Пример целевого потребительского кредита — покупка чего-то в кредит в магазине электроники. Банк сам рассчитывается с магазином, а покупатель просто получает товар и график платежей.

Автокредиты выдаются специально для покупки машины. Строго говоря, это один из видов потребительского кредита, но целевой: нельзя потратить деньги на что-то другое.

Автомобиль становится залогом по кредиту — и его не получится просто так продать, пока он в залоге. Для продажи придется гасить кредит или как-то договариваться с банком.

Более того, если заемщик перестанет платить, банк имеет право продать заложенный автомобиль и погасить тем самым долг. Если после продажи и погашения кредита останутся какие-то деньги, их отдадут заемщику.

Банк может настоять, чтобы заемщик застраховал автомобиль, купив полис каско. Банку это нужно, чтобы снизить свои риски: вдруг автомобиль разобьют или угонят — тогда залог по кредиту исчезнет.

Ипотечные кредиты примечательны тем, что залогом по ним служит недвижимость. То есть даже нецелевой потребительский кредит, взятый под залог квартиры, формально считается ипотечным. Но обычно под ипотекой имеют в виду целевой кредит, взятый на покупку недвижимости.

Недвижимость становится залогом по кредиту. Значит, ее не получится продать без согласия банка, а если перестать платить, банк заберет недвижимость и продаст ее, чтобы погасить кредит.

Ипотечные кредиты обычно рассчитаны на самый долгий срок — до 30 лет. Процентная ставка по ним ниже, чем по автокредитам и тем более нецелевым потребительским кредитам, особенно если учесть разные льготные программы. Правда, льготная ипотека обычно действует на новостройки, а не на жилье со вторичного рынка.

Кредитные карты отличаются от других кредитов. Банк выдает карту с определенной суммой — кредитным лимитом, например 200 000 ₽. Это деньги банка. Пока они лежат на карте, процентов и комиссий нет — разве что могут быть платежи за смс-информирование и годовое обслуживание карты.

Владелец может пользоваться кредиткой как обычной банковской картой. Ею можно расплачиваться в магазинах и кафе, делать заказы в интернете и так далее.

Кэшбек от 1 до 30% за все покупки

Начните зарабатывать на кредитной карте. Получайте кэшбэк и компенсируйте траты с Tinkoff Platinum. С промокодом от Учебника обслуживание карты будет бесплатным

Если потратить деньги с кредитки, их надо будет вернуть банку, пополнив карту. Если сделать это в льготный период (грейс-период), не придется платить проценты.

При этом у кредиток может быть ограничение на переводы, снятие денег в банкоматах и некоторые виды платежей вроде оплаты жилищно-коммунальных услуг. Такие операции обычно не относятся к льготному периоду, так что придется уплатить банку проценты за них, а еще возможна заметная комиссия.

Проценты по кредитным картам существенно выше, чем по другим видам кредитов. Важно укладываться в льготный период, чтобы не пришлось их платить.

Как устроены кредиты

Прежде чем брать кредит, нужно подготовиться к тому, что придется считать и разбираться с платежами. Мы расскажем, как все устроено, чтобы вы могли делать это самостоятельно. Если вы понимаете, что вам не хватит терпения с этим разобраться, возможно, с кредитом стоит повременить, иначе есть риск согласиться на невыгодные условия.

В этом и следующих разделах мы будем сразу давать примеры из кредитного калькулятора, чтобы вы видели, как разные параметры влияют на сумму, которую нужно будет отдавать за кредит. Все расчеты мы проводили на сайте fincalculator.ru — рекомендуем зайти и посчитать кредиты с разными условиями. Расчеты из калькулятора практически копейка в копейку совпадают с реальными расчетами по кредиту.

Обычно все происходит так: вы решаете взять кредит на определенную сумму, запрашиваете ее в банке, а банк изучает вас как заемщика и предлагает условия. Вот какие это условия.

![]()

Сумма кредита — то, сколько денег банк готов вам предоставить. Если вы надежный заемщик, банк может дать столько, сколько вы запросили. А если банк сомневается, он может уменьшить сумму кредита или вовсе отказать.

![]()

Процентная ставка, обычно в процентах годовых. Это значение, по которому будут считаться проценты по кредиту. Простыми словами, ставка 10% годовых означает, что за год вы переплатите 10% от долга. Чем выше ставка, тем больше будет переплата по кредиту и ежемесячный платеж.

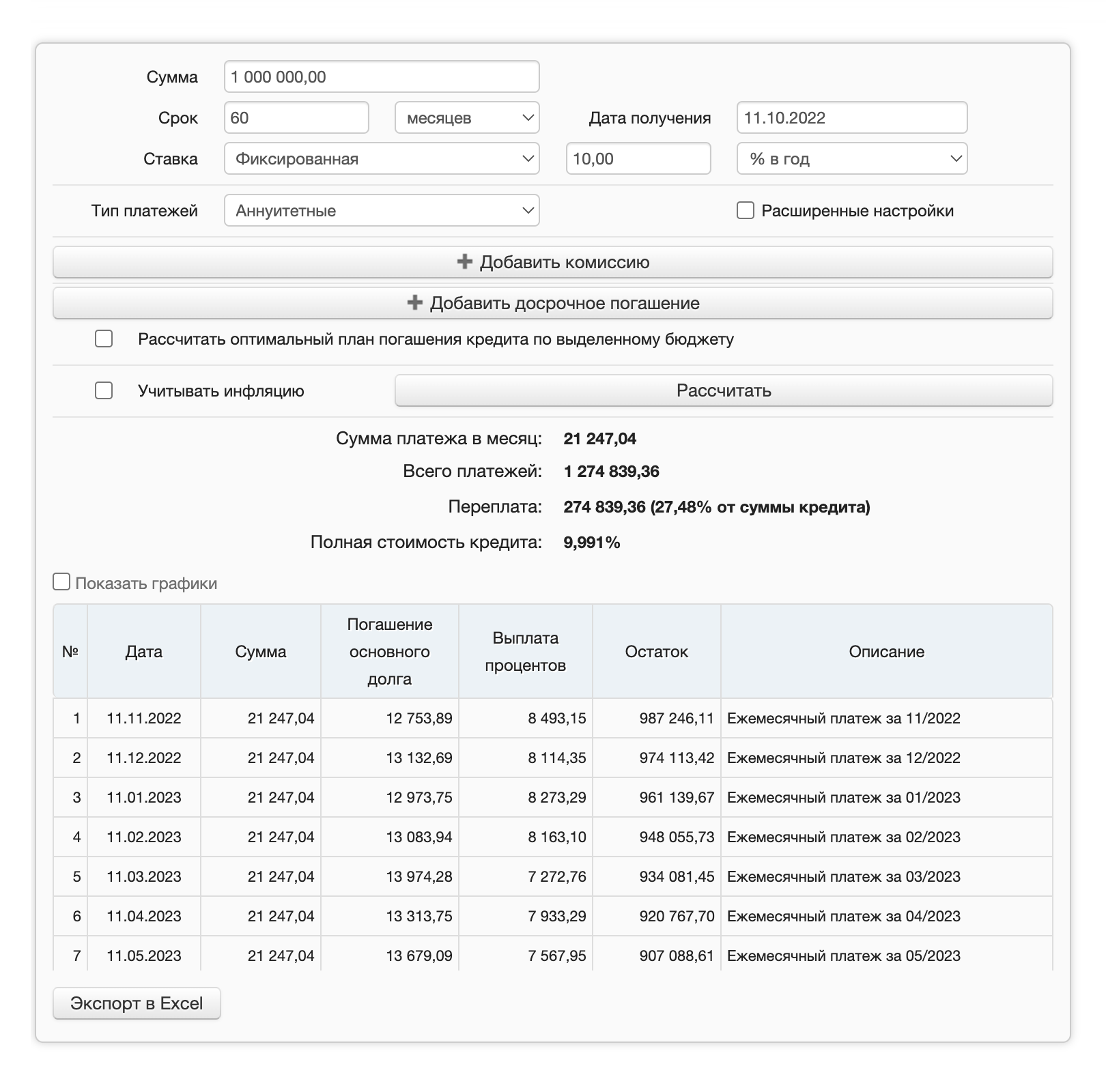

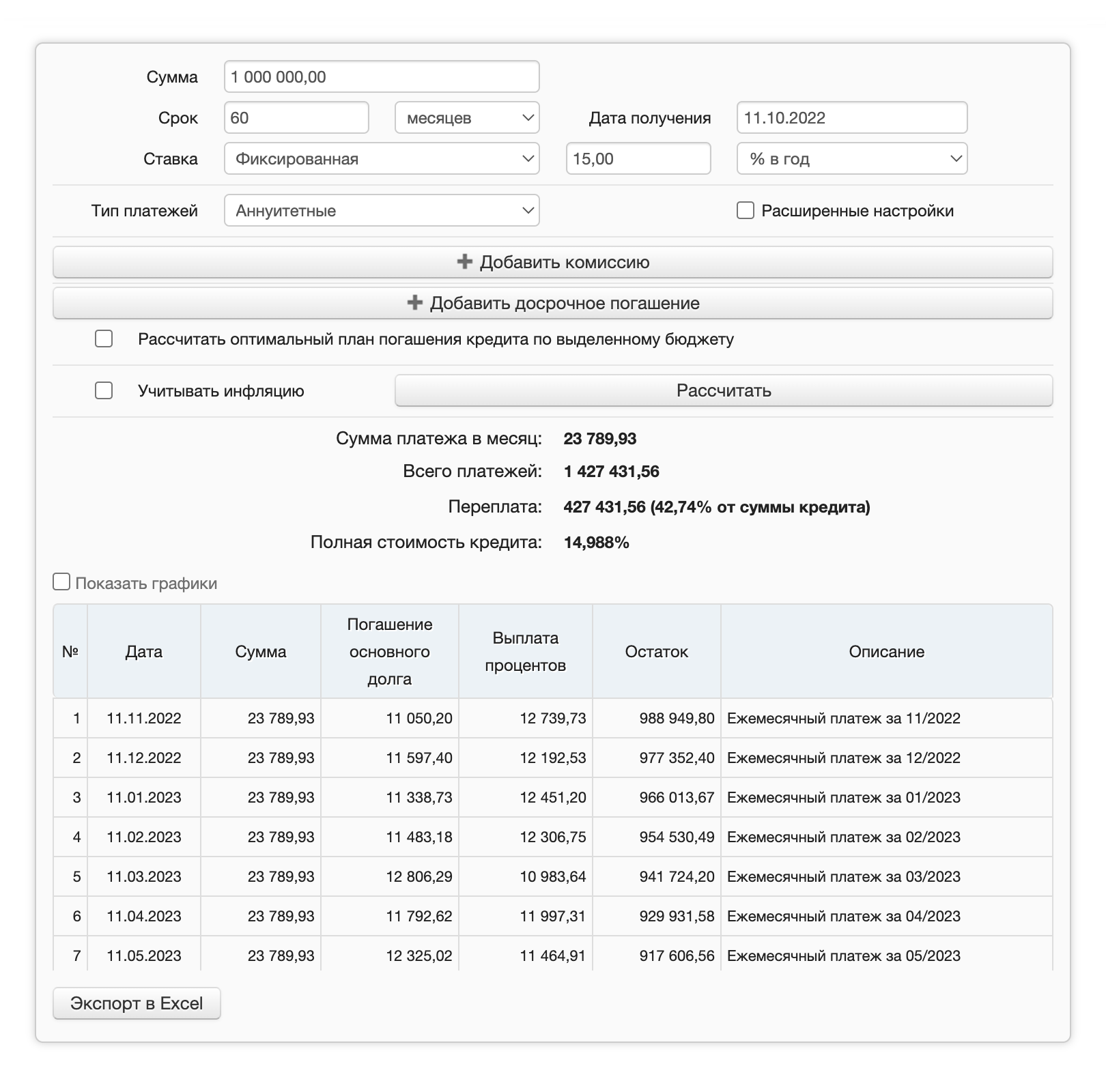

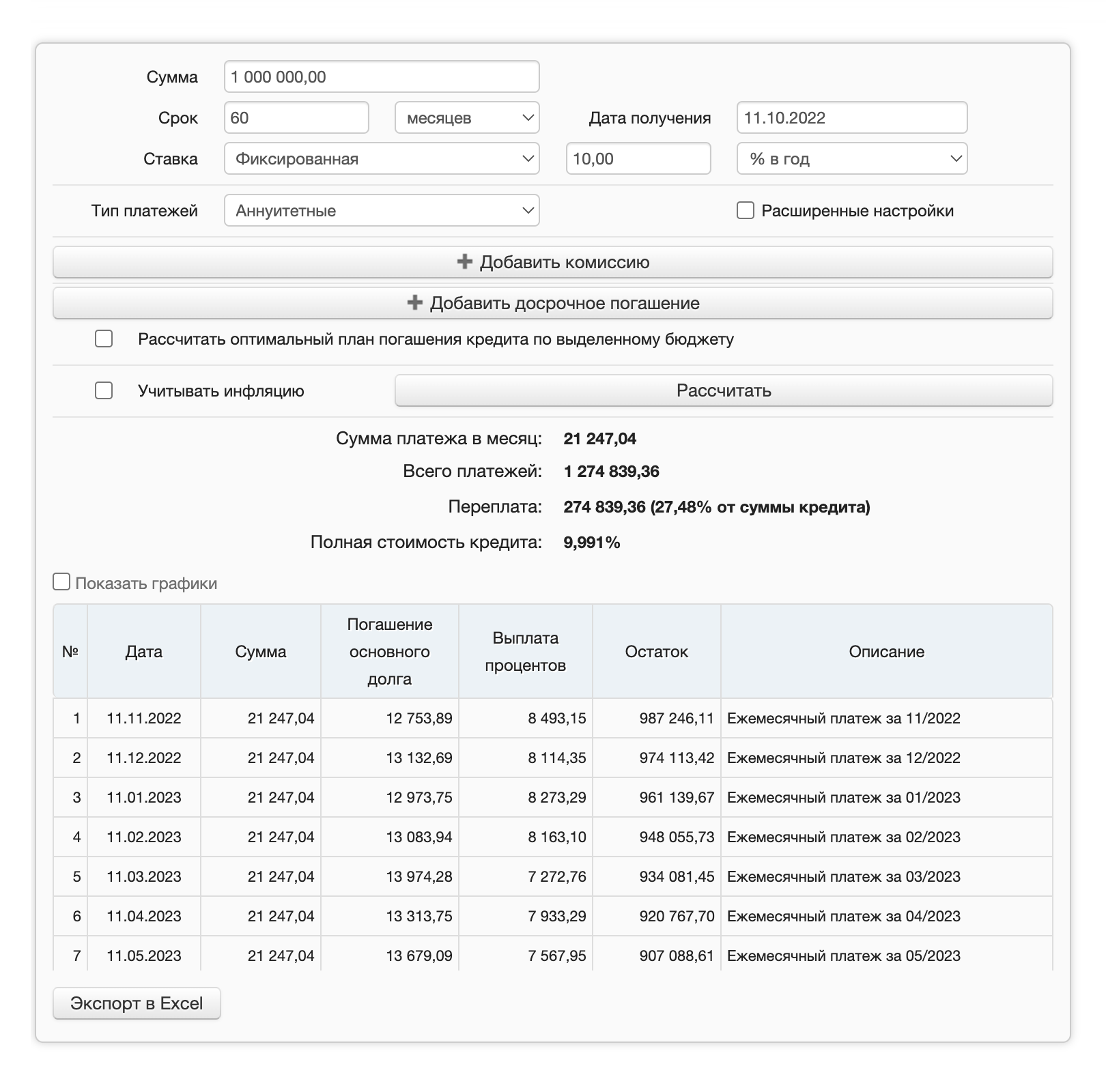

Кредит 1 000 000 ₽ на 5 лет под 10% годовых: ежемесячный платеж составляет 21 247,04 ₽, итоговая переплата — 274 839,36 ₽

Такой же кредит, но под 15% годовых: ежемесячный платеж на 2500 ₽ больше, а итоговая переплата за 5 лет больше аж на 150 тысяч

![]()

Срок, на который вам дали деньги и в течение которого надо погасить долг. Чем больше срок, тем больше будет суммарная переплата, но тем меньше ежемесячный платеж.

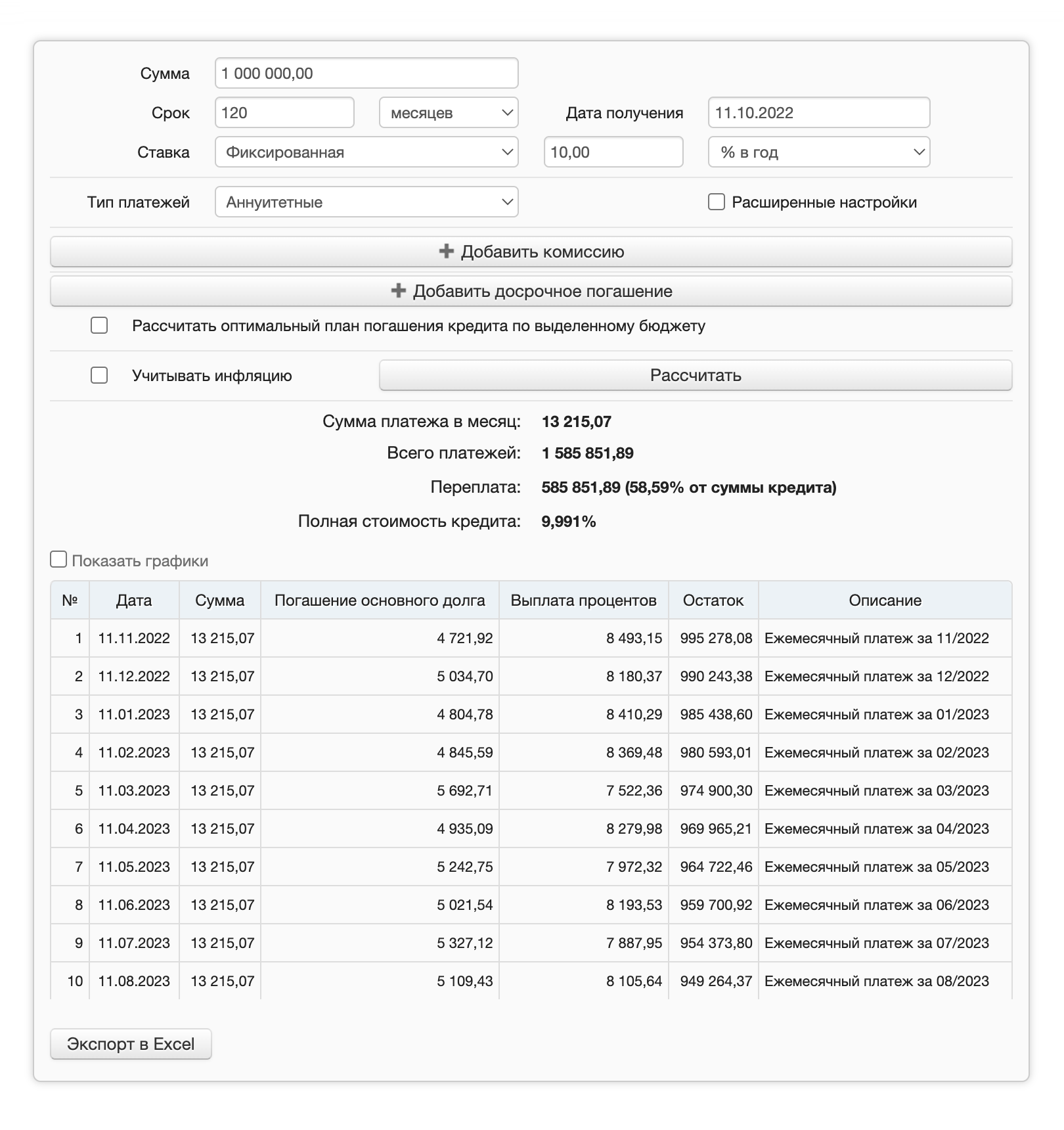

Кредит 1 000 000 ₽ на 5 лет под 10% годовых: ежемесячный платеж составляет 21 247,04 ₽, итоговая переплата — 274 839,36 ₽

Такой же кредит, но на 10 лет: ежемесячный платеж — всего 13 215,07 ₽, а итоговая переплата за 10 лет выросла до 585 851,89 ₽. Но возросшая переплата — это не страшно: можно гасить кредит досрочно и снижать ее. Об этом поговорим дальше

![]()

Размер ежемесячного платежа и график. Сумма платежа считается по специальной формуле в зависимости от перечисленных выше параметров — суммы кредита, срока и процентной ставки. Обычно по кредитам предусмотрены ежемесячные равные выплаты — они называются аннуитетными.

![]()

Дополнительные условия, например цель кредита, залог, требования банка к страховке, правила досрочного погашения и так далее.

Все это прописывается в договоре. Часть условий общая для всех заемщиков и основана на законах или правилах конкретного банка. Например, возможность гасить кредит досрочно. Часть относится к конкретному заемщику, например сумма кредита и процентная ставка.

Прежде чем обращаться за кредитом, вы можете рассчитать в нашем калькуляторе, какую сумму получится безопасно взять в долг.

Как понять, дорогой кредит или дешевый

Смотрите в первую очередь на ставку, а не на срок или ежемесячный платеж. Часто дороговизну кредита оценивают некорректно: например, по ежемесячному платежу или по общей переплате за весь срок. На самом деле на дороговизну кредита в первую очередь влияет именно ставка по нему. Если ставка низкая, то даже ипотека на 30 лет с переплатой в несколько миллионов и большим платежом на самом деле окажется дешевой. Докажем на примере. Проверить все расчеты вы можете в кредитном калькуляторе.

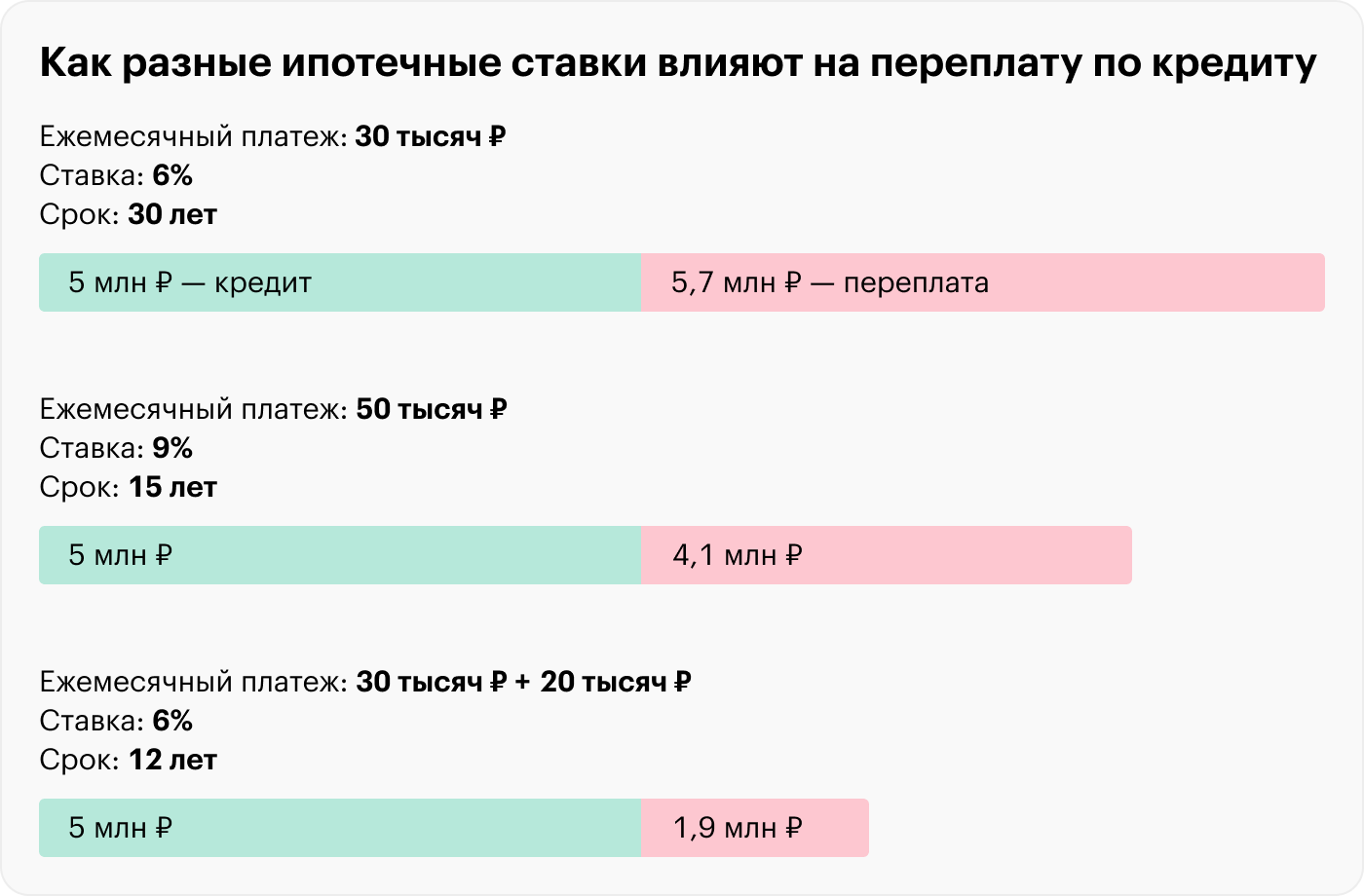

- Допустим, вы решили взять ипотеку и определили, что можете платить по ней 50 000 ₽ в месяц. Первый банк предложил льготную ипотеку под 6% годовых на 30 лет. Сумма — 5 000 000 ₽. Отдавать за такой кредит ежемесячно придется порядка 30 тысяч, переплата за все 30 лет, если не гасить досрочно, составит порядка 5,7 млн — кажется, что это очень много.

- А другой банк предлагает условия, которые кажутся более подходящими: ипотека на 15 лет под 9% годовых. Платеж в месяц — порядка 50 тысяч, как вы и рассчитывали. При этом, во-первых , срок в два раза короче, чем у другого банка, а во-вторых , переплата по кредиту составит 4,1 млн рублей — на 1,6 млн меньше, чем в первом случае!

Может показаться, что второе предложение лучше: сумма посильная, срок меньше, переплата тоже ощутимо меньше. Но вот что необходимо учитывать: сумма платежа не одинаковая.

В случае с первым кредитом вы будете платить в месяц 30 000 ₽, а со вторым — все 50 000 ₽. Но давайте посчитаем, что будет, если первый кредит гасить той же суммой в месяц, что и второй: так текущие расходы окажутся одинаковыми и мы сможем сравнить два предложения напрямую. То есть 30 000 ₽ вы будете платить по графику, а еще 20 000 ₽ сверху — направлять на досрочное погашение.

И тут сразу два важных вывода: во-первых , переплата за первый кредит снизится до 1,9 млн. А во-вторых , сам кредит закроется через 12 лет — еще быстрее, чем второй, который казался выгодным.

Второй вариант казался выгоднее, пока мы не уравняли условия по платежам. И такая огромная разница в сроке и переплате связана исключительно с процентной ставкой — с тем, сколько процентов банк начисляет на ваш долг.

А о том, почему ипотека на 30 лет под низкий процент — это на самом деле не кабала, несмотря на внушительную переплату за весь срок кредита, мы расскажем в разделе « Стоит ли гасить кредиты досрочно».

Ориентируйтесь на ключевую ставку. Ключевая ставка — это процент, под который Центральный банк готов выдавать деньги обычным банкам. От нее зависят ставки по кредитам и вкладам: вклады открывают со ставками чуть меньше ключевой, а кредиты выдают по ставкам больше ключевой — на разнице банк и зарабатывает. Чем выше ставка ЦБ, тем выше ставки по вкладам и кредитам. И наоборот: когда ЦБ снижает ставку, ставки по вкладам и кредитам тоже снижаются.

Предположим, сейчас ключевая ставка ЦБ составляет 7,5%. При такой ставке вклады могут открывать под 5—6% , а выдавать кредиты — от 9% и до бесконечности: в зависимости от вида кредита, наличия залога и льготных условий. Можно примерно ориентироваться: если годовая ставка по кредиту в полтора раза больше, чем ключевая, то дешевым его точно не назовешь.

https://marketing-notes.ru/celevaya-auditoriya