Средние процентные ставки по кредитам в 2023 году: какой кредит выгоднее оформить и как сократить переплату?

Вопросы попадания в «кредитную ловушку» стояли для многих довольно остро еще до глобального экономического кризиса. Сейчас, когда ставки по кредитам растут, доходы падают, а уровень жизни снижать не хочется, следует быть особенно внимательным к условиям, которые предлагают банки.

Ставки по кредитам ― не плод фантазии руководства какого-либо конкретного банка. Они зависят от целого ряда факторов, включая макроэкономические. Что же делать конкретно вам, когда нужны деньги? Давайте поищем решение.

Что происходило с процентными ставками по кредитам в 2023 году?

В конце октября 2022 года ключевая ставка ЦБ РФ составляла 8,25%, сейчас она достигла 6%. После страшной для многих цифры в 17% (в конце 2015 года) этот процент рассматривается как весьма мягкий. При этом ставки по кредитам тоже начали свое постепенное движение вниз.

Сегодня средние ставки российских банков колеблются в довольно привлекательных для потребителей пределах:

- потребительские — 8–19% [1] ;

- ипотечные — 7–16% [2] ;

- автокредиты — 7–16% [3] .

Кроме того, в целях стимулирования потребительского спроса был инициирован ряд госпрограмм в рамках ипотечного и автокредитования. Данные шаги позволили сохранить спрос на кредиты, сделав их более доступными для населения. Однако экономический кризис сейчас только набирает обороты, и банки, чтобы оградить себя от проблемных заемщиков и невозврата средств, проверяют потенциальных клиентов очень тщательно. Сегодня на получение кредитов могут рассчитывать только обладатели высокого, стабильного дохода и положительной кредитной истории.

На сегодняшний день, говоря о кредитах, приходится иметь в виду только рублевые, поскольку до сих пор россияне боятся колебаний курсов валют и дополнительных убытков при немалых процентах. И хотя, по данным статистики, объем валютного кредитования в 2017 году вырос почти на 50% по сравнению с 2016 годом, а в 2022 году и вовсе несколько снизился, стоит принимать в расчет, что розничное кредитование в этом сегменте составляет всего около 1,5%.

Под какой процент сегодня можно взять кредит? Актуальные предложения банков

Как уже упоминалось, потребительские, ипотечные и автомобильные кредиты выдаются в банках под разные проценты и на разных условиях, что обусловлено их спецификой.

Ипотечный кредит . Еще в разгар кризиса, в марте 2015 года банки стали принимать заявки на выдачу ипотечных кредитов под 13% и даже под 10% годовых. Это стало возможным за счет выделения Правительством РФ 20 млрд рублей в поддержку ипотечного кредитования. Господдержка ипотеки в 2022 году осуществлялась для определенных слоев населения на различных условиях. Например, в том же году были выданы первые льготные кредиты на покупку нового или строящегося жилья семьям, в которых второй или последующий ребенок родился в период с начала 2021 по конец 2022 года. Позже эти условия распространились и на семьи с детьми-инвалидами, рожденными до 2022 года. Ставка такой ипотеки — до 6% годовых, для Дальнего Востока — до 5%. Изначально льготная ставка назначалась на три–пять лет кредитования, но с 2019 года она стала применяться ко всему сроку кредита [3] . Что касается стандартных условий кредитования (то есть не попадающих под госпрограмму), то ставки несколько упали и составляют в среднем 10,25–12,75%.

В любом случае, выбирая наиболее выгодные условия ипотечного кредитования, стоит учесть несколько нюансов:

- Выбирайте кредитные программы крупных банков с многолетней историей, незапятнанной репутацией.

- Покупать новостройку на этапе котлована сейчас достаточно рискованно, обратите внимание на предложения более высокой степени готовности, однако учтите, что их стоимость будет выше.

- Выбирая застройщика, оцените его историю и степень надежности: как давно он на рынке, сколько объектов уже сдано и не было ли задержек со сдачей жилья.

- Важно, чтобы договор долевого участия заключался в соответствии с Федеральным законом № 214-ФЗ, что исключит возможность мошенничества со стороны застройщика и обезопасит ваши вложения в недвижимость в случае его банкротства.

- Обратите внимание на программы кредитования банка, с которым у компании-работодателя заключен «зарплатный» договор. Клиентам «зарплатных проектов» могут быть предложены более выгодные процентные ставки.

- Оцените свои возможности: можете ли вы претендовать на участие в госпрограмме или социальной ипотеке.

Автокредит . Аналогично программе льготного ипотечного кредитования с весны 2015 года стартовала программа господдержки автокредитования. Программу периодически перезапускают, в 2020 году она действует вновь. Список автомобилей, на которые распространяются льготы, за это время менялся. Проценты по банковским кредитам при льготном кредитовании покупки автомобиля зависят от банка. Раньше государство субсидировало и часть ставки. Сейчас заемщик самостоятельно выплачивает проценты.

В программу господдержки входят две подпрограммы: «Первый автомобиль» и «Семейный автомобиль». То есть получить кредит на льготных условиях могут те, кто покупает машину впервые или у кого двое и более детей. Для Дальневосточного округа скидка составляет 25% от стоимости автомобиля, для других — 10%.

Однако нужно понимать, что не все банки будут участвовать в программе. Сейчас взять кредит на льготных условиях можно более чем в 20 банках, среди которых ВТБ (от 2%), «Кредит Европа Банк» (от 16,8%), «ЮниКредит Банк» (от 7,5%), «Русфинанс Банк» (от 7,9%) и другие. В остальных случаях ставка доходит до 18%. Также интересные условия могут предложить и сами производители. Например, в 2015 году была широко распространена практика беспроцентных кредитов (правда, в этом случае требовалось при первоначальном взносе погасить от 50 до 70% от стоимости автомобиля).

Потребительский кредит . В зависимости от того, готов клиент отчитываться перед банком в своих тратах или нет, потребительские кредиты могут быть целевыми и нецелевыми.

- Целевой кредит . Оформляется на конкретные нужды, которые указываются при оформлении заявки. Сумма кредита будет ограничена этими нуждами, и банку потребуются документы о расходовании средств. То есть, если вы берете кредит на ремонт, вам потребуется приглашать бригаду официально и сохранять все чеки на покупку стройматериалов. Преимущество целевого кредита ― более выгодная процентная ставка, чем по нецелевому. Недостаток ― ограниченность суммы и жесткий контроль со стороны банка. Например, Сбербанк предоставлял целевые кредиты на получение образования под 8,6% годовых. Предоставление образовательных кредитов с государственной поддержкой было приостановлено в 2021 году и возобновилось в 2022.

- Нецелевой кредит . Банк не спрашивает вас, зачем вам нужны деньги, и теоретически готов выдать вам любую сумму, но под довольно высокий процент. Минимальный процент по нецелевым кредитам в Сбербанке ― 12,9%. Однако, как уже было сказано ранее, реальные ставки всегда оказываются выше.

При оформлении кредита такого рода стоит отдать предпочтение именно целевым программам. Конечно, вам придется предоставить ряд дополнительных документов, но проценты в этом случае будут ниже. Также «сыграть на понижение» ставки может ваша положительная кредитная история, подтверждающая доход и стабильное финансовое положение, документы (справка 2-НДФЛ, документы на автомобиль, копия трудовой книжки и т.д.), которые необходимо предоставить при оформлении кредита.

Обратите внимание

В летний сезон в России обычно растет популярность кредитов на отпуск. Однако эксперты советуют думать дважды, прежде чем занимать у банка деньги на путешествие, поскольку каждый четвертый кредит, взятый на отпуск, становится просроченным. В результате после отпуска вместо радужных воспоминаний можно получить небезупречную кредитную историю, которая может вас подвести при необходимости взять кредит в экстренном случае.

Кредитные карты . Условия банков по кредитным картам очень разнообразны. Имейте в виду, что в обзорах и на сайтах банков представлены минимальные ставки. Реальная ставка по кредитной карте, скорее всего, будет выше. Банки могут предлагать кредитование и под 18%, и под 37% годовых. Например, «Кредит Европа Банк» при оформлении кредитной карты MasterCard Card Credit Plus на сумму до 600 000 рублей предлагает ставку 29,9%. Обычно банки оставляют за собой право назначить ставку в зависимости от результата рассмотрения документов, предоставленных клиентом. В среднем можно рассчитывать на ставку от 20 до 35%.

Претендовать на более выгодную процентную ставку вы можете в случае положительной кредитной истории, а также предоставления в банк максимального пакета подтверждающих ваш доход документов. Не советуем оформлять экспресс- или мгновенные карты. В этом случае вам предложат весьма невыгодные проценты от 35 до 50% годовых. Сэкономить на выплате процентов можно, оформив карту с льготным беспроцентным периодом. В среднем по России его величина колеблется от 50 до 55 дней. Однако есть и более выгодные предложения. Например, у Альфа-Банка беспроцентный период составляет 100 дней (кредитная карта «100 дней без процентов»).

Кредит наличными . В настоящее время кредиты наличными, откровенно говоря, дороги. Чем больше наличных вы берете, тем ниже проценты, но, во-первых, эти проценты будут все равно составлять крупную сумму, а во-вторых, банк сам решает, сколько можно дать вам денег. Средний процент по кредитам наличными при условии погашения долга в течение года ― 11–25% годовых. Внимательно отнеситесь к предложениям банков, в которых значатся сильно заниженные цифры ― по тем или иным причинам они превратятся впоследствии в те же 20%.

Экспресс-кредит . Выдается в день обращения при предъявлении паспорта и, например, водительских прав, как правило, на сумму максимум 500 000 руб. Минимальные ставки колеблются в пределах 22–29%. Максимальная — достигает 50%. Чем лучше кредитная история, тем ниже может быть ставка. Например, банк «Ренессанс Кредит» предлагает обычную ставку от 17,9% и за хорошую кредитную историю — от 10,5%.

Стоит ли оформлять кредит в 2023 году?

С учетом непростой экономической ситуации подход к оформлению кредита должен быть предельно взвешенным. Если вам требуется кредит в этом году, придерживайтесь нескольких простых правил:

- Оформляйте кредит на ту сумму, которая вам действительно необходима, не жадничайте.

- Покупая что-либо в кредит, постарайтесь сделать первоначальный взнос как можно больше.

- Старайтесь погасить кредит досрочно, чтобы снизить проценты.

- Кредитование под залог и/или поручительство помогут снизить процентную ставку.

- Выбирайте самые короткие и приемлемые для вас сроки кредита.

- Оформляйте онлайновую заявку на кредит — у ряда банков для этого случая предусмотрены льготы.

- В случае ипотечного или автокредитования обратите внимание на госпрограммы льготного кредитования.

- При оформлении кредита предоставляйте банку исчерпывающий пакет документов, подтверждающих вашу платежеспособность.

- Оформляя кредит в банке, в котором у вас заведена зарплатная карта, вы можете рассчитывать на пониженную процентную ставку.

- Предпочитайте обычному потребительскому кредиту кредитную карту с льготным беспроцентным периодом. Чем он дольше, тем выгоднее для вас.

- Выбирая банк-кредитор, отдавайте предпочтение крупным банкам.

- 1 https://clck.ru/N6U8H

- 2 https://www.banki.ru/products/hypothec/search/?price=16000000&initialFee=2000000&period=20y&expertMode=0

- 3 https://clck.ru/N6UAB

- 4 https://www.vedomosti.ru/personal_finance/articles/2020/02/13/823018-semi-detmi

Проценты по кредитной карте Сбербанка

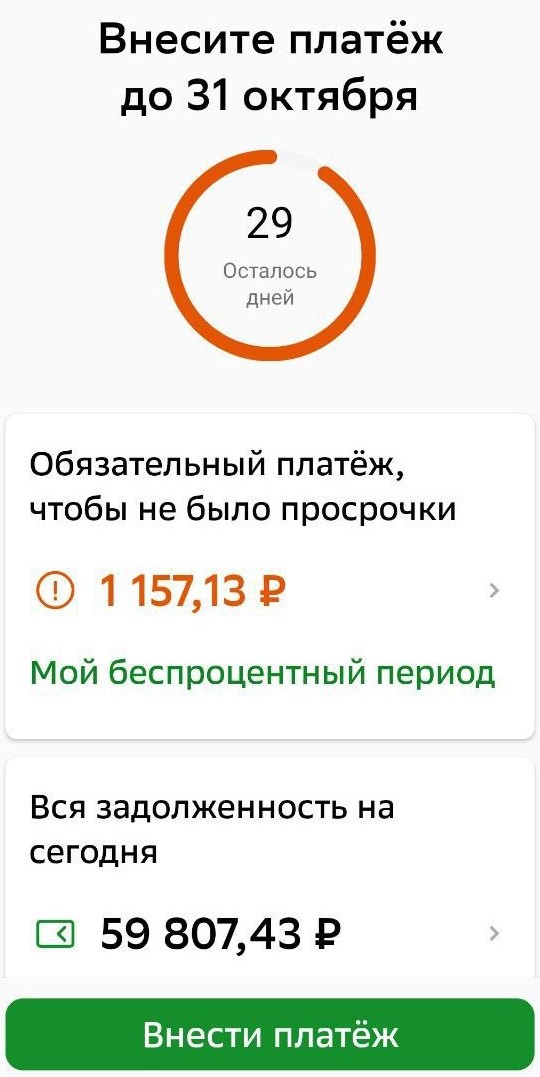

За пользование кредитной картой Сбербанк начисляет проценты, обязательные для погашения. При этом заемщик получает возможность не оплачивать проценты, если соблюдаются условия льготного периода. Звучит все просто, но на практике у многих возникают вопросы. На них и ответим.

21.08.20, обновили 17.11.22 —> 125643 12 Поделиться

Автор Бробанк.ру Ирина Калимулина

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru Открыть профиль

Как как начисляются проценты по кредитной карте Сбербанка до льготного периода и после него. Как не платить банку за пользование кредиткой, какие вообще процентные ставки устанавливает Сбер по своим картам. Важная информация для держателей карт — на Бробанк.ру.

Какой процент берет Сбер по кредитным картам

Прежде чем разбираться в том, как начисляются проценты по кредитной карте Сбербанка до окончания срока действия льготного периода и после него, рассмотрим, какие вообще ставки актуальны для держателей кредиток Сбера.

На момент создания материала главный банк страны значительно сократил перечень выдаваемых кредитных карт. Если раньше в линейке было около десятка продуктов этого типа, то сейчас там располагается всего одна карточка — Сберкарта.

| Лимит | 1 000 000 ₽ |

| ПСК | 29.800% |

| Без % | До 120 дней |

| Плата | 0 руб. |

| Кэшбек | До 30% |

| Решение | От 2 мин. |

Если вы пользуетесь кредитной картой Сбера, которая больше не выпускается и переведена в архив, информацию о ставках и льготном периоде смотрите в тарифах, которые можно увидеть в банкинге.

Теперь рассмотрим, какие конкретно проценты установлены по кредитной карте Сбербанка Сберкарта. Они зависят от операции, которая проведена. За одну ставка может назначаться больше, за другую-меньше. Но радует, что проценты по Сберкарте фиксированные. То есть банк указывает конкретные цифры, а не диапазон:

- 9,8% годовых за операции покупок на Сбермегамаркете и в категории Здоровье. Под последней понимаются расходы в аптеках и медицинских учреждениях;

- 25,4% — на все остальные операции, в том числе переводы и снятие наличных.

Многие интересуются тем, какой процент берется, если снять с кредитной карты Сбербанка наличные. И, как видно, в случае с Сберкартой — такой же, как и за операции оплаты покупок.

Процент за снятие наличных с кредитной карты Сбербанка не повышается, но есть комиссия за обналичивание 3%, минимально 390 рублей. Плюс на такие операции не распространяется льготный период.

Как считаются проценты по кредитной карте

Кредитка — не стандартный кредитный продукт, по которому нет фиксированного графика и нет точной суммы переплаты. Дело в том, что задействованный заемщиком лимит — величина динамическая. Сегодня на карте может быть один долг, завтра — другой, а послезавтра — снова новая сумма.

Проценты по кредитной карты рассчитываются ежедневно относительно текущего минуса по счету. При чем, как уже говорилось выше, применяемая для расчета ставка может быть разной, она зависит от типа операций. Например, если по кредитке долг в 100000 состоит из 20000, потраченных на Сбермегамаркете, и из 80000 — на остальные покупки, на эти суммы будет начисляться ставка 9,8 и 25,4% соответственно.

- например, сегодня на вашей карточке образован минус в 30000, на которые согласно тарифам должны начисляться 25,4%;

- рассчитаем, какой процент в день будет применять банк. Для этого ставку делим на количество дней в году, то есть 25,4/365. Получается дневная ставка 0,07% (округленно);

- теперь применяем полученные 0,07% к долгу на конец операционного дня в 30000 рублей. Получается плата за пользование заемными деньгами в 21 рубль.

Соответственно, если этот долг держится несколько дней, за каждый фиксируется плата в 21 рубль. Если, например, в какой-то день минус увеличится до 50000, плата за этот день составит уже 35 рублей и так далее.

На деле заемщику не нужно самостоятельно считать проценты по кредитной карте. Сбербанк сам делает расчеты и по итогу месяца присылает выписку с указанием общей суммы процентов и размера минимального ежемесячного платежа. Информация отражается и в банкинге.

О минимальном платеже

Сбербанк устанавливает размер минимального ежемесячного платежа, который должен вносить заемщик в счет погашения долга, если на карточке есть минус. Согласно тарифам это 3% от задолженности на конец расчетного месяца.

Часть этих 3% идет на погашение основного долга и часть — на гашение процентов. Но если гасить долг именно минимальными платежами, можно столкнуться с тем, что сумма задолженности снижается крайне медленно. Все дело в том, что минимальный платеж преимущественно состоит именно из процентов.

Например, в течение месяца долг не менялся и составлял 30000 рублей. Минимальный платеж составит 3%, то есть 900 рублей. Ставка за месяц в этом случае составит 2,1%. То есть с 30000 набегут проценты в сумме 630 руб. В итоге из суммы платежа только 270 руб пойдут на покрытие долга.

Рекомендуем вносить ежемесячный платеж больше минимального, иначе долг по кредитке практически не будет уменьшаться.

Проценты по кредитной карте Сбербанка после льготного периода

Теперь рассмотрим ситуацию с льготным периодом, который по Сберкарте составляет 120 дней. Это срок, в течение которого можно пользоваться заемными деньгами банка бесплатно. Но при условии, если заемщик знает все нюансы этого грейса и соблюдает их.

- грейс длится 120 дней и стартует 1 числа каждого месяца. Например, если вы оформили кредитку 15 числа, фактически льгота будет меньше на 15 дней;

- совершаете покупки в апреле, расплачиваетесь за них полностью с мае-июле, и Сбер не начисляет проценты. За совершенные покупки в мае нужно платить в июне-августе и так далее. То есть к концу грейса нужно закрыть не весь минус, а только долг за покупки, совершенные 3 месяца назад;

- если долг за эти покупки не погашен, происходит начисление процентов за все 120 дней;

- снятие наличных не попадает под грейс, проценты за эти операции и за переводы всегда облагаются процентами.

И снова ничего не нужно считать самостоятельно. Сбер ежемесячно направляет заемщику информацию о дате окончания льготного периода и о сумме, которую нужно положить на счет, чтобы он сработал. Эти же сведения отражены в Сбербанк Онлайн.

Процент по кредитной карте Сбербанка после льготного периода не меняется. Какие ставки указаны в тарифах, такие и будут дальше актуальными. Если условия грейса не соблюдены, то за покупки, совершенные, например, в апреле, будут начислены проценты за май, июнь и июль. Сумма получится приличная, особенно если долг большой.

Как пользоваться кредиткой Сбера без процентов

Сбербанк дает заемщикам все инструменты, позволяющие пользоваться его Сберкартой совершенно бесплатно. Платы за обслуживание карточки нет, а если правильно и без нарушений пользоваться льготным периодом в 120 дней, проценты не будут начислены.

Важно и то, что грейс в 120 дней — возобновляемый, им можно пользоваться постоянно: тратите деньги на покупки в первый месяц, в течение следующих трех погашаете задолженность за первый месяц, банк не начисляет проценты. И так происходит каждый следующий месяц.

- Помните, что льготный период в 120 дней стартует 1 числа каждого месяца. За покупки совершенные в этом месяце, нужно закрыть долг в течение трех следующих месяцев. И так происходит для каждого календарного месяца.

- В период грейса обязательно вносите ежемесячные платежи хотя бы в минимальном размере. Просрочка аннулирует льготный период, плюс пойдут пени в 36% годовых.

- Доверьтесь банку по части расчетов грейса и минимального платежа. Отслеживайте информацию в мобильном приложении банка.

- Помните, что льготный период не действует на операции снятия наличных, на переводы, на обмен валют, покупку лотерейных билетов и на пополнение счетов в онлайн-играх.

Если же вам не удалось соблюсти условия льготного периода, тогда Сбербанк согласно тарифам начислит проценты за весь срок и предъявит их к оплате. Сумма долга по кредитке станет больше за их счет.

Частые вопросы

Если снять деньги с кредитной карты Сбербанка, какой процент снимут?

Согласно тарифам Сберкарты плата за обналичивание составляет 3%, но не менее 390 рублей. Соответственно, если снимите 1000, банк возьмет плату в 390 рублей. Если 10000 — тоже 390 рублей. Если 100 000 — 3000 рублей.

Что такое процентная ставка по кредитной карте Сбербанка?

Это плата за пользование заемными средствами, выраженная в процентах от суммы долга. Сбер указывает в тарифах ставку в годовом эквиваленте, соответственно, чтобы высчитать ежедневную ставку, нужно разделить прописанную в тарифах на 365.

Какой процент по кредитной карте Сбербанка установлен после льготного периода?

Точно такой же, что и до его окончания. Если это было 25,4% годовых, такая же ставка и будет применяться позже.

Как считаются проценты по кредитной карте Сбербанка?

Начисляются на сумму ежедневного остатка на конец операционного дня. Узнать размер дневного процента можно, разделив указанную в тарифах ставку на 365. Расчет процентов идет каждый день, начисляются они одной суммой по итогу расчетного месяца.

Почему по кредитной карте Сбербанка каждый день начисляются проценты?

Возможно, у вас есть задолженность, в итоге начисляются пени за просрочку. Уточнить информацию можете по горячей линии Сбербанка — позвоните на номер 900.

Как начисляются проценты при снятии наличных с кредитной карты Сбербанка?

Точно также, как и за другие финансовые операции, ставка за обналичивание не повышается. Комиссия за снятие списывается со счета сразу, проценты начисляются одной суммой за все операции, проведенные в расчетном месяце.

Как рассчитывается платеж по кредитной карте Сбербанка?

Минимальная сумма ежемесячного платежа — 3% от суммы долга, зафиксированного по итогу отчетного месяца. Сбер сам сделает расчет и пришлет клиенту выписку с указанием этой суммы.

https://www.kp.ru/guide/protsentnye-stavki-po-kreditam.html