Налоговый вычет по уплаченным процентам по ипотеке: сумма, как получить

Каждый гражданин РФ может приобрести квартиру с помощью ипотечного кредита, однако далеко не все знают, что имеют право на возврат части средств в качестве налогового вычета. Таким образом можно вернуть до 650 тыс. руб. по основной сумме покупки и уплаченным процентам по кредиту. Все, что для этого необходимо – иметь в собственности недвижимость и уплачивать подоходный налог. В данном материале вы узнаете, как получить налоговый вычет за ипотеку, кто может претендовать на него, на какую сумму рассчитывать и много другой полезной информации.

Содержание скрыть

Как получить

Получить вычет можно с помощью нескольких методов: самостоятельно через ФНС, с помощью работодателя и по упрощенной форме. Далее каждый из вариантов будет рассмотрен более подробно.

Через ФНС

Основные шаги в получении налогового вычета за проценты по ипотеке заключаются в сборе пакета документов и последующей передачи его в ФНС. Записаться на прием можно по телефону или через сайт ФНС. В случае онлайн-записи необходимо кликнуть на вкладку «Получить вычет», после чего выбрать его вид «При покупке недвижимости». Далее необходимо заполнить поле с личными данными, выбрать подходящее отделение, указать цель визита, а также выбрать подходящую дату.

Через работодателя

Еще одним способов, с помощью которого можно получить вычет по процентам по ипотеке, является оформление заявления у работодателя. При этом не будет происходить удержания НДФЛ до тех пор, пока не будет исчерпана положенная сумма.

Оформить вычет таким образом можно в любое время, при этом нет необходимости ждать до конца текущего года. Процесс происходит следующим образом:

- Первым делом необходимо собрать все необходимые документы и отправить их ФНС.

- Далее будет запущен процесс проверки предоставленного пакета документов, который занимает 30 дней. При успешном исходе налоговая уведомит работодателя, отправив ему заявление.

- После этого необходимо зайти в бухгалтерию работодателя и написать заявление.

По завершению процесса ежемесячно вам будет выплачиваться заработная плата без вычета НДФЛ. Как только положенная сумма будет выплачена, предоставление льгот прекратится. После этого можно будет повторно подать заявление на предоставление следующего вычета.

Через какое время придут средства

В случае оформления вычета по стандартной схеме, проверка документов будет осуществлена в течение 3-х месяцев. Как только заявка будет одобрена, средства поступят на счет. Время ожидания составляет до 1 месяца.

Вычет супругам

В случае оформления ипотеки супругами, каждая из сторон имеет право на получение вычета. При этом вычет распространяется и на приобретение недвижимости, и на проценты по ипотеке. Сумма полученных средств составляет 260 тыс. руб. и 390 тыс. рублей соответственно.

В данном случае есть несколько вариантов действия:

- Оформление вычета одним из супругов. За вторым сохраняется право на получение льгот при заключении будущих сделок.

- Оформление вычета обоими супругами. Выплата происходит быстрее, а сумма на выходе получается более существенной.

Совместное оформление вычета доступно только официально трудоустроенным супругам. Общая сумма выплат равна 1 млн. 300 тыс. руб. (по 650 тыс. на человека)

Каждым супругом должен быть собран отдельный пакет документов, после чего подается совместная налоговая декларация в ФНС.

Вычет по рефинансированию

При рефинансировании ипотеки нет никаких ограничений на получение налогового вычета. Подтверждением тому служит Налоговый Кодекс РФ, ст. 220, ч. 1, п. 4.

В случае поведения рефинансирования ипотечного кредита, заемщик имеет право вернуть проценты, уплаченные двум банкам, указав это в одном договоре. Во втором заявлении важно отметить проведение рефинансирования задолженности.

- Максимальная сумма вычета на проценты по ипотеке составляет 13% от ₽3 млн., т. е. ₽390 тыс. В случае, если сумма не была израсходована за одну сделку, дополучить оставшиеся средства при следующем ипотечном кредите уже будет невозможно.

- Льгота распространяется на 3 последних года.

- Максимальная сумма составляет ₽650 тыс., которая состоит из средств, полученных за приобретение недвижимости (до ₽260 тыс.) и за проценты (до ₽390 тыс.).

- Гражданин получает право на выплату до ₽260 тыс. 1 раз – до выдачи ему всей положенной суммы. В учет идут все сделки, проведенные после 1 января 2014 года. Возможность получения ₽390 тыс. распространяется на 1 объект недвижимости.

- При оформлении ипотечного кредита супругами, каждая из сторон имеет право оформления вычета до ₽1,3 млн. (по ₽650 тыс. каждый).

- Выплата доступна только гражданам, устроенным официально и уплачивающим НДФЛ. Начисления вычета по процентам по ипотеке происходит постепенно.

Кто может получить

Имущественный вычет доступен всем лицам, которые воспользовались ипотекой и приобрели объект недвижимости. Однако в этом случае предусмотрены некоторые ограничения. Далее они будут рассмотрены более подробно.

Официальное трудоустройство

Налоговый вычет доступен только тем лицам, которые работают по трудовому договору и ежемесячно уплачивают НДФЛ в размере 13%. Именно 13% ежемесячно отчисляют работодатели за сотрудников, работающих официально.

Вычет недоступен следующим категориям граждан:

- безработные (включая лиц, находящихся на учете в службе занятости, которым положено пособие);

- граждане, получающие зарплату «в конверте» (работодатель не платит налоги с подобных отчислений);

- самозанятые;

- ИП, работающие по УСН (упрощенная форма) или ПСН (патент);

- лица, вышедшие на пенсию;

- учащиеся колледжей, ВУЗов и иных учебных заведений;

- лица, находящиеся в декретном отпуске.

Важно понимать, что в случае получения дополнительного дохода с последующей уплатой налога в размере 13%, любая из категорий лиц, описанных выше, может претендовать на вычет. К дополнительному доходу можно отнести средства, получаемые от следующей деятельности:

- оплата по договору ГПХ или гонорар;

- сдача недвижимости в аренду;

- предоставление услуг;

- авторские отчисления;

- продажа объектов имущества;

- выигрыши, полученные при игре в лотерею, казино и иных азартных играх;

- выплаты или дивиденды, полученные от операций, совершенных на бирже.

В случае уплаты 13% налога и своевременной подачи декларации 3-НДФЛ, можно рассчитывать на получение вычета.

Резидент РФ

Налоговый вычет доступен только налоговым резидентам РФ. Для того, чтобы стать им, необходимо, чтобы суммарное количество дней, проведенных на территории России в течение года, составляло от 183 дней. В случае несоблюдения данного правила гражданин перестает быть резидентом РФ и теряет право на получение выплаты.

Недвижимость категории «Жилая»

Налоговый вычет распространяется на покупку жилья. При заключении договора с финансовой организацией в документах прописывается, что он целевой, т. е. предназначен для приобретения готового жилья (или определенной доли), строящегося объекта, земельного участка под постройку дома.

Действие налогового вычета за ипотеку не распространяется на покупку апартаментов, офисов, гаражей. Каждый из объектов относится категории «Нежилая недвижимость»

Покупка жилья на территории РФ

Получение выплаты возможно только в случае приобретения недвижимости (дом/квартира), находящейся на территории РФ. На все объекты, находящиеся за территорией России, действие налогового вычета не распространяется.

Единоразовое получение вычета за проценты по ипотечному кредиту

Лицо, являющееся гражданином РФ, имеет право на получение одного налогового вычета за проценты по ипотеке. При этом выплата распространяется только на 1 объект.

Таким образом, если 13% от суммы процентов, выплаченных по ипотечному кредиту, будет меньше максимальной суммы вычета (например ₽156 тыс.— 13% от ₽1,2 млн.), то оставшиеся средства нельзя будет получить при покупке следующего объекта.

В этом и заключается разница между вычетом за проценты по ипотеке и основным вычетом, выдаваемым в случае приобретения недвижимости. Оставшиеся средства могут быть перенесены на следующую покупку.

Перед тем, как получить вычет за проценты по ипотечному кредиту, важно провести расчет суммы трат, чтобы понять, получится ли достигнуть лимита вычета в 390 тыс. руб. Чтобы достичь данного показателя, проценты по ипотеке должны находиться на уровне 3-х млн. руб. В случае, если лимит не был достигнут, лучшим решением будет сохранение право получения вычета при использовании следующей, более дорогой ипотеки

Сумма

Многие люди, претендующие на получение средств, задаются вопросом «Сколько можно получить от налогового вычета?». Выплата по ипотеке имеет несколько ограничений, касающихся следующих моментов:

- суммы уплаченных налогов за определенный период;

- сумма уплаченных банку процентов за определенный период.

Заявление можно подавать как ежегодно, так и раз в 2, 3 года.

Подавать декларацию необходимо за прошедшие 3 года. В случае, если с момента оформления договора прошло больше времени, вы имеете право на возврат всех процентов, уплаченных банку с начала действия ипотечного кредита. При этом декларация подается за прошедшие 3 года.

Ограничения по заработной плате

Налоговый вычет представляет собой возврат суммы уплаченных работодателем налогов. К примеру, гражданин желает оформить возврат процентов по ипотеке за предыдущий год. Таким образом он получит средства в размере 13% от всей суммы уплаченных процентов за определенный период. Полученные средства не могут превышать сумму уплаченных налогов в течение года.

К примеру: Доход, полученный работником в течение года, составляет ₽720 тыс. (₽60 тыс./мес.). С полученных средств он уплачивает НДФЛ в размере 13%, что в сумме составляет ₽93,6 тыс. Таким образом за указанный период можно вернуть вычет в размере ₽93,6 тыс.

Определить точную сумму положенных средств за год можно из справки 2-НДФЛ, представляемой работодателем в любое время при подаче соответствующего запроса.

Ограничения по выплаченным процентам

Согласно законодательству РФ, вернуть можно только те средства, которые ранее были выплачены банку в виде процентов. Т. е. если по графику платежей зафиксирована переплата в ₽3 млн., далеко не факт, что вам будет положена выплата в размере ₽390 тыс. В случае с небольшой суммой ипотечного кредита, средства выплачиваются частями.

Обычно россияне оформляют возврат 2-НДФЛ следующим образом:

- Получают ипотечный кредит, после чего приступают к оформлению вычета от стоимости покупки (до 260 тыс. руб.).

- В течение 3-х лет подают заявление на возврат уплаченных процентов.

К примеру, при оформлении кредита была потрачена сумма в 5 млн. руб., ипотека заключена на 20 лет под 6,5%/год.

Сумма переплаченных средств составила ₽3,9 млн., что выше, чем ₽3 млн., таким образом во время действия ипотеки вы сможете оформить возврат средств по уплаченным процентам в размере до ₽390 тыс. При этом важно, чтобы в течение этого периода не было совершено досрочных платежей на крупную сумму – каждый такой платеж снижает общую сумму процентов, на которые распространяется выплата.

В этом случае график платежей по ипотечному кредиту за первый год выглядит следующим образом:

| Платеж | Дата внесения | Сумма | Основной долг | Проценты | Остаток долга |

| 1 | Январь, 2021 | 37 278, 66 | 10 195,32 | 27 083,33 | 4 989 804,68 |

| 2 | Февраль, 2021 | 37 278, 66 | 10 250,55 | 27 028,11 | 4 979 554,13 |

| 3 | Март, 2021 | 37 278, 66 | 10 306,07 | 26 972,58 | 4 969 248,06 |

| 4 | Апрель, 2021 | 37 278, 66 | 10 361,90 | 26 916,76 | 4 958 886,16 |

| 5 | Май, 2021 | 37 278, 66 | 10 418,02 | 26 860,63 | 4 948 468,14 |

| 6 | Июнь, 2021 | 37 278, 66 | 10 474,45 | 26 804,20 | 4 937 993,68 |

| 7 | Июль, 2021 | 37 278, 66 | 10 531,19 | 26 747,47 | 4 927 462,49 |

| 8 | Август, 2021 | 37 278, 66 | 10 588,23 | 26 690,42 | 4 916 874,26 |

| 9 | Сентябрь, 2021 | 37 278, 66 | 10 645,59 | 26 633,07 | 4 906 228,67 |

| 10 | Октябрь, 2021 | 37 278, 66 | 10 703,25 | 26 575,41 | 4 895 525,42 |

| 11 | Ноябрь, 2021 | 37 278, 66 | 10 761,23 | 26 517,43 | 4 884 764,19 |

| 12 | Декабрь, 2021 | 37 278, 66 | 10 819,52 | 26 459,14 | 4 873 944, 67 |

Строка с начисленными процентами означает те проценты, на которые распространяется возврат за текущий год (2021). Оформить заявку на их получение можно в любое время с в 2022 до 2024 год. В случае подачи заявки в 2024 году, выплата вычета происходит за проценты, уплаченные с 2021 по 2023 г.

Документы

Для получения средств в качестве вычета за проценты по ипотеке необходимо собрать целый перечень документов. Список состоит из следующих наименований:

- копия документа, удостоверяющего личность налогоплательщика;

- справка типа 2-НДФЛ;

- копия ДДУ или договора купли-продажи недвижимости;

- выписка из ЕГРН/документ, подтверждающий права собственности;

- копия договора кредитования;

- выписка из банка об уплате процентов по ипотеке;

- заявление на получение средств в качестве вычета;

- реквизиты счета для перевода средств.

Заключение

Налоговый вычет за проценты по ипотеке – это возможность каждому трудоустроенному гражданину РФ вернуть часть средств, уплаченных в виде налогов. Все, что для этого требуется – воспользоваться ипотекой, быть резидентом РФ и работать официально. Конечно существуют некоторые ограничения, поэтому все самые важные моменты, касающиеся получения налогового вычета, были рассмотрены в данном материале.

Оптимизируй свой бюджет за счет выгодных покупок вместе с Мокка: тебе доступна оплата частями по удобному графику без первоначального взноса и переплат. Также ты можешь платить частями в любых магазинах с помощью сервиса Мокка Мегамолл прямо в нашем мобильном приложении!

Как получить налоговый вычет при покупке квартиры в ипотеку?

Покупка квартиры требует значительных финансовых затрат, часть из которых можно компенсировать, если гражданин платит налоги. Как получить налоговый вычет при покупке жилья в ипотеку, и кто может на него рассчитывать?

Какие налоговые вычеты можно получить при покупке жилья в ипотеку?

- Имущественный вычет;

- Налоговый вычет за проценты, уплаченные банку.

Что такое имущественный вычет и как он работает?

При оформлении имущественного вычета государство возвращает до 13% стоимости недвижимости, приобретенной в ипотеку. Денежные средства могут быть переведены одним платежом из налоговой службы или начисляться на вашу карту ежемесячно вместе с зарплатой от работодателя.

Сумма возврата зависит от количества налогов, которые вы заплатили в бюджет в виде НДФЛ, и не может превышать 260 тыс. рублей.

Как получить максимальную сумму вычета?

Рассмотрим конкретный пример. Если ваша зарплата составляет 40 тысяч рублей в месяц, за год вы заплатите 62 тысячи рублей в бюджет в виде налогов. Именно эта сумма станет максимальной суммой возврата из бюджета, если подать заявление в налоговую инспекцию сразу. Для того, чтобы увеличить выплату, вы можете подождать с оформлением заявки на вычет несколько лет (у налогового вычета нет срока давности). Вам оформят вычет налогов за три года до подачи заявления, что позволит получить 187 тыс. рублей.

Можно ли получить налоговый вычет за проценты по ипотеке?

Да, государство вернет до 13% от суммы, которую вы заплатили банку в качестве процентов. Максимальный размер вычета составляет 3 млн рублей, это значит, что вернуть получится 390 тыс. рублей. Эту выплату лучше оформить ближе к концу срока кредита, так как к этому моменту накопится большая сумма платежей по процентам.

Кому не полагается налоговый вычет при покупке квартиры?

Налоговый вычет нельзя получить в нескольких случаях:

- Если недвижимость куплена за счет работодателя или государства;

- Квартира приобретена у близких родственников (супруг, родитель, ребенок, полнородный и неполнородный брат/сестра, опекун, подопечный);

- Если гражданин не платил НДФЛ.

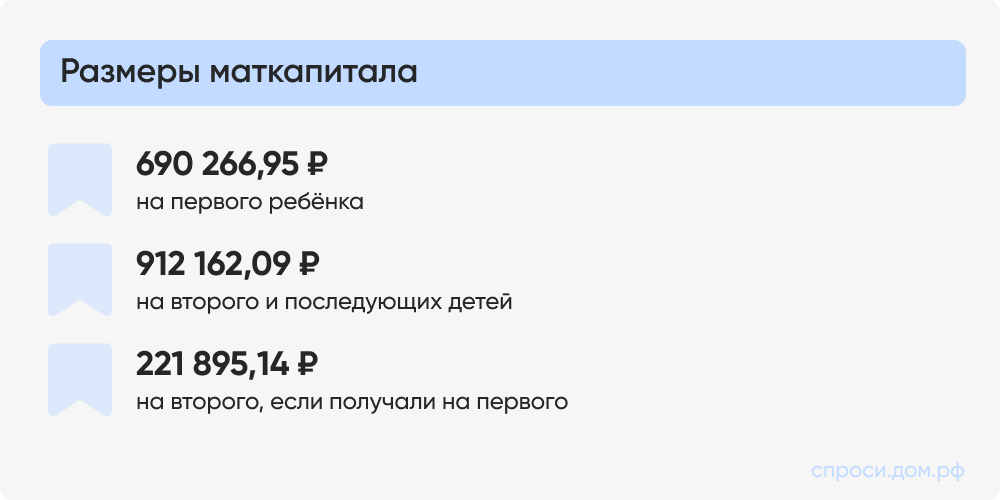

Как использование материнского капитала влияет на налоговый вычет?

Материнский капитал уменьшает сумму налогового вычета, потому что он вычитается из стоимости квартиры. Например, вы приобрели квартиру за 2 млн рублей, часть из которых оплатили с помощью материнского капитала (сейчас составляет 630,4 тыс. рублей за первого ребенка). В этом случае сумма к возврату по налоговому вычету составит не 260 тыс. рублей, а только около 183 тыс. рублей.

В какой момент можно подать заявление на налоговый вычет при покупке квартиры?

При покупке готового жилья право на получение вычета возникает у покупателя сразу же после того, как он оформит квартиру в собственность (то есть при регистрации прав на недвижимость в ЕГРН). Если же речь идет о приобретении жилья в строящемся доме, то подать заявление на возмещение можно только после сдачи квартиры в эксплуатацию и подписания акта приема-передачи квартиры.

Получить имущественный вычет можно как до окончания календарного года (через работодателя), в котором возникло право на налоговый вычет, так и в последующих налоговых периодах (в налоговом органе, либо через работодателя).

Есть ли ограничения по количеству имущественных вычетов?

Налоговый вычет можно оформлять неограниченное количество раз по нескольким объектам недвижимости, но общая сумма, полученная от государства в качестве вычетов, за всю жизнь не может превышать 260 тыс. рублей.

Есть ли срок действия у имущественного вычета?

Нет, у имущественного вычета нет срока действия. То есть гражданин вправе подать на вычет в любой момент, даже по прошествии значительного времени после покупки квартиры.

За какой период можно вернуть налоги?

Возврат налога можно получить только за 3 года, предшествующие году, в котором подана заявка на вычет. Важно, чтобы право собственности было оформлено раньше этих трех лет. Например, если покупка квартиры состоялась в 2012 году, а заявка на вычет подается в 2020 году, возвращаются налоговые отчисления за 2017, 2018 и 2019 годы. Если максимум не будет исчерпан, то в следующем году гражданин РФ вправе снова обратиться за вычетом.

Как можно распорядиться налоговым вычетом?

Средствами, полученными в виде налогового вычета можно распорядиться по своему усмотрению. Чаще всего их направляют на погашение ипотечного кредита (подробнее в инструкции: Способы досрочного погашения ипотеки). Это позволит быстрее закрыть обязательства перед банком или снизить ежемесячные расходы на обслуживание кредита. В совокупности с другими мерами господдержки общая экономия может составлять сотни тысяч рублей.

Вычет также можно использовать для ремонта квартиры, приобретения бытовой техники или инвестировать в банковские активы, а также на любые другие цели.

Как рассчитывается налоговый вычет при совместной покупке квартиры?

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет. В этом случае максимально возможная сумма, с которой можно получить вычет, удваивается и составляет 4 млн рублей. Совокупно супруги могут вернуть 520 тыс. рублей (по 260 тыс. рублей каждый), если квартира стоит больше 4 млн рублей. Если цена квартиры от 2 млн рублей до 4 млн рублей, то мужу и жене нужно решить, вычет с какой суммы будет получать каждый из них. Например, если жилье стоит 3 млн рублей, то один супруг получает вычет с 2 млн рублей, а второй — с оставшегося 1 млн рублей. Если собственников квартиры больше, то право на налоговый вычет есть у каждого из них.

Кроме того, супруги совместно могут подать заявление на вычет по ипотечным процентам и вернуть до 780 тыс. рублей (по 390 тыс. рублей каждый).

Рассчитать налоговый, а также имущественный вычет можно с помощью сервиса «Калькулятор налогового вычета». Сервис позволяет узнать точную сумму выплаты с учетом семейного положения, суммы заработной платы и использования средств государственной поддержки.

Нужно ли подавать на вычет по процентам одновременно с имущественным вычетом?

Документы на вычет при покупке жилья по ипотечному кредиту не обязательно подавать вместе с заявлением на имущественный вычет, поскольку он также не имеет срока давности. Как правило, вычет по процентам заявляется после того, как получена вся сумма по имущественному вычету.

Можно ли получить вычет при рефинансировании ипотечного кредита?

Да, можно. При этом важно, чтобы договор с новым банком также назывался договором ипотечного кредитования, а в нем было указано, что по нему производится рефинансирование предыдущего целевого (ипотечного) кредита. В этом случае учитываются уплаченные проценты по обоим ипотечным договорам.

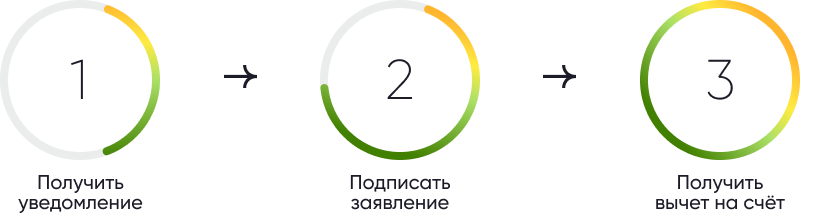

Как оформить налоговый вычет онлайн в упрощенном порядке?

Если вы приобрели жилье после 1 января 2020 года, вы сможете оформить налоговый вычет в упрощенном порядке.

При возникновении права на получение вычета, налоговая служба автоматически уведомит вас о возможности получения выплаты через личный кабинет на портале ФНС (или через приложение «Мой налог») и предложит подписать предзаполенное заявление. Никакие другие документы не потребуется. Всю необходимую информацию налоговая служба самостоятельно запросит в рамках межведомственного взаимодействия.

После того, как вы подпишите заявление онлайн, ФНС инициирует проверку сведений, которая продлится не более 30 дней. После этого денежные средства поступят на ваш счет в течение 15 дней.

Как оформить налоговый вычет через работодателя?

Чтобы оформить налоговый вычет через работодателя нужно сделать несколько шагов:

Шаг 1. Подать заявление в налоговый орган по месту жительства. Это можно сделать лично или через электронный кабинет налогоплательщика на сайте или в мобильном приложении). Образец заявления можно скачать здесь.

К заявлению следует приложить копии документов:

- выписка из ЕГРН;

- акт приема-передачи и договор участия в долевом строительстве (если вы были участником долевого строительства);

- подтверждение оплаты: чеки, квитанции, платежные поручения, расписки от продавца;

- справка о доходах гражданина и удержанных суммах налога (бывшая 2–НДФЛ – можно получить у работодателя) за тот год, за который заявлен вычет.

Шаг 2. Дождаться решения. Обычно налоговый орган рассматривает документы в течение 30 дней;

Шаг 3. Получить в налоговой уведомление о праве на вычет и передать его работодателю. С этого момента вы будете освобождены от НДФЛ, пока не будет выплачена вся сумма вычета.

Как оформить вычет на покупку жилья без участия работодателя?

Если вы хотите получить всю сумму вычета одним платежом, нужно сделать следующие действия:

Шаг 1. Собрать все документы:

- налоговая декларация по форме 3-НДФЛ (нужно заполнить самостоятельно);

- справка о доходах гражданина и удержанных суммах налога (бывшая 2-НДФЛ — можно получить у вашего работодателя);

- выписка из ЕГРН;

- копия договора купли-продажи квартиры со всеми приложениями;

- выписка из ЕГРН (если приобреталось готовое жилье);

- копия акта приема-передачи жилья, подписанная обеими сторонами (для квартиры, купленной на этапе строительства);

- копия договора долевого участия со всеми приложениями (для квартиры, купленной на этапе строительства);

- документы, подтверждающие оплату;

- справка банка-кредитора о размере уплаченных процентов (для вычета по процентам кредита);

- копии договора с банком об ипотеке (при рефинансировании — копии обоих договоров);

- справка о прекращении договора с предыдущим банком (при рефинансировании).

Шаг 2. Подать документы в налоговый орган по месту жительства (лично или через электронный кабинет налогоплательщика на сайте или в мобильном приложении).

Шаг 3. Дождаться решения налоговой. После проверки всех документов, подтверждающих право на вычет (обычно занимает около трех месяцев) деньги будут переведены одним платежом на счет, указанный вами в заявлении.

Столкнулись с трудностями при оформлении налогового вычета? Получите бесплатную консультацию от экспертов ДОМ.РФ!

Заказать звонок

https://mokka.ru/blog/nalogoviy-vychet-za-protsenty-po-ipoteke/