Что такое фондовая биржа и фондовый рынок

Расскажем простым языком, что такое рынок ценных бумаг и фондовая биржа, какие задачи она решает и какие несет функции для инвесторов. Разберемся с типами сделок, какими они бывают на фондовой бирже и как происходит торговля акциями. Остановимся на рисках в торговле для начинающих инвесторов. Объясним, как попасть на фондовую биржу и чем может помочь приложение БКС Мир инвестиций.

Откройте счет

в БКС Мир Инвестиций

Что такое фондовая биржа

Начнем с того что такое биржа. Простыми словами биржа — это площадка на которой продавцы и покупатели совершают сделки с биржевыми активами. Биржи можно классифицировать по типу обращающихся активов. По типу обращающихся активов чаще всего выделяют фондовые, товарные, валютные. Также она служит организатором торгов и контролирует надежность всех операций.

Понятие «фондовая биржа» берет свое начало во времена царской России. Под ним воспринимается «биржа акций». Сейчас же, если имеют в виду торговую платформу, чаще всего употребляют термин «фондовый рынок».

Чем торгуют на фондовой бирже

Среди объектов, которые представлены на фондовой бирже, чаще всего встречаются:

Это ценные бумаги, выпускаемые акционерным обществом. Приобретая их, инвестор становится владельцем части компании, но зачастую очень маленькой. Помимо этого, держатель бумаги имеет право участвовать в собраниях акционеров компании, претендовать на долю имущества при ее ликвидации, а также на получение дивидендов, если они предусмотрены;

Под этим понятием подразумевают долговые бумаги, которые выпускают компании или государство. По сути, купив облигация, вы отдаете свои средства в долг эмитенту, а взамен получаете прибыль в виде процентов;

Паи Фондов

Это ценные бумаги, которые подтверждают, что инвестор имеет долю в ПИФе (паевом инвестиционном фонде). Организация объединяет активы пайщиков и вкладывает их в различные финансовые инструменты, а инвесторы, в свою очередь, зарабатывают на росте стоимости своей доли;

Депозитарные расписки

Это бумаги, удостоверяющие право на владение отдельными инструментами, например, акциями или облигациями. Расписки нужны, чтобы инвесторы одной страны могли вложиться в бумаги, которые торгуются на бирже другой страны, и при этом инвестировали на привычной им бирже.

Какие основные задачи выполняет фондовая биржа

Фондовый рынок как важный институт регулирования экономических отношений выполняет множество задач:

Создание организованной постоянно действующей площадки, где могут встретиться продавцы и потенциальные покупатели;

Участие в спорах между участниками торгов в качестве эксперта, способного беспрепятственно разрешить возникающие вопросы;

Обеспечение ликвидности активов и контроль соблюдения сделок, совершенных на бирже;

Аналитика спроса и предложения на различные активы, установление равновесных биржевых цен и информирование о них участников торгов;

Создание принципов и стандартов, регулирующих торговые отношения между продавцами и покупателями;

Аккумулирование финансовых средств и их перераспределение между участниками биржи.

Участники торгов на фондовом рынке

Инвестор

Это частное лицо или компания, которая вкладывает свои финансовые средства в акции и облигации, а также другие инвестиционные инструменты. Главной целью торгов на бирже является получение пассивного дохода с помощью долгосрочных вложений. За счет них инвестор зарабатывает на дивидендах и росте стоимости активов;

Эмитент

Им может являться предприятие, муниципалитеты, банк или даже государство. Каждый из них имеет возможность быть представленным на рынке и размещать свои ценные бумаги на бирже с целью получения средств от инвесторов. Но для этого необходимо пройти специальную проверку и соответствовать требованиям, предъявляемым площадкой;

Брокер

Самостоятельно частное лицо не может совершать сделки на фондовом рынке. Из-за этого нюанса все операции на бирже проводятся с помощью посредника — его называют брокером. Брокером могут выступать банки, инвестиционные и брокерские компании, которые имеют лицензию на осуществление брокерской деятельности. Из основных функций брокера можно выделить: регистрацию клиентов на бирже, исполнение торговых поручений клиентов, обеспечение корректного учета сделок, бумаг и денежных средств клиентов, расчёт и удержание налогов и т.д.;

Доверительный управляющий

Это индивидуальный предприниматель или коммерческая организация, которая может осуществлять сделки на рынке финансовых инструментов от вашего имени и на ваши финансовые средства. При этом право собственности на все активы принадлежит инвестору, а управляющие распоряжаются ими для извлечения максимальной прибыли;

Регистратор

В случае, если число проданных эмитентом ценных бумагах превышает 500 экземпляров, он не имеет право вести их реестр и должен обратиться к регистратору. В его обязанности входит ведение реестра владельцев ценных бумаг определенного эмитента;

Депозитарий

Им может являться исключительно юридическое лицо, которое обеспечивает хранение ценных бумаг, а также фиксирует весь перечень владельцев каждого актива. Часто эту деятельность может осуществлять и брокер, если помимо брокерской лицензии он получил и депозитарную;

Клиринговый центр

Именно он выполняет обязательства по расчетам между участниками торгов. По сути он является посредником, который перенаправляет средства от покупателя к продавцу. Также юридическая организация проводит учет проведенных сделок и определяем обязательства по ним;

Биржа

Как отдельный участник рынка биржа предоставляет остальным участникам доступ к торгам и необходимую инфраструктуру, а также обеспечивает бесперебойность проведения расчетов.

Биржевой и внебиржевой рынок

По типу организации рынок ценных бумаг можно разделить на внебиржевой и биржевой. В отличие от организованных торгов биржи, внебиржевой рынок не имеет четкой структуры и строгих правил проведения торгов. Продавцы и покупатели совершают сделки на внебиржевом рынке в обход организованных торгов. Однако сейчас внебиржевой рынок вполне безопасен и мало отличается от обычных торгов, а сделки на нем инвесторы заключает через профессиональных участников — брокеров, инвестиционных компаний и банков.

Типы сделок на фондовом рынке

Есть несколько классификаций видов биржевых сделок. Рассмотрим некоторые из них. В зависимости от объекта сделки могут быть:

- Товарные. Предусматривают операции с реальными товарами с целью продажи, покупки или поставки товарных, валютных или фондовых ценностей;

- На имущественные права. К таким сделкам относят операции с фьючерсами (обязательства по предоставлению какого-либо базового актива в оговоренный срок по заведомо оглашенной цене) и опционами (права на покупку или продажу биржевого товара по определенной цене и в назначенное время);

- Бестоварные. К ним относят сделки без реальной необходимости в активе, а лишь с целью его перепродажи и получения прибыли за счет разницы в стоимостях. Обычно это касается спекулятивной торговли, когда инвесторы покупают товар по более низкой цене и затем продают его дороже, извлекая доход.

По сроку исполнения сделки разделяют на:

- Кассовые. Расчеты по таким операциям производятся сразу же после передачи актива новому владельцу;

- Срочные. Определяют условия (стоимость товара и время выполнения), по которым в будущем будут осуществлены определенные обязательства.

Сделки могут быть также разделены по параметру направления торгов на:

- Длинные позиции. Суть таким сделок состоит в том, что сыграть на повышении котировок. Инвестор, ожидая рост стоимости актива, покупает его и держит до тех пор, пока товар не вырастет в цене. Это может быть достаточно продолжительный отрезок времени, поэтому операции и называют долгими. Когда актив дорожает, инвестор продает его и зарабатывает на вырученной разнице между изначальной и конечной стоимостью;

- Короткие позиции. Для проведения таких сделок инвестор берет у брокера в долг акции под залог финансов, продает их, а затем покупает по более дешевой цене и возвращает брокеру. Таким образом он получает прибыль, оставляя разницу в стоимости акций себе. Сделки по коротким позициям более рискованны и не рекомендованы начинающим инвесторам, так как вместо снижения стоимости актива он может неожиданно вырасти в цене.

Какие крупнейшие фондовые биржи существуют в мире

На сегодняшний день фондовый рынок функционирует практически в каждой стране. Но среди них есть те, которые обходят других по важнейшим параметрам капитализации и представленности крупных компаний:

Нью-Йоркская фондовая биржа (NYSE)

Самая масштабная биржа по параметру капитализации (26,1 триллиона долларов на апрель 2022 года) была основана в 1792 году нью-йоркскими брокерами. Но в том виде, в котором она существует в нынешнее время, биржа предстала только через 25 лет. Тогда создатели приняли решение перенести все операции на реальную биржу и допустить к торгам аукционистов. Сейчас на фондовом рынке представлено более 2500 компаний, а крупнейшие из них: Johnson & Johnson, United Health Group и так далее;

NASDAQ

Вторая по масштабу фондовая биржа сформировала в США как автоматизированная система с лучшими котировками активов. Торговать ценными бумагами тогда она не позволяла. Размещать заявки и совершать сделки стало возможным лишь в 80-х годах прошлого века. В настоящее время это одна из крупнейших фондовых бирж: по состоянию на апрель 2022 года ее капитализация составляет 22,4 триллиона долларов, а число зарегистрированных компаний насчитывает более 3500 организаций. В основном это высокотехнологичные и прогрессивные корпорации: такие, как Apple, Microsoft и Google;

Шанхайская фондовая биржа (SSE)

Возникла в 1990 году и быстро стала одним из лидирующих азиатских фондовых рынков. Биржа с самого своего создания работает как электронная и позволяет проводить до 16 000 транзакций. На момент апреля 2022 года капитализация Шанхайской биржи составляет 7,3 триллиона долларов, а количество зарегистрированных компаний — около 2000. Среди них можно отметить Bank of China, Industrial Bank и China Construction Bank;

Euronext

Это группа компаний, которая является организатором биржевых торгов, а также предоставляет услуги клиринга и финансовую информацию. Площадка начала свое существование в 2000 году, и в настоящее время входит в ТОП-5 фондовых платформ в мире. По состоянию на апрель 2022 года ее капитализация составляет 6,7 триллиона долларов. На бирже около 2000 зарегистрированных компаний: самые значимые из них по стоимости активов — ASML, TotalEnergie и DNB ASA;

Japan Exchange Group

Токийская фондовая биржа появилась в 1878 году. Сейчас на ней торгуется около 80% всех ценных бумаг в стране. В апреле 2022 года биржа насчитывала 3800 зарегистрированных на ней организаций. Среди масштабных компаний, представленных на платформе, можно выделить известные мировые компании: Sony, Japan Post Holdings, Honda, Mazda, SoftBank, Toyota и так далее;

London Stock Exchange

Лондонская фондовая биржа, одна из старейших бирж в мире. На Лондонскую биржи приходится почти половина всей международной торговли фондовыми активами. На ней торгуются акции Английских и международных компаний. Сейчас она насчитывает эмитентов из более чем 60 стран мира.

Будьте в курсе всех трендов

на рынке ценных бумаг

БКС Инвестиции — это профессиональное

информационное сопровождения

вас в сфере инвестирования

Основные фондовые биржи в России на сегодня

На данный момент основными фондовыми биржами в РФ являются Московская и Санкт-Петербургская биржи. Рассмотри каждую из них по отдельности:

Московская биржа (Мосбиржа)

Это самая масштабная в России платформа для торговли ценными бумагами, валютой производными инструментами и другими активами. В 1992 году она была основана как Московская межбанковская валютная биржа (ММВБ), а затем получила название ПАО «Московская Биржа». На момент марта 2022 года ее капитализация составляет 47,30 триллиона рублей;

Санкт-Петербургская биржа (СПБ Биржа)

Считается самой старейшей фондовой биржей со времен Российской империи. Была основана в качестве собрания купцов по предложению царя Петра I и изначально была товарной. После революции 1917 года торговая площадка была закрыта и вновь учреждена в качестве товарно-фондовой биржи только в 1991 году. На данный момент это масштабная платформа организации торгов с большим выбором инвестиционных инструментов. Но главным образом Санкт-Петербургская биржа известна как площадка для торговли иностранными бумагами.

Как открыть брокерский счет

Если вы являетесь частным инвестором, то торговать на бирже сможете только с помощью брокера. Для этого необходимо выбрать брокеры и открыть брокерский счет. Чтобы сделать это в приложении БКС Мир Инвестиций, следуйте простой инструкции:

Откройте счет. Онлайн или в офисе БКС — сделать это можно там, где вам удобнее. Платить за открытие счета не требуется — это бесплатная услуга, которая длится не более получаса;

Скачайте приложение. Введите логин и пароль от «БКС Онлайн» (его должны предоставить при открытии счета в офисе БКС или онлайн), изучите рекомендации и приступайте к торговле;

Пополните брокерский счет. Сделать это можно с карты любого банка;

Установите торговый терминал. Для удобства в БКС Мир Инвестиций предусмотрен единый брокерский счет и возможность пользоваться им на разных площадках: торговать через терминал, с помощью веб-версии и через приложение.

Как заработать на фондовой бирже: советы экспертов

Чтобы не совершить ошибки в начале своего пути, изучите рекомендации профессиональных трейдеров:

Определите собственную инвестиционную стратегию

Перед тем, как выходить на фондовый рынок, сформулируйте предпочтительный уровень дохода и степень риска, на который готовы. В зависимости от этого можно выявить те действия, которые приведут вас к прибыли;

Не принимайте эмоциональных решений и не надейтесь на удачу

Инвестирование — это деятельность, требующая знаний и времени. Поэтому перед покупкой или продажей активов необходимо оценить обоснованность и необходимость данного решения и только после этого действовать;

Следите за информационным фоном

Внешние и внутренние события напрямую влияют на состояние фондового рынка. Если вы будете в курсе всего происходящего, осведомленность поможет принимать более обоснованные решения и проводить операции на основе полученных данных;

Позаботьтесь о диверсификации портфеля

Не вкладывайте все имеющиеся деньги в один инвестиционный инструмент и в один экономический сектор. Так вы сможете минимизировать риски: если активы одного вида упадут, другие компенсируют потери;

Не торгуйте без подготовки

До начала торгов на бирже следует изучить принципы инвестирования и основы анализа активов. Без этой информации вам будет сложно сформировать постель и выбрать активы, которые в перспективе принесут прибыль.

Риски торговли на фондовых биржах

Потеря всех вложений — это худший сценарий, при котором инвестор лишается не только дохода, но и всех средств. Причин, повлиявших на подобный исход событий, может быть много. Рассмотрим, какие риски могут подстерегать начинающих инвесторов, которые решили торговать на фондовой бирже:

Рыночный риск

Так как доходность при операциях на бирже не гарантирована, колебания рыночных ставок могут привести к тому, что активы инвестора упадут в стоимости. Связано это в первую очередь с непредсказуемостью движения цен на фондовой бирже;

Геополитический риск

Изменения на международной арене напрямую влияют на состояние фондового рынка. Экономические санкции, политические отношения стран и снижение национальной безопасности — все эти факторы могут привести к тому, что вложения могут снизиться в стоимости;

Валютный риск

На фоне неблагоприятного изменения курса валюты инвестор также может понести убытки. Например, он открыл позиции по прежнему курсу, который затем он упал, соответственно, снизилась и финансовая привлекательность приобретенных активов;

Инфляционный риск

Обесценивание активов может произойти в результате роста цен. Также его называют риском покупательной способности — это означает, что реальная прибыль участника рынка после поправок на инфляцию будет отрицательной;

Отраслевой риск

В развитии каждой сферы деятельности присутствуют циклы, которые определяют ее инвестиционную привлекательность. Но они могут спровоцировать как рост, так и падение активов, принадлежащих к определенной отрасли;

Портфельный риск

При слабой диверсификация портфеля вероятна угроза того, что преобладающие активы просядут. Так часто бывает, когда начинающие инвесторы приобретают акции одной отрасли или вовсе формируют портфель, состоящий из одного типа финансовых инструментов;

Инфраструктурный риск

Риск отсутствия инфраструктуры необходимой для обеспечения бесперебойности проведения торгов и расчетов на бирже.

Как вам статья?

Предыдущая статья

Фондовый vs срочный: какой рынок выбрать

5 мифов о фондовой бирже

Следующая статья

Приложение БКС Мир инвестиций

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Отсканируйте QR-код и скачайте приложение

В рамках проведения маркетинговой акции «Двойной бонус за первые инвестиции 2.0», проводимой ООО «Компания БКС» в период с 8 февраля по 29 марта 2024 года. Подробнее с условиями акции вы можете ознакомиться по ссылке: https://cdn.bcs.ru/static/premier/2bonus_1.pdf

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Как работает Московская биржа

Скажу честно: вы можете спокойно торговать на бирже и без понимания того, как проходят эти торги. Московская биржа делает много работы для того, чтобы вы не переживали обо всех этих деталях.

Но если вы знаете, как все устроено внутри, у вас будет преимущество.

Что за биржа

Московская биржа — организатор торгов ценными бумагами российских компаний. Биржа сводит покупателей и продавцов, обеспечивает безопасность сделок, а за это берет комиссию.

Если проводить аналогию, то Московскую биржу можно сравнить с продуктовым магазином. Если вы хотите купить овощи, вы не ищете фермеров, не ездите к ним на поля и не проверяете качество удобрений. Вы просто идете в магазин и покупаете то, что вам приглянулось. В одном и том же магазине вы можете купить овощи, мясо, молоко и еще что пожелаете.

Поставщикам в свою очередь не нужно беспокоиться о том, чтобы найти клиентов, не нужно открывать магазин при ферме, не нужно беспокоиться о часах работы. Нужно только вырастить овощи и договориться о поставках с магазином.

Поставщик и покупатель общаются только с магазином, а не друг с другом. И все свои вопросы закрывают тоже только с магазином.

Как устроен фондовый рынок

На Московской бирже торговля идет в разных секциях, как в отделах магазина. Основные секции — фондовый, срочный, валютный и товарный рынок. В каждой секции свои правила торгов.

Акциями и облигациями торгуют на фондовом рынке. На эту тему мы написали уже множество статей. Теперь настал момент получше разобраться, какие проходят торги на фондовом рынке и какие у них правила. Мы будем говорить только о торговле акциями, потому что этим инструментом частные инвесторы пользуются чаще всего.

На фондовом рынке работают несколько правил:

- Order-driven market.

- Центральный контрагент.

- Частичное обеспечение.

- Отложенное исполнение.

Сейчас расскажу, что это значит.

Order-driven market

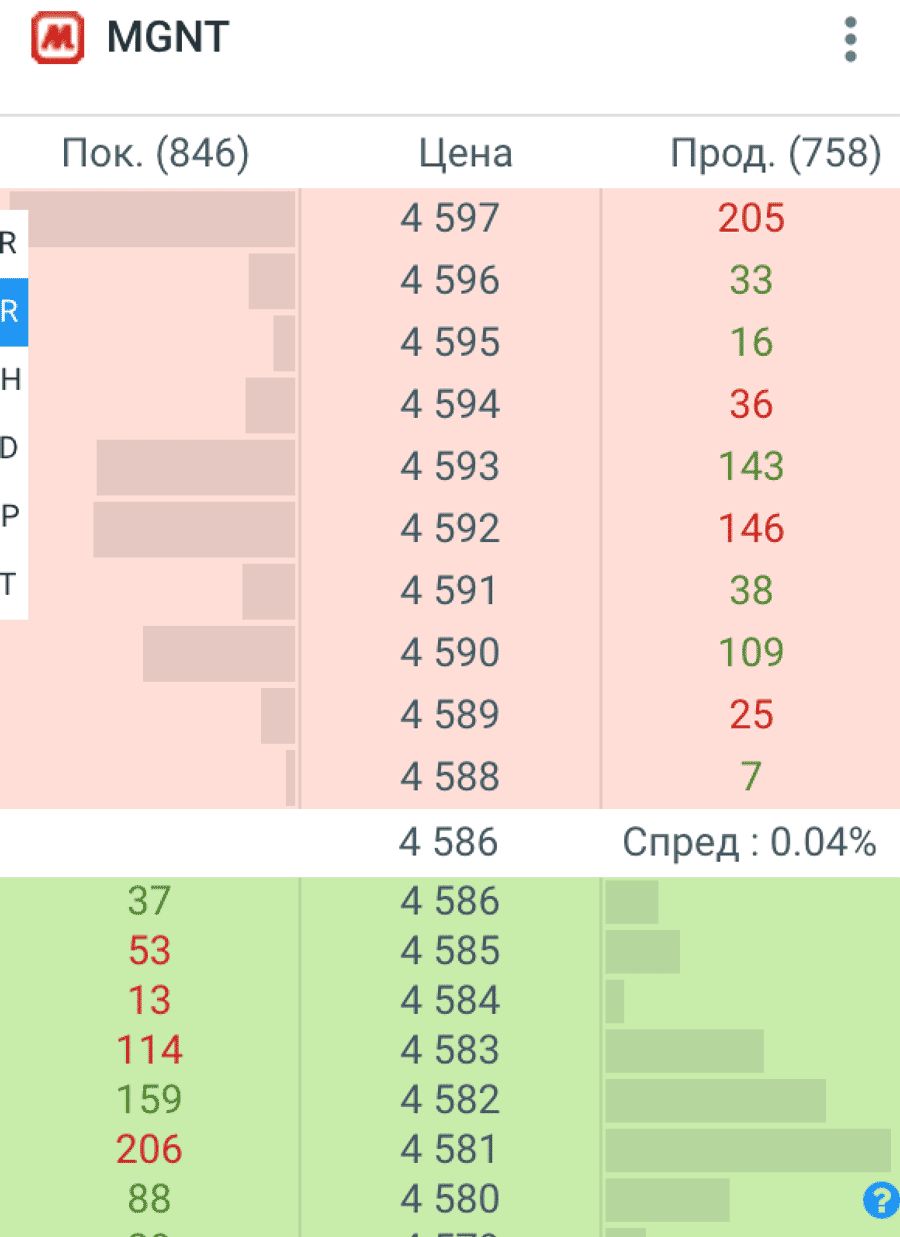

Фондовый рынок — это рынок конкурирующих между собой заявок. Анонимные покупатели и продавцы предлагают купить и продать ценные бумаги по определенным ценам — это называется заявкой. Вы видите, какие висят заявки, но не видите, кто их разместил. Если две встречные заявки пересекаются по условиям, они автоматически выполняются — то есть заключается сделка.

Сделка происходит по рыночной цене — той, которая в данный момент устроила и продавца, и покупателя. Это напоминает торговлю на обычном рынке: когда вы подходите к прилавку с овощами и видите ценник на помидоры, это еще не рыночная цена. Это цена продавца, не более. Рыночной будет та цена, по которой вы эти помидоры фактически купите.

Вы можете взять помидоры по предложенной цене, можете сторговаться, а можете и вовсе не договориться. В первых двух случаях, когда вы договорились, ваши «заявки» на покупку и продажу пересекутся и рыночная цена будет установлена. В третьем случае цена на прилавке так и останется ценой продавца, а рыночная цена останется неопределенной.

Рыночная цена на Московской бирже

Важно уточнить, что у понятия рыночной цены на Московской бирже есть несколько определений. В нашем примере мы говорим о рыночной цене акции и подразумеваем «стоимость ценной бумаги, установленная котировкой на фондовой бирже, которая определяется соотношением спроса и предложения». Это цена в моменте.

Но есть еще другая рыночная цена, которую Московская биржа определяет по итогам торгового дня для каждой бумаги. Этот расчет рыночной цены опирается не просто на конкретную сделку, а на целый ряд факторов, например на такие:

- Количество сделок за день.

- Объем сделок (на какую сумму заключено сделок).

- Средняя цена сделки и т. д.

На основе этой информации с помощью определенного алгоритма биржа считает «официальную» рыночную цену инструмента, на которую потом и ориентируются все участники рынка.

Есть и важное отличие: на рынке каждый следующий покупатель не знает, по какой цене продали помидоры перед ним. Поэтому в каждой сделке рыночную цену может сильно колбасить: одному покупателю продавец даст скидку, другому не даст. А биржа постоянно смотрит, по какой цене фактически идет торговля, и сообщает это всем участникам: «Вот кабачки Цукерберга сегодня по триста уходят».

Рыночную цену формируют спрос и предложение, которые отображены в виде заявок. Место, где висят заявки, традиционно называют «стаканом».

Это «стакан». Зеленым выделено то, что хотят купить, красным — что хотят продать. Биржа пытается их состыковать

Центральный контрагент (ЦК)

Это посредник между покупателем и продавцом. Он не только организует сделку, но и обеспечивает ее безопасность для каждого из участников.

Основная функция центрального контрагента — брать на себя риски по сделкам. Для каждого покупателя он выступает продавцом, для каждого продавца — покупателем. Вместо того чтобы напрямую заключать договор с фермером Цукербергом на покупку его кабачков, вы проводите сделку через ЦК :

- Фермер Цукерберг продает кабачки ЦК .

- Вы покупаете кабачки у ЦК .

Возьмем другой пример. Вы самостоятельно продаете машину, уже нашли покупателя и совершаете сделку. Это потребует от вас определенных усилий и времени: составить договор, оформить бумажки в ГИБДД . Еще и вы, и покупатель несете риски: например, вы несете риск, что деньги фальшивые, а покупатель — что машина в угоне. Если что-то случится, вы с покупателем будете разбираться напрямую.

Но на бирже ежедневно проводятся миллионы сделок. И пусть для нас это выглядит как щелчок по кнопке, за этим щелчком — свой большой процесс. Деньги должны поступить от покупателя к продавцу, а акции — от продавца к покупателю. И здесь тоже могут возникнуть риски, что не окажется денег или акций.

Страховкой от этих рисков как раз выступает центральный контрагент. Формально вы заключаете договор с ним и дальше можете не волноваться о рисках. Если возникнут какие-то проблемы, с ними будет разбираться центральный контрагент. Вы об этом даже не будете знать, а ваша сделка останется без изменений.

На Московской бирже роль центрального контрагента выполняет Национальный клиринговый центр, который на 100% принадлежит ПАО «Московская биржа».

Частичное обеспечение

На фондовом рынке вам доступно частичное обеспечение — оно же кредитное плечо. Что это и зачем нужно, мы писали в отдельной статье.

Кратко так: биржа может дать вам в кредит немного денег, чтобы вы купили нужное количество акций. Взамен биржа берет свой процент и имеет право забрать купленные вами акции, если они начинают представлять угрозу для кредитных денег. Общее правило: чем больше кредитное плечо, тем быстрее можно заработать и тем быстрее — потерять деньги.

Отложенное исполнение

На фондовом рынке акции торгуются в режиме T+2. Это означает, что расчеты и поставка осуществляются на второй день с момента заключения сделки.

В режиме T+2 (где T — это момент сделки), если вы сегодня покупаете акции, фактически они поступят к вам через 2 дня — тогда же покупателю фактически перечислят ваши деньги. На момент покупки (T0) этих денег у вас может и не быть, достаточно иметь нужное обеспечение (часть денег либо акции, которые брокер может также использовать как обеспечение).

В общем случае отложенное исполнение открывает возможности для маневра: можно покупать бумаги, не имея на счете всей суммы.

Как идут торги на Московской бирже

Мы разобрались с основными правилами торгов на фондовом рынке. Теперь непосредственно о том, как идут сами торги.

Торговая сессия. Торговая сессия — это период, когда открыты торги и все участники могут совершать сделки. На Московской бирже торговая сессия фондового рынка длится с 10:00:00 до 18:39:59 по московскому времени. В это время происходят все сделки на фондовом рынке.

Аукцион открытия. Перед началом торгов проходит так называемый аукцион открытия. Он длится 10 минут перед началом основных торгов. На нем определяют стартовую цену акций на основе баланса спроса и предложения. Аукцион открытия нужен, чтобы не допустить манипуляций с ценой в самом начале торгов.

Если бы Московская биржа просто брала и в 10 утра запускала основные торги, первые участники с первыми заявками могли бы получить некоторые преимущества, потому что именно их заявки сразу бы определяли спрос и предложение. Вместо этого на аукционе открытия на основе поступающих заявок рассчитывается суммарный спрос и суммарное предложение — далее на основе определенных алгоритмов рассчитывается стартовая рыночная цена.

Завершается аукцион открытия в случайное время между 09:59:31 и 09:59:59 — это нужно, чтобы усложнить манипуляции ценой.

Аукцион закрытия. Аналогично с аукционом открытия задача аукциона закрытия в том, чтобы определить справедливую цену закрытия. На эту цену потом ориентируются фонды, рассчитывая по ней стоимость своих активов. Также эта цена будет признана официальной ценой закрытия.

Аукцион закрытия также защищает инвесторов от возможных манипуляций, когда самая последняя заявка может неожиданно резко изменить цену.

Вы можете создавать свои заявки и во время аукциона открытия, и во время аукциона закрытия. Если ваша заявка пересечет рыночную цену, которую определит алгоритм биржи, она будет исполнена.

Торговые заявки

Еще один важный момент — это торговая заявка, то есть ваше поручение брокеру о покупке или продаже тех или иных акций. Такую заявку можно подать разными способами. Основные — рыночная и лимитная заявка.

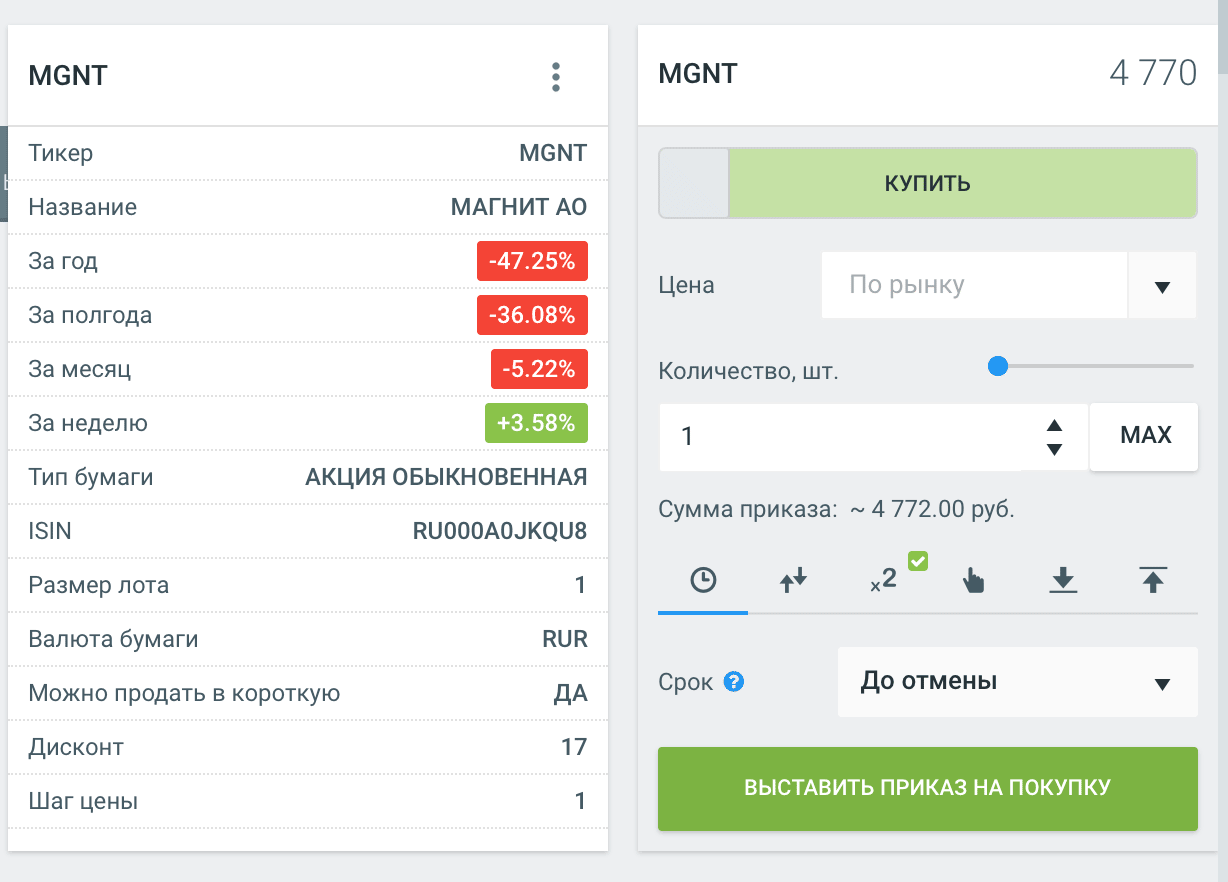

Рыночная заявка. Суть рыночной заявки в том, что вы не указываете сами цену, по которой хотите купить или продать. Вы соглашаетесь покупать и продавать по рыночной цене — то есть по той, которая доступна сейчас.

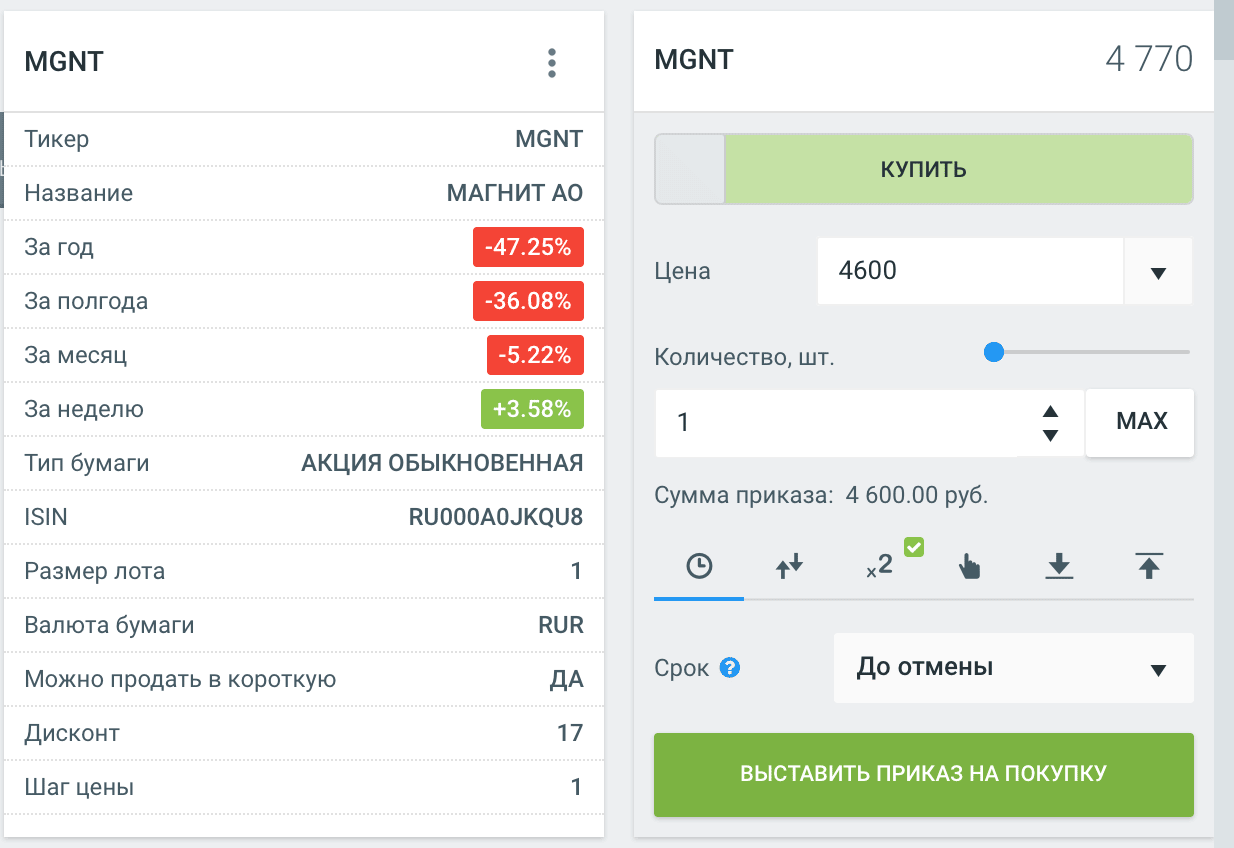

Рыночная заявка: покупаем лот акций «Магнита» по рыночной цене

Лимитная заявка. В лимитной заявке вы сами назначаете ту цену, за которую хотите купить или продать. Если ваша цена станет рыночной (то есть по ней пройдет пересечение спроса и предложения), ваша заявка исполнится. Если нет — она останется висеть до конца торгового дня, если вы сами ее не удалите раньше.

Лимитная заявка: покупаем лот акций «Магнита» по своей цене. Если она окажется вне рынка, то есть никто не захочет нам продавать по этой цене, заявку не исполнят

Никакие заявки не переносятся на следующий день. Все аннулируются в конце торгового дня. При этом рыночная заявка всегда имеет приоритет перед лимитной. Это полезно знать тем, кто хочет торговать быстро.

Если на рынке начались резкие скачки, а вы хотите быстро купить или продать бумаги, лимитная заявка может сыграть злую шутку: рыночная цена уйдет в другую сторону, заявка не будет выполнена, а вы упустите выгоду.

Дискретный аукцион и остановка торгов

Еще один интересный момент. Дни на Московской бирже бывают разные: бывает, что цена топчется на месте, а бывает, что рынок охватывает паника. Для вторых случаев на фондовом рынке есть особый механизм охлаждения пыла.

Если в течение 10 минут цена актива меняется на 20%, биржа включает режим дискретного аукциона и приостанавливает торги на полчаса. Во время дискретного аукциона собираются заявки на покупку и продажу — это могут быть только лимитированные заявки. В результате заново формируется спрос, предложение и рыночная цена.

В течение дня по одной акции дискретный аукцион может проводиться только два раза. При этом дискретный аукцион проводится только по акциям, входящим в состав индекса московской биржи. В случае с другими акциями торги просто приостанавливаются.

Если в течение 10 минут индекс Московской биржи растет или падает на 15%, все торги акциями приостанавливаются на полчаса. В течение дня таких приостановок может быть только две. Если резкое изменение цены происходит в третий раз, торги на Московской бирже останавливаются до конца дня.

Словарик инвестора

Выучите эти умные фразы, чтобы завоевать друзей и оказывать влияние на людей.

Order-driven market — рынок, на котором сделки между продавцом и покупателем совершаются автоматически, когда их цены пересекаются при условии, что они лучшие: самая низкая цена продажи и самая высокая цена покупки среди имеющихся. Допустим, я готов купить акцию за 150. На бирже кто-то продает ее за 150, а кто-то за 100. Моя заявка пересечется с самой низкой ценой продажи, и я куплю акцию за 100.

Центральный контрагент — компания-посредник на бирже. Она покупает акции у продавца, продает покупателю и берет на себя риски.

Частичное обеспечение — биржа может дать вам кредит или разрешить совершить сделку, даже если на вашем счете нет всей суммы.

Отложенное исполнение — заказываете акции сегодня, а платите за них через два дня, тогда же и получаете.

Торговая сессия — время, когда биржа открыта и на ней можно торговать.

Аукционы открытия и закрытия — мероприятия в начале и конце каждой торговой сессии. На аукционе биржа собирает все заявки на покупку и продажу и определяет, какую цену выставить в начале и конце торгов.

Стакан заявок — условное место, куда попадают лучшие заявки на покупку акций (наиболее высокие цены) и продажу (наиболее низкие цены). Когда заявки пересекаются, биржа их исполняет и фиксирует цену как рыночную.

Рыночная цена акции (в моменте) — цена, по которой была заключена последняя сделка. Не путать с «официальной» рыночной ценой, которую определяет Московская биржа по итогам торгового дня.

Рыночная заявка — когда вы соглашаетесь купить или продать сколько-то акций по текущей рыночной цене.

Лимитная заявка — когда вы сами говорите, по какой цене покупать или продавать акции, и ждете, когда рыночная цена пересечется с вашей.

Дискретный аукцион — когда все психуют, биржа тормозит торги и заново определяет рыночную цену на акции. Если все равно все психуют, биржа закрывает торги по этой акции. Если психуют все кругом и без остановки, то биржа сворачивает торги до следующего утра.

http://blog.bcs.ru/chto-takoe-fondovaya-birza-i-fondovi-rinok