«Минус» $6 трлн за 3 года: почему падает фондовый рынок Китая и сможет ли Компартия его спасти

КНР готовится потратить сотни миллиардов долларов для поддержки фондового рынка. В то же время, аналитики убеждены, что остановить его падение не удастся — проблемы Китая гораздо более глубокие, и деньгами здесь не помочь. Что именно происходит в стране и стоит ли покупать акции местных компаний со скидкой, разбирался «Минфин».

Мир растет — Китай падает

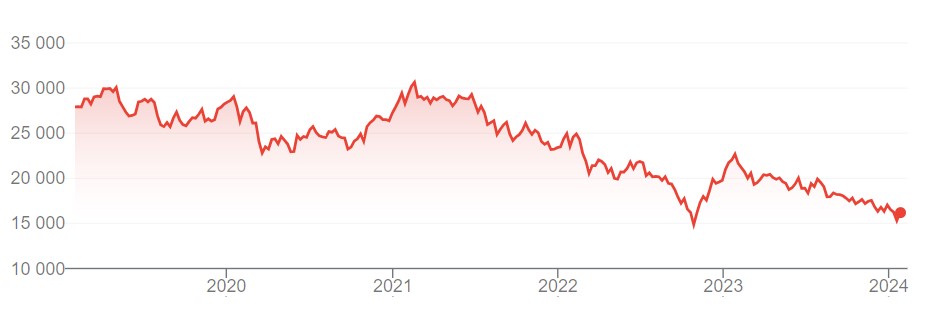

Начало года оказалось одним из худших в истории для фондового рынка КНР. Ключевой индекс материкового Китая Shanghai Composite в январе уже обвалился на 7%, а второй по значению Shenzhen Component — на 10%. Не лучше ситуация и на Гонконгской бирже, которая воспринимается, как ворота китайских компаний на глобальные рынки, — ключевой местный индекс Hang Seng тоже снизился на 10%.

Еще хуже ситуация на китайских рынках выглядит в долгосрочной перспективе, ведь они падают уже в течение трех лет. Начиная с января 2021 года, Shanghai Composite снизился на 17%, а Hang Seng — на невероятные 43%.

Изменения индекса Hang Seng за 5 лет

По оценкам Bloomberg, в целом, от пиков 2021 года капитализация китайских компаний сократилась примерно на $6 трлн. Для сравнения: сейчас биржи материковой части страны оцениваются в $9,6 трлн, а Гонконга — в $4,7 трлн.

Shanghai Composite находится на уровне июня 2020 года, когда общество и ключевые экономики мира испытывали шок от распространения коронавируса и связанных с ним ограничений. Hang Seng сейчас даже ниже того периода — показатели индекса близки к уровням финансового кризиса 2008 года.

Особенно неутешительные эти данные на фоне стремительного роста стоимости компаний в других частях света. Ключевой американский индекс S&P 500 в прошлом году взлетел на 25%, а с начала этого года прибавил еще 2% и обновил исторический максимум.

Немецкий DAX в прошлом году подорожал на 19,6%, а в январе продолжил рост, тоже находясь на самом высоком уровне за всю историю. Особенно же китайских инвесторов должен огорчать невероятный успех соседней Японии, где индекс Nikkei 225 в прошлом году взлетел на невероятные 27%, а в этом году уже успел прибавить более 8%.

Почему Китай падает

Обвал акций китайских компаний происходит вопреки тенденциям на глобальных рынках, соответственно, и причины этого, в основном, внутренние. При этом за последние годы возникали и исчезали различные факторы, которые все вместе работали на его ослабление.

Политика нулевой толерантности к ковиду

Хотя практически весь мир пошел на карантин из-за коронавируса, в КНР ограничения были значительно более продолжительными и строгими. Даже из-за незначительного распространения болезни останавливалась жизнь в отдельных провинциях или кварталах мегаполисов.

В этих условиях страдало как внутреннее потребление, так и производство и экспорт продукции — останавливали работу ключевые предприятия, и даже самый важный для страны порт Шанхая.

Только в конце 2022 года, после массовых акций протестов и столкновений демонстрантов с правоохранителями, Китай отменил ограничения.

Вмешательство власти в бизнес

Прошлые годы продемонстрировали, что период, когда Компартия разрешает свободное развитие предпринимательства, завершился. Началось все в 2020 году, когда власти остановили IPO одной из крупнейших финкомпаний страны Ant Group, входившей в конгломерат Alibaba. Основатель корпорации Джек Ма решил, что публичность и критика правительства помогут решить проблему, но прогадал. Давление усилилось, акции Alibaba обрушились, а сам Ма был вынужден скрываться. В конце концов, основатель компании покинул страну, а его компания стоит в 4 раза дешевле, чем накануне конфликта.

В дальнейшем Компартия стала все более активно вмешиваться в частный сектор. Ввела ограничения для частных школ, в результате чего рухнул рынок, который оценивался в $100 млрд. Например, акции образовательной группы TAL Education с 2021 года рухнули почти в 8 раз.

Также власти решили, что дети в стране слишком много проводят времени за видеоиграми, а потому начали давить на их производителей и вводить ограничения. Самое же большое влияние на рынок оказало то, что стало понятно — партия может нанести удар по любому сектору и предусмотреть ее действия невозможно.

Как отмечает валютный стратег Mizuho Bank Кен Ченг, иностранные инвесторы ожидают дальнейшего ухудшения условий ведения бизнеса, а механизмы решения проблем собственности все еще не введены.

Долговый кризис

В последнее десятилетие строительная отрасль стала локомотивом китайской экономики, но в 2021 году пузырь недвижимости лопнул. Началось все с пресловутого застройщика Evergrande, который накопил долгов на $330 млрд и не смог по ним рассчитываться. В конце концов, в прошлом году компания начала процедуру банкротства и отчаянно борется, чтобы избежать ликвидации.

В конце прошлого года не смог выполнить обязательства по долларовым облигациям другой крупный застройщик страны Country Garden, общая сумма долгов которого достигает $186 млрд, а в прошлом году он зафиксировал $7 млрд убытков.

Однако, финансовые обязательства застройщиков — это лишь верхушка айсберга долговых нагрузок.

Общий долг страны (т.е. правительства, компаний и граждан, но без учета банков) в этом году обновил рекорд, достигнув 286,1% ВВП страны. Это все еще меньше, чем в Японии, но уже больше США и ЕС. Однако, хуже всего то, что долги стремительно растут, еще в 2008 году этот показатель составлял около 150%.

Один из аспектов этого кризиса — катастрофические долги местных властей, которые, по разным оценкам, колеблются от $4,9 трлн до $12,8 трлн. Сколько на самом деле — точно неизвестно, ведь аналитики не доверяют официальной статистике. Ранее основным источником доходов местных властей была продажа земли, но с кризисом на рынке недвижимости поток средств останавливается. В результате, страну может ожидать волна дефолтов муниципалитетов.

Санкции США

Фондовый рынок КНР потерпел удар в результате торговой войны с США еще при президентстве Трампа. Тогда падение было непродолжительным, однако Байден нанес новый удар.

Американцы ограничили экспорт в Китай чипов для искусственного интеллекта, вне зависимости от того, где они производятся. Кроме того, были запрещены американские инвестиции в разработку технологий, которые могут способствовать военной модернизации страны. Как следствие, КНР проигрывает гонку за развитие ИИ и его внедрение в экономику.

Замедление экономики

По оценкам властей, в прошлом году ВВП Китая вырос на 5,2%. Для большинства стран мира это был бы хороший показатель. Однако, в 2010-тые экономика демонстрировала всегда лучшие показатели.

Ожидается, что в этом году рост замедлится, в лучшем случае, до 4,6%, а в 2025 году — до 4,3%. Причина в том, что страна, по факту, исчерпала потенциал для стремительного роста. Ранее он базировался на западных инвестициях и превращении страны в «мировую фабрику», а затем — на буме строительства. Однако, девелоперы переживают не самые лучшие времена, а иностранные инвестиции сокращаются.

«Замедление экономики Китая является структурным, и вызвано прекращением беспрецедентного роста кредитования и инвестиций за последнее десятилетие», — отмечает директор по исследованию китайских рынков в Rhodium Group Логан Райт. Далее, объясняет он, финансовая система просто не способна генерировать такой же рост кредитования.

К тому же, в стране уже два года подряд сокращается население. В 2023 году жителей страны стало на 2 млн меньше. По прогнозу, к 2050 году население КНР сократится на 100 млн, а к 2100 году — почти в два раза. Как следствие, с каждым годом будет все больше страдать внутренний спрос, а компаниям будет сложнее искать работников.

«В 2040-х годах сокращение населения сделает невозможным рост экономики. Без резких изменений в политике уже 2030-е станут хуже, чем 2020-е», — отмечает старший научный сотрудник Американского института предпринимательства Дерек Сиксорс.

Как Китай будет спасать фондовый рынок

Компартия готовится использовать свой любимый рецепт решения проблем — засыпать их деньгами. По данным Bloomberg, политики планируют использовать 2 трлн юаней (около $278 млрд) с оффшорных счетов госкомпаний и направить их на покупку акций через Гонконгскую биржу. Как объясняют эксперты, власти решили использовать именно оффшорные средства, чтобы финансовые вливания не привели к ослаблению юаня.

Ожидание масштабного выкупа обнадежило инвесторов. По сравнению с прошлой неделей, Shanghai Composit уже прибавил 2,5%, а Hang Seng — 4,5%.

В то же время, специалисты сомневаются, что государственные деньги помогут развернуть тенденцию. В 2015 году, во время предыдущего обвала, правительство выделило на покупку акций и поддержку ликвидности брокеров 3 трлн юаней, то есть вполовину больше, чем сейчас, но тогда турбулентность на рынке продолжалась еще год, а к уровню накануне падения индексы так и не вернулись.

«Сами лишь государственные закупки исторически имели ограниченный успех в изменении настроений на рынке, если дальше не было других шагов», — отмечает стратег Bloomberg Intelligence Марвин Чен.

На фоне государственной помощи китайский рынок может временно оттолкнуться от дна и быть интересным для спекулятивной торговли. Однако, для долгосрочных инвесторов он остается крайне рискованным. Нет никаких признаков того, что власти готовы решать структурные проблемы, наладить отношения с Западом и оставить бизнес в покое. Как отмечает директор по инвестициям Foundation Asset Management HK, Китай действительно предлагает хорошую цену акций, но катализаторов для роста там просто нет.

Почему сейчас падает доллар: эксперты объяснили обвал ниже ₽76

С 27 апреля по 10 мая курс доллара показал устойчивую тенденцию к снижению. За это время американская валюта стала дешевле в абсолютном выражении более чем на ₽5,5. В ходе торгов 10 мая курс доллара опустился ниже ₽76 впервые с 23 марта 2023 года, растеряв свой рост за последний месяц — локальный минимум зафиксирован на уровне ₽75,97. По данным на 13:42 мск, американская валюта падает к рублю на 2,6% и стоит ₽76,15. «РБК Инвестиции » узнали у экспертов, почему курс доллара падает и что будет с рублем дальше — ждет ли его новое укрепление или, наоборот, ослабление.

Почему падает курс доллара к рублю

Резкое снижение доллара в прошлую пятницу, 28 апреля, было вызвано итогами заседания Банка России, а также расширенными квартальными налоговыми выплатами, считает главный аналитик ПСБ Егор Жильников. По словам эксперта, на текущей неделе торговая активность долларом с расчетами «завтра» остается довольно высокой, причем основные объемы приходятся на начало дня.

28 апреля — последний день налогового периода, когда спрос на рубль поддерживали экспортеры. Ежемесячно в 20-х числах они меняют валютную выручку на рубли для того, чтобы сделать выплаты в бюджет. В этот же день Банк России сохранил ключевую ставку на уровне 7,5%. Также регулятор дал «ястребиный» сигнал, позитивный для рубля: ЦБ будет оценивать целесообразность повышения ключевой ставки на ближайших заседаниях.

«Мы считаем, что ключевое давление на позиции доллара оказывают спекулянты, отыгрывающие технические сигналы на укрепление рубля. Отметим, что торговая активность в валютных парах с дружественными валютами оставалась без заметных изменений», — поясняет Жильников. 4 мая Министерство финансов сообщило, что в мае недополучит нефтегазовых доходов на ₽8,1 млрд. При этом по итогам апреля бюджет недосчитался ₽32,4 млрд. В связи с этим продажи валюты в рамках бюджетного правила в мае составят ₽40,4 млрд (₽2 млрд в день) — это в 1,85 раза меньше, чем было в апреле. Такое решение оказало локальную поддержку рублю, отмечает Жильников. В случае с продажей юаней из Фонда национального благосостояния (ФНБ), скорее, сработал психологический эффект, так как недавно звучали прогнозы о том, что в мае фонд, наоборот, начнет пополняться валютой, говорит аналитик Freedom Finance Global Владимир Чернов. Фактически объемы продажи валюты из ФНБ сократятся почти в два раза, что не сможет сильно изменить соотношение спроса и предложения на бирже, добавил аналитик.

Фото: Shutterstock

Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров также напомнил, что, помимо продолжения продажи юаней, Банк России планирует ввести лимит на покупку валюты со стороны иностранного бизнеса, который хочет продать свои активы в России и вывести деньги за рубеж. И этот фактор косвенно влияет на курс доллара, изменяя настроения на валютном рынке. Кроме того, Асатуров назвал еще два фактора, которые напрямую оказывают положительное давление на профицит торгового баланса и, соответственно, на курс. Первый заключается в том, что, судя по предварительным данным, дисконт российской нефти Urals к марке Brent сильно сократился, теперь Urals продают по цене более $58 за баррель. Второй фактор — страны Запада продолжают ограничивать российский импорт, ужесточив мониторинг за экспортом высокотехнологичной продукции из стран СНГ и Турции. Еще одна причина укрепления рубля заключается в том, что экспортеры конвертируют валютную выручку в рубли по выгодному курсу в преддверии периода дивидендных выплат, это увеличивает спрос на российскую национальную валюту на бирже, считает Чернов.

Продолжит ли падать доллар

«На горизонте месяца курс рубля может исполнять самые разные кульбиты, следуя за новостным потоком. То неожиданный дефицит бюджета, то очередные санкции, то угрозы и обещания наступления, то данные о торговом балансе, перечеркивающие все вышесказанное», — рассказал директор по анализу макроэкономики и финансовых рынков УК «Альфа-Капитал» Владимир Брагин. Поэтому остается ориентироваться на долгосрочные факторы, которые показывают, что веских причин для устойчивого ослабления нет, считает эксперт. Он отметил, что прогнозы по российской экономике продолжают улучшаться. В частности, ЦБ повысил прогноз роста ВВП в 2023 году до диапазона +0,5–2% — ранее он был от -1% до +1%. Помимо этого, текущая инфляция остается умеренной, судя по данным и заявлениям Банка России, а показатели платежного баланса вернулись к значениям, близким к уровням 2021 года. «И если последняя волна движения курса была вызвана эмоциональными причинами (о том же говорит рост объемов операций с долларом на Мосбирже), то следует ожидать обратного движения (укрепления рубля) в обозримой перспективе. Может быть, это произойдет и в мае», — полагает Брагин. В пользу рубля на длинном горизонте говорит соотношение инфляции в России и мире: валюта страны с меньшим уровнем инфляции при прочих равных укрепляется к другим валютам, отметил аналитик УК «Альфа-Капитал» Александр Джиоев. Так, по итогам марта инфляция в США в годовом выражении замедлилась до 5%. В то же время в России рост цен по итогам марта в годовом выражении составил, по данным Росстата, 3,51%. Связь пары доллар-рубль заметно выше с индексом доллара США (DXY), чем с нефтяными котировками, ввиду чего стоит ориентироваться на динамику доллара на глобальных рынках, рассказал главный аналитик ПСБ Егор Жильников. По его словам, курс доллара может начать расти в момент перепроданности американской валюты на Московской бирже или резкой активизации на рынке импортеров, чего пока не наблюдается. «В ходе завтрашних торгов возможна пауза в снижении курса доллара в преддверии майских праздников», — считает эксперт.

Фото: Shutterstock

Прогнозы по курсу доллара к рублю

- Аналитик УК «Альфа-Капитал» Александр Джиоев: «Существенных факторов, которые говорили бы о долгосрочном ослаблении рубля, нет. Ожидаем, что до конца года американский доллар будет колебаться в рамках ₽65–75. В ближайшее время пара USD/RUB может преодолеть отметку ₽80, однако значительной просадки рубля дальше мы не ожидаем».

- Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров: «Мы предполагаем, что курс может укрепиться ближе к ₽75 за доллар, после чего, скорее всего, стабилизируется. Дальнейшее движение будет зависеть от динамики экспорта и импорта, деталей нового пакета санкций и цен на энергоносители».

- Аналитик Freedom Finance Global Владимир Чернов: «В ближайшее время курс доллара вполне способен опуститься до ₽76. Рубль начал укрепляться в самом начале мая, ведь именно с мая страны ОПЕК+ на практике сократят нефтедобычу на 1,66 млн баррелей в сутки. Но мировые цены на нефть с начала недели упали уже на 9,71%, а рубль укрепляется, что указывает на расхождение корреляции между ними. Долго это длиться не сможет, и корреляция должна восстановиться, а значит, либо цены на нефть начнут рост, либо рубль — падение».

- Главный аналитик ПСБ Егор Жильников: «Первоочередным ориентиром выступает тест зоны ₽77–77,5, который мы считаем вполне вероятным. В случае преодоления этих значений для доллара открывается горизонт дальнейшего снижения».

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Александра Хрисанфова, Марина Ануфриева

https://minfin.com.ua/currency/articles/fondoviy-rinok-kitayu-padae-vzhe-tri-roki-pospil-yak-kompartiya-ryatuvatime-investoriv/