Как заключать сделки в терминале

Совершать сделки в терминале можно в виджете «Заявка». В зависимости от целей вы можете использовать различные типы заявок: биржевые (рыночную и лимитную), а также отложенные — стоп‑лосс, тейк‑профит и трейлинг‑стоп. На этой странице подробно разобрали, чем заявки отличаются друг от друга, как они работают и как их правильно выставлять.

На этой странице

- Что такое биржевые заявки в терминале?

- Как работают рыночные заявки в терминале?

- Как работают лимитные заявки в терминале?

- Как работают отложенные заявки в терминале?

- Как ограничить убытки при торговле в терминале?

- Почему мои заявки или стоп‑приказы не сработали?

- Как управлять активными заявками в терминале?

- Какие горячие клавиши для заявок есть в терминале?

Что такое биржевые заявки в терминале?

Заявки в терминале Тинькофф Инвестиций — это ваше указание брокеру купить или продать определенный актив на вашем торговом счете. В заявке выставляется наименование актива, количество лотов и цена, по которой вы хотите купить или продать этот актив. Применение разных биржевых заявок помогает инвесторам сделать свои операции на бирже более предсказуемыми, гибкими и доходными. В терминале Тинькофф Инвестиций всё это делается в виджете «Заявка». Наглядно увидеть процесс выставления заявки можно в коротком видео: Как это работает:

Откройте виджет «Заявка» и выберите вкладку «Рыночная».

В строке поиска (значок лупы на верхней панели виджета) выберите нужный актив.

Включите опцию ограничения прибыли и убытка. Для этого нажмите на значок шестеренки в правом верхнем углу виджета → «Авто стоп‑заявки». Если хотите, чтобы опция по умолчанию действовала в каждом новом виджете «Заявка», сохраните настройки, нажав на значок гаечного ключа в правом верхнем углу.

Перейдите обратно в виджет и в поле «Тейк‑профит» и «Стоп‑лосс» установите значения стоп‑приказов.

Купите выбранный актив по рыночной цене. После этого он появится в вашем портфеле.

Если в какой‑то момент цена этого актива достигнет одного из указанных значений, тейк‑профит и стоп‑лосс исполнятся автоматически.

Если сработает заявка тейк‑профит, брокер продаст ваш актив, и вы выйдете из него с плюсом. Если сработает стоп‑лосс, брокер продаст актив, чтобы вы смогли быстро выйти из невыгодной позиции и сократить убытки.

Особенности опции «Ограничение прибыли и убытка»

Значения тейк‑профита или стоп‑лосса можно указать как в валюте, так и в процентах. Указывая значения стоп‑приказов в процентах, вы можете ввести как положительное, так и отрицательное число. Положительное значение процентов выставит стоп‑приказ выше рыночной заявки, а отрицательное — ниже.

Например, рыночная цена акции X — 100 ₽. Значение «5%» покажет, что вы выставили стоп‑приказ на 105 ₽. Значение «−5%» покажет, что вы выставили стоп‑приказ на 95 ₽.

Если вы хотите выставить рыночную заявку на покупку, то есть совершить сделку в лонг , укажите значение тейк‑профита в процентах положительным, а стоп‑лосса — отрицательным.

Если вы хотите выставить рыночную заявку на продажу, то есть совершить сделку в шорт , значение тейк‑профита в процентах должно быть отрицательным, а стоп‑лосса — положительным.

При желании вы можете не выставлять стоп‑приказы или выставить только одну дополнительную заявку — например, только тейк‑профит или только стоп‑лосс. Для этого просто не заполняйте поле цены для второй заявки.

Стоп‑приказы одновременно с рыночной заявкой также можно выставить в режиме внебиржевой торговли и на выходных. При этом активироваться они будут по общим правилам: только во время работы биржи. Когда можно торговать на бирже

Действующие стоп‑приказы, которые выставляются одновременно с рыночной заявкой, отменятся автоматически только в случае полного закрытия позиции — то есть когда вы полностью продадите актив, и в вашем портфеле его больше не останется.

Если отложенные заявки выставлены не на весь размер позиции, то после срабатывания одной из заявок вторая останется активной — потому что в портфеле еще есть часть позиции по этому активу.

Например, вы купили одну акцию Х по цене 100 ₽, одновременно выставив по ней тейк‑профит на 105 ₽ и стоп‑лосс на 95 ₽. Ранее в вашем портфеле этой акции не было.

Если сработает, скажем, тейк‑профит, эта единственная акция Х в вашем портфеле будет продана, поэтому вторая заявка стоп‑лосс автоматически отменится.

Но представим, что в вашем портфеле уже было 5 акций Х. А потом вы купили еще 5, одновременно выставив по этим 5 акциям тейк‑профит и стоп‑лосс. Тогда при срабатывании любой из этих заявок вторая продолжит действовать — потому что в вашем портфеле еще остается позиция по этому активу.

Почему мои заявки или стоп‑приказы не сработали?

Механизм работы заявок и стоп‑приказов отличается, поэтому и причины их неисполнения будут разными.

Биржевые заявки — брокер сразу же отправляет их на биржу, поэтому они исполняются, как только цена на бирже достигнет установленного вами уровня. Но если этого не произошло в течение текущего торгового дня, несработавшие заявки автоматически отменяются в момент закрытия торгов — и на следующий день их придется выставлять заново.

Стоп‑приказы (отложенные заявки) — состоят из двух компонентов: самого приказа, за исполнением которого следит брокер, и заявки, которая исполняется на бирже. Когда цена на актив достигает цены активации — уровня, по которому должен сработать стоп‑приказ, — брокер автоматически отправляет на биржу заявку на покупку или продажу ценных бумаг. Но котировки меняются каждую секунду, и может получиться так, что в момент прихода вашей заявки на биржу цена уже изменилась, и заявка может не исполниться.

В конце торгового дня все неисполнившиеся заявки автоматически отменяются. В этот момент может сложиться ситуация, при которой ваш стоп‑приказ сработал, но бумаги так и не были куплены или проданы. В итоге вам потребуется установить стоп‑приказ заново.

Как управлять активными заявками в терминале?

В виджете «Активные заявки» можно посмотреть свои активные заявки по всем бумагам, отредактировать или отменить их. Кнопки редактирования и удаления конкретной заявки появятся при наведении мыши на нее.

Если нажать на значок списка с крестиком в правом углу окна активных заявок, можно отменить сразу все заявки. Но если виджет привязан к конкретному инструменту или открыт на вкладках «Лимитные» или «Отложенные», то будут отменены только соответствующие заявки.

Еще один способ отредактировать активную заявку — кликнуть по ней в виджете «График» и переместить на новый уровень цены.

Обратите внимание, что в режиме редактирования заявка не изменится до тех пор, пока вы нажмете на кнопку «Сохранить».

Обо всех изменениях текущего статуса заявок вы сможете узнать с помощью уведомлений, которые будут отображаться непосредственно в виджете. Оповещение также отобразится, если по каким‑то причинам у вас не выйдет изменить заявку.

Какие горячие клавиши для заявок есть в терминале?

В настройках на верхней панели терминала можно подключить горячие клавиши для заявок — чтобы быстрее реагировать на изменения рыночной ситуации. Начать использовать горячие клавиши можно в том случае, если активно одно из полей виджета «Заявка». Для активации наведите курсор мыши и щелкните по любому полю, в которое требуется ввести информацию.

Комбинации клавиш, доступные для выставления заявок в терминале Тинькофф Инвестиций

Tab — переключаться между полями ввода информации.

Shift + Tab — переключаться между полями для движения назад.

Стрелки вверх и вниз — изменить цену или количество лотов в полях ввода на минимальный шаг.

Shift + стрелка вверх/вниз — изменить цену или количество лотов в полях ввода сразу на 10 минимальных шагов.

Q — открыть вкладку рыночных заявок.

W — открыть вкладку лимитных заявок.

E — открыть вкладку отложенных заявок.

Shift + Q/W — переключиться между различными видами отложенных заявок: тейк‑профит, стоп‑лосс. То есть вы можете войти в позицию простой рыночной заявкой и тут же нажать Shift + W, чтобы выставить стоп‑лосс.

Enter или пробел — закрыть окно с оповещением об успешном размещении заявки.

Shift в виджете «Стакан» — заморозить отображение текущих предложений на покупку и продажу.

Как торговать в «Тинькофф Инвестициях»: подробная инструкция

По данным Московской биржи, сейчас более чем у 26,8 млн человек есть брокерские счета, количество которых выросло до 45,9 млн. Доля физлиц в объеме торгов акциями составила 82,7%, в объеме торгов облигациями — 36,1%. В августе 2023 года сделки на Московской бирже заключали 3,4 млн частных инвесторов. Это максимальное значение за всю историю биржевых торгов. Хотя количество инвесторов все время растет, сейчас их доля составляет всего 32% от трудоспособного населения России. У большинства россиян пока нет брокерского счета, с помощью которого можно торговать на фондовой бирже. Чтобы открыть брокерский счет, необходимо обратиться к брокеру — специализированной компании, которая предоставляет инвесторам доступ к рынку ценных бумаг и других инвестиционных инструментов, а также ведет учет их активов и выступает налоговым агентом. Брокер принимает от клиента поручения по проведению сделок на бирже, а также регистрирует ценные бумаги на имя клиента, рассчитывает налоги на прибыль и перечисляет их государству, оформляет отчеты о сделках, в случае необходимости предоставляет средства для маржинальной торговли. Сейчас почти все крупнейшие брокеры имеют собственные сервисы, в которых содержатся биржевые котировки, данные инвестора по сделкам, рекомендации аналитиков. Такие сервисы упрощают работу на бирже, делая ее более доступной для розничных инвесторов. Подробно разбираем, как устроен сервис «Тинькофф Инвестиции», как получить к нему доступ, открыть личный кабинет и покупать ценные бумаги.

Что такое «Тинькофф Инвестиции»

- удаленное открытие брокерского счета или ИИС;

- несколько тарифных планов, включая льготный;

- бесплатное пополнение и вывод средств на карты банка «Тинькофф»;

- разнообразные дистанционные сервисы;

- аналитические и вспомогательные инструменты для инвестирования;

- виртуальный советник, который оказывает помощь в формировании инвестиционного портфеля;

- круглосуточная служба поддержки инвесторов в форме онлайн-чата.

Особенностью работы сервиса, как и всего банка «Тинькофф», является акцент на дистанционном обслуживании клиентов.

Тарифы на брокерское обслуживание физических лиц в «Тинькофф»

В настоящее время в «Тинькофф Инвестиции» предусмотрены три тарифных плана для частных клиентов. Пополнение, хранение и вывод средств бесплатны во всех тарифах.

- Тарифный план «Инвестор».

Тарифный план предполагает бесплатное обслуживание брокерского счета. Комиссия за сделки с ценными бумагами — 0,3%, комиссия за сделки с валютой — 0,9%, комиссия за сделки с драгметаллами — 1,9%.

В этом тарифном плане инвестору доступен базовый каталог ценных бумаг, а также рекомендации робота-советника и онлайн-поддержка в чате.

Для кого подходит. Тарифный план подходит для инвесторов, которые совершают небольшое число сделок или только начинают торговать на бирже.

- Тарифный план «Трейдер».

Обслуживание брокерского счета — 290 рублей в месяц. При этом оно может быть бесплатным при выполнении хотя бы одного из трех условий:

- отсутствие сделок в расчетном периоде;

- портфель активов на сумму более 2 млн рублей в предыдущем расчетном периоде;

- объем сделок в предыдущем расчетном периоде от 5 млн рублей.

Комиссия за сделки с ценными бумагами — 0,05%, комиссия за сделки с валютой — 0,5%, за сделки с драгметаллами — 1,5%. В тарифном плане также доступен базовый каталог ценных бумаг, рекомендации и аналитика от робота-советника, а также онлайн-поддержка в чате.

Для кого подходит. Тариф подходит для активных инвесторов, которые совершают значительное число сделок на бирже.

- Тарифный план «Премиум».

Обслуживание брокерского счета — 1 990 рублей в месяц, но может быть бесплатным, если соблюдено хотя бы одно из трех условий:

- неснижаемый остаток на счетах банка в расчетном периоде составляет от 3 млн рублей;

- неснижаемый остаток на счетах банка в расчетном периоде составляет от 1 млн рублей, а сумма покупок клиента за расчетный период — от 200 тыс. рублей;

- получение заработной платы в размере от 400 тыс. рублей в календарный месяц на карты банка.

Базовая комиссия за сделки с ценными бумагам — 0,04%, но при проведении сделок на внебиржевом рынке — от 0,3% до 4% от суммы сделки. Комиссия за сделки с валютой — 0,4%, комиссия за сделки с драгметаллами — 0,9%.

Кроме базового перечня ценных бумаг, инвестору доступны бумаги с мировых бирж и внебиржевые активы. Также в тариф входит помощь персонального менеджера, индивидуальные рекомендации аналитиков банка «Тинькофф» и помощь в составлении портфеля.

Для кого подходит. Тариф подходит для активных клиентов, которые готовы инвестировать в больших объемах в фондовые инструменты.

Подходит ли «Тинькофф Инвестиции» для новичков

«Тинькофф Инвестиции» подходит как для достаточно опытных инвесторов, так и новичков. Работа приложения проста и понятна. Начинать инвестировать в фондовый рынок также можно без каких-либо специальных знаний.

Здесь вы можете сравнить тарифы разных брокеров, тут — подобрать условия по вкладу.

При этом начинающие инвесторы могут пройти бесплатное обучение и имеют возможность при выполнении определенных условий получить бонус, который может достигать нескольких тысяч рублей.

Как выйти на фондовый рынок через «Тинькофф»

Чтобы выйти на фондовый рынок, необходимо открыть брокерский или индивидуальный инвестиционный счет (ИИС).

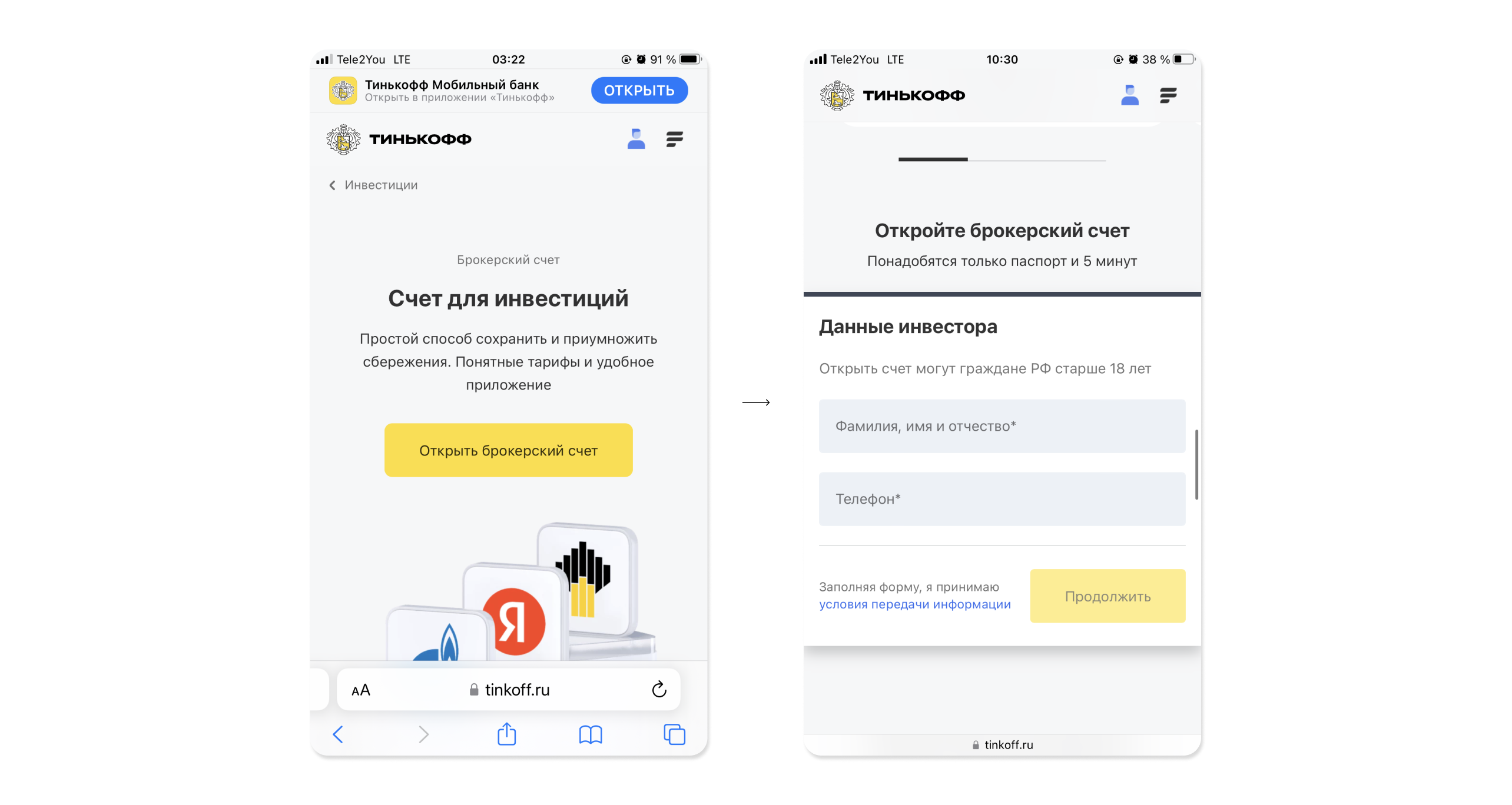

Способ 1. Открыть брокерский счет можно, скачав приложение «Тинькофф Инвестиции» и запустив его. Затем нужно заполнить и отправить заявку на открытие счета.

Способ 2. Также заполнить и отправить заявку можно в браузерной версии «Тинькофф Инвестиции» на сайте банка. Для подачи заявки потребуется ввести личные данные и подтвердить телефонный номер через СМС.

Способ 3. Владельцы карты банка «Тинькофф» могут подать заявление через приложение банка: счет откроется автоматически, сообщение об этом придет заявителю в течение одного-двух дней.

Если инвестор обращается в «Тинькофф Инвестиции» впервые, с ним свяжется представитель компании и согласует время визита для подписания договора. При этом банк выдаст карту Tinkoff Black, через которую будет вестись зачисление и вывод средств. Обслуживание карты бесплатное при наличии не менее 50 тыс. рублей на самой карте, вкладах и накопительных счетах банка или в «Тинькофф Инвестициях». Если нет, обслуживание будет стоить 99 рублей в месяц.

Также можно открыть ИИС, который дает налоговые преимущества: возможность получить налоговый вычет в размере до 54 тыс. рублей или возможность освобождения от налогов на доходы от инвестиций при условии невывода средств в течение трех лет и более. Открыть ИИС можно в приложении «Тинькофф Инвестиции» или в браузерной версии на сайте банка.

После открытия счета необходимо его пополнить. Перевести деньги на счет возможно с карты Tinkoff Black или карты любого другого банка. Комиссия при зачислении компанией не взимается (при этом на всякий случай лучше уточнить условия перевода у банка, с карты которого он осуществляется).

Тинькофф Банк также позволяет приобретать ценные бумаги непосредственно за средства с карты «Тинькофф», без перевода на брокерский счет. Для этого достаточно выбрать соответствующий способ оплаты.

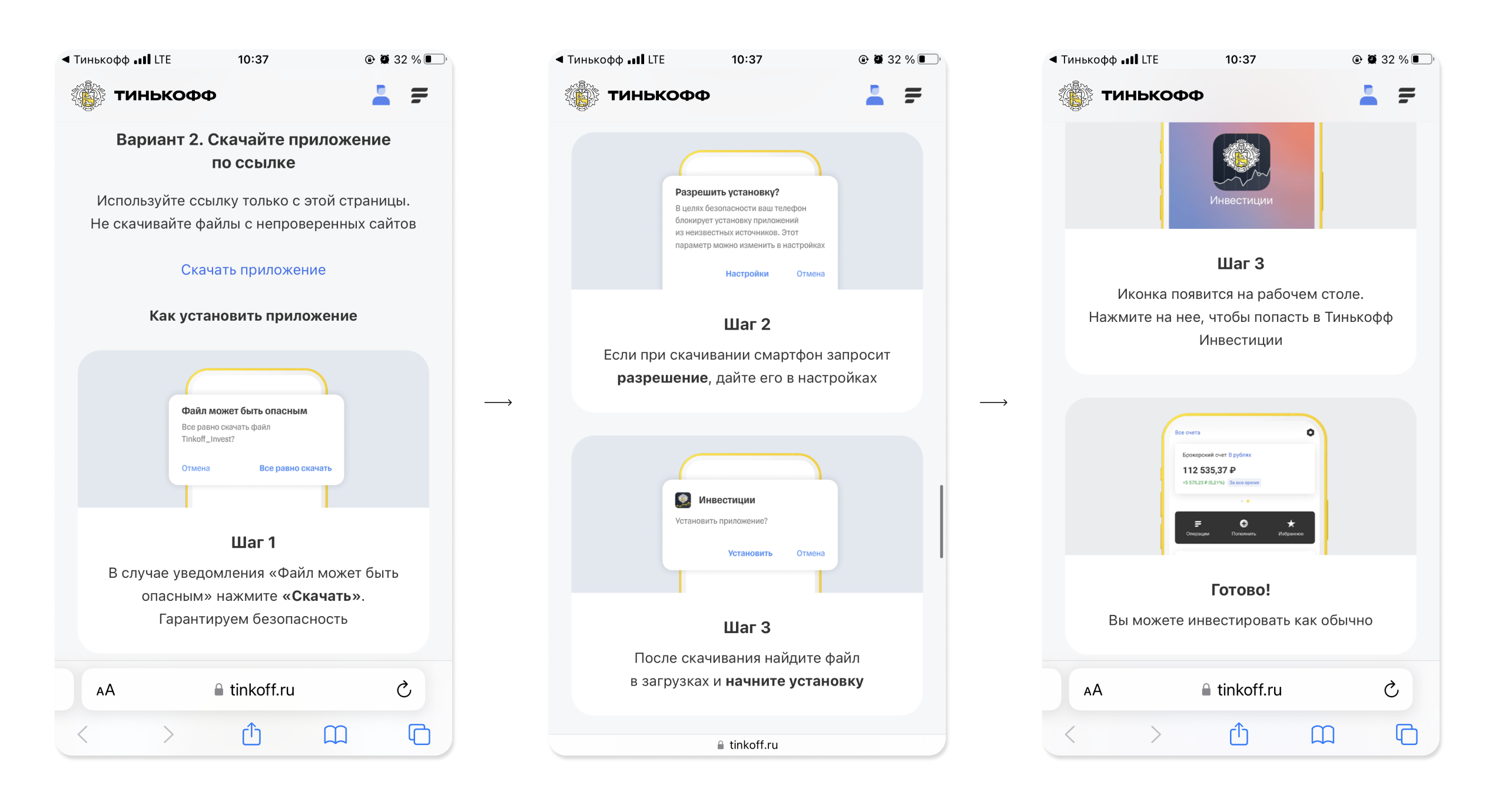

Личный кабинет «Тинькофф Инвестиции»

Войти в личный кабинет «Тинькофф Инвестиции» можно через официальный сайт банка или через мобильное приложение. Скачать мобильное приложение можно в AppGallery, Xiaomi GetApps, RuStore и Samsung Store (в AppStore и Google Play загрузка сейчас невозможна) или по официальной ссылке. Установить его можно на мобильные устройства, работающие на базе операционной системы Android. На устройства, работающие на iOS, установить приложение не получится, но можно воспользоваться веб-версией.

В приложении или брокерском сервисе необходимо зарегистрироваться. В мобильном приложении также необходимо выбрать способ авторизации (по четырехзначному ПИН-коду или по отпечатку пальца).

После регистрации сервис предложит пройти тест на определение инвестиционного профиля, и по его итогам робот-советник даст рекомендации по формированию первого инвестиционного портфеля. Следовать им не обязательно, принимать решения о покупке ценных бумаг можно самостоятельно.

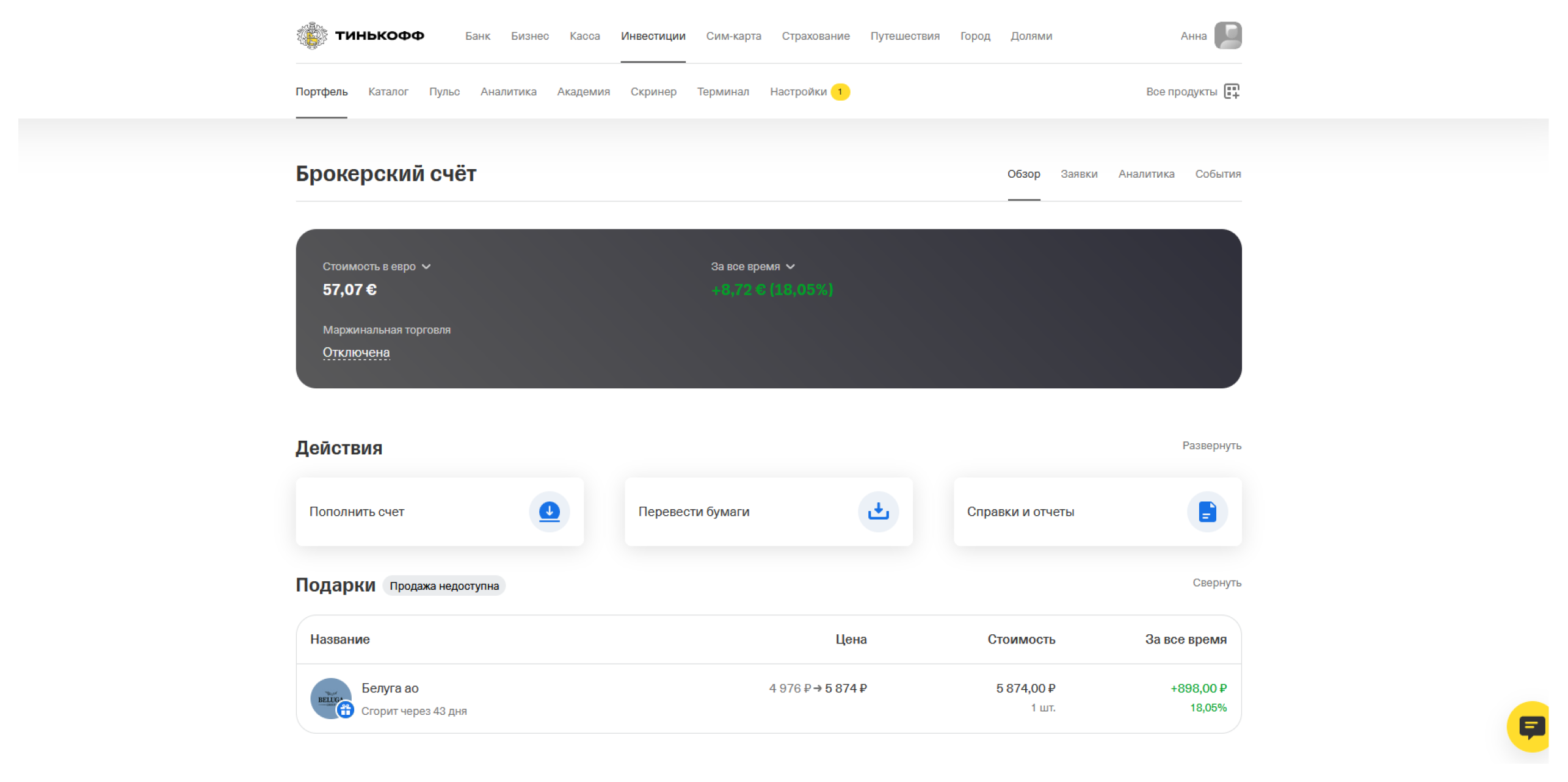

Раздел «Портфель»

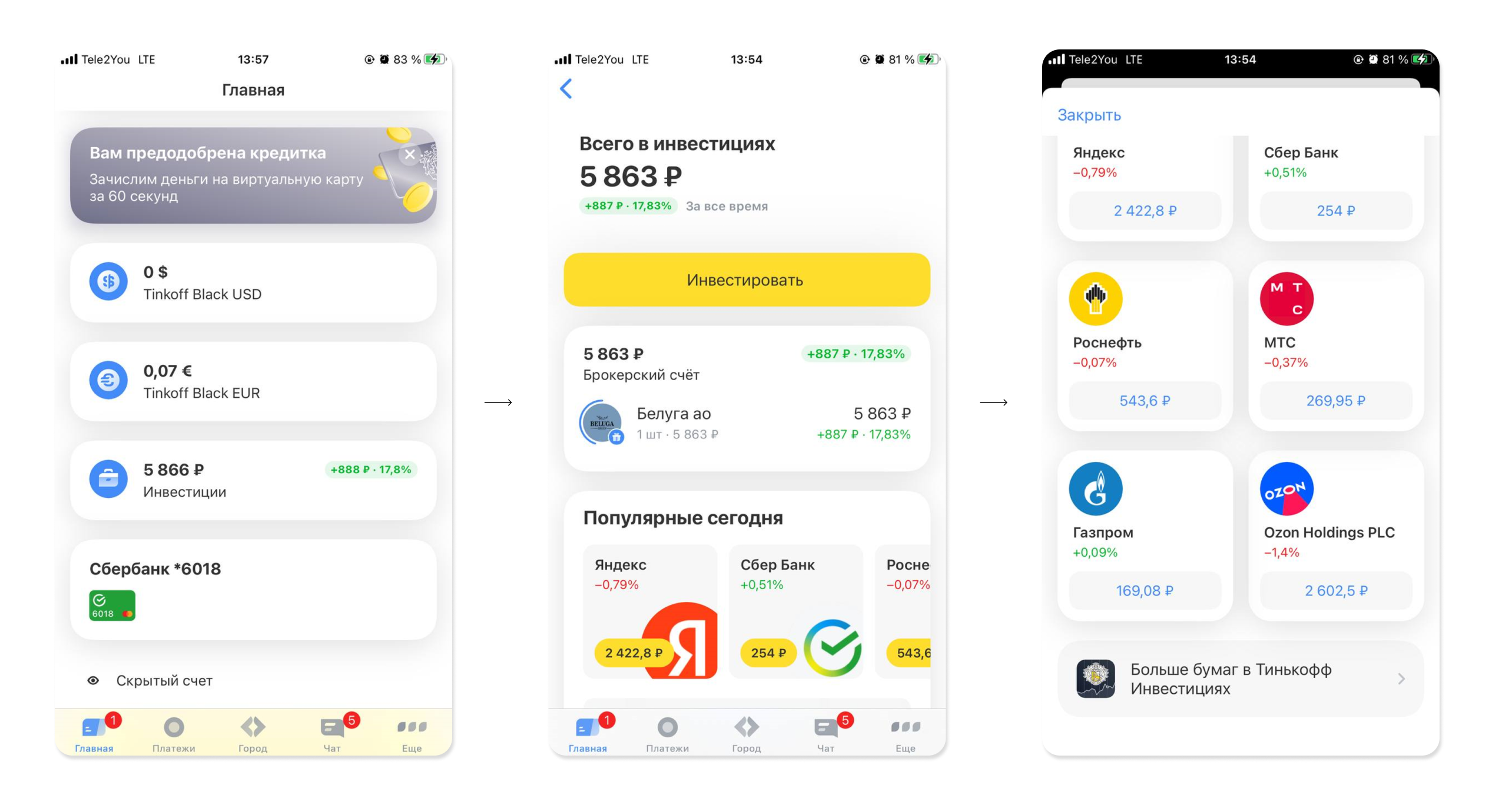

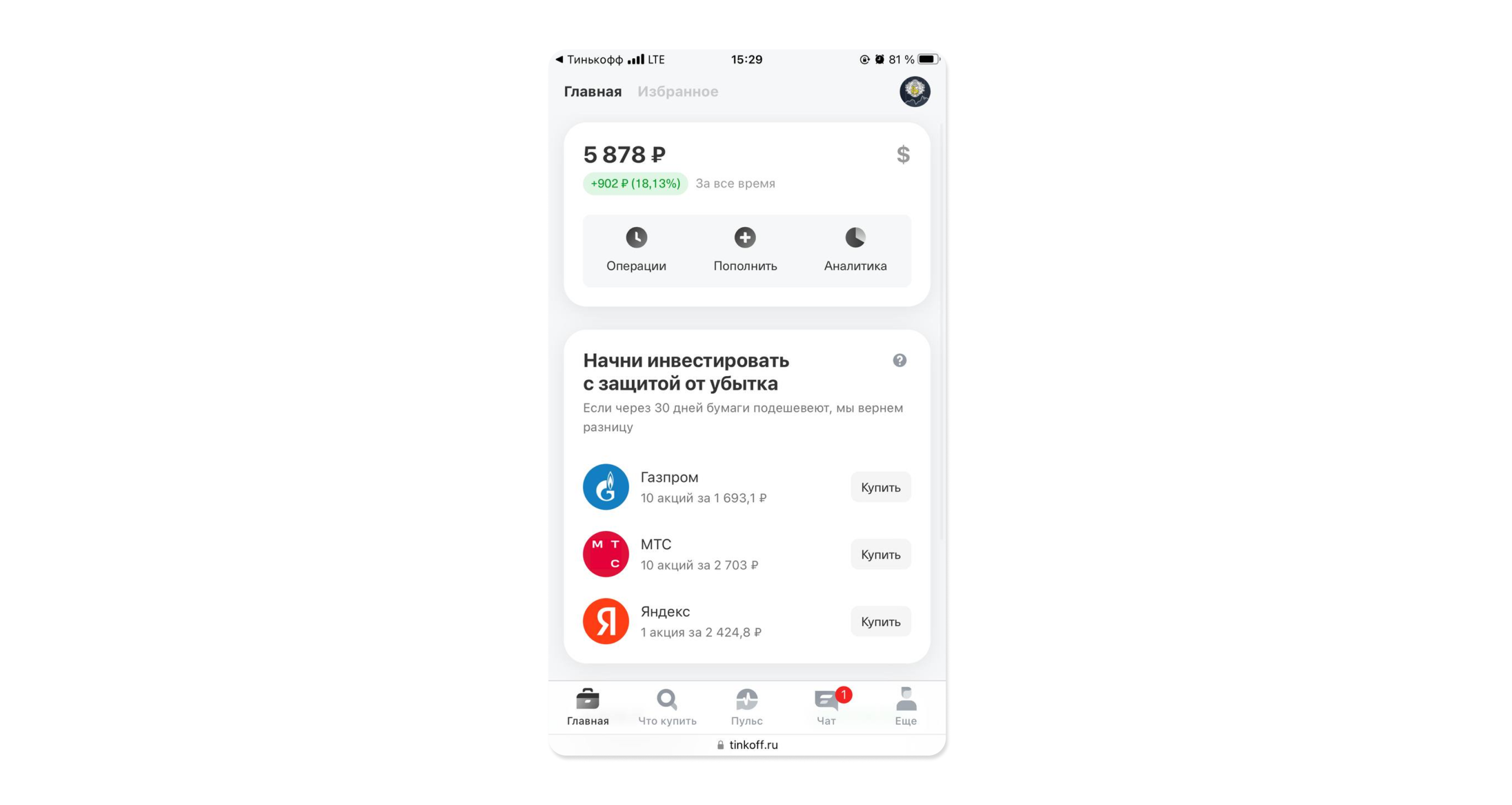

Запуск «Тинькофф Инвестиции» начинается с главного экрана — «Портфель».

На нем можно переключаться между несколькими вкладками. В верхней части экрана расположена вкладка «Счета». Здесь отображается информация об операциях по всем брокерским и инвестиционным счетам инвестора. Здесь также можно пополнить счет.

В правом верхнем углу расположена вкладка со значком шестеренки. При переходе на нее можно вывести средства с брокерского счета, а также настроить автопополнение, включить или отключить маржинальную торговлю и овернайт. Здесь же размещены отчеты по счетам.

На экране «Портфель» отображается стоимость активов на брокерском счете. Ее можно отобразить в рублях, долларах и евро. Под суммой указана динамика изменения стоимости портфеля в абсолютном выражении и в процентах (за все время инвестиций и за сегодня).

На главном экране также размещены кнопки разделов «Операции», где собрана информация о событиях и активных заявках, «Пополнить» (пополнение счета) и «Избранное», в который можно добавить активы для отслеживания. Здесь же расположена кнопка «Аналитика». При переходе на нее отображается стоимость портфеля в виде диаграммы, а также доход (с учетом комиссий и налогов).

Ниже расположен раздел со списком активов в портфеле инвестора, которые объединены по категориям (акции, облигации, фонды, фьючерсы и валюты).

В самом низу экрана расположена кнопка для открытия нового счета.

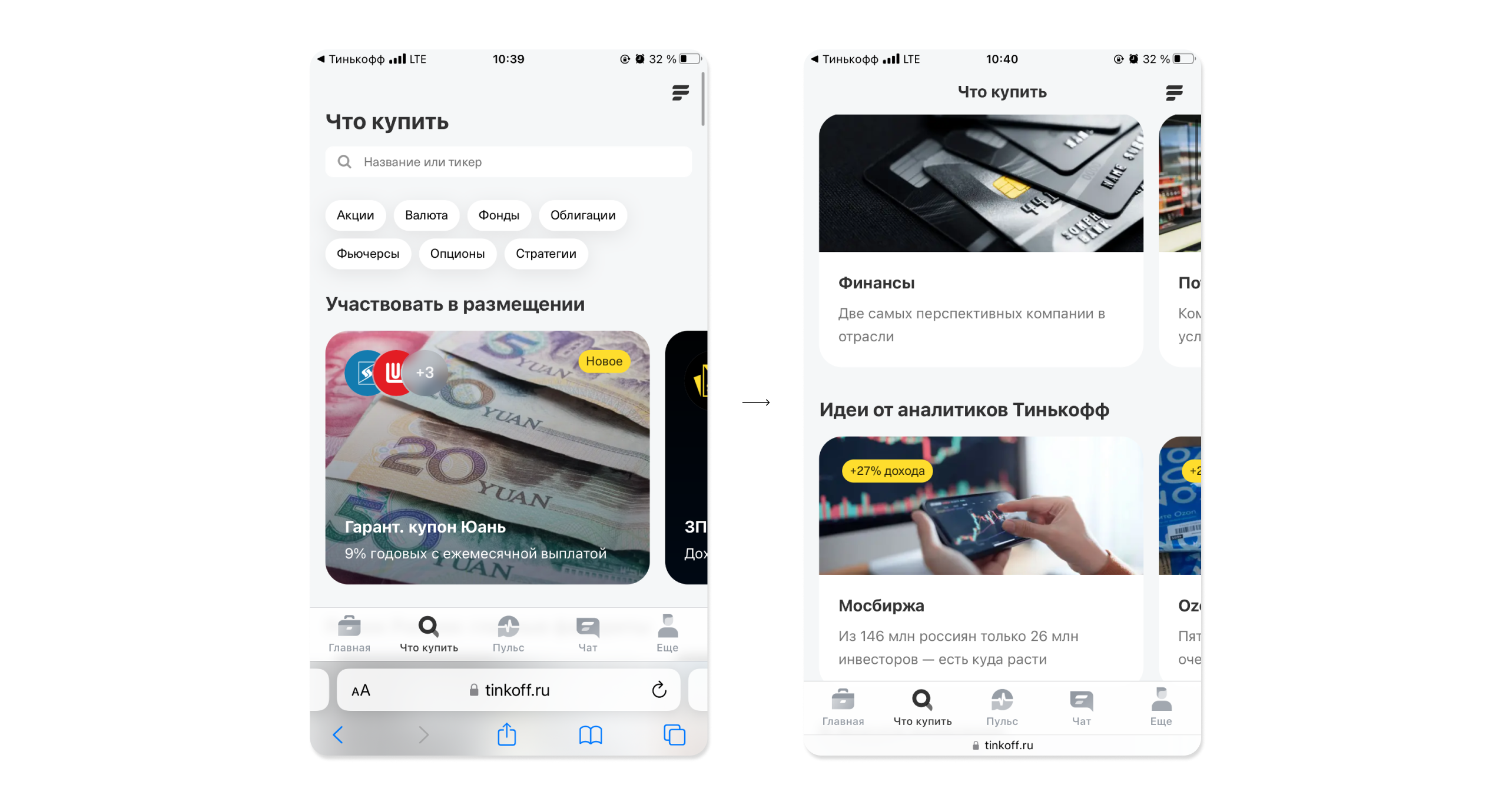

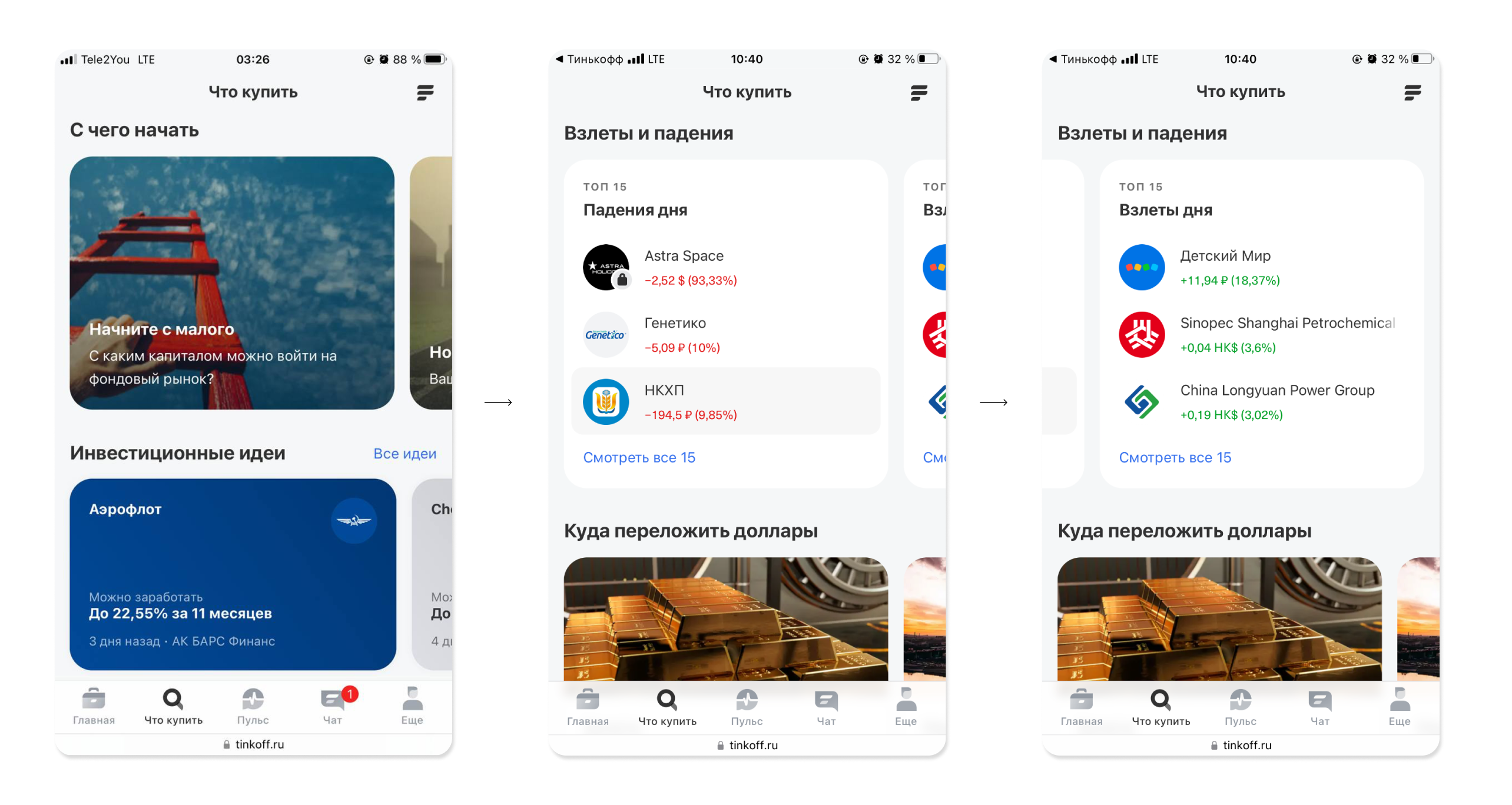

Раздел «Что купить»

Второй экран в приложении и торговом терминале «Тинькофф Инвестиции» называется «Что купить». В этом разделе инвестор может определиться с тем, во что инвестировать средства. Вкладка содержит множество разделов и инструментов.

Здесь можно выбрать актив — валюту, акции, фонды, облигации, фьючерсы, опционы и стратегии. Присутствует также поле для поиска по названию актива.

Ниже размещены разделы, в которых перечислены популярные инструменты и актуальная информация по различным активам, в том числе рекомендации аналитиков «Тинькофф Инвестиции».

Здесь есть следующие вкладки: «Рынок России: главные фавориты», «Идеи от аналитиков «Тинькофф»», «Участвовать в размещении», «В фокусе внимания», «Популярно у россиян», «Идеи в облигациях», «Повышаем прогноз», «Доходная инвестиция», «Взлеты и падения», «Куда переложить доллары», «Популярные облигации», «Что смотреть», «Как инвестируют в «Тинькофф»», «Без комиссий», «Обновить портфель», «Лидеры», «Популярные инструменты», «Топ первых покупок», «Фонды от «Тинькофф»», «С чего начать», «Инвестиционные идеи».

Например, здесь можно увидеть подборку 15 лучших и худших активов по динамике торгов («Лидеры роста и падения»), подборку самых продаваемых и покупаемых акций за неделю («Как инвестируют в «Тинькофф»»), список самых дорогих и самых дешевых акций («Лидеры»), подборку акций, которые чаще всего ищут и просматривают пользователи «Тинькофф Инвестиции» («Популярные инструменты») и которые они чаще всего покупают в качестве первой покупки («Топ первых покупок»).

В самом низу экрана «Что купить» во кладке «Инвестиционные идеи» инвестор имеет возможность ознакомиться с рекомендациями аналитиков компании по тем или иным активам.

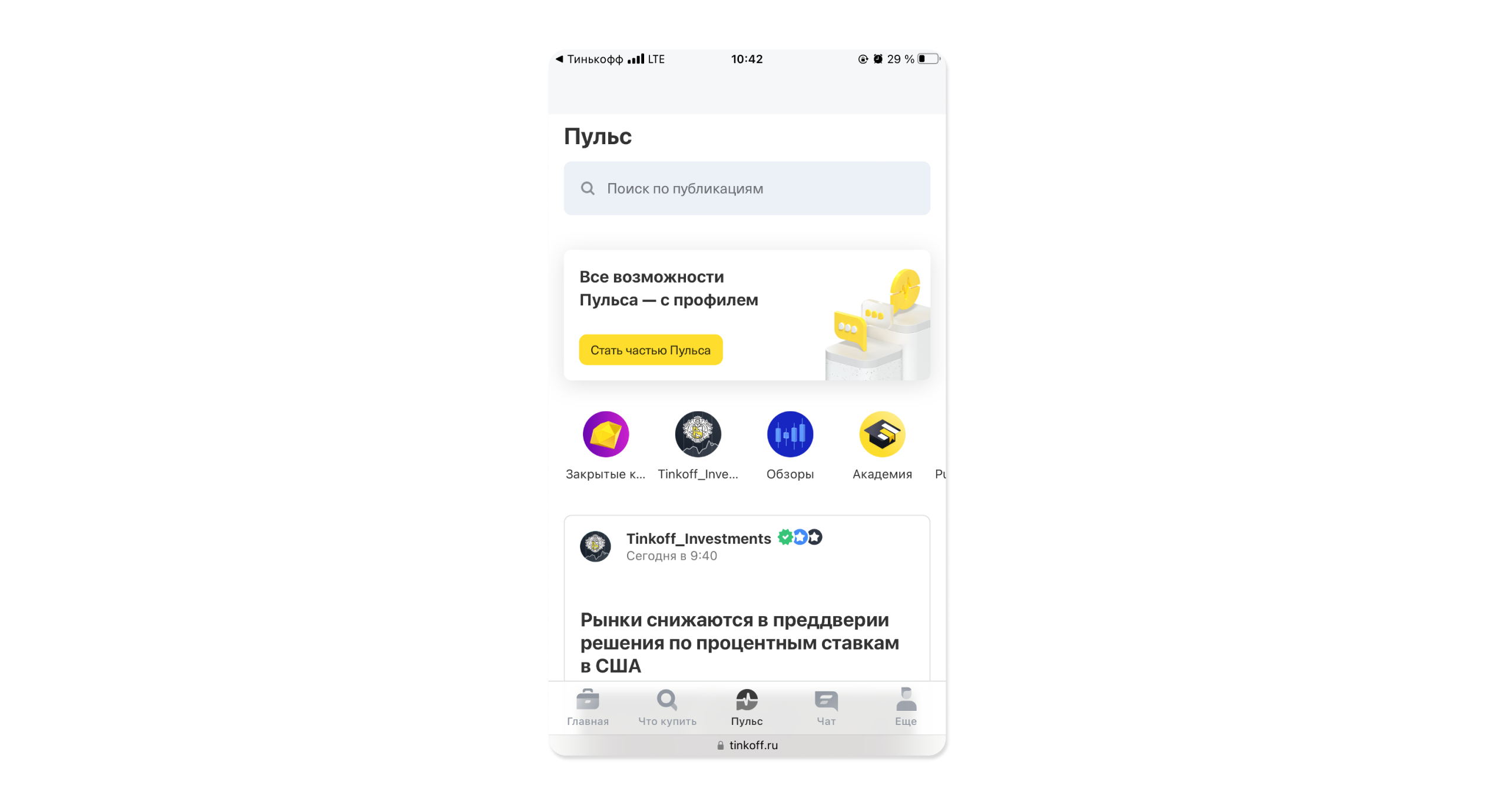

Раздел «Пульс»

Этот экран позволяет перейти в социальную сеть для инвесторов и трейдеров, которые пользуются услугами брокера «Тинькофф Инвестиции», — «Пульс».

В ленте социальной сети публикуются новости Tinkoff Journal и Tinkoff Investments.

Также можно ознакомиться с публикациями других каналов «Тинькофф», сторонних информационных медиапорталов и каналов участников соцсети.

На экране есть поиск по публикациям, где пользователь имеет возможность найти интересующий его материал по названию канала, названию бумаги, имени инвестора, каналу или хэштегу.

После регистрации в соцсети на экране также появятся кнопки «Мой профиль», «Новый пост» и «Каталог».

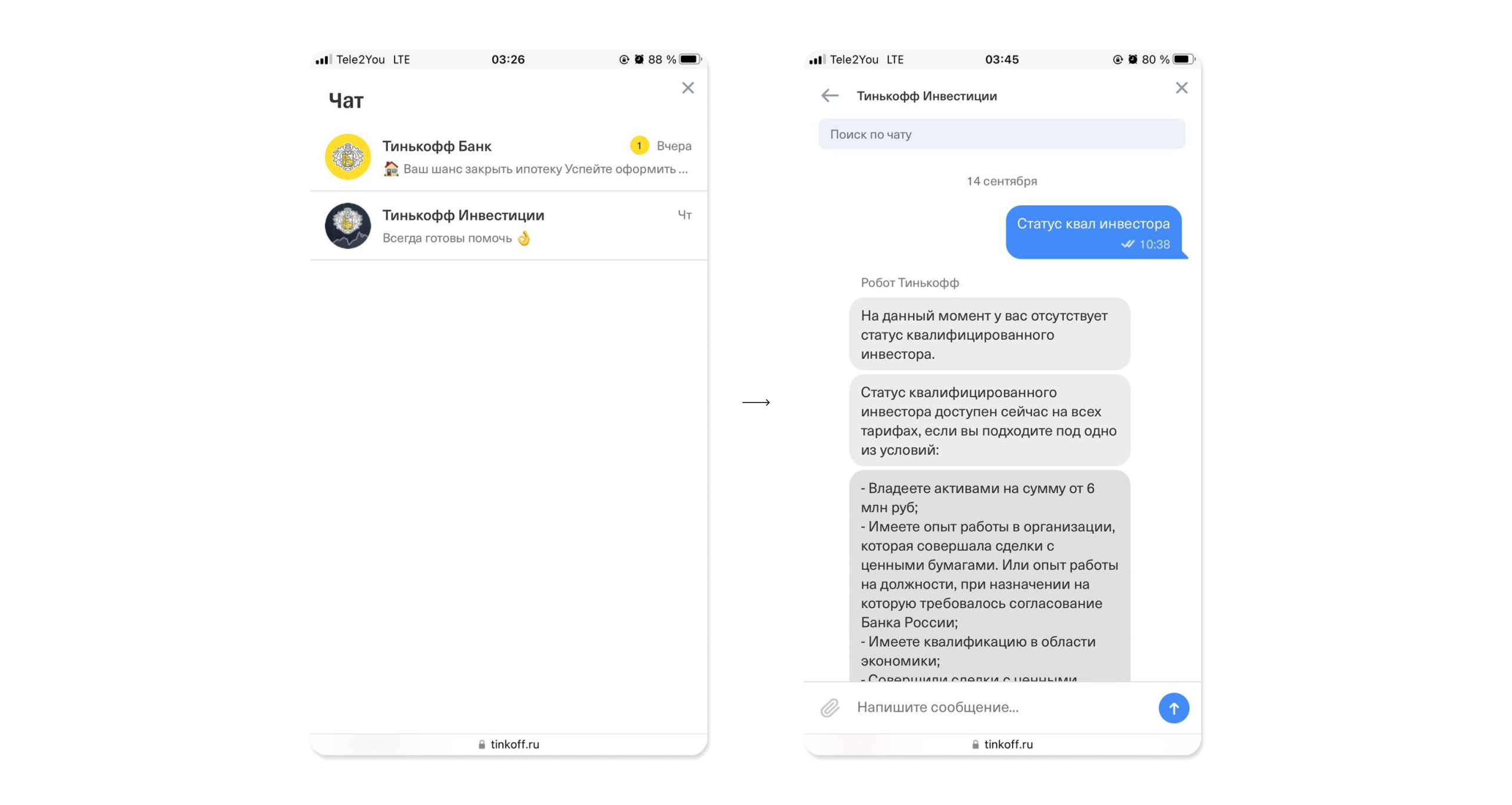

Раздел «Чат»

Четвертый экран «Тинькофф Инвестиции» — онлайн-чат со службой поддержки сервиса.

В нем есть несколько кнопок для получения ответов на стандартные вопросы: «Статус квал. инвестора», «Пополнение», «Бонусы», «Вывод», «Мой налог», «Тарифы».

Также в чат можно в свободной форме написать любой интересующий вопрос по работе сервиса «Тинькофф Инвестиции». Ответит на него либо робот, либо специалист компании. Чат со службой поддержки — круглосуточный.

Раздел «Ещё»

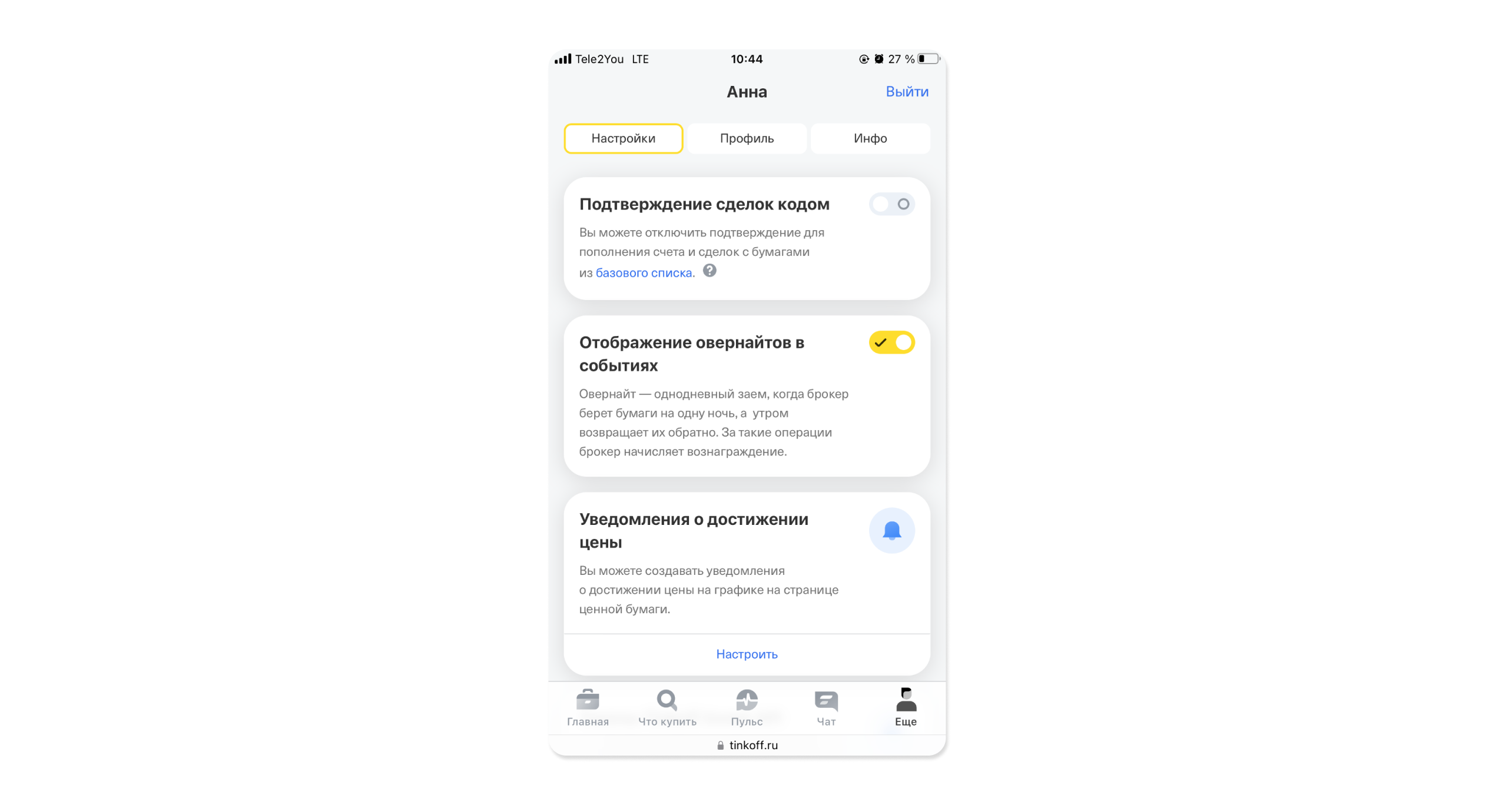

Последний экран «Тинькофф Инвестиции» называется «Ещё». Здесь находятся три подраздела.

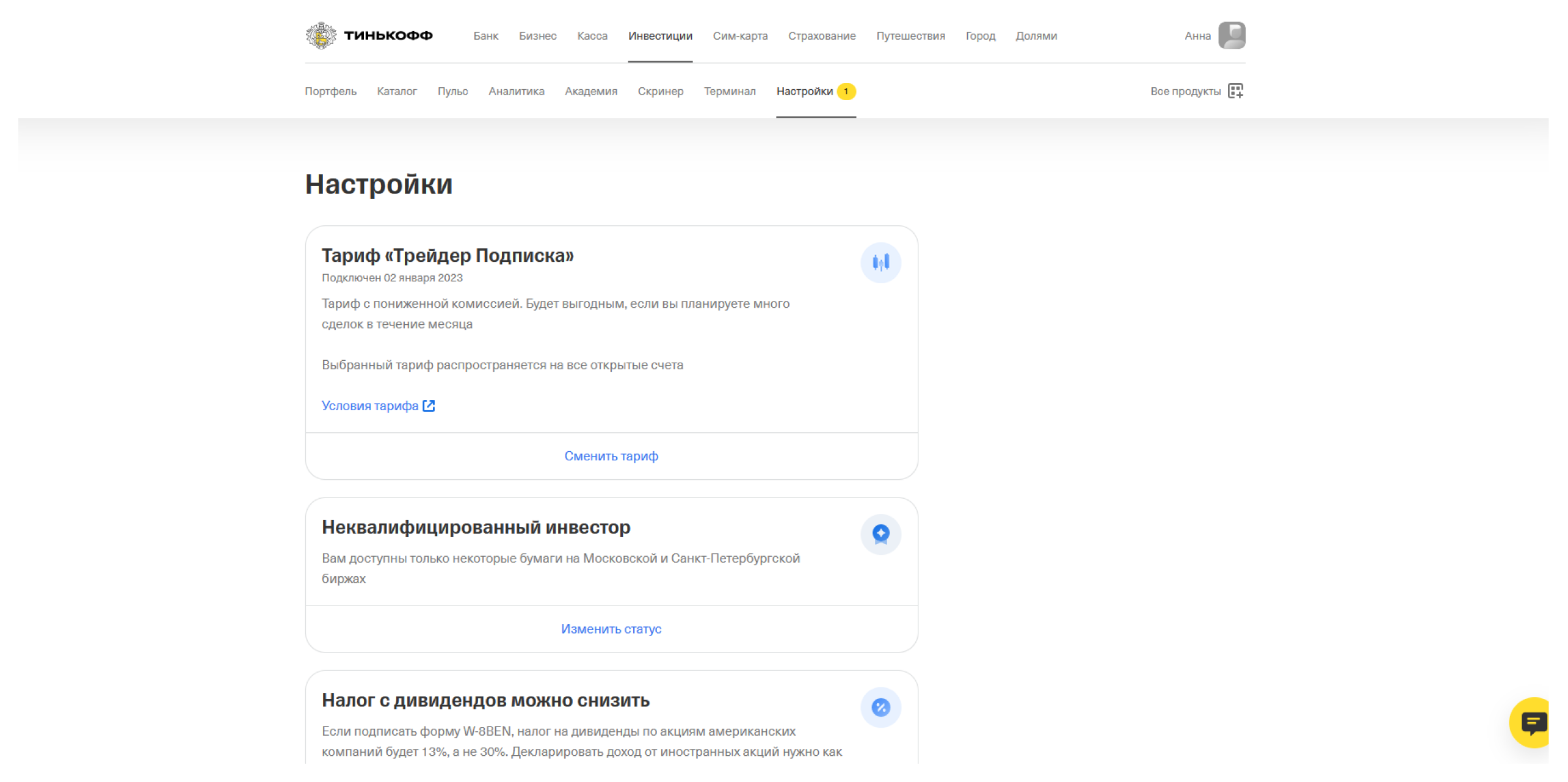

Подраздел «Настройки» позволяет настроить уведомления и порядок подтверждения сделок и скрыть овернайты (однодневные займы, когда брокер за вознаграждение берет бумаги на одну ночь, а утром возвращает их).

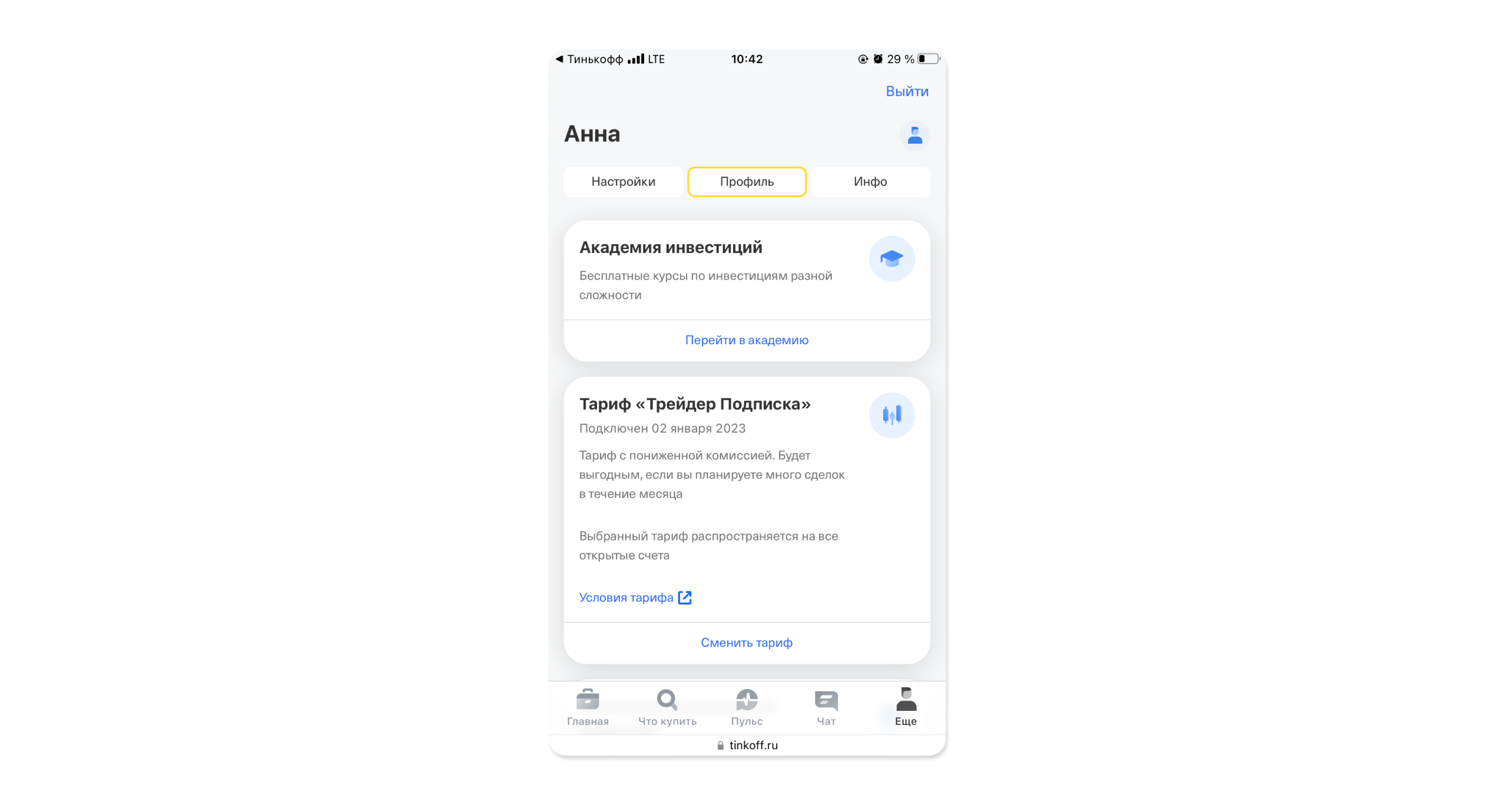

В подразделе «Профиль» пользователь может изменить тарифный план, узнать, как можно стать квалифицированным инвестором, открыть доступ к инструментам с повышенным риском, перевести в «Тинькофф Инвестиции» ценные бумаги от других брокеров и подписать форму W-8BEN (для снижения налога с акций иностранных компаний).

Здесь же инвестор может проверить, какой инвестиционный профиль был ему присвоен роботом-советником (консервативный, умеренный или агрессивный). В соответствии с профилем будут составляться инвестиционные рекомендации. Тест на определение профиля при этом можно пройти заново. Также в этом разделе есть ссылка на бесплатные обучающие онлайн-курсы от «Тинькофф».

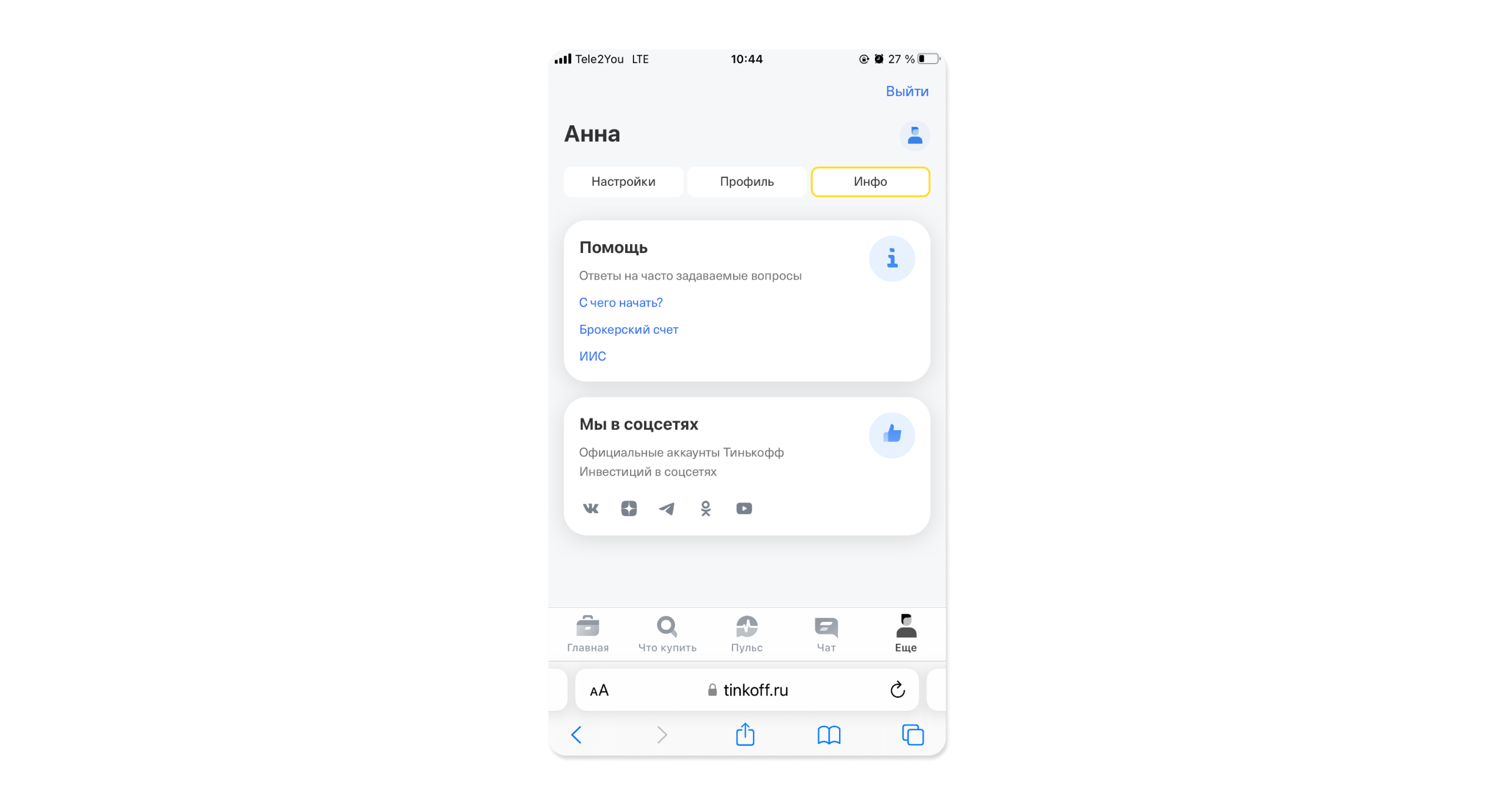

В подразделе «Инфо» доступны вкладка «Помощь», где собраны ответы на часто задаваемые вопросы, и блок ссылок на социальные сети «Тинькофф Инвестиции».

Интерфейс десктопной версии «Тинькофф Инвестиции» несколько отличается от интерфейса приложения и версии для мобильных устройств.

Кнопка «Пополнить» на экране «Портфель» находится во вкладке «Счета», а кнопка для открытия нового счета — слева, а не внизу.

Экран «Что купить» называется «Каталог», хотя его содержание идентично.

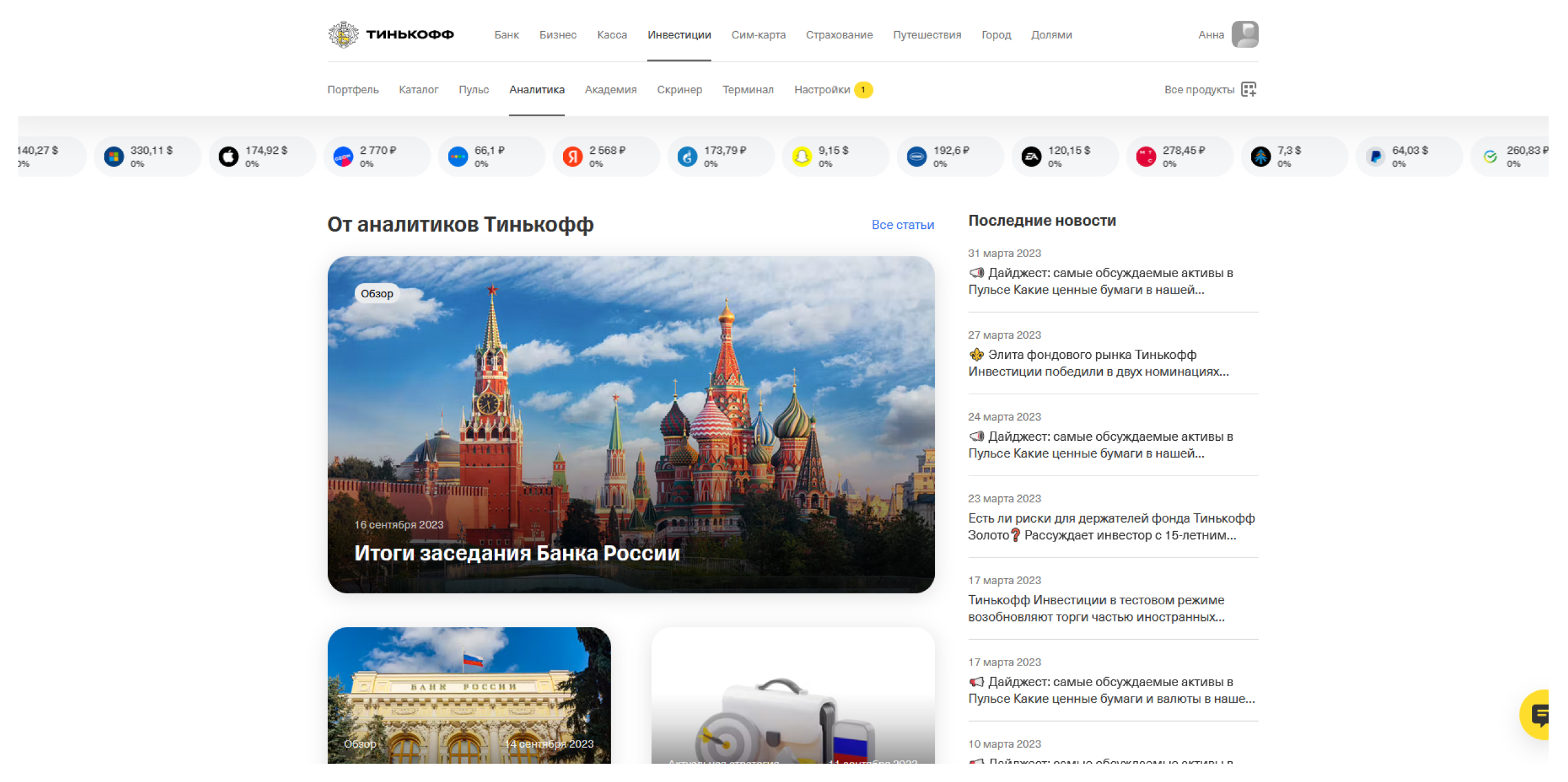

В десктопной версии — экран «Аналитика». В нем собраны материалы от аналитиков «Тинькофф Инвестиции», а также находится лента новостей сервиса.

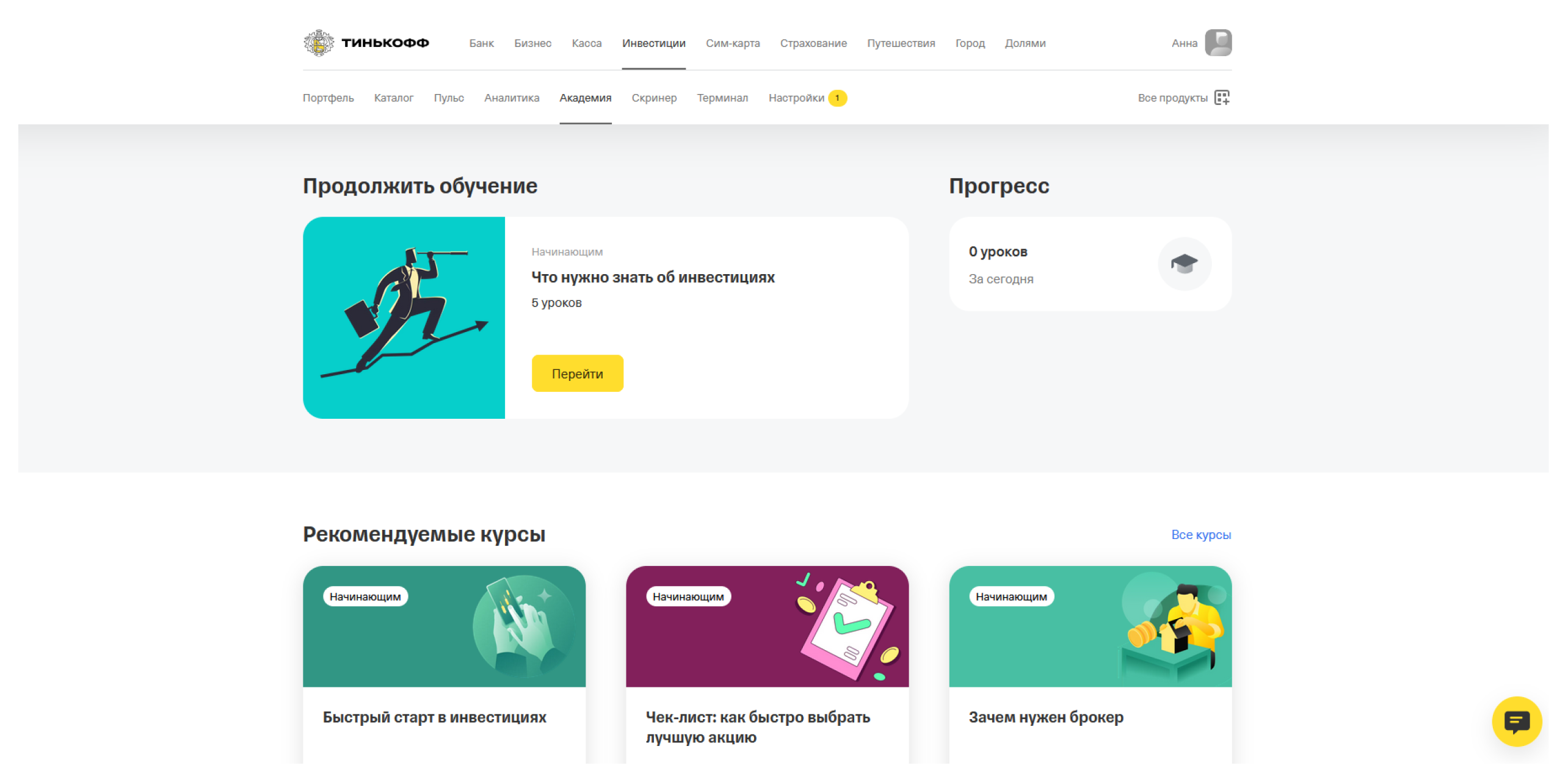

В отдельный экран вынесена вкладка «Академия» с обучающими онлайн-курсами.

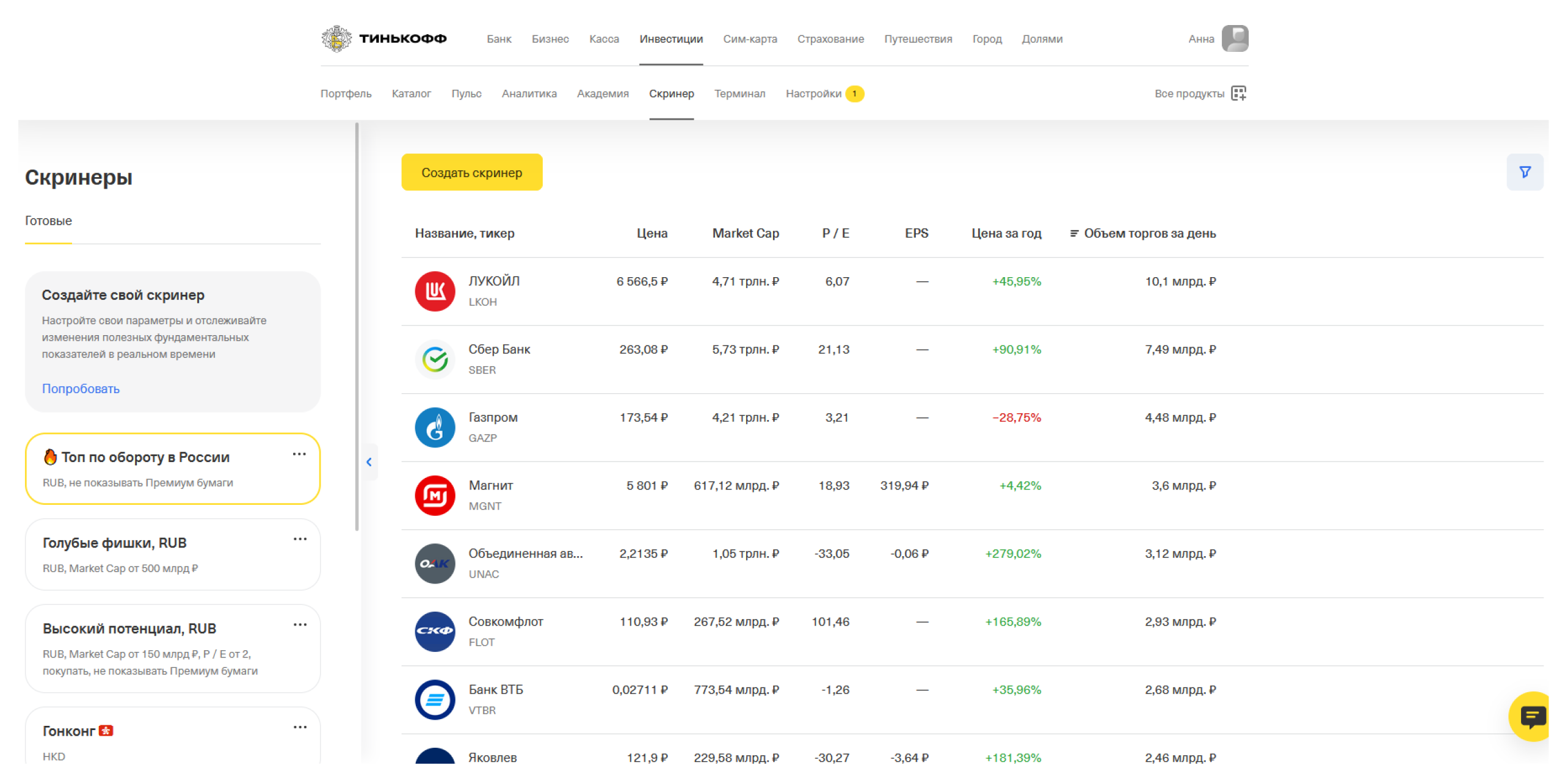

Также есть экран «Скринер», где можно настроить инструмент для отслеживания активов.

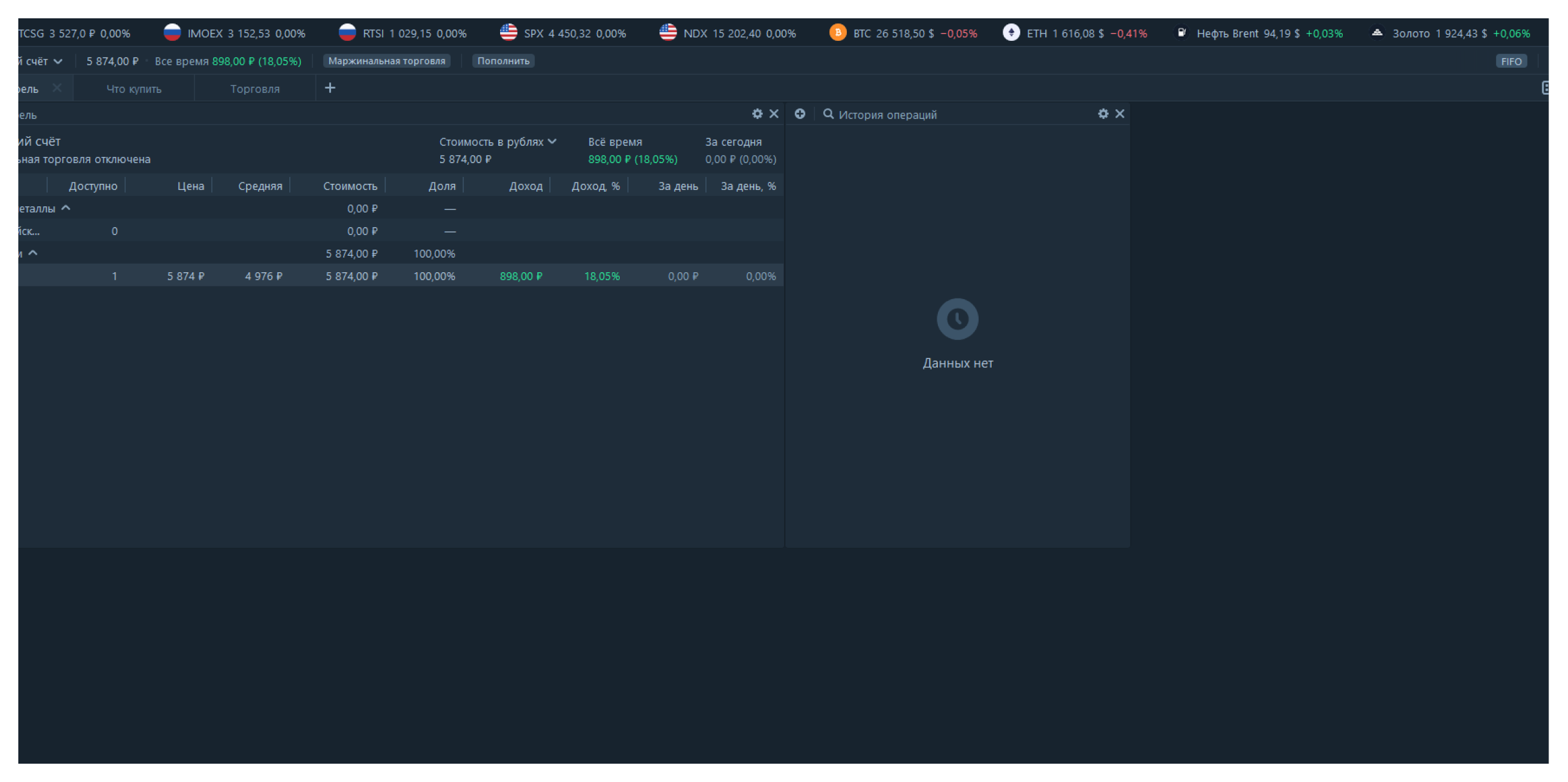

В версии для ПК также присутствует экран «Терминал». Он открывает в браузере программу для торговли на бирже, которую можно использовать наравне с приложением «Тинькофф Инвестиции» и личным кабинетом.

Инвестор может настроить терминал под собственный стиль торговли, например вывести на экран только самую нужную информацию (списки и графики определенных акций или другие полезные инструменты). Терминал также позволяет анализировать графики ценных бумаг с помощью встроенных инструментов технического анализа.

Экран «Чат» в десктопной версии отсутствует, а экран «Ещё» называется «Настройки» (тут же вкладки раздела «Профиль», а раздел «Инфо» отсутствует).

Основные плюсы и минусы мобильного приложения «Тинькофф Инвестиции»

У мобильного приложения есть ряд плюсов и минусов.

Плюсы:

- понятный, проработанный интерфейс;

- аналитика инвестпортфеля и рекомендации робота-советника;

- детальная информация по активам и аналитические материалы от экспертов;

- социальная сеть для инвесторов «Пульс».

Минусы:

- нет возможности скачать приложение в AppStore и Google Play;

- отсутствие инструментов для технического анализа для активных трейдеров (есть только в десктопной версии);

- ограниченный доступ к ценным бумагам в двух из трех тарифов;

- отсутствие демосчета.

Принципы формирования портфеля в сервисе «Тинькофф Инвестиции»

Для формирования портфеля нужно определиться с целью инвестиций и стратегией.

Также важно установить срок инвестирования. У инвестора должна быть стратегия — последовательность действий по распределению денежных средств между активами и инструментами инвестирования.

Инвестиционные стратегии отличаются:

По сроку инвестиций

- долгосрочные (более пяти лет);

- среднесрочные (до пяти лет);

- краткосрочные (до одного года).

По активности

- активные (постоянное наблюдение за рынком);

- пассивные (подход «купил и держу»).

По степени риска

- высокорискованные (цель по доходности выше 45–50% годовых);

- умеренные (20–45% годовых);

- низкорисковые (10–20% годовых).

В зависимости от стратегии портфель активов может в разных пропорциях включать более или менее ликвидные акции, облигации, фьючерсы и другие инвестиционные инструменты.

Для долгосрочного инвестирования, которое предполагает регулярный и стабильный доход на протяжении длительного времени, в первую очередь подходят облигации и высоколиквидные акции компаний с устойчивым финансовым положением. Самыми надежными считаются государственные облигации, но купон по ним ниже, чем по долговым бумагам частных эмитентов.

При краткосрочном инвестировании доля более рискованных активов в инвестиционном портфеле может быть выше. Это могут быть акции растущих компаний, акции компаний второго эшелона, фьючерсы и опционы.

Изучение и анализ рынка

Для успешной торговли инвестор должен понимать, как работает рынок и что ожидать от тех или иных ценных бумаг.

Для анализа акций и корпоративных облигаций применяется фундаментальный анализ — метод оценки компаний и их ценных бумаг на основе анализа финансовой и бухгалтерской отчетностей и других факторов, влияющих на стоимость бизнеса. Суть фундаментального анализа заключается в определении справедливой стоимости ценных бумаг.

Другой метод исследования рынка — технический анализ. Это выявление закономерностей в динамике цен на актив и их использование для прогнозирования стоимости акций в будущем.

25.05.2023 19:31

При техническом анализе инвестор, как правило, не обращает внимания на фундаментальные факторы, которые могут повлиять на динамику цен.

Технический анализ основан на изучении графиков стоимости акций и уровней спроса и предложения на ценные бумаги. По графикам инвесторы могут определить разворот цены и ее будущую динамику.

Чаще всего базой для использования технических индикаторов являются графики (линейные, бары (графики, состоящие из серии столбиков), «японские свечи» (отражают не только цену, но и ее волатильность)). Кроме того, в техническом анализе существуют так называемые паттерны — типовые фигуры (модели), образованные на графике ценой или индикатором.

Разработка диверсифицированного портфеля

Для снижения рисков получения убытков инвесторы диверсифицируют активы. Диверсификация — это распределение средств между набором активов с целью более эффективного инвестирования. В этом случае инвесторы покупают акции, облигации, фьючерсы, опционы, валюту и другие активы. Диверсификация страхует инвестора от существенных потерь, но при этом и снижает потенциал получения дохода.

При этом важно постоянно отслеживать динамику котировок тех активов, которые есть в портфеле, и анализировать перспективу дальнейших изменений, чтобы своевременно корректировать инвестиционный портфель и делать перебалансировку. Она заключается в удалении нерентабельных активов и добавлении вместо них в портфель новых.

Обучение и использование инструментов «Тинькофф Инвестиций»

Для расширения знаний, касающихся фондового рынка, можно пройти бесплатные обучающие онлайн-курсы от «Тинькофф Инвестиций». Пройти подобные курсы можно также и на других ресурсах, чтобы составить комплексное понимание о том, как работает рынок.

Обучение позволит повысить финансовую грамотность и освоить новые стратегии и техники инвестирования.

Для повышения эффективности инвестиций полезным может быть использование инструментов аналитики «Тинькофф Инвестиций». Инвестор может анализировать рекомендации и отчеты экспертов брокера, других аналитиков и инвесторов, информацию в соцсети «Пульс».

Получение информации о текущих трендах и событиях на рынке позволит оперативно реагировать на изменения и своевременно оптимизировать инвестиционный портфель.

Вывод денег из сервиса «Тинькофф Инвестиции»

Вывести средства с брокерского счета «Тинькофф Инвестиции» можно в любой момент. Комиссии и ограничения по количеству операций не предусмотрены. Средства можно вывести в рублях, в долларах США, евро, юанях, гонконгских долларах и турецких лирах. Лимит по выводу средств — 50 млн рублей за одну операцию.

Важно. Если валюта на счете была куплена 9 марта 2022 года и позже, снять эти деньги в валюте нельзя.

Чтобы вывести деньги с брокерского счета или ИИС, необходимо на экране «Портфель» выбрать нужный счет, нажать на кнопку со значком шестеренки, а затем — на кнопку «Вывести». После нужно будет подтвердить операцию.

Важно помнить, что вывести деньги с брокерского счета «Тинькофф Инвестиции» можно только на дебетовую карту банка «Тинькофф». При этом валюта карты должна совпадать с валютой вывода. При выводе средств с брокерского счета брокер спишет налог в размере 13% (в случае получения прибыли). Налог рассчитывается и удерживается автоматически.

С ИИC вывести средства можно только в рублях, при этом сам счет придется закрыть. Если инвестор закроет ИИС ранее чем через три года после его открытия, он утратит право на получение налоговых льгот.

Сколько можно заработать на «Тинькофф Инвестиции»

Доход инвестора в «Тинькофф Инвестициях», как и в любом другом брокерском сервисе, зависит в первую очередь от его знаний и умений. Также доходность будет зависеть от стратегии инвестирования и активности инвестора. Доходность пользователей «Тинькофф Инвестиций» может составлять десятки процентов годовых, а может не быть вовсе. Вместо этого инвестор может получить убытки.

Для более эффективной деятельности на фондовой бирже инвесторам важно совершенствовать навыки и расширять знания об отдельных отраслях и экономике и финансах в целом.

С помощью сервиса Банки.ру вы можете подобрать вклад или накопительный счет, сравнить тарифы на брокерское обслуживание, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

https://www.tinkoff.ru/invest/help/services/terminal/about/bids/