Портфельные инвестиции — что это такое и чем отличаются от прямых вложений

Портфельные инвестиции — это современный инструмент пассивного дохода, который доступен каждому, в отличие от некоторых других способов инвестирования. Этот инструмент удобен тем, что инвестор может очень гибко действовать при выборе степени риска и получаемой доходности. Кроме того, портфельные инвестиции — этот тот инструмент, который не требует миллионов долларов и начать инвестировать можно, даже не обладая большим капиталом.

В этой статье мы подробно рассмотрим, что такое портфельные инвестиции, какие они бывают, чем отличаются от прямых инвестиций и как стать портфельным инвестором.

- Что такое портфельные инвестиции

- Понятие и примеры инвестиционного портфеля

- Как стать портфельным инвестором

- Портфельные иностранные инвестиции

- Прямые и портфельные инвестиции — сходства и отличия

Что такое портфельные инвестиции

Портфельные инвестиции — это покупка и удержание различных финансовых активов с целью получения дохода от процентов и дивидендов, при этом инвестор не участвует в управлении проектом или компанией, в которую вкладывает средства.

Самые популярные активы, которые могут входить в портфель:

- Акции компаний;

- Облигации;

- Биржевые фонды;

- Фонды недвижимости;

- Паевые инвестиционные фонды (ПИФы) и т.д.

Это интересно! Выражение «портфельные инвестиции» берет свои истоки со времен бумажных акций — инвестор покупал бумажные ценные бумаги и складывал их в портфель.

Исходя из этого, если говорить простыми словами, то портфельные инвестиции представляют собой набор ценных бумаг разных эмитентов и их удержание на протяжении длительного срока с целью получения дохода.

Портфельными инвесторами могут выступать:

- Частные лица;

- Банки;

- Инвестиционные фонды.

Основы портфельных инвестиций и как правильно начать, описаны в видео ниже:

Инвестиционный портфель — это набор всех ценных бумаг, которые приобрел инвестор для долгосрочного удержания.

Успешный и надежный инвестиционный портфель отличается следующими свойствами:

- Диверсификация — в состав портфеля должны входить максимально разнообразные активы, что позволяет снизить риски. Потому что даже проверенные временем ценные бумаги при благоприятных условиях не могут гарантировать полное отсутствие риска. А наличие максимально отличающихся друг от друга активов позволит обеспечить высокий уровень безопасности;

- Ликвидность — ценные бумаги в составе портфеля должны отличаться высоким спросом, чтобы в случае необходимости их можно было легко и быстро продать, и приобрести более выгодные активы;

- Консервативность — это наиболее безопасный вид инвестиционного портфеля, о чем подробно будет рассказано ниже, так как она с одной стороны обеспечивает надежность за счет проверенных инструментов, а с другой стороны обеспечивает хорошую доходность благодаря акциям прогрессивных компаний.

В зависимости от уровня доходности и степени риска различают три вида инвестиционных портфелей:

- Агрессивный;

- Умеренный;

- Консервативный.

Подробно о каждом из них расскажем далее.

Агрессивный инвестиционный портфель — высокая доходность и высокий риск. Высокий уровень дохода обеспечивается за счет акций компаний третьего эшелона, а также недооцененных акций. Снизить уровень риска (но также и доход будет меньше) можно за счет «голубых фишек».

В качестве примера можно назвать фонд ВТБ «Технологий будущего», в который преимущественно входят «голубые фишки» американского фондового рынка. Рекомендуемый минимальный срок инвестирования — 1 год. По заявлениям ВТБ, этот фонд принес доходность 62,43% за последний год:

Умеренный инвестиционный портфель — средний риск и средняя доходность. В отличие от предыдущего вида, в состав включаются облигации или драгоценные металлы, которые обеспечивают более высокую безопасность инвестстратегии.

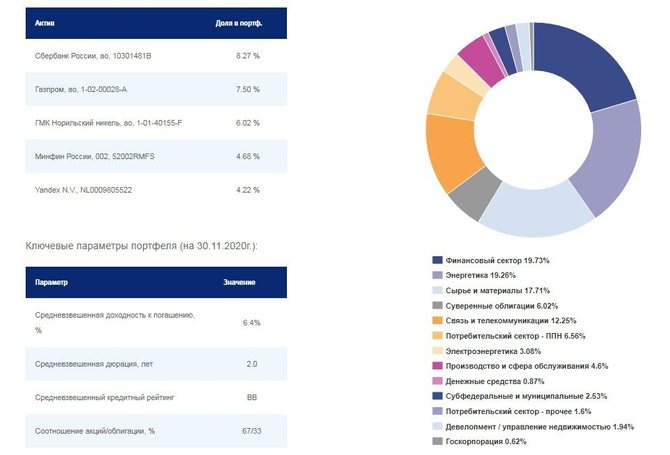

Примером может выступать «Фонд Смешанных инвестиций» от ВТБ. Рекомендуемый срок инвестирования — 1,5 лет, а заявленная доходность за последний год — 13,67%:

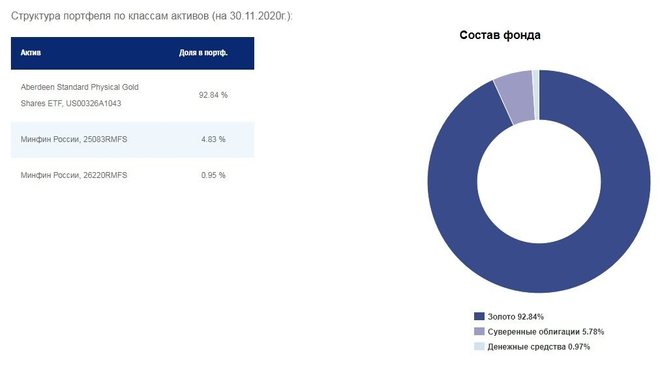

Некоторые портфели могут вообще не иметь в своем составе акций, а включать в себя лишь драгоценные металлы и государственные ценные бумаги. В качестве такого примера можно назвать «Фонд Золото» от ВТБ, который в большей степени состоит из золота небольшой части государственных облигаций РФ. Рекомендуемый срок инвестирования — минимум 1 год, а доходность за последний год — 26,49%:

Консервативный инвестиционный портфель — низкий риск и низкая доходность. Это самая безопасная стратегия инвестирования, так как в портфель входят государственные облигации и акции государственных корпораций и крупных компаний.

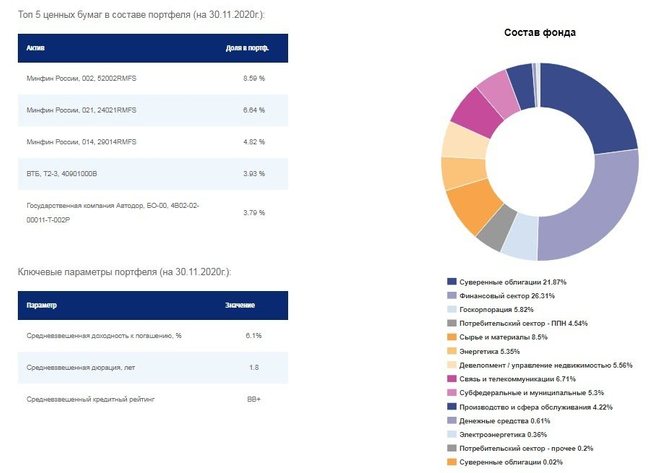

Примером такого фонда можно назвать фонд ВТБ «Казначейский», который более чем на 90% состоит из суверенных облигаций. Доходность такого портфеля за последний год составила почти 8%:

Как стать портфельным инвестором

Как стать портфельным инвестором:

- Выберите оптимальный срок инвестирования.

- Определите сумму инвестирования.

- Выберите брокера.

- Выберите оптимальную стратегию.

- Раз в несколько месяцев проверяйте портфель и при необходимости корректируйте его.

- Используйте различные инструменты для диверсификации рисков.

Ниже будут описаны некоторые нюансы, которые помогут правильно воспользоваться портфельными инвестициями.

Сразу стоит сказать, что есть два пути, как вложить деньги в портфельные инвестиции:

- Доверительное управление — передача средств профессиональным трейдерам/компаниям, которые сформируют портфель и будут отслеживать его эффективность. При выборе доверительного лица следует очень тщательно проверять все документы, особенно наличие лицензии на ведение деятельности.

- Самостоятельное управление портфельными инвестициями.

Что касается срока, то портфельные инвестиции — это долгосрочный инструмент.

Как вы наверняка заметили выше, рекомендуемый минимальный срок инвестирования в фонды ВТБ составляет год, больший доход можно получить при удержании ценных бумаг на протяжении 2-3 лет.

Следующий очень важный момент — выбрать брокера. Особое внимание следует обращать на комиссии и выбрать тарифный план, который будет выгоден для долгосрочного инвестирования.

Следующие брокеры предлагают неплохие условия для портфельных инвестиций:

После открытия брокерского счета необходимо сформировать инвестиционный портфель, выбрав и купив акции. Как уже говорилось выше, есть три варианта инвестирования, каждый из которых предполагает покупку определенных инструментов.

Самыми надежными являются облигации и акции государственных корпораций, «голубые фишки» — это среднерисковый инструмент и самыми рискованными, но в то же время и самыми высокодоходными являются акции молодых перспективных компаний и стартапов. Диверсифицировать риски можно при помощи различных инструментов.

Читайте полную статью: Что такое диверсификация и зачем она нужна

Некоторые инвесторы меняют набор акций в портфеле чуть ли не каждую неделю, однако такой подход ошибочный, при условии, конечно, что активы были выбраны правильно. Пересматривайте содержимое портфеля не чаще чем раз в три-четыре месяца, исключением является только банкротство эмитента.

Портфельные иностранные инвестиции

Портфельные иностранные инвестиции — это вложение денег иностранными инвесторами в ценные бумаги компаний и государств с целью получения дохода без права вмешательства в жизнедеятельность предприятия.

Доход инвестора формируется из начисленных дивидендов и процентов. Основной целью является получение как можно более высокой прибыли и снижение потенциальных рисков за счет хеджирования.

Портфельные инвестиции, в том числе и иностранные, не создают новые активы, однако они способствуют увеличению объема капитала, привлеченного компанией или государством.

Прямые и портфельные инвестиции — сходства и отличия

Прямые инвестиции — это вложения, которые в первую очередь отличаются большой долей выкупа акций компании, в некоторых случаях инвестор может приобрести 100% ценных бумаг предприятия.

Читайте полную статью: Прямые инвестиции — как работает эта сфера в России и за рубежом

Если сравнивать прямые инвестиции с портфельными, то они отличаются по нескольким очень важным параметрам:

- Управление бизнесом — покупка большого объема акций (минимум 10% от общего объема) дает право инвестору участвовать в управлении бизнесом и определять ключевые направления развитии компании; при портфельных инвестициях инвестор такого права не имеет и является всего лишь «сторонним наблюдателем»;

- Размер дохода — при прямых инвестициях доход от вложений получается намного больше благодаря дивидендам и процентам от роста ценных бумаг и часть прибыли, которую генерирует компания; доход от портфельных инвестиций формируется только из дивидендов от акций или драгметаллов и процентов по облигациям;

- Срок получения прибыли — прямые инвесторы делают вложения на среднесрок или долгосрок (от 5 лет); портфельные инвесторы получают отбив от вложений уже через год или максимум 2-3 года;

- Использования средств — как правило, прямые инвестиций формируют основной фонд компании и используются для модернизации основных бизнес-процессов; вложения от портфельных инвестиций могут использоваться для различных целей;

- Доступность — прямые вложения поступают только от крупных инвесторов или фондов, кроме того, часто компания может отказать инвестору в приобретении доли; портфельные инвестиции доступны практически каждому желающему.

Портфельные инвестиции — это вложения, которые могут стать основным источником пассивного дохода и приносить хорошую прибыль. Одним из самых больших плюсов этого инструмента является то, что инвестор может выбирать риск и доходность стратегии, благодаря чему можно закрыть различные цели, например, накопить деньги на старость или сделать инвестирование своим основным источником заработка.

Сущность и классификация инвестиций

Инвестиции — это один из наиболее важных факторов, определяющих экономический рост и развитие любой страны. Это процесс вложения денежных средств, ресурсов или активов в проекты, компании или ценные бумаги с целью получения прибыли в будущем. Они способствуют росту производства, развитию инноваций и созданию новых рабочих мест.

Сущность инвестиций заключается в передаче средств от инвестора (частного или корпоративного) к инвестиционному проекту или объекту. Инвестор рассчитывает на прибыль или доход от своих вложений в будущем, а инвестиционный проект или объект получает необходимые ресурсы для реализации своих целей. В то же время, инвестиции несут риски, связанные с возможными потерями и невозможностью получения ожидаемой прибыли.

Понятие об инвестициях имеет различные классификации в зависимости от разных факторов. Одна из самых распространенных классификаций основывается на сфере применения инвестиций. Так, инвестиции делятся на производственные, финансовые и социальные. Производственные инвестиции направлены на развитие производственной сферы, создание новых предприятий и модернизацию существующих. Финансовые инвестиции включают в себя покупку финансовых активов, таких как акции или облигации, с целью получения дивидендов или процентов. Социальные инвестиции ориентированы на улучшение качества жизни людей, обеспечение доступности образования, медицинских услуг и социальной защиты.

Инвестиции: понятие, сущность и классификация

Сущность инвестиций

Сущность инвестиций заключается в передаче финансовых ресурсов от инвестора (физического или юридического лица) к инвестиционному объекту для получения дохода. Инвестор может выступать в роли владельца капитала или заемщика. Инвестиции предполагают определенные риски, поэтому важно правильно оценить потенциал инвестиционного объекта и осуществить соответствующее управление рисками.

Основной целью инвестиций является получение прибыли в будущем. Инвестиционный риск связан с возможностью потери части или всей инвестиции. Важно учитывать, что величина прибыли напрямую зависит от степени риска, принятого инвестором.

Классификация инвестиций

Инвестиции могут быть классифицированы по различным признакам:

- По сфере вложений:

- Прямые инвестиции — предполагают вложение денежных средств в реальные активы (недвижимость, оборудование и др.) или создание новых предприятий.

- Портфельные инвестиции — связаны с приобретением акций, облигаций и других ценных бумаг, распределением инвестиций между различными видами активов.

- Высокорисковые инвестиции — связаны с инвестированием в новые проекты или инновационные идеи с высокой степенью неопределенности и возможными потерями.

- Низкорисковые инвестиции — представляют собой приобретение уже устоявшихся активов, имеющих низкую степень риска и более предсказуемые результаты.

- Долгосрочные инвестиции — предполагают вложение денежных средств на длительный период (от нескольких лет до десятков лет).

- Краткосрочные инвестиции — вложения денежных средств на короткий срок (от нескольких дней до нескольких лет).

Знание основных классификаций инвестиций поможет инвесторам определить свои цели и выбрать наиболее подходящие виды инвестиций для достижения желаемого результата.

Вклад в развитие и экономику

Инвестиции играют важную роль в экономическом развитии страны. Они способствуют росту производства, созданию новых рабочих мест и повышению уровня жизни населения. Инвесторы предоставляют капитал, необходимый для реализации различных проектов, и взамен получают прибыль.

Одним из основных источников инвестиций являются предприятия и компании, которые вкладывают средства в свое развитие. Они могут строить новые производственные мощности, модернизировать существующие, разрабатывать новую продукцию и технологии.

При этом инвестиции не только способствуют развитию отдельных предприятий, но и имеют косвенное влияние на экономику в целом. Увеличение производства и расширение деятельности компаний приводит к росту национального дохода и увеличению объемов внутреннего потребления.

Роль государства

Государство также играет важную роль в обеспечении инвестиционной активности. Оно создает благоприятные условия для привлечения инвесторов, разрабатывает инвестиционную политику, предоставляет субсидии и налоговые льготы, а также занимается контролем и регулированием инвестиционных процессов.

Роль инвесторов

Инвесторы, в свою очередь, выбирают проекты, которые наиболее перспективны с точки зрения получения прибыли. Они проводят анализ рынка, оценивают инвестиционные риски, принимают участие в разработке бизнес-планов и финансовых моделей.

Кроме того, инвесторы могут инвестировать средства не только в отдельные проекты, но и в целые сектора экономики. Например, они могут приобретать акции компаний, вкладывать в облигации и фонды недвижимости, покупать товары и услуги на рынке.

Таким образом, вклад в развитие и экономику является важным фактором для достижения устойчивого и устойчивого экономического роста. Инвестиции способствуют увеличению производства, созданию новых рабочих мест и улучшению качества жизни людей. Поэтому правильное и эффективное использование инвестиций является неотъемлемой частью развития любой страны.

Основные принципы и виды инвестиций

Основные принципы инвестиций включают:

1. Рациональное использование ресурсов

Ресурсы должны быть использованы максимально эффективно и оптимально. Инвестор должен тщательно анализировать и оценивать возможности и риски инвестиционных проектов.

2. Диверсификация портфеля

Инвестор должен разнообразить свой портфель, инвестируя в различные активы (например, акции, облигации, недвижимость), чтобы уменьшить риски и повысить доходность.

Существуют различные виды инвестиций:

1. Акционерные инвестиции

Это вложение денежных средств в акции компаний. Инвестор становится совладельцем компании и имеет право на долю прибыли компании.

2. Облигационные инвестиции

Приобретение облигаций, которые представляют собой долговые обязательства компаний или государства перед инвесторами. Инвестор получает проценты по облигации и возврат вложенных средств по истечении срока.

3. Недвижимостное инвестирование

Вложение денег в недвижимость с целью получения дохода от аренды или роста стоимости недвижимости в будущем.

Это лишь некоторые из видов инвестиций. Каждый вид имеет свои особенности, риски и потенциальную доходность. Важно тщательно изучать и анализировать каждый инвестиционный проект перед принятием решения о вложении средств.

Формы и способы инвестирования

Инвестирование предполагает размещение денежных средств или других активов с целью получения прибыли.

Формы инвестирования:

- Акции. Покупка акций компаний позволяет стать их собственником и получать дивиденды от прибыли.

- Облигации. Приобретение облигаций предполагает предоставление компании займа с последующим получением процентных выплат.

- Инвестиционные фонды. Инвестирование в фонды позволяет диверсифицировать риски, так как средства вкладываются в портфель активов.

- Недвижимость. Приобретение недвижимости является долгосрочным инвестированием с возможностью получения дохода от аренды или роста стоимости объекта.

Способы инвестирования:

- Долгосрочное инвестирование. Вложение средств на длительный период времени с целью получения стабильного дохода или роста капитала.

- Краткосрочное инвестирование. Размещение средств на короткий период, обычно до года, с целью получения быстрой прибыли.

- Активное инвестирование. Анализ рынка и активное участие в процессе принятия инвестиционных решений.

- Пассивное инвестирование. Инвестирование в фонды или другие инструменты с минимальным участием в управлении ими.

Выбор формы и способа инвестирования зависит от индивидуальных финансовых целей, рисковой толерантности и ожидаемой доходности.

Объекты инвестирования: акции, недвижимость, фонды

Инвестирование в акции предполагает приобретение доли в капитале компании. Акции являются ценными бумагами, которые торгуются на фондовом рынке. Вложение в акции может быть высокодоходным, однако сопряжено с риском потери вложенных средств. При этом инвестор получает право на дивиденды и возможность заработать на росте стоимости акций.

Инвестиции в недвижимость позволяют вложить деньги в недвижимость и получать доход в виде арендной платы или продажи недвижимости. Недвижимость может быть в виде квартир, домов, коммерческих помещений и земельных участков. Инвестиции в недвижимость обычно считаются более стабильными, чем акции, однако они требуют больших вложений и могут быть менее ликвидными.

Фонды – это коллективные инвестиции, которые позволяют инвестировать в различные активы через управляющую компанию. Фонды могут быть различных типов: акционерные, облигационные, недвижимости и др. Инвестор получает долю в фонде и возможность получать доходность от его инвестиционной деятельности. При этом риски и возможности инвестора распределяются между участниками фонда.

Выбор объекта инвестирования зависит от инвестиционных целей, рисковой ориентации и финансовых возможностей каждого инвестора. Комбинирование и диверсификация инвестиций между различными объектами может помочь снизить риски и получить более стабильную доходность.

Риск и доходность в инвестиционной деятельности

Факторы риска в инвестиционной деятельности

Риск в инвестиционной деятельности может быть вызван различными факторами:

- Рыночный риск — связан с возможным колебанием цен на инструменты инвестирования, такими как акции, облигации или товары. Факторы, такие как политическая нестабильность или экономические кризисы, могут повлиять на цены и создать риск потерь для инвестора.

- Кредитный риск — возникает в результате невыполнения заемщиком своих обязательств по погашению кредита или выплате процентов. Кредитный риск может возникнуть при инвестировании в корпоративные облигации или займы.

- Валютный риск — связан с возможным изменением курсов валют. Если инвестиции осуществляются в другой валюте, то изменения курса могут привести к изменению стоимости инвестиций и, следовательно, доходности.

Значимость риска и доходности

При принятии решения об инвестировании инвестор должен учитывать как риск, так и доходность. Чем выше уровень риска, тем больше ожидается доходность от инвестиции. Однако, высокая доходность, часто может быть связана и с высоким риском потерь.

Уровень риска Уровень доходности Низкий Стабильный, но невысокий Средний Умеренная доходность с умеренным риском Высокий Высокая доходность, но и высокий риск Инвестору необходимо найти баланс между желаемым уровнем доходности и уровнем комфорта с риском. Каждый инвестор имеет свои цели и предпочтения, поэтому важно тщательно анализировать и оценивать риск и доходность каждой конкретной инвестиции.

Инвестиционные стратегии и тактики

Для достижения успешных инвестиционных результатов необходимо разработать и применять соответствующие стратегии и тактики. Инвестиционные стратегии определяют общие цели и принципы инвестирования, тогда как инвестиционные тактики определяют конкретные действия и шаги, которые можно предпринять для достижения поставленных целей.

Существует множество разных инвестиционных стратегий, каждая из которых подходит для определенных целей, временных рамок и уровня риска. Некоторые популярные стратегии включают в себя:

Стратегия Описание Консервативная стратегия Основной акцент делается на сохранение капитала, риск снижается за счет инвестирования в стабильные и низкорисковые активы Агрессивная стратегия Основной акцент делается на получении высокой доходности, риск увеличивается за счет инвестирования в высокорисковые активы Индексная стратегия Инвестирование в фонды, которые п pass

редставляют определенный индекс рынка, с целью получения доходности, равной доходности индексаСтратегия доходности Основной акцент делается на получении регулярного источника дохода от инвестиций, часто за счет инвестирования в облигации или дивидендные акции Стратегия роста Основной акцент делается на получении капиталовосп роста, за счет инвестирования в акции компаний с высоким потенциалом роста Инвестиционные тактики, такие как активное или пассивное управление инвестициями, диверсификация портфеля, аллокация активов и маркетинговый тайминг, также играют важную роль для инвесторов. Выбор конкретной стратегии и тактики должен основываться на целях инвестирования, сроке вложения средств, доступном уровне риска и понимании финансовых рынков.

Важно помнить, что инвестиции всегда связаны с определенным уровнем риска, и принятие обоснованных решений и постоянное мониторинг состояния портфеля являются ключевыми элементами успешного инвестирования.

Инструменты для анализа и оценки инвестиций

1. Финансовый анализ

Один из основных инструментов для анализа инвестиций — финансовый анализ. Он позволяет оценить финансовое состояние компании, ее прибыльность и рентабельность. Финансовый анализ основан на изучении финансовой отчетности компании, а также применении различных финансовых показателей, таких как коэффициенты ликвидности, рентабельности, финансового рычага и др.

2. Экономический анализ

Экономический анализ направлен на изучение экономических показателей компании и оценку ее эффективности. В ходе экономического анализа рассматриваются такие показатели, как объем продаж, себестоимость, прибыль и др. Анализируются также макроэкономические факторы, влияющие на деятельность компании.

Стратегический анализ, анализ рынка и конкурентов, а также анализ рисков также являются важными инструментами для анализа и оценки инвестиций. Комбинирование и применение различных инструментов позволяют получить более полное и точное представление о потенциальной доходности и рисках инвестиций.

Роль инвестиций в современной экономике

С помощью инвестиций компании могут модернизировать производство, приобретать новое оборудование, разрабатывать новые технологии и инновации. Это позволяет увеличить производительность труда, снизить затраты на производство и повысить качество товаров и услуг.

Инвестиции также способствуют созданию новых рабочих мест, что является одной из основных задач экономической политики государства. Предприятия, получающие инвестиции, могут увеличивать объем производства и, соответственно, нанимать большее число сотрудников.

Кроме того, инвестиции являются фактором экономического роста и развития. За счет привлечения инвестиций страна получает дополнительные ресурсы для развития своей экономики, создания новых предприятий, инфраструктуры и социальных объектов. Это способствует росту национального дохода, улучшению уровня жизни населения и снижению уровня безработицы.

Таким образом, инвестиции играют ключевую роль в современной экономике, способствуя развитию и росту производства, созданию новых рабочих мест и повышению уровня жизни населения. Поэтому государства по всему миру активно принимают меры для стимулирования инвестиций и создания благоприятного инвестиционного климата.

Вопрос-ответ:

Что такое инвестиции?

Инвестиции — это вложение денежных средств или имущества в различные активы с целью получения прибыли в будущем.

https://coinpost.finance/p/portfelnyje-investicii