Срок окупаемости: формула и методы расчета, пример

Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

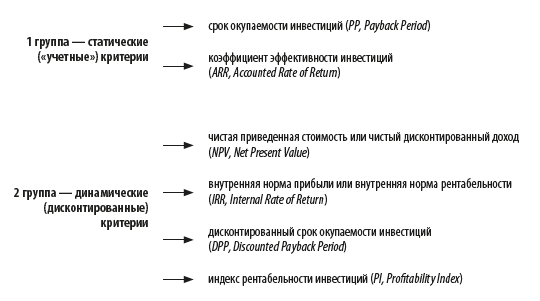

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

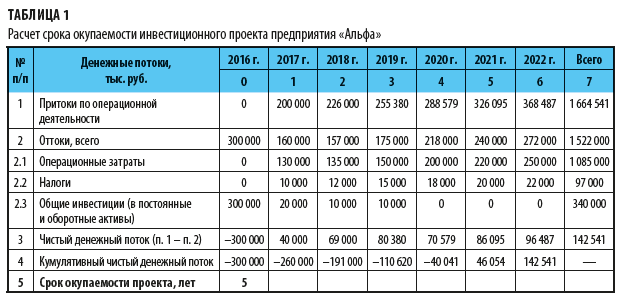

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

Читать статью Как пополнить Киви кошелек с банковской карты?

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

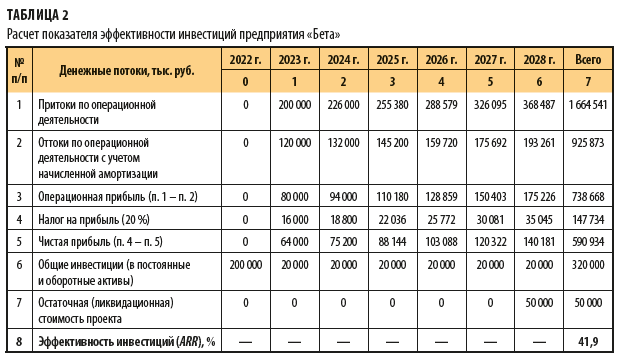

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Срок окупаемости: формула и методы расчета, пример

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять для каких сфер предпринимательской деятельности подходит это определение.

Для инвестирования

В данном контексте срок окупаемости представляет собой отрезок времени, после которого доход от проекта становится равен сумме вложенных денег. То есть коэффициент срока окупаемости при инвестировании в какое-либо дело будет показывать, сколько нужно будет времени, чтобы вернуть вложенный капитал.

Часто этот показатель является критерием выбора для человека, который планирует инвестировать в какое-либо предприятие. Соответственно, чем меньше показатель, тем привлекательнее дело. А в случае, когда коэффициент излишне большой, то первая мысль будет в пользу выбора другого дела.

Для капитальных вложений

Здесь речь идёт о возможности провести модернизацию или реконструкцию производственных процессов. При капитальных вложениях важность приобретает период времени, за который полученная от модернизации экономия или доп.прибыль станет равна сумме потраченных на эту модернизацию средств.

Соответственно на коэффициент срока окупаемости смотрят, когда хотят понять, есть ли смысл тратить средства на модернизацию.

Для оборудования

Коэффициент покажет, за какой промежуток времени окупит себя тот или иной прибор, станок, механизм (и так далее), на который тратятся деньги. Соответственно окупаемость оборудования выражается в доходе, который получает фирма за счёт этого оборудования.

Как производить расчёт срока окупаемости. Виды расчётов

Стандартно выделяется два варианта расчёта срока окупаемости. Критерием разделения будет учёт изменения ценности затраченных денежных средств. То есть, происходит учёт или во внимание он не берётся.

- Простой

- Динамичный (дисконтированный)

Простой способ расчёта

Применялся изначально (хотя и сейчас часто встречается). Но получить нужную информацию с помощью этого метода можно только при нескольких факторах:

- Если анализируется несколько проектов, то берутся проекты только с одинаковым сроком жизни.

- Если средства будут вкладываться только один раз в самом начале.

- Если прибыль от вложенного будет поступать примерно одинаковыми частями.

Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Ответ на главный вопрос — почему этот метод не теряет популярности — в его простоте и прозрачности. Да и если вам нужно поверхностно оценить риски вложений при сравнении нескольких проектов, он также будет приемлемым. Чем больше показатель — тем рискованнее вложение. Чем показатель при простом расчёте меньше, тем выгоднее инвестору вкладывать средства, ведь он может рассчитывать на возврат инвестиций заведомо большими частями и более короткие сроки. А это позволит поддерживать уровень ликвидности фирмы.

Читать статью Формула для расчёта величины чистых и валовых инвестиций

Но у простого способа есть и однозначные недостатки. Ведь он не учитывает крайне важные процессы:

- Ценность денежных средств, которая постоянно меняется.

- Прибыль от проекта, которая будет идти компании после прохождения отметки окупаемости.

- Поэтому зачастую используется более сложный метод расчёта.

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом. Это важно понимать.

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Принимаем во внимание, что РР — срок окупаемости выраженный в годах.

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Читать статью Как я заработала на бирже 113%, вложив всего 100 тыс. рублей. Личный опыт

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

Тогда kd = 1/(1+d)^nd

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

- 1 год: 30 000 / (1+0,1) ^ 1 = 27 272,72 рублей.

- 2 год: 50 000 / (1+0,1) ^ 2= 41 322,31 рублей.

- 3 год: 40 000 / (1+0,1) ^ 3 = 30 052,39 рублей.

- 4 год: 60 000 / (1+0,1) ^ 4 = 40 980,80 рублей.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

- 5 год: 60 000 / (1+0,1) ^ 5 = 37 255,27 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Срок окупаемости инвестиций

Срок окупаемости инвестиций — это финансовый показатель, дающий инвесторам информацию о том, за какой период времени ему вернутся вложенные в проект или компанию деньги.

В английском языке существует полностью эквивалентный термин: period of return. В буквальном переводе это срок возврата.

Как рассчитать срок окупаемости инвестиций

Для того, чтобы рассчитать срок окупаемости инвестиций, надо разделить сумму вложения на финансовый поток за год. Например, если в компанию инвестирован 1 миллион рублей, а на выходе мы получаем поступление денег в размере 500 тысяч рублей в год, то срок окупаемости равен двум годам.

Как оценить срок окупаемости инвестиций

Считается, что чем короче срок окупаемости проекта, тем привлекательнее будут инвестиции. И наоборот, чем более длительный срок требуется для возврата вложенных денег, тем менее интересен проект для инвесторов. Ключевой момент заключается в том, что короткий срок не только индикативно указывает на более высокую прибыльность операций, но и несет в себе более низкий уровень финансового риска.

Ограниченность показателя срока окупаемости

В целом срок окупаемости — не самый лучший показатель, и он не так часто используется, например, в такой сфере, как корпоративные финансы. Почему? Потому что срок окупаемости не учитывает такой факт, как стоимость денег в разный период времени. Это игнорируется для простоты расчетов.

Но на самом деле, две одинаковые суммы денег, которые поступают на счет инвестора сегодня и, скажем, через год — не равны друг другу. Будущие платежи должны быть приведены к сегодняшним деньгам, это называется, продисконтированы.

В самом простом объяснении расширим наш первоначальный пример. Допустим, размер инвестиций составил 1 млн рублей. В год это дает доход в 500 тыс. рублей. Но при этом у инвестора есть возможность положить свои деньги — просто на депозит в банк без всякого риска под 5%. А еще можно было бы учесть, что та же инфляция составит те же минимум 5% за год.

Тогда выходит, что сегодня те 500 тысяч, которые будут получены через год, имеют совсем другую стоимость — на 5 процентов меньше. То есть, 475 тыс. рублей. А еще через год — платеж уже станет меньше на 10 процентов даже при простом подсчете, без учета процентов на проценты, то есть 450 рублей. В итоге и срок реальной окупаемости окажется — больше первоначально рассчитанного.

Похожие записи:

- Как начать инвестировать с небольшим бюджетом: советы для начинающих

- Как представить проект инвестору 2023 г.

- Финансирование мобильных приложений

- Во что инвестировать с зарплатой до ₽100 тыс. 4 надежных варианта

Срок окупаемости: формула и порядок расчета

Фактор времени при инвестиционной деятельности чрезвычайно важен. Жизнь настолько быстро меняется, что нельзя со стопроцентной уверенностью ручаться за завтрашний день. Для инвестора часто ключевым моментом при выборе проекта является срок его окупаемости.

В этой статье мы рассмотрим, что это такое, как правильно его определить, и как применять при выборе инвестиционной стратегии.

- Что такое срок окупаемости

- Как рассчитать срок окупаемости

- Формула срока окупаемости

- Простой срок окупаемости

- Дисконтированный срок окупаемости

- С учетом ликвидационной стоимости

- Комбинированный метод

Что такое срок окупаемости

Срок окупаемости (PP, pay-back period) — это время, за которое прибыль от инвестиций покрывает расходы, вложенные в какой-либо актив или проект. При этом во внимание берется только чистый доход, а момент, в который значение этой величины становится положительным, называется точкой безубыточности.

Простой пример: если инвестор купил акции на 500 000 руб. и в итоге получает дивиденды 100 000 руб. в год, то срок окупаемости такого пакета — 5 лет.

Чем меньше срок окупаемости, тем более предсказуемы инвестиции.

Показатель РР не может применяться для оценки эффективности проекта в целом. Главным образом потому, что не учитывается вся возможная прибыль проекта, то есть тот доход, который возникнет после точки окупаемости.

На практике случается, что после того, как инвестиция себя окупит, вообще не будет никакой прибыли, или наоборот — вложения будут приносить доход продолжительное время и в больших объемах. Поэтому данный индикатор стоит применять только в качестве оценки рискованности инвестиций.

Так, в России начала 90-х проекты со сроком окупаемости более 2-х лет вообще не рассматривались. В 97–99 годах основную часть инвестиций уже составляли проекты с PP более 2-х лет, а уже в начале нулевых большая доля всех вложений приходилась на проекты, которые окупались за 5 лет. Чем стабильнее финансовая ситуация в стране, тем выше средний показатель PP.

Все расчеты для определения возможных сроков окупаемости производятся исходя из идеальных условий. Предполагается, что в будущем не будет глобальных факторов, влияющих на проект. Не будет войн, смены власти, глобальных экономических реформ и пандемий. Именно поэтому срок окупаемости — весьма условный показатель.

Как рассчитать срок окупаемости

Как рассчитать срок окупаемости:

- Определиться, по какой именно формуле будет производиться расчет. Это зависит от предсказуемости дохода, от его равномерности и от вида инвестирования.

- Установить все исходные параметры, такие как первоначальные вложения, предполагаемый доход, издержки, процентная ставка.

- Подставить в выбранную формулу полученные значения и определить срок окупаемости проекта.

Если нужен лишь приблизительный срок окупаемости, обычно используется классическая формула, в которой учитываются только вложения и ежегодная прибыль. Более точный прогноз можно сделать, если принять во внимание издержки, которые возникают в процессе владения выбранным для инвестиций активом.

Сложнее всего рассчитать срок окупаемости с учетом инфляционных и других явлений, которые могут влиять на прибыльность вложений и их рыночную стоимость. В каждом случае используется своя формула, каждую из которых мы рассмотрим далее.

Наглядно пример расчета срока окупаемости на примере смотрите в видео:

Сегодня для финансового прогнозирования используются несколько вариантов расчета PP. Изначально использовалась простая формула, в которой срок окупаемости определялся как соотношение размера вложений к чистой годовой прибыли:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Однако, этот метод критикуется аналитиками за то, что в нем не учитывается изменение стоимости финансов во времени, а также ликвидационный потенциал активов. Поэтому его применяют редко. Для более точного расчета применяют дисконтированный метод и формула с учетом ликвидационной стоимости.

Простой срок окупаемости

Этот способ подходит для расчета приблизительного срока окупаемости. При этом желательно, что бы инвестиционный проект соответствовал следующим критериям:

- Капиталовложения производятся один раз, на старте проекта;

- Доход от проекта будет поступать постоянно, приблизительно равными частями;

- При выборе из нескольких инвестиционных кампаний следует анализировать проекты с примерно одинаковым сроком жизни.

Проще всего рассмотреть этот пример на инвестициях в недвижимость. Ведь многие покупают квартиры и другие недвижимые объекты в качестве объекта инвестиций.

Итак, предположим, что вы решаете купить квартиру за 2 40 тыс. рублей. Цена аренды на нее — 20 тыс. рублей в месяц, или 240 тыс. рублей в год.

Используя формулу для простого расчета, получаем:

2 400 / 240 = 10 лет.

Здесь не учтены сразу несколько факторов.

- Размер издержек (квартплата, налог на недвижимость, подоходный налог);

- Рост рыночных цен на аренду жилья;

- Инфляция;

- Изменение стоимости самой квартиры.

Третий и четвертый фактор учитываются в дисконтированном методе расчета, и в расчете с учетом ликвидационной стоимости. Здесь же мы постараемся учесть первые два — изменение издержек и изменение доходов в каждый временной период.

- Плата за коммунальные услуги составит — 5 000 рублей;

- Налог на имущество — 0,1%;

- Подоходный налог — 13%;

- Повышение тарифа ЖКХ — 10% в год.

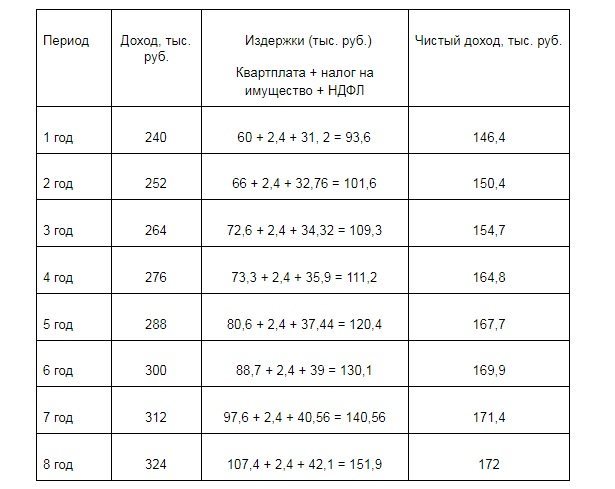

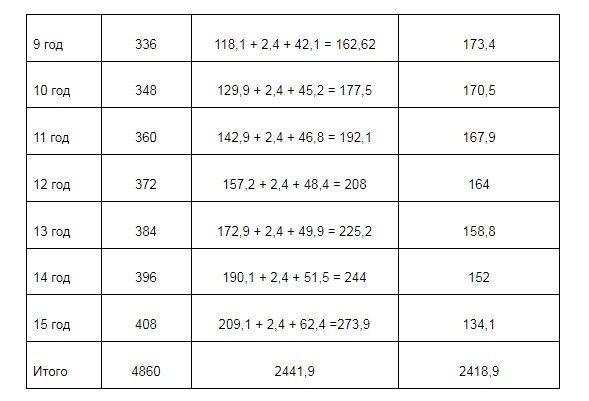

При этом предположим, что стоимость аренды растет на 1 000 рублей в месяц каждый год. Расчеты проведем в следующей таблице:

Как видите, если исходить из чистого дохода, то срок окупаемости находится где-то между 14 и 15 годами.

Найдем точку окупаемости более точно. Для этого сумму инвестиций разделим на средний чистый доход:

2418/15 = 161,3 (тыс. руб.) – средний чистый доход

2400/161,26 = 14,9 лет, то есть 14 лет и 10,8 месяцев.

В этой таблице предварительно спрогнозирован как рост издержек, как и рост дохода. То есть, учтена денежная составляющая.

Анализ таблицы позволяет увидеть, что в части дохода есть неточность. Рост ренты не поспевает за ростом издержек, так как коммунальные платежи растут в процентном соотношении, то есть в геометрической прогрессии, а аренда — в арифметической. То есть за 15 лет чистый доход в денежном выражении упал в сравнении со стартом проекта. Отсюда вывод, что стоимость аренды нужно увеличивать не в денежном, а в процентном выражении.

Кроме того, взят фиксированный налог на имущество. Этот налог рассчитывается исходя из кадастровой стоимости, которая в таком длительном периоде будет меняться. Кроме того, нет оценки ликвидной стоимости. Именно для этого существуют два других метода определения PP.

Дисконтированный срок окупаемости

Чтобы учесть изменение стоимости валюты с течением времени, в формуле расчета появляется новая величина — коэффициент дисконта, который определяется следующим образом:

- kd — коэффициент дисконтирования;

- d — процентная ставка;

- nd — время дисконтирования.

Сама же формула расчета дисконтированного PP выглядит так:

DPP = ∑чистого денежного потока/(1 + d)^nd

- DPP — дисконтированный период окупаемости;

- d — процентная ставка, действующая в конкретный период времени (nd).

Применим эту формулу для предыдущего примера с покупкой квартиры как инструмента для инвестиций. Предположим, что процентная ставка — 10 %. Практикующие финансисты отмечают, что она примерно такой и является.

Возьмем чистый доход за 15 лет:

2 418 900/(1 + 0,1)^15=2199000 (руб.)

Мы видим, что с учетом удешевления денег мы не окупим квартиру и за 15 лет.

На 16 год чистая прибыль составит 420 000 – (230 000 + 2400 + 54600) = 133 000 (руб.)

133 000/(1 + 0,1)^16 = 120 900 (руб.)

Если мы сложим полученную сумму с предыдущим результатом, то сумма составит 2 319 900 руб., что все еще не покрывает сумму инвестиций.

Рассчитываем доход на 17 год.

436 000 – (253 000 + 2400 + 56700) = 123 900 (руб.)

Складываем к предыдущей сумме, получаем 2443 800 руб.

Становится понятно, что точка окупаемости находится между 16 и 17 годами.

2 400 000 – 2 319000= 81 000 (руб.)

Это сумма, которой не хватило до полной окупаемости в 16 году.

81 000/123 900 = 0,65.

16 + 0,65 = 16,65 (лет) — дисконтированный срок окупаемости.

Значение дисконтированного срока окупаемости выше простого, потому что деньги всегда дешевеют. Этот показатель более точный, хотя не учитывает изменение стоимости самого объекта инвестиции. Для учета подорожания или снижения стоимости актива существует формула с учетом ликвидационной стоимости.

С учетом ликвидационной стоимости

Покупая актив, всегда предполагается, что его можно продать. Кроме дохода от коммерческого использования актива, существует и его ликвидная, то есть рыночная стоимость в определенный момент.

Обязательное условие для включения этого компонента в расчет — актив должен быть ликвидным.

Вернёмся к нашей квартире. Предположим, что ситуация на рынке недвижимости этого города сложилась так, что цены на жилье начали резко расти. Открылся новый промышленный объект, что вызвало приток населения. Например, на старте инвестиционного проекта квартира стоила 2 400 000 рублей, через год цена повысилась до 2 600 000 рублей. Получается, что вложения окупили себя уже в первый год и даже дали прибыль.

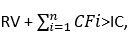

Обратная ситуация — рыночная стоимость жилья стала резко падать. Закрылось градообразующее предприятие и жители начали уезжать. Через год квартира стала стоить 2 000 000 млн. Для того, чтобы определить срок окупаемости в этом случае, можно воспользоваться формулой:

BO PP = min n, при котором

- BO PP — период окупаемости с учетом ликвидационной стоимости;

- RV — ликвидационная стоимость;

- CFi — чистый доход в i-тый период;

- IC — первоначальные инвестиции.

На конец первого года проекта расчет будет таким:

2 000 000 +146400 = 2 146 400 (руб.)

В первый год вложения в квартиру не окупились.

Предположим, что во второй год цены закрепились, и квартира стоит 2 000 000 рублей. На конец второго года показатель чистого денежного потока складывается из двух лет, то есть i = 2.

2 000 000 + (146 400 +150 400) = 2 296 800 (руб.)

Мы видим, что сумма по-прежнему меньше первоначальных инвестиций.

Предположим, что ситуация на рынке изменилась — цены на недвижимость поднялись, и на конец третьего года ее можно продать за 2 100 000.

2 100 000 + (146 000 +150 400 +154 700) = 2 551 700 (руб.)

Как видно, вложения окупились на третий год сдачи ее в аренду. Находим точку окупаемости.

2 400 000 – 2 296 800 = 103 200 (руб.) — этой суммы не хватило для окупаемости на конец второго года.

103 200/154 700 = 0,670,67+2 = 2, 67 (лет).

Это и будет периодом окупаемости с учетом ликвидационной стоимости. Этот срок всегда короче показателя, рассчитанного простым или дисконтированным способом, при условии, что стоимость активов положительная. Есть важный нюанс при использовании метода.

Период окупаемости может измениться в любой момент. Пример — квартира находится в строении, которое через несколько лет разрушено из-за пожара или взрыва газа. Естественно, ликвидационная стоимость стала равна нулю.

Этот метод расчета чаще применяется для оценки окупаемости производства. Предполагается, что время эксплуатации проекта скапливаются ликвидные активы, которые учитываются как внеоборотные. Это здания, сооружения и прочие основные средства производства. Для определения их ликвидной стоимости учитывается амортизация (износ).

Также данный метод определения срока окупаемости подходит для вложения в активы, ликвидность которых предсказуема. Но не стоит применять его для активов с туманными перспективами: например, для криптовалют или стартапов на уровне идеи. Неизвестно, будет ли та или иная криптовалюта существовать, и «выстрелит» ли идея создания очередного приложения для телефона.

Комбинированный метод

Этот метод применяется с целью учета всех факторов, влияющих на окупаемость. По сути, это последовательное применение трех предыдущих методов.

- Рассчитывается чистый доход и период окупаемости простым методом;

- Применяется дисконт изменения стоимости денежных средств в каждый период;

- Включается составляющая ликвидационной стоимости.

Этот метод можно считать наиболее точным, но все же не абсолютным при определении периода окупаемости. Абсолютного метода не существует.

Кому нужен расчет срока окупаемости

В подавляющем большинстве случаев расчет окупаемости делают инвесторы, желающие хотя бы приблизительно понимать, когда смогут окупиться сделанные вложения. Кроме того, срок окупаемости — один из тех показателей, которые необходимы для системного анализа эффективности инвестиций. Этим занимаются финансовые аналитики и ученые-экономисты, изучающие проекты, которые уже завершены или окупились. Так они получают возможность делать более качественный прогнозы на будущее по тем или иным инвестиционным активам.

Это и есть основные три категории людей, которые используют формулы расчета срока окупаемости — инвесторы, аналитики и экономисты.

Последним двум это нужно для профессиональной деятельности, зачастую связанной с инвестиционными рекомендациями. А вот инвесторы в основном применяют вышеприведенные формулы для расчета скорости возврата своих собственных средств, вложенных во что-либо.

Если вы входите в эту категорию, помните, что любые инвестиции — это всегда риск, и показатель окупаемости не может быть точным по определению. Он лишь служит ориентиром, как скоро окупятся инвестиции при тех вводных данных, которые существуют на момент вложения средств.

https://finansoviydoktor.ru/investicii/srok-okupaemosti-formula-i-metody-rascheta-primer/