Как получить в Казахстане кредит для малого бизнеса

Как получить кредит для малого бизнеса в Казахстане. Рассказываем о способах получения денежных средств на развитие своего дела, какие трудности могут возникнуть на пути и как максимально выгодно выбрать кредит для своих целей.

Жибек Канапьянова Дата обновления: 13 ноября, 2023

Поделиться:

Почему непросто получить кредит?

Как известно кредит является денежной ссудой, выдаваемой на условиях срочности и возвратности. Вне зависимости от цели использования средств их необходимо возвратить кредитору.

Условия, сроки выдачи и возврата кредита определены в кредитном договоре. Однако, любой банк или кредитная организация стараются исключить риски невозврата кредита еще до заключения договора.

Именно по этой причине потенциальный заемщик сталкивается с различного вида требованиями и обязательным пакетом подтверждающих документов.

Виды кредитов для малого бизнеса

Деятельность любого предприятия связана с непрерывным оборотом денежных средств. Когда собственных ликвидов для дальнейшей реализации деятельности становится недостаточно, решением может стать получение займа.

На сегодняшний день потребность в заемных средствах меньше не становится, особенно если речь идет о субъектах малого предпринимательства. Это объясняет наличие разных видов кредитования.

В Казахстане можно встретить следующие виды бизнес-кредитования:

- По субъекту кредитования:

- Для юридических лиц, подлежащих обязательной регистрации в налоговых органах;

- Для физических лиц, действующих в качестве индивидуальных предпринимателей.

- По объекту кредитования:

- На пополнение оборотных средств предприятия, в случае расширения, увеличения производства, покрытия расходов и т.п;

- На приобретение долгосрочных активов;

- Нецелевые займы на развитие бизнеса.

- По целевому назначению развития бизнеса:

- На финансирование новых проектов, вновь открытого предприятия;

- На расширение деятельности уже функционирующего бизнеса;

- На поддержку действующих проектов.

- По форме выдачи займов:

- Кредитная линия, предназначенная на бизнес цели. Предоставляется как юридическим, так и физическим лицам;

- Овердрафт, краткосрочный заем, предоставляемый в случае недостаточности средств на расчетном счету организации;

- Срочный заем;

- Экспресс-кредитование;

- Микрокредитование.

- Особые формы заемного финансирования:

- Контрактное, проектное, венчурное финансирование;

- Лизинг. Представляет форму кредитования на приобретение основных средств. Часто используется для приобретения спецтехники;

- Товарный кредит;

- Факторинг. Вид кредитного финансирования в сфере торговли;

- Вексельный кредит;

- Аккредетив. Предусматривает передачу платежных обязательств клиента банку.

Итак, можно убедиться, что имеется достаточно видов кредитования для бизнес-сферы. Поэтому немаловажно четко знать на какие цели нужен кредит и какая категория подходит конкретно вам.

Как можно получить кредит для бизнеса?

Если уже принято решение брать кредит, важно выбрать подходящий банк. В различных банках и финансовых учреждениях могут отличаться условия кредитования. Поэтому важно сравнивать предложения и выбирать наиболее подходящий продукт.

Условия для выдачи кредита на открытие бизнеса

Если кредит требуется на дело, которое только планируется запустить важно обратить внимание на следующее:

- Изучить программы кредитования для нового бизнеса. Возможно взять кредит под бизнес с нуля на льготных условиях.

- Рассмотреть микрокредитование. Как известно у микрофинансовых организаций более лояльные требования к клиентам. На сегодняшний день займы онлайн для субъектов малого предпринимательства в Казахстане становится повсеместным, а сама процедура значительно упрощается.

- Воспользоваться государственными программами поддержки малого бизнеса. В Казахстане ежегодно реализуются программы кредитования предпринимателей с участием государственной помощи. Особенно поддерживается открытие нвых предприятий и появление новых проектов. Фонд «Даму» и Палата предпринимателей «Атамекен» регулярно оказывают финансовую поддержку как действующих, так и новых проектов в различных сферах.

Процедура оформления займа в Казахстане

Для того чтобы взять кредит для развития ли открытия малого бизнеса необходимо пройти определенные процедуры. Расскажем о самых стандартных и часто встречаемых.

Соответствие установленным требованиям банка

В любом банке для получения любого вида кредита существуют определенные требования к потенциальным заемщикам. При обращении кредитору важно убедиться, что вы как заемщик отвечаете всем требуемым условиям.

Кредитная программа

Кредитная программа должна подходить под Ваши конкретные цели, соответствовать направлению Вашего бизнеса и не превышать риски.

Перед выбором программы важно обращать внимание на следующее:

- Процентная ставка по кредиту;

- Максимально возможная сумма займа;

- Допустимый срок кредитного договора;

- Возможность досрочного закрытия кредита;

- Обязательность и вид залога;

- Наличие/размер комиссий;

- Форма предоставления кредита;

- Способы погашения займа.

Если затрудняетесь в выборе, то попробуйте воспользоваться услугами кредитного брокера.

Подготовка документов и подача заявки

После того, как была выбрана программа кредитования можно подавать заявку. Подача заявки на кредит сопровождается предоставлением обязательных документов, которые запрашивает кредитор. Рассмотрение заявки может занимать несколько рабочих дней, в зависимости от вида кредитования и полноты предоставленных документов.

Получение кредита

При положительном результате между заемщиком и кредитором оформляется договор займа. Следует перед подписанием внимательно ознакомиться с его условиями. Так как после подписания изменить условия предоставления и возврата займа будет не так просто.

После заключения договора о займе заемщик может получить деньги и далее использовать их по назначению.

Какие документы нужны для оформления кредита?

Каждый банк вправе запрашивать подтверждающие документы при рассмотрении заявки. Пакет документов, запрашиваемый в банках может различаться.

Мы подобрали список наиболее часто встречаемых документов, которые могут потребоваться при подаче заявки на кредит для бизнеса в банки второго уровня.

- Учредительные документы;

- Документ, свидетельствующий о регистрации;

- Финансовая отчетность (период отчетности уточняется кредитором);

- Образцы подписей и оттиск печати;

- Налоговая декларация;

- Справка о наличии счетов в других банках и сведения о движении денежных средств по ним;

- Документ об отсутствии или наличии задолженности по налогам и обязательным платежам;

- Правоустанавливающие документы по залогу (при необходимости).

Составление бизнес-плана для получения кредита

В некоторых случаях кредитор может также запросить бизнес-план:

- Заемщик является индивидуальным предпринимателем;

- Представленного заемщиком залога недостаточно;

- Предприятие действует менее 6 месяцев на рынке;

- Кредитование в рамках льготной программы;

- Финансирование требуется от трех лет и выше.

Если вы решили самостоятельно составить свой бизнес-план, то следует учесть основные моменты и ключевые разделы.

Из каких разделов должен состоять бизнес-план:

- Описание предприятия/компании. Здесь должна быть самая основная информация о компании: ее наименование, организационно-правовая форма, структура, контакты и т.д.

- Резюме. Содержит идею проекта, где кратко раскрывается информация о деятельности, которую планируется финансировать с обоснованным описанием преимуществ.

- Анализ рынка. Показывает какую позицию будет занимать проект на рынке, имеются ли аналоги, потенциальные конкуренты или же это уникальный продукт/услуга.

- Маркетинговый план. В данном разделе важно рассказать о своем продукте или услуге, в том числе на какую целевую аудиторию направлен проект. Здесь же указывается планируемая стоимость, объемы реализации и почему потребителям стоит обращаться именно к вам.

- Экономические показатели проекта. Этот раздел должен отражать расчеты на затраты, а также информацию о прогнозируемой прибыли.

- Производственный план. В зависимости от направления проекта может потребоваться данный раздел. В нем указывается как предприятие оснащено оборудованием, необходима ли модернизация и насколько бесперебойно служит производственное оборудование. Также здесь указываются расчеты на производство единицы продукции.

- Финансовый план. Содержит следующие сведения:

- Первоначальные и постоянные издержки;

- Расходы на продвижение, рекламу и выплату заработной платы работникам;

- Себестоимость товаров/работ/услуг;

- Сумма средств, необходимая для дополнительного финансирования;

- Прогнозируемая ликвидность проекта;

- План погашения займа.

Важно обращать внимание на то, что бизнес-план зависит от направления и цели проекта, в результате должен быть индивидуальный документ, в котором будет четко обосновываться потребность в заемных средствах на финансирование бизнеса.

Если вы не хотите тратить время на самостоятельную разработку бизнес-плана, то следует предоставить это специалистам и немного сэкономить свое время.

Что делать, если банк отказал в выдаче кредита?

Если банком было отказано в выдаче кредита на развитие бизнеса, то можно попробовать другие пути поиска заемных средств.

- Попробовать взять микрокредит. Сейчас многие микрофинансовые организации предоставляют онлайн займы субъектам малого предпринимательства. При этом условия для заемщиков по сравнению с банками более лояльные.

- Воспользоваться государственной поддержкой, например, подать заявку на субсидирование. Это позволит снизить нагрузку, так как часть расходов на покрытие кредита выплачивается из государственной программы.

Альтернативы кредиту на открытие бизнеса

Если для развития или открытия бизнеса кредит не рассматривается в качестве подходящего инструмента, то можно обратить внимание на другие программы, разработанные для предпринимателей:

- Финансирование в виде грантов. Представляет безвозмездное финансирование бизнес-проектов. Для этого, как правило, необходимо представить проект, обосновать необходимость в средствах и в определенные срок отчитаться по целевому использованию гранта.

- Поддержка нефинансового характера. К такой поддержке относится: консультация, сопровождение, юридическая помощь, семинары, мастер-классы, обучающие программы. Подобные программы позволяют доступно и качественно получить полезные знания, приобрести новые навыки или повысить свой профессиональный уровень.

Часто задаваемые вопросы

На какие бизнес-цели можно взять кредит?

Бизнес-кредит можно оформить на следующие цели:

- Приобретение спецтехники, оборудования или автотранспорта;

- Приобретение недвижимости (производственного, административного помещения);

- Покупка земельных участков на строительство;

- Текущий/капитальный ремонт, реконструкция коммерческой недвижимости;

- Финансирование проектов.

Могут ли отказать в займе, ели есть еще кредиты?

Если у заемщика достаточный уровень доходов, то наличие имеющихся кредитов не станет препятствием для получения нового.

Что делать, если залога оказалось недостаточно?

Для получения кредита в некоторых банках может подойти также залог третьего лица.

Можно воспользоваться услугой гарантирования от Фонда «Даму».

Можно ли воспользоваться услугой разработки бизнес-плана бесплатно?

Участники государственных программ поддержки предпринимателей вправе воспользоваться разработкой бизнес-плана специалистами Палаты предпринимателей «Атамекен».

В какие сроки рассматривается заявка на кредит предпринимателям?

Сроки рассмотрения заявки зависят от вида кредита, политики банка и в среднем решение может приниматься в течение 5 рабочих дней.

Жибек Канапьянова — эксперт по личным кредитам и финансовым новостям. Бакалавр экономики и бизнеса специальности “финансы” КГУ им. Ш. Уалиханова.

Как снизить процентную ставку по кредиту?

Снижение процентной ставки по кредиту – это отличная возможность сэкономить немало средств, так как даже малейшие уменьшения в ставке могут здорово уменьшить общую сумму переплаты по кредиту. Редакция Financer подготовила планы действий для снижения процентной ставки для случаев, когда вы только планируете взять кредит или уже имеете действующий.

В данной статье речь пойдет именно о потребительских кредитах. Отдельную инструкцию мы приготовили о том, как снизить ставку по ипотеке.

Если у вас уже есть кредит

Немногие задумываются о том, что даже в такой ситуации есть выход. Совершенно не обязательно платить повышенные проценты в течение всего срока кредитования (особенно если он дольше 2 – 3 лет).

У вас есть две возможности снизить процентную ставку по уже существующему кредиту:

- Рефинансирование. Рефинансирование – это процесс выплаты одного кредита с помощью другого в рамках одного кредитора. Вы можете получить меньшую процентную ставку или изменить срок займа. Новые кредитные условия помогут вам сэкономить на потребительском кредите.

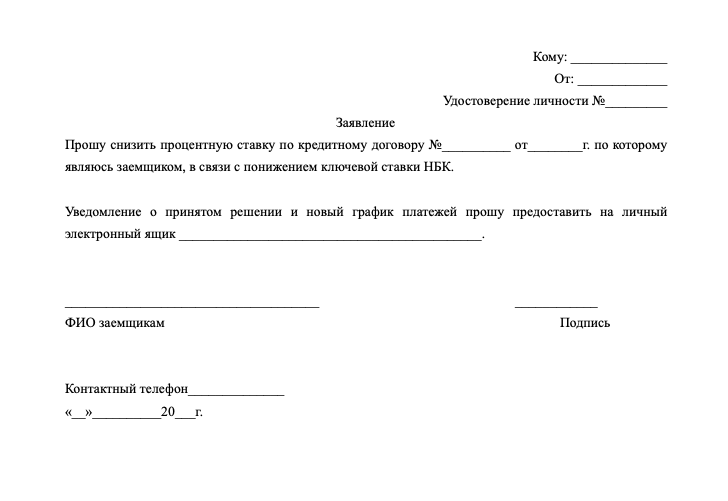

- Подать заявку на снижение процентной ставки напрямую в банке. Процедура снижения процентной ставки по кредиту называется реструктуризацией. Для этого вам нужно обратиться в ваш банк-кредитор напрямую.

Основания для снижения ставки по действующему кредиту

- Дополнительные документы – не предоставленные ранее справки о подтверждении доходов, обновленные справки при повышении зарплаты, появлении иных финансовых источников и т.д.;

- Оформление ранее не оформленной страховки – например, страхования жизни и здоровья. В среднем подобное изменение может понизить процент на 1 – 3 пункта.

- Появление объекта залога – приобретение недвижимости/автомобиля (если речь идет о потребительском кредитовании) или сдача в эксплуатацию новостройки, в которой вы приобретали квартиру в ипотеку.

- Изменение кредитной политики самой банковской организации – если у кредитора появились новые предложения в рамках оформленного вами займа (например, потребительского) вы можете подать заявление на снижение процентной ставки по действующему кредиту с переводом вас на эти новые условия.

Основания для снижения ставки по действующему кредиту

- Дополнительные документы – не предоставленные ранее справки о подтверждении доходов, обновленные справки при повышении зарплаты, появлении иных финансовых источников и т.д.;

- Оформление ранее не оформленной страховки – например, страхования жизни и здоровья. В среднем подобное изменение может понизить процент на 1 – 3 пункта.

- Появление объекта залога – приобретение недвижимости/автомобиля (если речь идет о потребительском кредитовании) или сдача в эксплуатацию новостройки, в которой вы приобретали квартиру в ипотеку.

- Изменение кредитной политики самой банковской организации – если у кредитора появились новые предложения в рамках оформленного вами займа (например, потребительского) вы можете подать заявление на снижение процентной ставки по действующему кредиту с переводом вас на эти новые условия.

Если вы собираетесь подавать заявку

Оптимальный вариант – позаботиться о снижении процентной ставки еще на этапе оформления. Это сразу позволит уменьшить переплату, ежемесячные платежи и сделать предложение оптимальным для вас.

#1 Сравнивайте – всегда и везде

Ваш друг/коллега утверждает, что в банке N самые выгодные условия? Реклама вещает о рекордно низком снижении процентов по кредиту? Доверяй, но проверяй.

В любом кредитном учреждении случаются акции, специальные предложения, временное падение процентов.

Сравните самые выгодные кредиты этого года. Это ускорит процесс выбора, и вам не придется просматривать сотни страниц. Обязательно оцените все параметры (и почитайте подробную статью с разбором по ссылке выше).

#2 Неожиданные дополнительные документы

Логично, что справка с места работы, зарплатная справка или иной способ подтверждения основного дохода серьезно повлияет на решение банка. Но есть и дополнительные документы, имеющие вес.

Прежде всего, это подтверждение дополнительных доходов. Справки о получении стипендии, пенсии, алиментов, арендной платы за квартиру, доходов от подработки, вкладов, инвестиций, выписки по дебетовым счетам – подобные свидетельства показывают финансовую благонадежность заемщика и снижают риски для кредитора.

#3 Устанавливайте контакт

Если речь не идет о срочной финансовой необходимости и у вас есть хотя бы 2 недели на получение финансирования, откройте в выбранном банке счет, зарегистрируйте дебетовую/кредитную карту. Чем больше «контактов» с банковским учреждением, тем выше шанс одобрения заявки и тем ниже процентная ставка по кредиту.

Обратный способ – подавать заявку в организацию, где уже есть счет, карта, вклад. К собственным клиентам кредиторы относятся лояльнее.

#4 Пользуйтесь доп.условиями

У каждого банковского учреждения на сайте находится подробная документация с советами, следуя которым вы получите снижение процентной ставки . Изучите ее – и посмотрите, какие действия можно предпринять, чтобы получить оптимальные условия. Это могут быть дополнительные документы, определенные суммы/сроки, дополнительные услуги.

Например, в ряде кредитных учреждений предлагается услуга «гарантия минимальной ставки», которая сопровождается достаточно небольшой комиссией. Итоговая выгода может составлять несколько десятков или даже сотен тысяч тенге.

#5 Улучшайте кредитную историю

Этот совет также больше подойдет тем, у кого есть в запасе немного времени. Но хорошая кредитная история действительно может «отрезать» пару процентов от предложения.

Проверьте актуальную историю, получите советы по ее исправлению, и вы поймете, как сэкономить с помощью данной опции.

#6 Предложите залог

Программы с залоговым обеспечением всегда выгоднее, поскольку снижают риск для кредитора. Даже если вы берете потребительский кредит, возможно, стоит рассмотреть вариант под залог недвижимости или автомобиля.

Некоторые заемщики до сих пор опасаются залоговых обязательств, но, если вы не собираетесь продавать предмет залога в ближайшее время, никакими дополнительными неудобствами данный вариант не грозит. А вот условия действительно улучшит.

#7 Застрахуйтесь

Страховку традиционно воспринимают как услугу, навязываемую и ненужную – лишняя трата денег. Между тем, она может не только защитить вас при форс-мажорных обстоятельствах, но и позволит сэкономить.

Стандартная калькуляция показывает, что затраты на страховку жизни и здоровья в 90% случаев оказываются меньше, чем выгода от снижения ставки по кредиту (а банковские учреждения действительно серьезно роняют процент для застрахованных клиентов – на 1% — 3%).

#8 Погасите долги

Действующие просрочки крайне сильно влияют на процентную ставку при оформлении потребительского кредита в банке. Наличие просрочек – сигнал для кредитора о том, что вы можете просрочить платеж и по будущему кредиту.

Меньше долгов – существеннее снижение ставки по кредиту для вас.

Часто задаваемые вопросы

Как можно снизить процентную ставку по кредиту?

Вы можете получить снижение процентов по потребительскому кредиту еще на этапе его оформления. Для этого вам нужно либо предоставить залог, либо документы о дополнительном доходе. По уже действующему кредиту ставку можно понизить с помощью реструктуризации или рефинансирования в банке-кредиторе.

Можно ли снизить процентную ставку по кредиту?

Да, можно. Это ваше право как заемщика. Вы можете понизить процентную ставку на любом этапе оформления кредита или даже тогда, когда уже подписали кредитный договор. Пересмотреть кредитные условия можно при обстоятельствах, независящих от вас, например при снижении ключевой ставки Нацбанком.

Насколько можно снизить процентную ставку по кредиту?

Снижение процентов по кредиту – это индивидуальный процесс, который зависит от множества факторов. Если вы предоставите весомые причины, такие как появление залога или появление дополнительных источников дохода, то можете довольно серьезно понизить ставку вашего потребительского кредита.

Наша Приверженность Честности

В Financer.com мы стремимся помочь вам с вашими финансами. Весь наш контент соответствует нашим Редакционным Правилам. Мы открыто рассказываем о том, как мы оцениваем продукты и услуги в нашем Обзорном Процессе и как мы зарабатываем деньги в нашем Раскрытии Информации Рекламодателям.

Карим является Главным Редактором сайта Financer Казахстан. Он имеет более 5 лет опыта написания статей по темам личных финансов, кредитования и инвестиций. На данный момент Карим имеет около 100 опубликованных статей на русском и английском языках.

https://nacredit.kz/blog/kak-poluchit-v-kazahstane-kredit-dlya-malogo-biznesa/