Что такое инвестиции простыми словами: виды, преимущества и недостатки, как начать инвестировать

Тема статьи сегодня — что такое инвестиции: базовые понятия, плюсы и минусы для обычного частного инвестора, разновидности. Инвестором может быть любой. И это огромный плюс инвестирования. Поэтому рассмотрю первые шаги, которые необходимо сделать начинающему инвестору.

Что такое инвестиции простыми словами

Инвестор — физическое лицо или компания, которые вкладывают свободные денежные средства в различные активы с целью получения прибыли. Объектом инвестирования могут быть ценные бумаги, недвижимость, материальные активы — драгоценные металлы, валюта.

Инвестор надеется получить доход от инвестиций. Обладатель активов получает средства на развитие бизнеса. Инвестиции могут быть размещены на постоянной основе — в таком случае инвестор получает доход от распределения прибыли или иным путем. Или временно под инвестиционный план, при выполнении которого инвестор выход из инвестиционного проекта, забирая деньги.

Это самые простые схемы при инвестициях. В реальной инвестиционной экономике проекты сложнее.

Для чего они нужны

Инвестор вкладывает деньги с целью получения прибыли на вложенные средства.

Эффективный путь получения инвестиций — фондовый рынок. Акционерная компания размещает свои акции на фондовой бирже, становится т.н. публичной компанией. Происходит процесс Initial Public Offering (IPO) — первичного публичного размещения. Эмитент получает инвестиции через продажу инвесторам своих акций.

Новые акционеры приобретают ценные бумаги, подтверждающие право на получение дивидендов (если они есть) и «обладание» кусочком компаний. По факту они становятся совладельцем бизнеса.

В зависимости от того, как идут дела компании, цена акций изменяется на биржевой площадке в большую или меньшую сторону. Покупая акции, инвестор надеется получить доход от роста стоимости ценных бумаг. Дополнительно к дивидендным выплатам.

Преимущества и недостатки инвестирования

Плюсы и минусы инвестиций для инвестора довольно просты.

- Инвестор размещает свободные деньги с целью получения дохода. Он может быть выражен в разных формах — регулярные выплаты от инвестиционного проекта, разовый доход или смешанная схема. Пример — покупка дивидендных акций с последующей их продажей через несколько лет. Доход от дивидендов и роста стоимости цены ценных бумаг (если акции выросли).

- Распространенная ситуация, когда инвестиции для инвестора — это пассивный доход. Он не прикладывает особых усилий для управления инвестициями. Основную работу делает владелец активов и рыночные механизмы.

- Выбор степени риска при инвестировании. От консервативной стратегии, когда доход меньше, но и степень риска минимальна. Или агрессивный подход — надежда на высокие проценты по вложениям с высокими рисками.

Минус один, и он основной. Инвестирование — это бизнес. Как в любом бизнесе, могут быть потери. Частично или полностью.

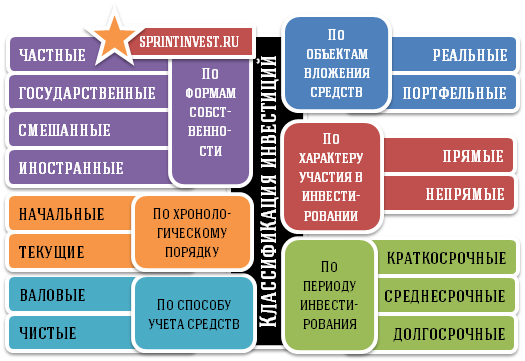

Классификация и виды инвестиций

Сколько есть активов, что способны принести доход, столько есть разновидностей инвестиций, которые можно определять очень долго. Ниже указаны основные варианты. Для дотошного детализирования углубляться в дебри классификаций можно бесконечно. Воспользуюсь таблицей, приведенной на ресурсе investorig.ru.

В зависимости от объекта инвестирования

- Финансовое инвестирование — фондовый активы (акции, облигации), лизинг, кредитование.

- Реальные — вложения в коммерческую и жилую недвижимость, реальный товар — драгоценные металлы, изделия из них, вино, живопись, средства производства.

- Спекулятивные . Спекуляции с целью получения быстрой прибыли на фондовом и товарном рынках, парах валют, производных инструментах (фьючерсы, опционы).

По сроку инвестирования

- Краткосрочные — дни, несколько недель, до 1 года.

- Среднесрочные — 3–5 лет.

- Долгосрочные — >5лет.

Стандартный срок инвестиций в различные активы — от 3-х лет.

В зависимости от формы собственности

Государственные, частные, партнерство на смешанной основе.

Пример в последнем случае — распространенная форма акционерного общества, в котором контрольный пакет принадлежит государству, мажоритарные пакеты — частному бизнесу плюс акции в свободном обращении на бирже.

По такой схеме работает Сбербанк РФ. 50%+1 акция за государством в лице ЦБ, остальное за институциональными инвесторами и миноритарными акционерами, акции обращаются на Московской бирже.

По уровню риска

Во-первых, консервативная стратегия инвестирования. Цель — сохранение имеющихся средств в составе инвестиционного портфеля с получением минимального дохода на уровне банковской ставки по депозиту или выше.

- ОФЗ (облигации федерального займа). Удобны по срокам инвестирования. Возврат средств инвестора с купонным доходом гарантируется государством. ОФЗ-ИН индексируется на величину инфляции. Значение купонного дохода постоянное 2,5%, доходность пропорционально меняется от инфляции. В обращении 2 выпуска.

- Еврооблигации Минфина РФ. Номинированы в долларах США. Для частного инвестора плюсом инвестирования в такие бумаги является отсутствие НДФЛ при получении прибыли от курсовой разницы. Обратите внимание на выпуск RUS-28 c высокой ликвидностью торгов на Московской бирже. Погашение в 2028 году.

- Акции голубых фишек. В индекс голубых фишек Московской биржи входят акции 15 компаний.

График изменения индекса за 10 лет (2009—2019 гг.).

- Структурные продукты с полной или частичной защитой от потерь. Предлагаются брокерами для клиентов. Программы работают у Открытия, БКС, IT Invest и др.

Витрина структурных продуктов БКС.

- Инвестиции в валютную корзину. Защита от резкого ослабления национальной валюты. Можно использовать как инструмент хеджирования параллельно другим вложениям.

Во-вторых, агрессивные инвестиции. С целью получения более высокого дохода на меньшем промежутке времени в сравнении с консервативными инвестициями. Основной объект вложений — фондовый рынок, товарные активы, валюта. Пример — Фонд Акций ВТБ Управление активами. Активы — голубые фишки + второй эшелон.

График изменения пая за 3 года.

По цели инвестирования

- Инвестиции в основные фонды коммерческой компании с целью повышения производительности, выпуска нового вида продукции, расширения продуктовой линейки. Могут осуществляться как самой компанией за счет внутренних резервов, так и внешними инвесторами на коммерческой основе. Это может быть предложение ценных бумаг организации (облигации, акции) на открытом рынке или внебиржевой сделкой, кредитование, лизинг. Организация — предмет инвестиций — получает необходимые средства с конечной целью увеличения прибыли.

- Создание интеллектуального продукта в сфере IT-разработок. Инвестирование может быть получено как от венчурного фонда, так и путем IPO на бирже для сформировавшихся компаний с продуктом, востребованным рынком.

- Привлечение государством инвестиций на госпроекты — строительство инфраструктуры, финансирование различного рода проектов. Самая популярная форма — выпуск федеральных и муниципальных облигаций.

- Инвестирование в социальные проекты без отдачи в виде дохода. Пример — инвестирование личных средств бывшего владельца сети «Магнит» Сергея Галицкого в ряд социально значимых проектов в Краснодаре — от финансирования технической базы Кубанского университета до строительства парка отдыха, который в настоящее время расширяется в 1,5 раза, инвестирует тот же Галицкий.

Как инвестировать деньги: пошаговое руководство для начинающих

Примерная очередность шагов частного инвестора, который вкладывает собственные средства в краткосрочные или долгосрочные активы.

Оценка имеющейся финансовой ситуации и приведение в порядок личных финансов

Деньги для будущих инвестиций должны быть свободны от обязательств и не являться средствами первой необходимости. Это не должны быть кредиты от банков или других кредиторов. При негативном развитии событий потери усилятся не только на инвестированную сумму, но и на привлеченный кредит с процентами. Начинающий инвестор должен просчитывать все варианты, включая негативные.

После вложения денег в инвестиционные активы должен располагать финансовой подушкой в случае потери основного источника дохода или работы. Рекомендуемый срок, на который должен прожить инвестор и его семья, — минимум 6 месяцев. В периоды кризисов и падения национальной экономики рекомендую увеличивать этот период 1 года.

Стандартные инвестиции — долгоиграющая история. Не имеет особого смысла формировать инвестиционный портфель, а через два месяца его продавать. Рекомендую рассчитывать срок инвестиций на долгосрочный период — от 5 лет. Только тогда можно получить все преимущества.

Создание финансового резерва

Об этом я писал выше — семейный бюджет должен строиться из расчета запаса денег на все затраты как минимум полгода. Это срок для преодоления проблем (поиск новой работы, болезни).

Разработка целей и задач инвестирования

Определитесь с целями инвестиций — количественные показатели по прибыли или другие. Промежуток времени от и до, за который планируется это достичь. Поставьте перед собой конкретные задачи, которые вы хотели бы достичь — накопить на жилье, передать детям.

Определение приемлемого риска

Приемлемый риск — готовность к размеру временной просадки инвестиционного портфеля или убыткам после их фиксации. Расчет риска должен быть заложен на стадии планирования и выбора стратегии инвестирования.

Чем более рискованную стратегию выбирает инвестор, тем более четко он должен представлять уровень потерь, которые он может допустить в качестве временной просадки по всем активам в портфеле, так и в целом по портфелю — общий баланс.

Предположим формирование долгосрочного портфеля из трех активов — А, Б, С. Была выбрана стратегия со средним уровнем риска и допуском просадки портфеля в целом на 15%, каждого отдельного инструмента — 20%.

Через 4 месяца просадка портфеля составила 12%, но инструмент Б ушел в минус на 22%, положительные перспективы по этому инструменту крайне туманны. В соответствии с выбранной заранее стратегией Б продаем и перекладываем деньги в другой актив, не их списка уже имеющихся.

Разработка инвестиционной стратегии

Это вопрос творческий. Приведу несколько стандартных подходов для формирования и разработки инвестиционной стратегии:

- Стоимостная. Исходит из предположения роста стоимости актива в будущем. Покупаем дешевле, продаем позднее дороже.

- Дивидендная. Для рынка акций. Подбираем надежные акции с дивидендными выплатами. Для подбора акций рекомендую воспользоваться аналитической таблицей ИК Доход.

Выбирайте акции с DSI (регулярность выплат за последние 7 лет) >0,7. Можно использовать стратегии, разработанные экспертами ИК Доход. Или через систему фильтров подобрать самому смешанную стратегию. Например, подобрать акции недооцененных компаний с высокими дивидендами.

- Asset Allocation. Разделение инвестиций по различным классам активов с минимальным уровнем корреляции между ними. В идеальном случае коэффициент корреляции может иметь отрицательное значение. Пример — золото и американский доллар. Нет отдельных требований к активам. Это могут быть ценные бумаги (облигации, акции), паи фондов, недвижимость, драгоценные металлы или изделия из них, предметы живописи.

Стресс-тестирование разработанной стратегии

Такой тест для частного инвестора доступен и несложен. Необходимо взять уже подобранные инструменты в будущий инвестиционный портфель и посмотреть его поведение на историческом промежутке времени — как менялась доходность по отдельным инструментам и в целом.

Свести это в таблицу, разбить на результаты по месяцам. Если предполагаемый срок будущих инвестиций не менее 3-х лет — сделать анализ на превышающий срок — 5–7 лет.

Выбор способа вложений

Вопросы, куда и как вкладывать, определяются суммой инвестирования и доступностью инвестиционных инструментов. Если на инвестиции выделяется 50 000 рублей — целые классы активов отпадают автоматически. Недвижимость, дорогие изделия из драгметаллов и т. п.

Возможность управлять инвестициями самому или доверить это профессионалам. Для старта рекомендую выбрать простую стратегию покупки недооцененных акций с высокими дивидендами на Московской бирже. Через пару лет инвестор получит необходимые навыки управления портфелем и сможет делать выбор из более сложных стратегий.

Формирование инвестиционного портфеля

Собирайте инвестиционный портфель исходя из диверсификации рисков. Не менее 10 инструментов, на каждый не более 15% от общих вложений. На начальном этапе исключите активы с высоким риском — акции 2–4 эшелонов, валютные пары, производные инструменты.

Первый сформированный портфель должен быть прост по своему составу. Включать ликвидные инструменты с давней историей и оценками экспертов. При этом минимальные риски. Это облигации государственных и муниципальных займов, акции голубых фишек, в первую очередь Сбербанк, Лукойл, Газпром. Как дополнительный инструмент хеджирования — золото.

Куда инвестировать деньги: топ лучших способов

- Фондовый рынок. Акции, облигации недооцененных акций с высокими дивидендами.

- Коллективные инвестиции. Паи фондов (ПИФ, БПИФ), ETF.

- Отдельно выделю ОФЗ. Самый надежный инструмент на российском рынке с доходностью выше депозита ведущих банков.

- Золото как инструмент хеджирования.

Основные этапы грамотного управления инвестициями

- Выбор стратегии исходя из средств и сроков.

- Определение активов для инвестиций.

- Формирование инвестиционного портфеля. Диверсификация рисков за счет вложений в разные классы инструментов.

- Отслеживание активов в портфеле. Исключение одних, покупка других (при необходимости).

- Выход из инвестиций, фиксация прибыли при достижении целей. Целиком по портфелю или отдельным составляющим.

Как увеличить рентабельность инвестиций

Доступные пути для частного инвестора для увеличения рентабельности инвестиций:

- Докупка или реинвестирование в актив с хорошими показателями. Пример — покупка на откатах цены в акциях Сбербанка, дневной график. Стрелками показаны вероятные дни для покупки.

- Исключение из портфеля токсичных активов при достижении целевого уровня потерь, который был определен при формировании инвестиционной стратегии.

- Инвестирование в новые сектора экономики, которые только формируются. Пример — в этом году стартовали ETF, инвестирующие в следующее поколение мобильной связи 5G. Один из них — Defiance 5G Next Gen Connectivity ETF (NYSE).

Инвестиционные риски и пути их снижения

Главный риск — частичная или полная потеря денег, направленных на инвестиции. Для снижения нужна диверсификация активов — покупка не менее 10 разных инструментов, желательно разных по поведению. Или с отрицательной корреляцией — когда цены ходят в противоходе.

Пример — золото и доллар. На каждый актив не более 15% покупки. Высокорискованные инструменты — максимум 3–5%. Это для портфеля со средним уровнем риска.

Советы новичкам

- Определите сумму инвестиций, которые можно безболезненно направить на вложения минимум на 3 года.

- Выберите стратегию для инвестиций.

- Определитесь с конкретными активами, в которые собираетесь инвестировать. Проведите стресс-тест на историческом периоде.

- Сформируйте портфель. Контролируйте его с изъятием плохих активов и пополнением новых. Делайте нечасто — для долгосрочного портфеля не чаще раз в 2–3 месяца.

- Контролируйте риски. Они постоянно меняются.

- Начинайте с ликвидных активов, которые можно быстро купить и продать с узким спредом.

- Реинвестируйте.

Ответы на часто задаваемые вопросы

FAQ — часто задаваемые вопросы, ответы на них ниже.

Особенности иностранных инвестиций в россии

За последние 10 лет иностранные инвестиции в России постоянно сокращаются.

Динамика изменений, по данным Банка России и агентства РБК.

По итогам 2018 года сальдо отрицательное. Обусловлено высоким оттоком денег с рынка. Объем вложений нерезидентов в нефинансовый сектор (с реинвестированием) составил около $6 млрд. Минимальная цифра с 2002 года. Причина оттока — международные санкции. Необходимо учитывать факт отсутствия в статистике ЦБ отдельной статьи по инвестициям офшоров российских компаний.

Что такое инвестиционный договор

Документ, регулирующий взаимоотношения инвестора и другую сторону — компанию, в которую планируются инвестиции.

Прямые реальные и портфельные финансовые инвестиции: что это и чем отличаются

Прямые инвестиции — покупка мажоритарного (включая контрольный) пакета акций компании с целью участия инвестора в экономической деятельности. Инвестиции в производственные фонды или другие ресурсы компании — тоже прямые или реальные вложения.

Портфельные инвестиции — по умолчанию вложения в ценные бумаги, фондовый рынок. С единственной целью получения дохода на промежутке времени. Разбиваются по классам активов. Инвестиции в соответствии с выбранной стратегией.

Пример — коллективные инвестиции. Фонды формируют инвестиционные портфели на долгосрочный период времени.

Что такое валовые и чистые инвестиции

Во что лучше инвестировать деньги под высокие проценты

Если исходить из надежности вложений с доходом не ниже (как минимум) средней банковской ставки, выбор состоит из ОФЗ различных выпусков, государственных облигаций и ПИФов или ETF на гарантированные инструменты.

Пример — ETFFXMM краткосрочных облигаций с рублевым хеджем. Прирост за последний год (09.2018 – 09.2019) в долларах США — 9,2%.

График изменения цены.

Куда можно вложить небольшую сумму денег от 100 000

При формировании долгосрочного портфеля исходим из минимального количества инструментов в нем — не менее 10. В среднем на каждый выделить в среднем 10 000 рублей. Надо свести комиссионные расходы к минимуму.

И на эти деньги получить качественно сформированные вложения, с высокой степени ликвидности при минимальных издержках при перетряхивании портфеля. Лучший вариант — фондовый рынок через оформление ИИС.

Примерные схемы формирования портфелей на Московской бирже в %:

- консервативный. ОФЗ (ИН, ПД) 30%. Облигации государственных и муниципальных займов — 30%. ETFFXMM— 20%, депозиты в разных банках с госучастием — 20%;

- средний риск. ОФЗ — 20%. Облигации государственных и муниципальных займов — 10%. Облигации предприятий — 10%. ETFFXMM — 20%. Голубые фишки (Сбербанк, Лукойл, Газпром) — 30%. Банковский депозит — 10%.

Заключение

Я рассмотрел вопросы инвестиций, что это, способы и виды. А главное — как этим может воспользоваться частный инвестор. Ведь главные функции вложений — приносить доход.

До свидания, читайте статьи, делитесь мнением в комментариях.

Понятие и виды инвестиций

Инвестиции – это вложение денежных средств или других активов с целью получения прибыли в будущем. Это один из важнейших инструментов финансовой деятельности, который позволяет увеличивать капитал, обеспечивать стабильность и рост.

Инвестиции могут быть как долгосрочными, так и краткосрочными, активными или пассивными, высоко- и низкорисковыми. Долгосрочные инвестиции преследуют стратегические цели и направлены на получение дохода в отдаленной перспективе. Краткосрочные инвестиции, в свою очередь, нацелены на получение оперативной прибыли. Пассивные инвестиции предполагают долгосрочное вложение средств в инвестиционные фонды или другие финансовые инструменты, при минимальном участии инвестора. Активные инвестиции предполагают активное участие в управлении инвестиционным процессом.

В зависимости от степени риска можно выделить высокорисковые и низкорисковые инвестиции. Чем выше степень риска, тем выше может быть потенциальная доходность, но и шансы потерять вложенные средства также увеличиваются. Низкорисковые инвестиции предполагают более стабильную прибыль, но с нижими возможными доходами.

В зависимости от предмета вложения можно выделить несколько видов инвестиций: финансовые, банковские, недвижимость, ценные бумаги и другие.

Что такое инвестиции и зачем они нужны?

Основная цель инвестиций — увеличение капитала. Путем вложения средств в различные активы, такие как акции, облигации или недвижимость, инвесторы надеются получить доход, превышающий изначальную инвестицию.

Инвестиции позволяют не только сохранить существующий капитал, но и создать новые рабочие места, развить инфраструктуру и повысить уровень жизни в обществе. Они способствуют экономическому росту, улучшению технологий и повышению производительности труда.

Инвестиции могут быть как короткосрочными, так и долгосрочными. Короткосрочные инвестиции обычно связаны с быстрым получением прибыли, в то время как долгосрочные инвестиции предполагают вложения на более длительный период. Кроме того, инвестиции могут быть активными или пассивными — в зависимости от степени вовлеченности инвестора в управление активом.

Виды инвестиций:

1. Финансовые инвестиции: включают покупку акций, облигаций, вкладов и других финансовых инструментов с целью получения дохода.

2. Реальные инвестиции: охватывают вложения в недвижимость, землю, предприятия и другие реальные активы.

3. Частные инвестиции: представляют собой инвестиции от частных лиц или компаний в другие компании или стартапы с целью получения доли в их прибыли или собственности.

Инвестиции играют ключевую роль в экономике, поскольку позволяют привлекать капитал для развития бизнеса и экономического роста. Они позволяют инвесторам увеличивать свой капитал и обеспечивать финансирование для инноваций и развития новых технологий. Без инвестиций экономика не сможет эффективно функционировать и развиваться.

Основные виды инвестиций

Основные виды инвестиций включают:

- Акции: приобретение частей капитала компании, что дает право на долю в прибыли и голосование на собраниях акционеров.

- Облигации: покупка долговых ценных бумаг, которые государство или компании выпускают с целью привлечения инвестиций. Облигационные инвестиции приносят фиксированный процентный доход.

- Недвижимость: вложение средств в покупку земельных участков, жилых или коммерческих помещений с целью последующего получения дохода от аренды или продажи недвижимости.

- Венчурные инвестиции: инвестирование в молодые перспективные компании с высоким потенциалом роста. Такие инвестиции сопряжены с большими рисками, но могут принести высокую прибыль.

- Товары: покупка драгоценных металлов, нефти, зерна и других товаров с целью получения прибыли от изменения их цен на рынке.

- Банковские депозиты: размещение денежных средств на срочном или вкладном счете в банке с целью получения процентного дохода.

- Пенсионные фонды: вкладывание денег в специальные фонды для будущего обеспечения пенсии.

Выбор видов инвестиций зависит от инвестора, его финансовых возможностей, целей и уровня риска, к которому он готов подвергнуть свои средства.

Собственные и заемные инвестиции

Собственные инвестиции

Собственные инвестиции — это вложения денежных средств в активы предприятия или компании с использованием собственных ресурсов. Они могут быть представлены как материальными активами, так и финансовыми ресурсами. Собственные инвестиции повышают стоимость предприятия или компании и дают возможность осуществлять контроль над ними.

Преимущества собственных инвестиций:

| 1. | Увеличение капитала предприятия без привлечения дополнительных заемных средств. |

| 2. | Улучшение финансового положения компании. |

| 3. | Повышение степени контроля над предприятием. |

| 4. | Уменьшение степени зависимости от внешних финансовых рынков и кредиторов. |

Заемные инвестиции

Заемные инвестиции — это вложения денежных средств, полученных в виде кредита или займа, в активы предприятия или компании. Они могут быть представлены как иностранными источниками финансирования, так и внутренними заимствованиями.

Преимущества заемных инвестиций:

| 1. | Возможность получить дополнительные финансовые средства для развития бизнеса. |

| 2. | Уменьшение степени риска, так как заемные средства не требуют передачи активов. |

| 3. | Гибкость в использовании заемных средств, так как их можно направить на различные нужды. |

| 4. | Возможность воспользоваться финансовыми инструментами, такими как лизинг или факторинг. |

В итоге, как собственные, так и заемные инвестиции имеют свои преимущества и могут эффективно использоваться для развития бизнеса и повышения его стоимости. Выбор между ними зависит от конкретной ситуации и финансовых возможностей предприятия или компании.

Прямые и портфельные инвестиции

Прямые инвестиции – это вложения в активы предприятий, например, приобретение акций или создание совместного предприятия. Такие инвестиции носят долгосрочный характер и требуют прямого участия инвестора в управлении предприятием. Прямые инвестиции позволяют получить контроль над предприятием и осуществлять непосредственное воздействие на его деятельность.

Портфельные инвестиции – это инвестиции в ценные бумаги или другие активы через инвестиционные фонды, брокерские компании или банки. В отличие от прямых инвестиций, владелец портфеля не контролирует непосредственно компанию, в которую инвестирует, а получает доход в виде дивидендов, процентов или роста стоимости ценных бумаг.

| Тип инвестиций | Примеры |

|---|---|

| Прямые инвестиции | Покупка акций компании |

| Создание совместного предприятия | |

| Портфельные инвестиции | Покупка облигаций |

| Инвестирование в индексные фонды |

Прямые инвестиции имеют свои преимущества и риски. Они позволяют получить большую контрольную долю в предприятии и непосредственно влиять на его стратегию развития. Однако, это также связано с большими финансовыми рисками и ответственностью. Портфельные инвестиции более гибкие и ликвидные, позволяют диверсифицировать риски, но не предоставляют такого уровня контроля над предприятием, как прямые инвестиции.

Выбор между прямыми и портфельными инвестициями зависит от инвестора и его инвестиционных целей. Каждый из этих типов инвестиций имеет свои преимущества и недостатки, и правильный выбор может быть сделан только после анализа ситуации и рисков.

Активные и пассивные инвестиции

Инвестиции могут быть разделены на активные и пассивные в зависимости от уровня участия инвестора в управлении инвестиционными активами.

Активные инвестиции предполагают активное участие инвестора в управлении своими средствами. Инвестор самостоятельно анализирует рынок, выбирает инвестиционные инструменты и принимает решения о покупке или продаже активов. Активные инвесторы часто пользуются аналитическими инструментами, такими как исследования и прогнозы рынка, чтобы принимать обоснованные решения.

С другой стороны, пассивные инвестиции предполагают, что инвестор доверяет управлению своими средствами профессионалам. Инвестор покупает инвестиционные фонды или акции активных управляющих компаний. Пассивные инвестиции ориентированы на долгосрочный рост и минимальное вмешательство инвестора в процесс управления.

Основное преимущество активных инвестиций заключается в возможности получить более высокую прибыль, так как активный инвестор может адаптироваться к изменениям рынка и принимать своевременные решения. Однако, активные инвестиции требуют большего времени, знаний и усилий от инвестора.

Пассивные инвестиции, напротив, подразумевают меньшую активность инвестора и снижение затрат на аналитику и поиск высокодоходных активов. Такая стратегия может быть более удобной для инвесторов, не имеющих достаточного опыта или времени для активного участия в управлении своими инвестициями.

В итоге, выбор между активными и пассивными инвестициями зависит от инвестора, его целей и комфортности с уровнем участия в управлении собственными средствами.

Активные инвестиции: определение и примеры

Применение активных инвестиций позволяет инвестору принимать активное участие в процессе принятия решений и контролировать свои инвестиции. Этот подход позволяет инвестору искать высокодоходные возможности и принимать долгосрочные решения в соответствии с индивидуальными целями и рисками.

Примеры активных инвестиций включают:

- Торговля на фондовом рынке: инвестор активно покупает и продает акции, опираясь на анализ рынка и прогнозирование цен на акции.

- Инвестиции в недвижимость: инвестор активно ищет объекты недвижимости с потенциалом роста стоимости или высокой арендной доходностью.

- Трейдинг на рынке валют: инвестор активно покупает и продает валюту, стремясь извлечь прибыль от колебаний валютных курсов.

- Инвестиции в стартапы: инвестор активно ищет и оценивает молодые компании с высоким потенциалом роста и покупает их акции или доли.

Активные инвестиции могут быть более рисковаными, поскольку требуют более высокой степени вовлеченности и анализа. Однако, они также могут предлагать более высокую доходность в сравнении с пассивными инвестициями, которые требуют меньшей активности со стороны инвестора.

Пассивные инвестиции: сущность и особенности

Особенности пассивных инвестиций:

- Минимальное вмешательство инвестора: инвестор не требуется проводить время и усилия на анализ рынка и выбор активов для инвестирования. Управляющий делает все решения за него.

- Распределение риска: пассивные инвестиции позволяют инвестору распределить свои средства по различным активам, тем самым снижая риск потери капитала.

- Диверсификация: управляющий инвестирует деньги инвестора в различные активы, такие как акции, облигации, фонды, что позволяет снизить зависимость от отдельной компании или отрасли.

- Прозрачность: управляющий регулярно предоставляет отчеты об инвестиционной деятельности, что позволяет инвестору быть в курсе происходящего и контролировать свои инвестиции.

Пассивные инвестиции считаются одним из наиболее доступных и простых способов инвестирования для инвесторов, не имеющих достаточных знаний и опыта на финансовых рынках. Однако, как и любые другие виды инвестиций, они не лишены рисков и требуют внимательного анализа и выбора управляющего.

Стратегии инвестирования

1. Агрессивная стратегия

Агрессивная стратегия инвестирования предполагает высокий уровень риска с целью получения максимальной прибыли. Инвестор готов рисковать значительной частью своего капитала, вкладывая его в активы с высокой волатильностью или в молодые компании с высоким потенциалом роста.

Основной принцип агрессивной стратегии – диверсификация, то есть разнообразное распределение средств между несколькими активами. Это позволяет снизить риски и увеличить вероятность получения высокой прибыли.

2. Консервативная стратегия

Консервативная стратегия инвестирования характеризуется низким уровнем риска и ориентирована на сохранение капитала, а не на его рост. Инвестор предпочитает стабильные активы, такие как долговые инструменты или финансовые инструменты с фиксированной доходностью.

В консервативной стратегии важное значение имеет сохранение покупательной способности капитала в условиях инфляции. Поэтому такие инвесторы часто выбирают инструменты, которые имеют индексацию доходности или фиксированную ставку процентов.

Важно помнить, что выбор стратегии инвестирования зависит от индивидуальных целей, возможностей и рискового профиля каждого инвестора. Каждая из этих стратегий имеет свои преимущества и недостатки, и оптимальный выбор будет зависеть от конкретной ситуации.

Консервативная стратегия инвестирования

При использовании консервативной стратегии инвесторы предпочитают инвестировать в более безопасные активы, такие как облигации с высоким кредитным рейтингом или стабильные компании с долгой историей и стабильным доходом.

В числе основных преимуществ консервативной стратегии инвестирования можно отметить:

| Стабильность | Консервативная стратегия позволяет снизить риск убытков и сохранить капитал в условиях возможной волатильности рынка. |

| Пассивный доход | Инвесторы, следующие консервативной стратегии, зачастую получают стабильный доход в виде процентов от облигаций или дивидендов от акций стабильных компаний. |

| Защита от инфляции | Инвестиции в консервативные активы, такие как индексированные облигации, могут предоставить защиту капитала от воздействия инфляции. |

Однако, консервативная стратегия имеет и свои недостатки:

- Ограниченный потенциал роста капитала;

- Низкая доходность по сравнению с более агрессивными стратегиями инвестирования;

- Воздействие инфляции на реальную стоимость капитала.

Важно учитывать, что консервативная стратегия инвестирования может быть подходящей для инвесторов, которые ищут стабильность и защиту капитала, особенно в условиях нестабильной экономической ситуации. Однако, каждый инвестор должен оценивать свои индивидуальные финансовые цели и риск-профиль при выборе стратегии инвестирования.

Агрессивная стратегия инвестирования

При агрессивной стратегии инвестор готов вкладывать долю своих сбережений в акции, венчурные проекты, рискованные облигации и другие активы, которые могут оказаться прибыльными, но и ненадежными. Однако при правильном подходе и управлении портфелем, агрессивная стратегия может принести высокую доходность и значительное увеличение капитала.

| Преимущества агрессивной стратегии инвестирования: | Недостатки агрессивной стратегии инвестирования: |

|---|---|

| — Высокая доходность | — Высокий уровень риска |

| — Возможность значительного увеличения капитала | — Возможные потери капитала |

| — Широкий выбор инвестиционных возможностей | — Необходимость постоянного мониторинга и ребалансировки портфеля |

| — Повышенная вероятность инвестиционных успехов | — Не подходит для консервативных инвесторов и людей с низким уровнем финансовой грамотности |

Агрессивная стратегия инвестирования подразумевает активное управление портфелем, поэтому требует постоянного мониторинга и ребалансировки. Важно помнить, что инвестиции всегда предполагают риск, и агрессивная стратегия может привести как к большим успехам, так и к значительным потерям. Перед принятием решения о проведении агрессивной стратегии инвестирования рекомендуется проконсультироваться с квалифицированным финансовым советником и тщательно оценить свои финансовые возможности и цели.

Вопрос-ответ:

Что такое инвестиции?

Инвестиции — это вложение денежных или материальных активов с целью получения прибыли в будущем.

Какие виды инвестиций существуют?

Существуют различные виды инвестиций, включая акции, облигации, недвижимость, венчурный капитал и т. д. Каждый вид имеет свои особенности и потенциальные риски.

Какая разница между акциями и облигациями?

Акции представляют собой долю в собственности компании и дают право на получение дивидендов, тогда как облигации — это долговые ценные бумаги, которые приносят фиксированный доход в виде процентов.

Какую роль играет недвижимость в инвестиционной деятельности?

Недвижимость может быть выгодной формой инвестиций, так как она имеет потенциал роста стоимости и может приносить доход в виде арендных платежей. Однако, инвестиции в недвижимость также имеют свои риски, такие как изменение рыночной ситуации и валютные колебания.

Что такое венчурный капитал?

Венчурный капитал — это инвестиции в стартапы и молодые компании с высоким потенциалом роста. Венчурные инвесторы вкладывают средства в обмен на долю в компании и ожидают получить прибыль при продаже своей доли в будущем, когда компания станет успешной.

Что такое инвестиции?

Инвестиции — это вложение денежных средств или других активов с целью получения прибыли в будущем. Они могут включать в себя покупку акций, недвижимости, облигаций и других финансовых инструментов.

Какие бывают виды инвестиций?

Существует несколько видов инвестиций. Вклады в банки являются одним из видов инвестиций — деньги вкладываются в банк и получают проценты по вкладу. Также существуют инвестиции в акции, когда владелец акций становится частью собственности компании и получает дивиденды. Инвестиции в недвижимость и облигации также популярны.

Какой вид инвестиций является самым прибыльным?

Не существует одного самого прибыльного вида инвестиций, так как все зависит от ситуации на рынке и индивидуальных предпочтений каждого инвестора. Акции могут принести высокую прибыль, но их цены могут также значительно снизиться. Недвижимость обычно является более стабильным вариантом, но прибыль может быть ниже. Важно разнообразить портфель инвестиций, чтобы уменьшить риски и получить наибольшую возможную прибыль.

Какие риски связаны с инвестициями?

Все виды инвестиций несут свои риски. Например, инвестиции в акции связаны с риском колебания цен и возможными убытками. Вклады в банки могут иметь риск низкой процентной ставки, что может не покрыть инфляцию. Инвестиции в недвижимость могут меняться в стоимости, в зависимости от состояния рынка. Поэтому важно оценить риски и рассмотреть различные варианты инвестиций перед принятием решения.

Можно ли инвестировать без больших денежных средств?

Да, можно инвестировать и без больших денежных средств. Например, можно начать с небольших сумм на вкладах в банк или покупке недорогих акций. Также существует возможность инвестировать в коллективные инвестиционные фонды или облигации, где ваши деньги объединяются с другими инвесторами. Важно знать, что даже маленькие инвестиции могут принести прибыль, поэтому необходимо начать инвестировать даже с небольшой суммы.

https://greedisgood.one/vse-pro-investitsii