Система показателей эффективности инвестиционных проектов

Попова, А. В. Система показателей эффективности инвестиционных проектов / А. В. Попова. — Текст : непосредственный // Молодой ученый. — 2021. — № 8 (350). — С. 187-189. — URL: https://moluch.ru/archive/350/78717/ (дата обращения: 28.03.2024).

В статье представлен ряд методов для оценки инвестиционных проектов. Рассмотрены критерии, по которым происходит деление показателей эффективности, детальное внимание уделено более распространенным показателям.

Ключевые слова: инвестиционный проект, чистый дисконтированный доход, показатель эффективности, срок окупаемости инвестиций.

Существует множество критериев, по которым можно оценить эффективность инвестиционных проектов. От того насколько качественно, правильно и объективно выполняется данная оценка «зависит рост благосостояния как индивидуальных инвесторов, так и общества в целом» [2, с.11]. Оценка может производиться с точки зрения степени вовлечения трудовых ресурсов, их социального, налогового или экологического эффекта и т. п. Однако важнейшее место в оценивании инвестиционных проектов занимает их эффективность, под которой принято понимать как экономические, так и внеэкономические полученные от проекта результаты.

Эффективность инвестиционного проекта — это категория, выражающаяся в соответствии результатов и затрат проекта целям и интересам субъектов инвестиционной деятельности, включая в необходимых случаях государство и общество [1, с. 13]. Методы, с помощью которых обычно производится оценка эффективности инвестиционных проектов, как правило, основываются на сравнение прибыльности инвестиций в те или иные проекты. Оценка любого инвестиционного проекта, чаще всего несет в себе комплексный характер, используются и качественные, и количественные критерии. Однако, несмотря на важность качественных критериев, важнейшее место в оценке инвестиционных проектов занимают именно количественные критерии, этому способствует их четкая интерпретация, а также возможность использоваться в формальных методах анализа эффективности инвестиций.

Показатели эффективности инвестиционных проектов можно разделить по следующим признакам. По виду обобщающего показателя, который выступает в роли критерия экономической эффективности инвестиционного проекта. Показатели данной группы и их описание представлены в таблице 1.

Показатели эффективности инвестиций по виду обобщающего признака, выступающего критерием экономической эффективности

Название показателей

Описание

Обобщающие показатели определяются как разность между оценками своих результатов и затрат, связанных с их реализацией

Обобщающие показатели определяются как отношение стоимостных оценок результатов проекта к совокупным затратам на их получение

Показатели, с помощью которых оценивается период окупаемости инвестиционных затрат

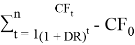

Другим методом для деления показателей эффективности инвестиционных проектов, становится сопоставление разновременных денежных затрат и результатов. Показатели данной группы можно разделить на статистические и динамические. В первом случае денежные потоки, возникающие в разных промежутках времени, оценивают как равноценные, во втором случае для сопоставимости разновременных денежных потоков производится дисконтирование [3, с. 43]. Далее для наглядности обратимся к рисунку 1.

![Методы оценки эффективности инвестиционных проектов, основанные на сопоставлении разновременных денежных затрат и результатов [4, с.102]](https://moluch.ru/blmcbn/78717/78717.001.png)

Рис. 1. Методы оценки эффективности инвестиционных проектов, основанные на сопоставлении разновременных денежных затрат и результатов [4, с.102]

Для лучшего понимания данных показателей, некоторые из них будут рассмотрены более детально. Среди статистических показателей эффективности инвестиционных проектов, более распространённым является срок окупаемости инвестиций (PP). Данный показатель помогает понять инвестору, когда произойдет полный возврат вложенных им средств. Общая формула расчета срока окупаемости инвестиционных проектов:

PP = n , при котором

где РР — выражающийся в периодах или годах срок окупаемости проекта,

n — количество лет, за которые инвестиционный проект сможет окупиться,

— чистый поток денежных доходов, IC — сумма начальных инвестиций, вложенных в данный проект. Достоинствами данного метода может служить простота расчета показателя, а также получение косвенных суждений о рискованности данного проекта в случае слишком длительного срока окупаемости.

Среди динамических показателей важнейшим является чистый дисконтированный доход. Данный показатель позволяет увидеть насколько прибыльным является проект с учетом временного характера денежных вложений. Для расчета используется следующая формула:

где DR — ставка дисконтирования, n — временной горизонт проекта,

— чистый денежный поток на шаге t,

— денежный поток на первоначальном этапе. Проект является эффективным в случае, если NPV > 0. Чистый дисконтированный доход позволяет увидеть эквивалент денежных поступлений, которые останутся у инвестора после выплат всех издержек за использование капитала.

Подводя итоги, можно сделать вывод, что система показателей оценки эффективности инвестиционных проектов играет крайне важную роль в осуществление правильного анализа, позволяющего понять, насколько выгодным будет тот или иной проект. Главной задачей показателей является отражение экономической эффективности инвестиций. Показатели эффективности инвестиционных проектов подразделяются на статистические и динамические. В динамических показателях для более глубокого анализа в расчет берется временной аспект стоимости денег.

- Ткаченко А. Н. Оценка эффективности инвестиционных проектов / Учебное пособие /А. Н. Ткаченко. — Новокузнецк: НФИ КемГУ, 2003. — 78 c.

- Николаев М. А., Махотаева М. Ю. Оценка эффективности проектов / Учебное пособие. — Псков: Изд-во ПсковГу, 2017. — 234 с.

- Теслюк Л. М.Оценка эффективности инвестиционного проекта / Л. М. Теслюк. — Текст: электронный // Учебное электронное текстовое издание: [сайт].—URL: https://elar.urfu.ru/bitstream/10995/27977/1/tesliyk_ rymaуnceva_2014.pdf (дата обращения: 16.02.2021).

- Бузова И. А., Маховикова Г. А. Коммерческая оценка инвестиций /Учебник / под ред. Есилова В. Е. — СПб.: Питер, 2004. — 432 с.

- Щербакова, Н. А. Экономическая оценка инвестиций / Учебное пособие / Н. А. Щербакова– Новосибирск: СГГА, 2012. — 202 с.

Основные термины (генерируются автоматически): проект, инвестиционный проект, NPV, показатель, показатель эффективности, чистый дисконтированный доход, деление показателей эффективности, затрата, срок окупаемости инвестиций, экономическая эффективность.

Ключевые слова

инвестиционный проект, чистый дисконтированный доход, показатель эффективности, срок окупаемости инвестиций

Похожие статьи

Анализ показателей эффективности инвестиционного проекта

В статье рассмотрены показатели оценки эффективности инвестиционных проектов.

Чистый дисконтированный доход (чистая текущая стоимость — Net Present Value, NPV)

NPV, IRR, инвестиционный проект, проект, норма дисконта, инвестиция, денежный поток.

Анализ показателей эффективности инвестиционных проектов

Чистый дисконтированный доход (NPV) — это разница между полученными доходами и

Срок окупаемости инвестиций не проводит границы между инвестиционными проектами с

А что касается примитивных показателей эффективности проектов, таких как NPV и IRR, то.

Оценка эффективности инвестиционных проектов.

Оценка эффективности инвестиционных проектов. Автор: Левченко Алина Викторовна.

Методы анализа инвестиционных проектов можно условно разделить на статические и

Показатель NPV характеризует абсолютную величину суммарного эффекта от реализации

Ключевые слова: инвестиции, инвестиционный проект, чистый дисконтированный доход.

Методы оценки инвестиционного проекта | Статья в журнале.

Проблема оценки эффективности инвестиционных проектов. NPV — чистый дисконтированный доход инвестиционного проекта. Запас финансовой прочности, как показатель оценки экономической эффективности инвестиционных проектов по созданию.

Оценка эффективности инвестиционного проекта

Рис. 1. Основные показатели эффективности инвестиционных проектов динамического и

Чистый дисконтированный доход (NPV) –накопленный дисконтированный эффект за

При проведении анализа экономической эффективности инвестиционного проекта методами.

Сравнительный анализ методов экономической оценки.

Методы оценки эффективности инвестиций по показателям денежного потока учитывают весь жизненный цикл проекта.

Чистая современная стоимость (NPV) или чистый дисконтированный доход (ЧДД) или

Дисконтированный срок окупаемости инвестиций.

Методы оценки инвестиционных проектов | Статья в журнале.

Анализ показателей эффективности инвестиционных проектов.

При проведении анализа экономической эффективности инвестиционного проекта методами

Чистым дисконтированным доходом (другие названия — ЧДД, чистая приведенная стоимость, NPV.

Оценка эффективности реальных инвестиций для определения.

Рассмотрена на примере современных инвестиционных проектов г. Севастополя методика оценки эффективности реальных инвестиций для целесообразности проекта к реализации. Дана характеристика основных показателей эффективности и на основе их был выбран.

Определение эффективности инвестиционных проектов.

Анализ показателей эффективности инвестиционного проекта. инвестиционный проект, исследуемый инвестиционный проект, чистый дисконтированный доход. NPV, IRR, инвестиционный проект, проект, норма дисконта, инвестиция, денежный поток, вложенный.

- Как издать спецвыпуск?

- Правила оформления статей

- Оплата и скидки

Эффективность инвестиций

Инвестиции – это вложения средств в уполномоченные институты или активы с целью получить прибыль. Одним из важнейших аспектов инвестиций является их эффективность. Эффективность инвестиций – это способность инвестиционного портфеля или определенных вложений приносить желаемый результат с учетом риска.

Эффективность инвестиций зависит от множества факторов, таких как выбор инвестиционного инструмента, диверсификация портфеля, анализ рынка, управление рисками и другие. Важно понимать, что эффективность инвестиций – это не только возможность получить максимальную доходность, но и учитывать риски потери средств.

Оценка эффективности инвестиций является сложным процессом, который требует глубокого анализа и прогнозирования. Инвесторы должны учитывать свои финансовые цели, временные рамки, уровень доходности, а также свои личные предпочтения и уровень комфорта в отношении риска. Существует несколько методов оценки эффективности инвестиций, включая рентабельность, коэффициент Шарпа и другие показатели.

В целом, эффективность инвестиций – это ключевой фактор успеха в инвестировании. Чем более эффективными окажутся ваши инвестиции, тем выше вероятность достижения ваших финансовых целей и обеспечения финансовой стабильности в будущем.

Типы инвестиций

Существует множество различных типов инвестиций, каждый из которых имеет свои особенности и риски. Рассмотрим некоторые из них:

1. Акции

Инвестиции в акции представляют собой приобретение доли собственности в компании. Этот тип инвестиций обычно предоставляет владельцу акций право на получение дивидендов и голосование на общем собрании акционеров. Однако стоимость акций может сильно колебаться в зависимости от финансового состояния компании, рыночной конъюнктуры и других факторов.

2. Облигации

Инвестиции в облигации представляют собой покупку долговых обязательств компании или правительства. Владелец облигаций получает проценты (купонный доход) в течение определенного периода времени и возврат основной суммы по истечении срока погашения облигации. Облигации считаются более стабильными инвестициями по сравнению с акциями, но их доходность также может быть ниже.

Это лишь несколько примеров типов инвестиций, доступных инвесторам. Также существуют другие типы, такие как венчурное финансирование, недвижимость, валютные операции и другие, каждый из которых имеет свои особенности и риски.

Преимущества инвестиций

1. Рост капитала

Инвестирование позволяет увеличить капитал путем прибыльного размещения средств в различные активы, такие как акции, облигации, недвижимость и др. Управление и разнообразие портфеля позволяют снизить риски и увеличить потенциальную доходность.

2. Пассивный доход

Одним из основных преимуществ инвестирования является возможность генерирования пассивного дохода. Благодаря вложениям в акции с дивидендами, облигации и недвижимость, инвесторы могут получать регулярные выплаты, не требующие активного участия.

3. Защита от инфляции

Инфляция может снижать стоимость денег с течением времени. Однако, правильное инвестирование может помочь сохранить и увеличить стоимость капитала, превышая уровень инфляции. Например, инвестирование в акции может обеспечить растущий доход и защиту от инфляционного давления.

4. Диверсификация рисков

Инвестирование в различные активы позволяет распределить риски и защитить портфель от потенциальных убытков. При разнообразии инвестиций убытки от одной инвестиции компенсируются прибылью от другой, что снижает общий уровень риска.

5. Возможность достижения финансовых целей

Инвестирование позволяет систематически сберегать деньги для будущих целей, таких как образование детей, покупка недвижимости или планирование пенсии. Раннее начало инвестирования обеспечивает больше времени для роста капитала и достижения финансовой независимости.

6. Улучшение финансовой грамотности

Инвестирование предоставляет возможность изучить различные виды активов, финансовые рынки и стратегии вложений. Полученные знания об экономике и финансах помогают принимать более обоснованные финансовые решения и повышают общую финансовую грамотность.

В целом, инвестирование предоставляет возможность управлять финансами более эффективно, обеспечивает защиту капитала от инфляции и позволяет достигать финансовых целей на долгосрочной основе.

Риски и вознаграждение

Основные риски, с которыми инвесторы могут столкнуться, включают:

- Рыночные риски: изменения в экономике, политическая нестабильность и финансовые кризисы могут привести к колебаниям на рынке и снижению стоимости ваших инвестиций.

- Кредитные риски: невозможность возврата заемщиками займов может привести к частичной или полной потере ваших инвестиций.

- Интерес к риску: некоторые инвесторы предпочитают менее рискованные инвестиции, тогда как другие готовы принять больший риск за возможность получения более высокой доходности. Определение своего уровня комфорта с риском важно для определения подходящего портфеля инвестиций.

- Ликвидность: некоторые инвестиции могут быть менее ликвидными, что означает, что вы не сможете легко продать свои активы. Это может быть проблематично, если у вас возникнет необходимость в срочном изъятии средств.

- Инфляционные риски: в условиях высокой инфляции ваша инвестиция может свести на нет или принести минимальную прибыль. Понимание, как инфляция может сказаться на ваших инвестициях, поможет вам принимать более осознанные решения.

Однако, при правильном подходе к управлению рисками, инвестирование может принести значительное вознаграждение. Высокая доходность инвестиций обычно приходит вместе с более высоким уровнем риска. Инвесторы, готовые взять на себя больший риск, должны быть готовы к тому, что часть их инвестиций может быть потеряна.

В конечном счете, обеспечение эффективности инвестиций связано с балансированием рисков и вознаграждений. Понимание рисков, разнообразие инвестиций и постоянное отслеживание изменений на рынке помогут вам достичь успеха в инвестиционной деятельности.

Стратегии инвестирования

1. Долгосрочное инвестирование

Долгосрочное инвестирование — это стратегия, при которой инвестор покупает активы, такие как акции или облигации, и держит их в течение длительного периода времени, обычно несколько лет или даже десятилетий. Целью долгосрочного инвестирования является получение долгоиграющей прибыли благодаря росту стоимости активов или получению дивидендов и процентов на облигации.

2. Краткосрочное инвестирование

Краткосрочное инвестирование — это стратегия, при которой инвестор покупает активы и удерживает их в течение короткого периода времени, обычно несколько дней или недель. Целью краткосрочного инвестирования является получение прибыли на основе краткосрочных изменений цен на рынке, таких как скачки или падения акций.

3. Диверсификация инвестиционного портфеля

Диверсификация инвестиционного портфеля — это стратегия, при которой инвестор распределяет свои инвестиции на различные активы или рынки, чтобы уменьшить риск и увеличить потенциальную прибыль. Например, инвестор может вложить деньги в акции разных компаний, различные секторы экономики или даже разные страны.

Выбор стратегии инвестирования зависит от целей инвестора, его рисковой толерантности и срока инвестиций. Важно также учитывать текущую экономическую ситуацию и политические факторы, которые могут иметь влияние на рынки. Рекомендуется консультироваться с финансовым консультантом или брокером, прежде чем принимать решение о выборе стратегии инвестирования.

Оценка рентабельности

Методы оценки рентабельности

Существует несколько методов, которые помогают оценить рентабельность инвестиций:

| Метод | Описание |

|---|---|

| Метод расчета прибыли | Данный метод основывается на расчете прибыли, получаемой от инвестиций, и сравнении ее с вложенными средствами. Рентабельность рассчитывается как отношение прибыли к вложенным средствам. |

| Метод дисконтированных денежных потоков | Этот метод учитывает время, в котором инвестиции будут приносить доходы. Денежные потоки, получаемые от проекта, дисконтируются по определенной ставке дисконта, что позволяет оценить текущую стоимость будущих доходов и рассчитать рентабельность инвестиций. |

Факторы, влияющие на рентабельность

Рентабельность инвестиций может быть оказана различными факторами:

- Темпы роста экономики

- Политическая стабильность

- Конкурентная среда

- Инфляция

- Уровень безработицы

Важно учитывать все эти факторы при оценке рентабельности инвестиций, так как они могут оказать существенное влияние на результаты и окупаемость проекта.

Выбор активов для инвестиций

На рынке существует большое количество видов активов, каждый из которых имеет свои особенности и риски. Ниже представлена таблица с наиболее популярными и распространенными активами:

| Вид актива | Описание | Преимущества | Риски |

|---|---|---|---|

| Акции | Доли в капитале компаний, которые торгуются на фондовой бирже | Потенциально высокая доходность | Рыночные риски, волатильность цен |

| Облигации | Долговые ценные бумаги, гарантирующие выплату процентов и возврат номинальной стоимости | Стабильный доход, меньшие риски по сравнению с акциями | Риск дефолта эмитента |

| Фонды | Специальные инвестиционные фонды, представляющие собой портфель различных активов | Диверсификация рисков, профессиональное управление | Процент управляющих комиссий |

| Недвижимость | Коммерческая или жилая недвижимость | Стабильный доход, возможность увеличения стоимости объекта | Риски связанные с изменением спроса и конъюнктуры |

| Криптовалюты | Цифровые активы, основанные на криптографии и блокчейне | Возможность высокой доходности | Высокая волатильность, риски регулирования |

Представленные активы являются лишь некоторыми из множества возможных вариантов для инвестиций. Выбор активов должен основываться на рассмотрении индивидуальных финансовых целей, риск-профиля и временных рамок инвестирования. Разумное распределение инвестиций между различными видами активов поможет создать устойчивый и диверсифицированный портфель, способный принести стабильные и прибыльные результаты.

Временные рамки инвестиций

При планировании инвестиционной деятельности важно определить временные рамки, в которых ожидается получение прибыли или достижение поставленных целей. Временные рамки могут быть разной продолжительности и варьироваться в зависимости от конкретных обстоятельств.

Краткосрочные инвестиции — это инвестиции, срок которых составляет обычно до 1 года. Их основная цель — получение быстрой и короткосрочной прибыли. Краткосрочные инвестиции обычно представлены высоколиквидными активами, такими как акции, облигации и депозиты.

Среднесрочные инвестиции — это инвестиции, чей срок составляет от 1 года до 5 лет. Среднесрочные инвестиции имеют более высокий уровень риска по сравнению с краткосрочными, но могут принести большую прибыль. Примерами среднесрочных инвестиций могут быть инвестирование в недвижимость или покупка акций компаний с высоким потенциалом роста.

Долгосрочные инвестиции — это инвестиции на период более 5 лет. Долгосрочные инвестиции позволяют добиться стабильной и крупной прибыли за счет роста капитала в долгосрочной перспективе. Типичными примерами долгосрочных инвестиций являются инвестиции в пенсионные фонды, инвестиции в собственный бизнес или вложения в проекты с высоким потенциалом роста.

Факторы, влияющие на выбор временных рамок инвестиций:

- Цели и потребности инвестора. Краткосрочные инвестиции могут быть предпочтительны для тех, кто ищет быструю прибыль или нуждается в деньгах в ближайшее время. Долгосрочные инвестиции подходят для тех, кто стремится создать капитал на будущее или планирует инвестировать в собственный бизнес.

- Уровень риска, которым готовы пойти инвесторы. Краткосрочные инвестиции обычно имеют меньший уровень риска, чем долгосрочные. Однако, за большую прибыль можно пойти на больший риск и выбрать долгосрочные инвестиции.

- Срок достижения поставленных целей. Если инвестору необходимы деньги через короткое время, то краткосрочные инвестиции будут предпочтительны. Если же инвестор готов ждать, чтобы достичь своей цели, то он может выбрать долгосрочные инвестиции.

В конечном итоге, выбор временных рамок инвестиций должен быть основан на анализе целей, потребностей, риска и временных ограничений инвестора.

Диверсификация портфеля

Основная идея диверсификации состоит в том, чтобы не вкладывать все яйца в одну корзину. Разнообразие активов в портфеле позволяет снизить вероятность значительных потерь в случае неудачи одного из них. Это достигается путем инвестирования в различные классы активов, такие как акции, облигации, недвижимость или товары, а также разных компаний и отраслей.

Преимущества диверсификации портфеля:

1. Снижение риска — диверсификация помогает снизить риск инвестиций. Если одна компания или отрасль испытывают трудности, то другие активы в портфеле могут сгладить эти потери.

2. Повышение потенциальной прибыли — разнообразие активов позволяет получить выгоду от роста разных секторов экономики. В случае успешных инвестиций в одну отрасль, потери от неудачных инвестиций могут быть частично сглажены.

Ключевые принципы диверсификации портфеля:

1. Разнообразие активов — инвестор должен распределить свои средства между активами различных типов, чтобы уменьшить связанный с ними совокупный риск.

2. Баланс — необходимо найти баланс между риском и потенциальной прибылью. Инвестор должен определить оптимальное соотношение активов в портфеле, чтобы достичь желаемых результатов.

3. Регулярное перебалансирование — портфель нуждается в регулярном пересмотре и корректировке. Изначально установленное соотношение активов может измениться со временем, поэтому важно следить за его составом и вносить необходимые изменения.

Диверсификация портфеля — это важный инструмент для достижения финансовых целей и управления рисками инвестиций. Эта стратегия позволяет инвестору увеличить шансы на успех, снизить потенциальные потери и получить стабильный доход в долгосрочной перспективе.

Вопрос-ответ:

Как определить эффективность инвестиций?

Эффективность инвестиций определяется путем сравнения полученных доходов от инвестиций с затратами на них. Чаще всего используется такая показатель как индекс доходности или внутренняя норма доходности, которые отражают соотношение между вложенными средствами и полученным доходом.

Какое значение имеет эффективность инвестиций для бизнеса?

Эффективность инвестиций является одним из ключевых показателей для бизнеса. Она позволяет оценить рентабельность вложенных средств, оценить риск и принять обоснованное решение о необходимости инвестирования в тот или иной проект. Также оценка эффективности инвестиций позволяет определить, насколько быстро бизнес получит обратно вложенные деньги и начнет приносить прибыль.

Какие факторы влияют на эффективность инвестиций?

На эффективность инвестиций влияет множество факторов. К ним относятся: уровень риска, ожидаемая доходность, срок инвестиций, инфляция, налоговые условия, конкурентная ситуация на рынке, состояние экономики и многие другие. Все эти факторы нужно учитывать при оценке эффективности и принятии решения об инвестировании.

Какие методы использовать для оценки эффективности инвестиций?

Для оценки эффективности инвестиций используются различные методы. Наиболее распространенные из них: дисконтированный денежный поток, индекс доходности, внутренняя норма доходности, срок окупаемости инвестиций. Каждый метод имеет свои особенности и применяется в зависимости от конкретной ситуации и требований инвестора.

Каковы основные преимущества эффективных инвестиций?

Основные преимущества эффективных инвестиций заключаются в получении стабильной прибыли, увеличении капитала и снижении риска потери вложенных средств. Эффективные инвестиции позволяют управлять финансами более эффективно, снижают зависимость от внешних факторов и обеспечивают долгосрочную финансовую стабильность.

Как можно определить эффективность инвестиций?

Эффективность инвестиций можно определить путем расчета различных показателей, таких как внутренняя норма доходности (ВНДД), индекс доходности (ИД), срок окупаемости инвестиций и т.д. Также можно сравнить доходность от инвестиций с альтернативными вложениями средств и принять решение на основе сравнительного анализа.

Как внутренняя норма доходности влияет на эффективность инвестиций?

Внутренняя норма доходности (ВНДД) является одним из ключевых показателей эффективности инвестиций. Она позволяет определить среднегодовую доходность от инвестиций, исходя из потока денежных средств, получаемых от проекта. Чем выше ВНДД, тем более эффективными являются инвестиции.

Какой метод оценки эффективности инвестиций самый точный?

Существует несколько методов оценки эффективности инвестиций, и каждый из них имеет свои преимущества и недостатки. Нет одного универсального метода, который был бы самым точным для всех случаев. Выбор метода зависит от конкретных условий и потребностей инвестора. Некоторые из наиболее популярных методов включают внутреннюю норму доходности (ВНДД), индекс доходности (ИД), срок окупаемости инвестиций и др.

Видео:

Разбор финансовых советов Сергея Гуриева

Российские акции: коррекция неизбежна! Как подготовиться? / БПН

https://moluch.ru/archive/350/78717/