Анализ размера и доли европейского рынка венчурного капитала – тенденции роста и прогнозы (2024–2029 гг.)

Отчет охватывает перспективы европейского венчурного рынка и сегментирован по инвестициям в страны (Великобритания, Германия, Финляндия, Испания и другие), по размеру сделки (ангельское/посевное инвестирование, инвестирование на ранней стадии и инвестирование на поздней стадии). и по отраслям инвестиций (финтех, фармацевтика и биотехнологии, потребительские товары, промышленность/энергетика, ИТ-оборудование и услуги и другие отрасли)

Скачать бесплатный образец прямо сейчас

Оглавление Скачать образец

Размер рынка венчурного капитала в Европе (VC)

Однопользовательская лицензия

Командная лицензия

Корпоративная лицензия

Скачать бесплатный PDF

Забронировать До

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Как мы можем помочь?

Настроить этот отчет

Скачать бесплатный PDF

Забронировать До

Анализ рынка венчурного капитала Европы (VC)

Рекордный объем венчурных инвестиций в Европу в этом году говорит о том, что аппетит к стартапам региона остается сильным, несмотря на глобальную пандемию. Включая инвестиции в Израиль, по состоянию на декабрь венчурные капиталисты вложили на континенте 46 миллиардов долларов. Причина в том, что многие стартапы процветают в то время, когда удаленные цифровые услуги от доставки еды до электронной коммерции пользуются большим спросом, чем когда-либо. Выявление и развитие стартапов сегодня имеет важное значение для продолжения инноваций в Европе, а также для закладки основы для лучшего будущего.

2020 год был сложным годом для людей, компаний и стран по всей Европе. Европейский венчурный капитал не избежал последствий Covid-19, но отреагировал с характерной силой. Отрасль обеспечила еще один год роста инвестиций, поскольку финансирование европейских стартапов и масштабных проектов выросло восьмой год подряд до 12 миллиардов евро. Более того, как ясно показывает этот отчет, инвестиции текли по всему континенту – из Лондона, Парижа и Берлина в Каталонию, Копенгаген и Дублин. Европа полна предпринимательских талантов и повсюду населена центрами, которые способствуют развитию стартапов.

Европейские венчурные капиталисты в 2021 году собрали больше средств, чем в любой предыдущий год. Европейские венчурные капиталисты привлекли 14 миллиардов евро новых средств в 2021 году по сравнению с 12,6 миллиарда евро за весь 2020 год, что является предыдущим рекордом. Несмотря на то, что экономика впадает в рецессию, резко растет безработица во многих различных секторах и многочисленные меры стимулирования, объявленные практически всеми европейскими странами, стоимость и активность венчурных сделок на самом деле не отражают воздействия COVID-19.

Тенденции рынка венчурного капитала Европы (VC)

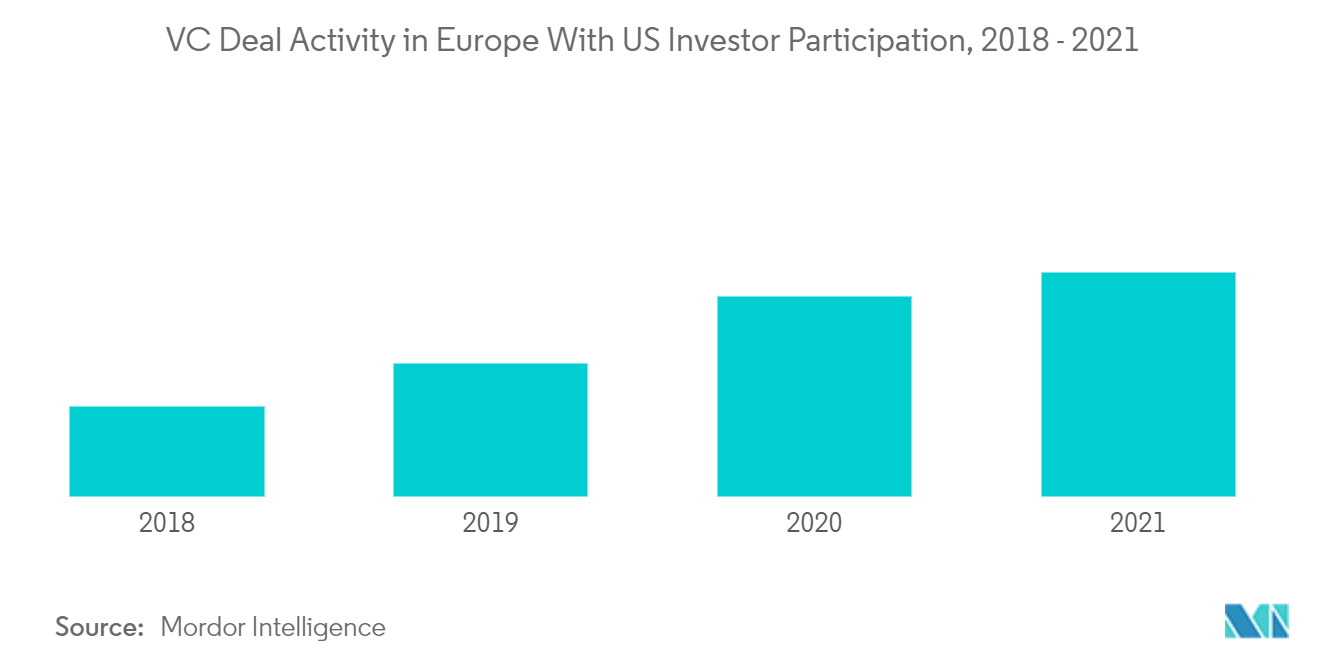

Роль США в раундах венчурного капитала в Европе

Американский интерес к европейским компаниям не нов. Пандемия, похоже, не повлияла на интерес американских инвесторов к венчурным сделкам в Европе. Сделки с участием американских инвесторов достигли суммы в 16,1 млрд евро в третьем квартале, что позволит в 2021 году превзойти рекордные 19,1 млрд евро, установленные в 2020 году. Американские инвестиции в европейские венчурные раунды значительно увеличились за последнее десятилетие. Оценки компаний в Европе, как правило, ниже, чем в США, и американские венчурные капиталисты, вероятно, также привлечены потенциалом для европейских компаний затем выйти и масштабироваться на прибыльном рынке США.

Капитал вливается в экосистему из все большего числа источников, в том числе от нетрадиционных инвесторов через суверенные фонды благосостояния, пенсионные фонды, а также состоятельных частных лиц. Данные свидетельствуют о том, что общий процент сделок с участием США в Европе быстро растет и достиг рекордного уровня в 2021 году. В то же время процент сделок с инвесторами из Азии также растет, несмотря на ужесточение регуляторных барьеров.

В европейские технологии поступает больше денег, чем когда-либо, и они все чаще поступают от элитных американских фирм венчурного капитала. Европейские стартапы, вероятно, получат рекордные 34,3 миллиарда долларов инвестиций в 2021 году. Тенденция показывает, что на американских инвесторов будет приходиться почти треть от общей суммы, вложенной в европейский венчурный капитал. Для американских инвесторов существует явный финансовый стимул для вторжения. В среднем за последний год один доллар капитала европейского стартапа в раунде финансирования серии А обошелся бы в США в 1,60 доллара США за сопоставимую долю.

Чтобы понять ключевые тенденции, скачайте образец отчета

Скачать PDF

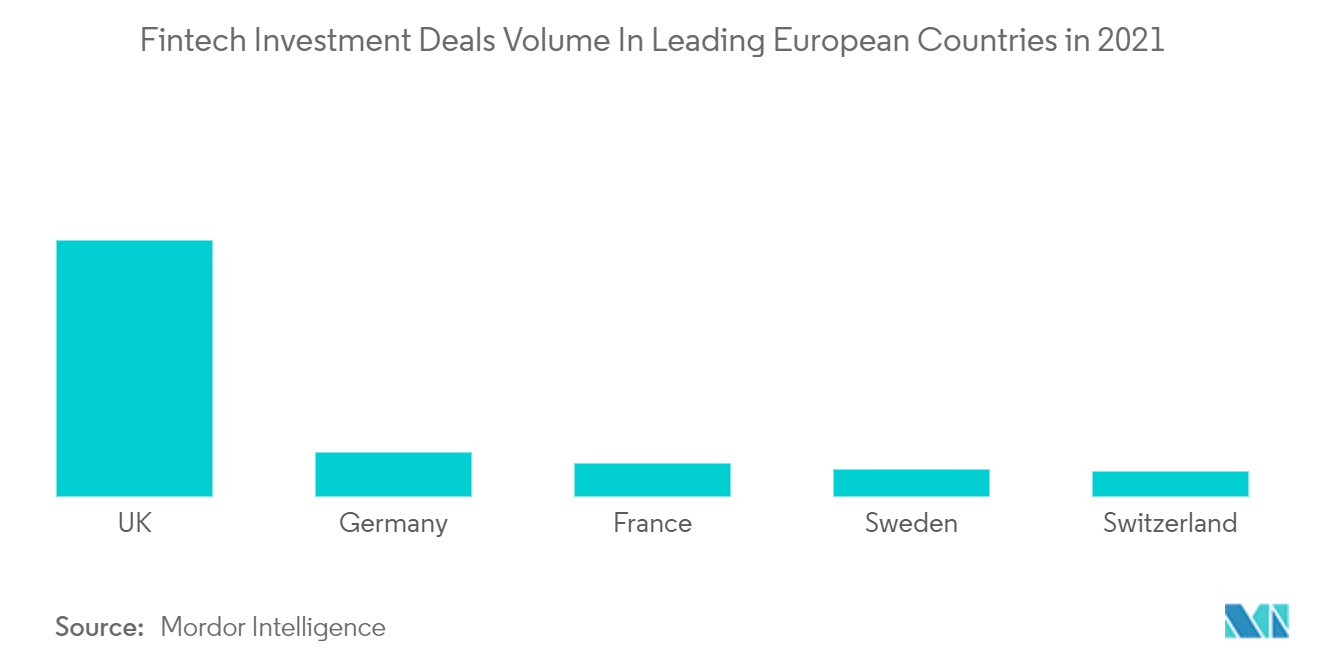

Доминирование Fintech в венчурных раундах в Европе

Европейские финтех-стартапы продолжали привлекать огромные объемы капитала в период карантина, привлекая около 2,86 миллиарда евро инвестиций в период с марта по середину августа. Потребительские финтех-компании лидируют в секторе по привлеченным средствам. Во втором квартале этот сегмент действительно показал рекордный квартал благодаря множеству мегараундов. Аналитики особенно оптимистичны в отношении этого подсектора, ожидая, что рынок будет постепенно расти благодаря более широкому внедрению цифровых технологий. Британские финтех-стартапы привлекли больше капитала и заключили больше сделок, чем остальные 10 крупнейших европейских стран вместе взятые.

Ранее существовавший высокий уровень финансового развития Европы может частично объяснить относительно меньший охват финтех-платежной и кредитной деятельности по сравнению с некоторыми другими регионами. Но финтех-активность быстро растет. Схемы цифровых платежей расширяются внутри стран. Модели автоматизированного кредитования развиваются, но по-прежнему ограничиваются в основном необеспеченным потребительским кредитованием. В то время как стартапы применяют платформенные подходы при минимальном регулировании, существует явная тенденция для финтех-компаний приобретать балансы и, соответственно, банковские лицензии по мере их расширения.

2020 год стал рекордным для Wealthtech по объему глобальных инвестиций. В начале 2021 года финансирование в Европе сократилось на 45%. Несмотря на то, что пользователи устремляются к торговым приложениям. Сектор платежей находится на пути к превышению рекордных инвестиций прошлого года. Также стоит отметить, что эта сфера оказывается особенно популярной среди действующих игроков и их венчурных подразделений. Одним из подсекторов, за которым стоит следить, является страхование. Несмотря на то, что страховые технологии не получили особого внимания, в первом квартале 2021 года на долю страховых технологий пришлось почти 20% всех финтех-раундов в Европе.

Чтобы понять тенденции в географии, скачайте образец отчета

Скачать PDF

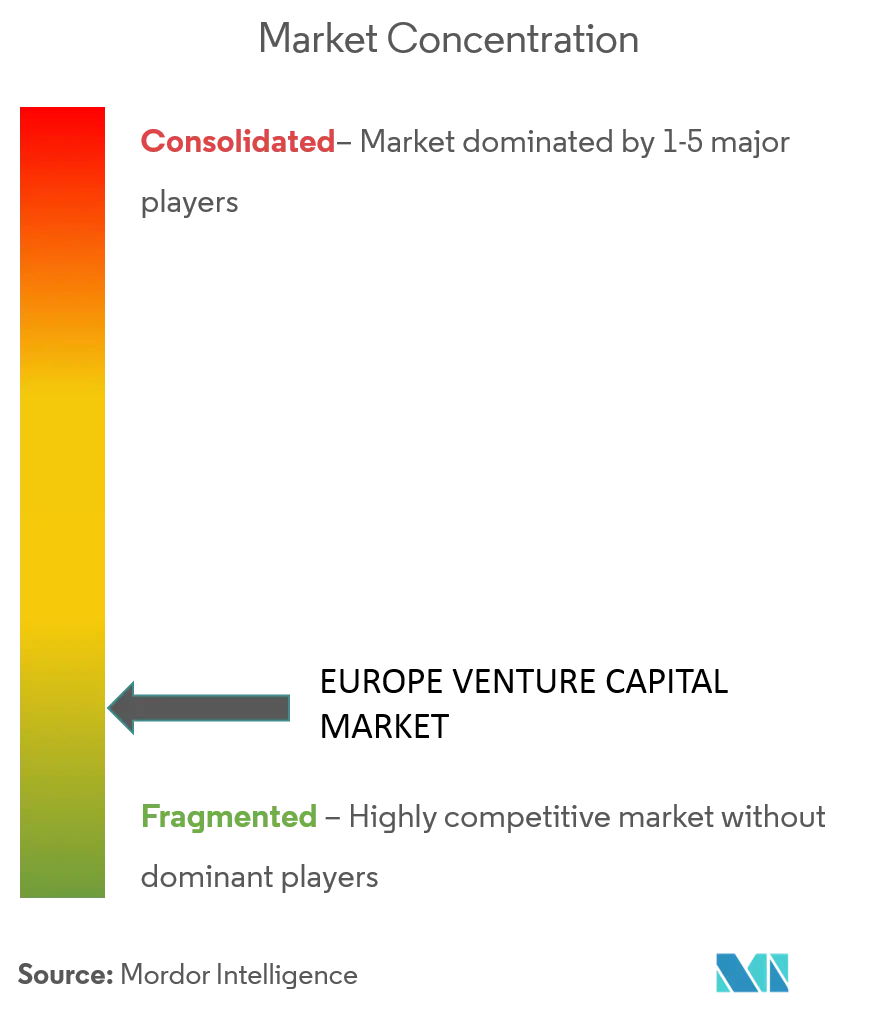

Обзор отрасли венчурного капитала Европы (VC)

Европейский рынок венчурного капитала является высококонкурентным, на нем присутствуют как международные, так и отечественные игроки. Изученный рынок представляет возможности для роста в течение прогнозируемого периода, что, как ожидается, будет способствовать дальнейшему развитию рыночной конкуренции. Поскольку множество игроков владеют значительными акциями, исследуемый рынок является конкурентным.

Лидеры рынка венчурного капитала Европы (VC)

- 360 Capital

- AAC Capital

- Accel Partners

- Active Venture

- Acton Capital

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Нужны дополнительные сведения о игроках и конкурентах на рынке?

Скачать PDF

Новости рынка венчурного капитала Европы (VC)

- Февраль 2022 г. Премьер-министр Франции Брюно Ле Мэр объявил о планах создания нового фонда для стимулирования технологического сектора в Европе. Целью фонда является создание к концу 2030 года 10 технологических компаний с чистым капиталом более 100 миллиардов евро. Кроме того, фонд будет финансироваться государством для финансирования новых технологических стартапов, появляющихся в Европе.

- Октябрь 2021 г. Sequoia Capital дебютирует с большим изменением стратегии, стремясь повысить свою прибыль на фоне усиления конкуренции на рынке финансирования стартапов. Легендарная фирма венчурного капитала объявила, что они порывают с традицией, отказываясь от традиционной структуры фондов и искусственных сроков возврата капитала LP. Все будущие инвестиции фирмы вскоре будут проходить через единственную, постоянную структуру под названием The Sequoia Fund.

Отчет о рынке венчурного капитала Европы (VC) – Содержание

- 1. ВВЕДЕНИЕ

- 1.1 Результаты исследования и определение рынка

- 1.2 Объем исследования

- 4.1 Обзор рынка

- 4.1.1 Venture Capital 1010: взгляд на типичную структуру венчурного фонда и то, как он работает

- 4.1.2 Краткий обзор типов венчурного финансирования

- 4.1.3 Нормативно-правовая база отрасли

- 4.2.1 Понимание университетских целевых фондов, инвестирующих в фонды венчурного капитала

- 4.2.2 Информация о венчурном фонде фондов

- 4.3.1 Размер сделок венчурного финансирования по сериям

- 4.3.2 Анализ крупных сделок в разных отраслях и 10–20 ведущих венчурных капиталистов в разных секторах

- 4.3.3 Ключевые тенденции в моделях инвестирования венчурных компаний в последнее время

- 4.3.4 Венчурное финансирование растет в биотехнологическом и фармацевтическом секторах

- 4.3.5 Обзор рынка текущих и будущих расходов венчурных компаний

- 4.3.6 Информация о венчурном финансировании, связанном с блокчейном

- 4.3.7 Краткий обзор роста ESG-инвестирования со стороны венчурных компаний

- 4.3.8 Как Брексит повлиял на венчурные инвестиции в Европе

- 5.1 Инвестиции – по странам

- 5.1.1 Великобритания

- 5.1.2 Германия

- 5.1.3 Финляндия

- 5.1.4 Испания

- 5.1.5 Другие

- 5.2.1 Ангельское/посевное инвестирование

- 5.2.2 Раннее инвестирование

- 5.2.3 Инвестирование на поздней стадии

- 5.3.1 Финтех

- 5.3.2 Фармацевтика и биотехнологии

- 5.3.3 Потребительские товары

- 5.3.4 Промышленность/Энергетика

- 5.3.5 ИТ-оборудование и услуги

- 5.3.6 Другие отрасли инвестиций

- 6.1 Обзор (концентрация рынка и основные игроки)

- 6.2 Профили компаний венчурного капитала

- 6.2.1 360 Capital

- 6.2.2 AAC Capital

- 6.2.3 Accel Partners

- 6.2.4 Active Venture

- 6.2.5 Acton Capital

- 6.2.6 Adara Ventures

- 6.2.7 Atlantic Labs

- 6.2.8 Atomico invests

- 6.2.9 Axon Partners Group

- 6.2.10 BGF invests

- 6.2.11 Bonsai Venture Capita*

Вы можете приобрести части этого отчета. Проверьте цены для конкретных разделов

Получить разбивку цен прямо сейчасСегментация отрасли венчурного капитала в Европе

Венчурный капитал — это форма финансирования прямых инвестиций, которая предоставляется фирмами или фондами венчурного капитала стартапам, компаниям на ранней стадии и развивающимся компаниям, которые считаются имеющими высокий потенциал роста или которые продемонстрировали высокие темпы роста.

Полный анализ европейского рынка венчурного капитала, который включает оценку родительского рынка, новых тенденций по сегментам и региональных рынков. В отчете также рассматриваются существенные изменения в динамике рынка и обзор рынка.

Европейский рынок венчурного капитала сегментирован по инвестициям в стране (Великобритания, Германия, Финляндия, Испания и другие), по размеру сделки (ангельское/посевное инвестирование, инвестирование на ранней стадии и инвестирование на поздней стадии) и по индустрия инвестиций (финтех, фармацевтика и биотехнологии, потребительские товары, промышленность/энергетика, ИТ-оборудование и услуги и другие отрасли).

Великобритания Что такое венчурные инвестиции

Вложить миллион, а заработать сто миллионов? Реальный сюжет из истории венчурных инвестиций. Практически все известные сегодня компании в любой сфере начинали со стартапов, а частные инвесторы выделили им деньги на развитие. В статье расскажем, что такое венчурный бизнес, что такие венчурные инвесторы, как на этом заработать и как к ним присоединиться.

Венчурные инвестиции: что это

Слово «венчурный» происходит от английского «venture», что означает авантюру, рискованное начинание. В целом, это полностью характеризует данный тип капиталовложений. Венчурные инвестиции связаны с вложением средств в стартапы, ранние проекты и бизнес-идеи. Как правило, в таких случаях речь идет о технологических, медицинских, цифровых достижениях, которые идут на острие современной науки. В свое время такими проектами были ВКонтакте, TikTok, SpaceX и прочие.

Отличительной чертой подобных стартапов на ранней стадии является полное отсутствие гарантий успеха. Однако зачастую сами проекты обладают крайне большим потенциалом, в который верят основатели и инвесторы. Именно по этой причине вложение средств в новый модный ресторан не считается венчурной инвестицией. В то же время, предположим, инновационная сеть ресторанов, где вместо официантов роботы, а рецепты блюд каждый раз по-новому составляет нейросеть, уже тянет на технологический проект.Важно! Венчурные инвестиции — это вложение капитала в новые бизнес-проекты, связанные как с высоким уровнем потенциала и прибыли, так и с высоким риском.

Чем отличаются венчурные инвестиции от обычных вложений

Выделим несколько критериев, по которым определяется сама суть венчурного проекта.

Новые идеи

Венчурный проект должен продвигать услугу или продукт, который отсутствует на рынке. Зачастую новая технология либо меняет привычный уклад вещей, либо вносит что-то совершенно новое. Такими были, например, соцсеть Facebook и операционные системы Microsoft. В недалеком прошлом стали популярны технологии распознавания лиц. Многие из них были куплены IT-гигантами.

Применение технологий

Новые идеи должны опираться на новые технологии. В данном случае речь идет о возобновляемой энергии, экологичности производства, генной инженерии, об искусственном интеллекте и т.д. Именно поэтому удался SpaceX — Илон Маск предложил технические решения, которые удешевили космические полеты.

Широкий охват аудитории

В эпоху цифровизации даже океан не преграда. Продукт будет доставлен до потребителя на другом конце света. Более того, товар не всегда должен быть материальным. Как пример, подписка российских слушателей на платные музыкальные сервисы, компании-основатели которых расположены в США и Европе. Точно также весь мир пользуется Google. Такая масштабируемость возможна благодаря указанным выше пунктам: венчурные предприятия предлагают инновационность и технологичность. Даже если речь будет идти о суперсовременных протезах, управляемых мыслью, желающие купить их найдутся по всему миру. Куда сложнее будет продвигать в другой стране сеть парикмахерских.

Важно! Венчурный бизнес — это предприятие, основанное на передовых научно-технических достижениях и связанное с высокой долей риска неудачи.

Кто такой венчурный инвестор

Венчурными инвесторами принято считать частных лиц, объединение лиц, организации и других держателей капитала, которые финансируют собственные деньги в венчурный бизнес. Условно всех инвесторов можем поделить на частные и юридические лица. Как правило, они предлагают собственный капитал не по доброте душевной, а ради прибыли в далекой перспективе.

Пример Сонали де Рикер стала ранним инвестором Авито, а также поддержала музыкальный сервис Spotify. На середину 2021 года Авито стоит почти 5 млрд $, а Spotify приближается к отметке 50 млрд $. Доля средств принадлежит Сонали де Рикер.

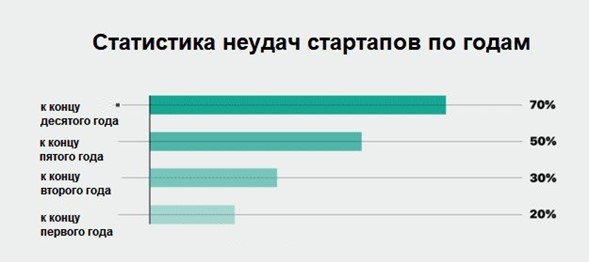

Своими вложениями венчурный рынок помогает новому проекту в первых шагах, развитии, создании первого работающего проекта и выходе на полноценную работу. При идеальном раскладе продукт находит потребителя, отбивает все вложенные средства и приносит взрывной доход. Однако чаще всего стартап проваливается на первом году или в течение первых нескольких лет. Вложенные деньги или их часть полностью сгорают. При этом венчурный инвестор всегда полностью осознает, что новый проект — это риск, требующий крупных вложений. Так, в 2019 году Wall Street Journal провело исследование. По статистике, около 75% всех стартапов не достигают успеха, иначе говоря, не приносят прибыли. Из них от 30 до 40% банкротятся, что означает полную потерю вложенных средств. Иногда основатели проектов идут на обман ради денег.

Пример Проект «Theranos». В 2003 году Элизабет Холмс обещала революцию в процедуре анализа крови. В презентации ее технология обещала быстро, безболезненно и точно рассказать обо всех болезнях по одной капле крови. В 2018 году компания обанкротилась. Оказалось, что все тестовые анализы проводились обычными способами, а сам стартап — афера. Холмс привлекла всего $750 млн.

Венчурные бизнес-ангелы

Вложиться в проект можно на любом этапе. Однако тех, кто выделяет средства на уровне идеи или презентации, называют бизнес-ангелами. На данном этапе самые высокие риски, однако вложения могут быть самыми малыми. Как правило, сумма инвестиций колеблется в районе 50 000 — 300 000 $ (здесь и далее везде в долларах). Все зависит от направленности проекта. Во многих случаях идея так и остается на бумаге. Поэтому бизнес-ангелы вкладывают средства сразу в несколько стартапов. Если один или несколько из них, что называется «выстрелят», то прибыль покроет все затраты.

Проект, который достигнет капитализации в 1 млрд долларов, называется «единорогом». Именно за ним и охотятся многие инвесторы. В России такими единорогами стали Авито и Yandex. Стоит отметить, что к оценке в 1 млрд долларов необходимо еще дорасти, что занимает годы. Бизнес-ангелами чаще всего выступают частные инвесторы.Венчурные фонды

Венчурные фонды аккумулируют в себе средства венчурных инвесторов. Задача управляющей компании (УК) такого фонда — правильно вложить имеющиеся деньги. Принцип тот же: найти молодые проекты, отобрать лучших, вложить средства, ждать. Разница с бизнес-ангелами в том, что фонды редко ведутся на презентации и абстрактные идеи. Им нужен бизнес-проект, финансовая отчетность, наработки, текущие результаты. Несмотря на это, фонд предлагает объединенный капитал, что явно больше, чем средства одного инвестора.

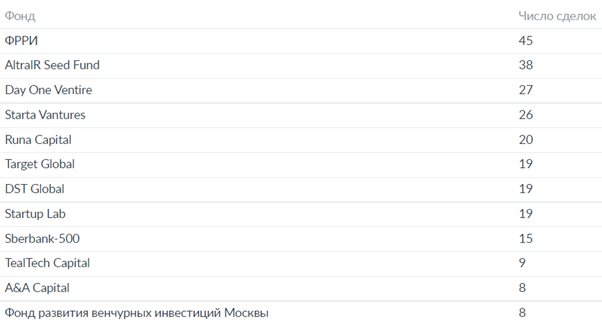

Самые активные фонды на территории России по итогам 2019 года Отдельные инвесторы обращаются в фонды, если у них достаточно средств, однако они не могут самостоятельно выделить перспективные молодые проекты. Это снижает риск неудачи. Однако за такие услуги УК берет комиссию и вознаграждение в случае успеха стартапа. В некоторых случаях частным инвесторам предлагают создать синдикат. Это группа соинвесторов, которая вкладывают свои средства в один конкретный проект. Также стоит знать о клубе инвесторов. Это объединение бизнес-ангелов, которое преследует те же цели, что и венчурный фонд. В целом же венчурные фонды представляют собой крайне рискованный инструмент. По российскому законодательству вкладывать в них средства могут лишь квалифицированные инвесторы. Для этого необходимо получить отдельный статус.

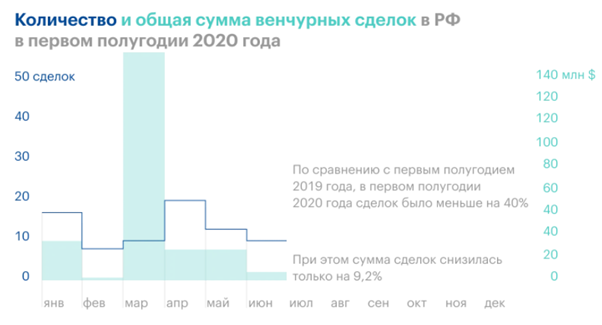

Самые крупные сделки первой половины 2020 годаОсобенности венчурного инвестирования

Все, что было сказано выше, больше касается разницы между классическим вложением средств в бизнес и венчурным. Однако мы не затронули вопрос, что именно получает венчурный инвестор. Ниже мы рассмотрим, как работает венчурное финансирование или же его механизм. Молодые амбициозные проекты не могут надеяться на кредиты, им попросту откажут. Зачастую все, что у них есть — идеи, ум и уверенность в успехе. На помощь, как мы выяснили, приходят венчурные инвесторы. У них есть крупные преимущества перед банками в данном вопросе. Венчурная деятельность не подкрепляется лицензией на выдачу средств, инвесторы не ограничены законами о работе банков, им не нужен кредитный рейтинг и прочие показатели, на которые опираются обычные заемщики. Они сами дают деньги.

Венчурный капитал — это привлеченные средства для реализации проекта.

Банк не заработает на процентах, если стартап прогорит. Кстати, именно по этой причине некоторые банки основывают свои бизнес-инкубаторы, акселераторы и фонды. Например, Международный акселератор Sber500 от Сбербанка. За свои венчурные вложения инвестор получает долю в компании, как при покупке акций на фондовой бирже. Соответственно, ему причитается часть прибыли (и славы) в будущем, инвестор может влиять на деятельность компании, принимаемые решения и предлагать стратегии развития всего проекта. Нередко они даже встают во главу управленческого руля. Это явный минус для создателей проекта. Однако не все основатели обладают навыками управленца, так что в некоторых случаях это даже идет на пользу.

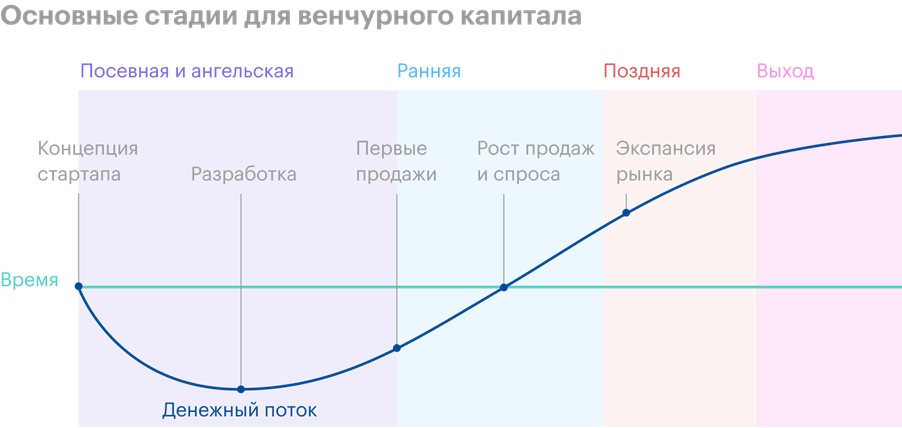

Стадии венчурного инвестирования

- посевная стадия;

- стадия стартапа;

- ранняя стадия;

- стадия расширения;

- поздняя стадия.

На посевной стадии (seed stage) чаще всего привлекаются бизнес-ангелы. Вложенный ими капитал называется ангельским. В качестве вложений также выступают средства личные, родственников и друзей. На данном этапе есть только идея и проект. Для привлечения капитала стартапер должен убедить инвестора в уникальности и успешности его бизнес-идеи.

Размер вложения — до 300 000 $, самые высокие риски венчурных инвестиций.

На стадии стартапа (start-up stage) появляется прототип, тестовая версия продукта. Теперь требуются средства на доработку продукта, доведения до финальной версии, проведение новых тестов, найм персонала.

Размер вложений достигает 1 млн $, риски все также высоки.

На ранней стадии (early stage) происходят первые продажи и появляется потребитель. Финансы, привлеченные на данном этапе, позволяют увеличить производство и усилить рекламную кампанию. В целом, продукт уже прошел этап концепта и получил материальное или цифровое воплощение. Поэтому риски инвесторов немногим ниже.

Размер вложений 10 млн — 30 млн $.

На стадии расширения (expansion stage) наблюдается успех компании. Бизнес-модель работает, количество потребителей растет. Теперь необходимо расширяться, захватывать новые рынки. Новый поток инвестиций направляется на создание дополнительных производственных мощностей и выход на иностранные рынки.

Размер вложений около 100 млн $.

Поздняя стадия (late stage) является последней. Суть этапа в выходе на фондовую биржу, подготовке поглощению более крупной компанией или слиянию. Привлеченные инвестиции направляются на организацию указанных процессов. После этого инвестора ждет получение долгожданной прибыли.

Как зарабатывают на венчурных инвестициях

Простой ответ звучит примерно так: стартап взлетает — инвестор богатеет. Как видите, необходимо раскрыть мысль.

Представим, что вы вложились в стартап на самой ранней стадии, купив венчурные акции по 1 рублю за единицу. Время идет, проект развивается, приходит все больше инвесторов, капитал увеличивается. Иначе говоря, растет ценность компании и ее продукта. Теперь акции, что вы купили по 1 рублю, стоят по 100 рублей. К поздней стадии бумаги достигают отметки 1000 рублей. Таким образом, ваши активы подорожали в 1000 раз. А что с ними делать?

Далее есть три варианта вывода средств для фиксации дохода:

- продажа проекта другой компании, оно же поглощение;

- выход на фондовую биржу и продажа акций;

- внебиржевая продажа доли, самый редкий вариант.

Как видите, все способы связаны с продажей собственной доли в компании. При этом вполне возможно сохранить свою часть и остаться в числе руководства компании, если договор позволяет.

Это был хороший пример с положительным исходом. Помните, что 75% проектов не приносят прибыли. Существует возможность продать свои акции и долю в стартапе до выхода на биржу, до того, как компания станет публичной. Однако стоит помнить, что акции непубличных стартапов неликвидны, на них нет высокого спроса и их сложнее продать. Бирж под такие цели не существует (пока что), поэтому покупателя придется искать самостоятельно через других венчурных инвесторов.

Как стать венчурным инвестором

Венчурные инвестиции «дороже», чем покупка акций на бирже. Минимальный порог входа по капиталу в данной сфере выше. Поэтому первый шаг — это сбор средств. Самые минимальные вложения доступны бизнес-ангелам. Выше мы писали, что размеры инвестиций начинаются от 50 000 $. Это средняя сумма, она может быть и меньше, например, 10 000 $. Главное, чтобы вы морально были готовы к потере выделенных средств. Поэтому это должен быть свободный капитал.

Следующий этап — пополнение знаний. Его допустимо совмещать с предыдущим шагом. Требуется окунуться в мир венчурных инвестиций, пройти курсы, постичь нюансы, понятные только опытным инвесторам, следить за развитием технологий. Например, ФРИИ и Сколково проводят собственные курсы.

Далее необходимо выбрать направление и подобрать в нем проект. На данном этапе будут полезны знакомства с другими инвесторами, вполне возможно объединиться в синдикат для коллективных вложений. Также стоит помнить о фондах венчурного инвестирования.

Многие стартапы собирают средства через краудфандинговые площадки. Это специальные сайты, где размещаются молодые проекты для сбора средств на развитие. Компании обязаны регулярно предоставлять отчетность до и после размещения. Взнос не облагается комиссией. Это самый доступный и недорогой вариант для венчурных инвестиций.

После выбора стартапа и ознакомления с документами следует подписание договора об инвестировании. На данном этапе важно договориться о стоимости проекта и роли инвестора в нем. Договор должен описывать все условия сделки.

Управление проектом — опциональный вариант. Венчурному инвестору не обязательно разрабатывать стратегию развития и решать управленческие вопросы. Однако, как правило, опытные инвесторы с большими капиталами сами являются предпринимателями. Именно поэтому они могут принимать активное участие в развитии проекта.

На последнем этапе остается продать акции на бирже, другой компании или самим основателям стартапа. Вырученные средства и являются доходом.

Риски и преимущества венчурного инвестирования

Инвестирование — это всегда риск, данное утверждение нужно запомнить. Неважно, во что вы вкладываетесь: ценные бумаги, банковские депозиты, недвижимость, бизнес. Никто не даст гарантий, что через год рынок не обвалится. Со стартапами также. Продукт может оказаться аферой, недостижимым, непопулярным или слишком дорогим проектом и не найдется желающих в него дополнительно инвестировать.

Из недостатков также отметим необходимость развития предпринимательских навыков и финансового анализа. Трудно назвать это недостатком, скорее обязательным пунктом для выбора венчурного проекта. Без знаний крайне легко вложить денежные средства в мошенническую схему. Здесь можно вспомнить проект «Theranos» и основательницу Элизабет Холмс, которая даже проводила встречи с первыми лицами США.

Другой обязательный пункт — стрессоустойчивость. Он прямо связан с требованием наличия крупного капитала. Вложение миллиона или нескольких миллионов рублей в один проект, который будет показывать попеременно успехи и неудачи, требует психологической устойчивости. Как мы помним, венчурные инвесторы вкладывают капитал сразу в несколько проектов, так как выживают не все. Плохие новости о потере нескольких стартапов способы крайне негативно отразиться на психике.

Все это ради одного крупного преимущества — взрывной доход в случае успеха. Примеры Facebook, Яндекса или Озона служат мотивацией для развития в сфере венчурных инвестиций. Кроме этого, если компания меняет образ мира, как Tesla или SpaceX, то инвесторы имеют право на часть славы.

Заключение

Венчурное инвестирование — это сложный финансовый инструмент, способный одинаково привести как к потере средств, так и к неограниченному доходу. Пополняйте знания, заводите знакомства, ищите юные дарования, и успех не заставит себя ждать.

Публикуем только проверенную информацию

https://www.mordorintelligence.com/ru/industry-reports/europe-venture-capital-market