Что происходит с рынком стартапов в РФ: итоги 2021 и перспективы 2022 года

2021 год на российском венчурном рынке отличился уже в первой половине: объем инвестиций в отечественные компании превысил рекордный $1 миллиард. Рассмотрим, чем закончился минувший период и какие перспективы нас ждут в 2022 году.

Рост венчурного рынка в России

Российское подразделение журнала Inc. утверждает: к концу 2021 года объемы рынка российского венчура составили почти $1,8 миллиарда на 217 сделок. При этом по сравнению с минувшим годом рынок вырос в 6 раз: в 2020-м Inc. оценивал его объем всего в $304,4 миллиона.

Если учесть проекты, созданные российскими фаундерами, но уже на зарубежных рынках, общий объем привлеченных средств составил $3,3 млрд, общее число сделок — 262. © Inc.

Фонд The Untitled Ventures и телеграм-канал «Русский венчур» подсчитали, что за 2021 год отечественный венчур получил инвестиций на сумму ₽85,2 миллиарда за 221 сделку. Это почти в 3,5 раза больше, чем в минувшем году (₽24,9 миллиарда за 203 сделки).

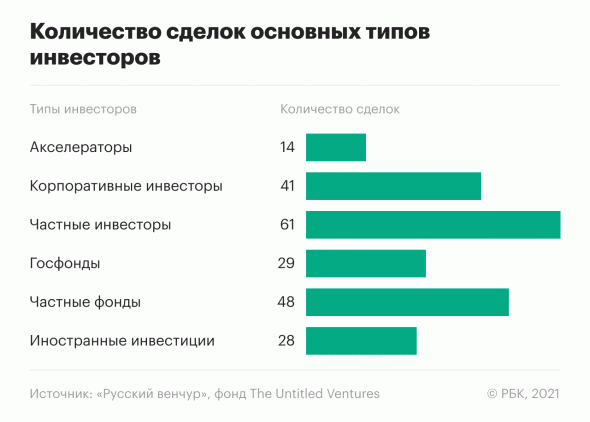

Взглянем на статистику, собранную в ходе совместного исследования The Untitled Ventures и «Русского венчура»:

Мы видим, что в 2021 году наибольший рост показали сделки, заключенные с иностранными и корпоративными инвесторами, а также частными фондами. Однако эксперты не торопятся праздновать расширение секторов, объясняя свою осторожность следующими факторами:

- основная часть сделок совершена за рубежом;

- на показатели повлияло несколько крупных сделок в поздних стадиях;

- количество сделок на ранних стадиях в РФ продолжает уменьшаться;

- недавно созданные частные фонды вышли из анабиоза 2020 года, так как мировая экономика адаптировалась к условиям COVID-19;

- российский венчурный рынок лишь повторяет общемировой тренд роста.

Однако есть и хорошая новость: увеличилось число инвестиций в российские стартапы на ранней стадии, зарегистрированные за рубежом.

По количеству совершенных в 2021 году сделок структура распределилась следующим образом:

Российские стартапы на международной арене

Отечественные стартапы успешно воспроизводят свои бизнес-модели за пределами России. В первую очередь на зарубежные рынки расширяются бизнесы по доставке продуктов и еды, особенно актуальна технология экспресс-доставки за 15–30 минут. Благодаря российским сервисам эта услуга, давно знакомая жителям Москвы и Санкт-Петербурга, стала впервые доступна в некоторых городах Европы и Северной Америки.

Приведем несколько примеров. Проект Fridge No More (основатели — Антон Гладкобородов, Павел Данилов) работает в Нью-Йорке с 2020 года. Минувшей весной он закрыл раунд инвестиций серии А на сумму $15,4 миллиона. Еще один бизнес по доставке продуктов Yango Deli от «Яндекса» расширился за пределы Израиля и теперь работает в Париже и Лондоне.

Другие зарубежные сервисы «от отечественного производителя»:

- Food Rocket — США;

- GetFaster — Германия;

- Jiffy — Британия;

- Tiggy — Ванкувер;

- Yalla Market — Дубай.

Однако есть и неудачные кейсы: зимой 2021 года закрылся нью-йоркский сервис доставки 1520. Стартап, созданный с расчетом на дальнейшее M&A, не сумел договориться о сделке с конкурентами и не привлек финансирование.

Благодаря экспансии за пределы России наши бизнесы получили существенный прирост капиталовложений от иностранных инвесторов. Общая сумма инвестиций составила ₽44 миллиона — рост почти на 450 % по сравнению с прошлым годом. И хотя показатели могут вызвать эйфорию, эксперты не спешат делать выводы: большинство сделок совершены в юрисдикции других стран.

Видные сделки 2021 года

Журнал Inc составил рейтинг из сотни самых успешных стартапов 2021 года. Первое место в нем занял сервис заказа автомобиля InDriver. Лидирующая позиция ему досталась за состоявшийся в начале года раунд инвестиций на $150 миллионов. Оценка стартапа достигла $1,2 миллиарда, а среднемесячная годовая выручка выросла на 162 %.

Среди других интересных капиталовложений можно ответить компанию по доставке товаров Borzo (новое название сервиса Dostavista), которая привлекла $35 миллионов от таких инвесторов, как Mubadala, VNV Global, РФПИ, Flashpoint Venture Capital и др. Оценка Borzo достигла $150 миллионов, годовой рост — 66 %. Благодаря этому стартап завоевал девятую строчку рейтинга от Inc.

Также в мае произошла сделка с онлайн-кинотеатром ivi — он получил $250 миллионов от «ВТБ Капитал», Millhouse, Invest AG и других инвесторов. Капиталовложение стало самым масштабным в сегменте частных технологических компаний. Эксперты отмечают: сделка окупится, только если ivi выйдет на IPO.

Школа английского языка Skyeng подводит школу маркетинга и дизайна Qmarketing Academy к будущему M&A: 25 ноября стало известно о приобретении доли 25 %. После этой покупки Skyeng планирует встроить новый сервис в вертикаль дополнительных образовательных услуг, которые оказывает онлайн-университет Skypro.

Теперь рассмотрим самые примечательные экзиты. Компания МТС приобрела блокчейн-платформу Factorin по оценке ₽1,7 миллиарда. Это крупнейшая сделка российского рынка в сфере блокчейн-инструментов.

А вот самый дорогой экзит российской компании — это покупка за $298 миллионов соцсети для трейдеров TradingView. В раунде финансирования лидировала компания Tiger Global. Ранее в октябре 2021 года стартап TradingView привлек $278 миллионов и достиг оценки $3 миллиарда. Причем с начала пандемии COVID-19 число пользователей социальной сети увеличилось на 237 %.

Через слияния с SPAC экзиты совершили еще две компании отечественного происхождения. Так, на биржу вышли игровая студия Nexters и производитель электрокаров Arrival.

Тренды отечественного венчура

По данным журнала Inc. со ссылкой на ежегодное исследование «Венчурный барометр», в 2021 году в российские стартапы чаще всего инвестировали крупные экосистемы. На «Сбер», VK, «Яндекс» и другие корпорации пришлось 22 % сделок. Для сравнения: в 2020-м такие сделки занимали 11 %. Эксперты связывают это с усилением конкуренции и консолидацией рынка.

Также «Венчурный барометр» называет самые популярные сферы для венчурных инвестиций. Первое место занимает FinTech; широко популярны образование, SaaS и B2B-софт.

Подробнее об итогах и перспективах EduTech в России можно узнать в статье «Рынок образовательных стартапов в РФ».

Констатируется снижение тренда на экспорт российского FoodTech в виде мгновенной доставки продуктов из дарксторов. Так как пандемия утратила сенсационный шокирующий характер, BioTech и медицина тоже покинули список наиболее привлекательных индустрий.

В другом материале управляющие партнеры фонда Begin Capital отметили рост доверия к сервисам FinTech. По их оценке, многие компании в сфере финансовых инноваций кажутся переоцененными. Но спрос на мгновенные транзакции и услуги блокчейн-инструментов по-прежнему остается беспрецедентным. По этой же причине сегодня в России очень популярны сервисы DeFi.

Основываясь на сведениях, собранных в ходе совместного исследования, The Untitled Ventures и «Русский венчур» выделяют следующие тренды:

- Рост денежного объема сделок с иностранными инвесторами. Показатель даже превысил сумму «домашних» сделок: иностранцы вложили ₽44 миллиардов, наши игроки — ₽40 миллиардов. Также многократно увеличился средний чек зарубежной инвестиции.

- Двукратное увеличение сделок с частными фондами. Исследователи насчитали 48 сделок на сумму ₽23,8 миллиарда. По сравнению с прошлым годом это в 2 раза больше в количественном выражении, в 6 раз — в денежном. Это объясняется появлением игроков, способных совершать сделки на $10 миллионов и выше, а также растущей возможностью серийных венчурных фирм за год вкладывать больше капитала.

- Рост числа и объема инвестиций со стороны корпораций. Зафиксирована 41 сделка на сумму ₽11,5 миллиарда; по объему и количеству это почти в два раза больше, чем в прошлом году. Причина заключается в том, что крупные компании осознали пользу приобретения стартапов и взаимодействия с ними.

- Непрозрачность сделок с частными инвесторами. Продолжается тренд на анонимность бизнес-ангелов. Почти в 20% случаев объемы таких инвестиционных раундов и имена инвесторов остаются в тайне. Известно о 61 сделке на сумму ₽3 миллиарда — на одну сделку больше, чем в 2020 году, но на ₽700 миллионов меньше в денежном эквиваленте.

- Снижение активности государственных фондов. В 2021 году госфонды закрыли всего 29 сделок общим объемом ₽2,3 миллиарда. Для сравнения: в 2020 году объем составил ₽3,9 миллиарда. Похоже, интерес государства переключился на масштабную реформу институтов развития.

Согласно рейтингу, собранному в рамках того же исследования, больше всего инвестиций вложено в следующие сегменты российского рынка:

- FinTech — ₽22,5 миллиарда;

- транспорт — ₽13,2 миллиарда;

- E-commerce — ₽12,5 миллиарда;

- образование — ₽9,2 миллиарда;

- решения для бизнеса — ₽7,3 миллиарда.

А вот количественное распределение (взято из списка «100 самых успешных стартапов 2021 года» от Inc.) выглядит следующим образом:

- услуги — 15 проектов;

- образование — 11 проектов;

- инжиниринг — 9 проектов;

- IT — 9 проектов;

- FinTech — 9 проектов;

- AI — 9 проектов;

- игры — 7 проектов;

- медицина — 7 проектов;

- еда и продукты — 4 проекта;

- HR — 3 проекта;

- медиа — 3 проекта.

Прогнозы на венчур в 2022 году

Эксперты предупреждают: тренды венчурных инвестиций всегда связаны с внешними факторами социальной среды, геополитики, событий в России и в мире. Поэтому на 2022 год многие прогнозируют смещение фокуса на энвайронментализм и осознанное потребление. Особо востребованными могут стать стартапы по альтернативной энергетике, синтезу еды, производству биоразлагаемой экологичной упаковки.

Пандемия продолжит усиливать инвесторский интерес к онлайн-платформам и цифровизации. Часть бизнесов намерена остаться в режиме удаленного сотрудничества, поэтому будут широко востребованы технологии в HR-сфере и IT-инструменты для разработки приложений без знания языков программирования (так называемые no-code и low-code tools).

Очевидно, огромное будущее ждет сферы NFT, криптовалюты, метавселенной и блокчейн. Такое предсказание никого не удивит. Эксперты замечают более неожиданные тенденции: технологии стирают границы между государствами. Это может сгенерировать проекты на стыке иммиграции и путешествий, которые помогают туристам оставаться в стране на длительный срок без бумажной волокиты.

Стоит также предупредить о риске экономической стагнации Китая при сохранении высокого уровня инфляции. Очевидно, шоковая волна неизбежно заденет рынки других стран, особенно США, но точный эффект спрогнозировать невозможно.

В целом, эксперты рекомендуют к любому прогнозу на 2022 год относиться со здравой осторожностью. Как мы уже убедились на примере пандемии, экономическая реальность способна измениться в два счета — и по тем причинам, которых никто не ожидал.

Подводим итоги

По оценкам экспертов, объемы венчурного рынка в России выросли в 6 раз: с $304,4 миллиона в 2020 году до $1,8 миллиарда в 2021-м. Также возросли и объемы инвестиций: за минувший период отечественный венчур получил в 3,5 раза больше инвестиций — с ₽24,9 миллиарда в 2020 году до ₽85,2 миллиарда в 2021-м.

Больше всего возросли объемы сделок в следующих категориях:

- иностранные инвесторы — средний чек увеличился на 447,5 %;

- частные инвесторы — средний чек увеличился на 252,7 %;

- корпорации — средний чек увеличился на 82,9 %.

Однако рост во многом объясняется общемировой тенденцией развития венчурного рынка — отечественный венчур неизбежно перенимает ее как участник международных процессов. К тому же в игру вступили новейшие частные фонды, созданные незадолго до пандемии. С наступлением постковидного периода они очнулись от ковидного анабиоза и адаптировались к новым рыночным условиям.

Эксперты призывают осторожнее отнестись к расширению венчурной индустрии в РФ в связи со следующими факторами:

- основная часть сделок совершена в иностранной юрисдикции;

- на показатели повлияло несколько крупных сделок в поздних стадиях;

- количество сделок на ранних стадиях в российской юрисдикции продолжает уменьшаться.

Отметим далее: в течение 2021 года наблюдалось расширение отечественных стартапов за рубеж. Наиболее экспортной стала технология экспресс-доставки за 15–30 минут: компании с российскими корнями пробуют свои силы в разных городах Европы, а также в США, Канаде и Израиле.

Экспансия за границы России объясняет приток капиталовложений от иностранных инвесторов. Общая сумма таких инвестиций составила ₽44 миллиона, это почти в 4,5 раза больше, чем в 2020 году. Тем не менее эксперты замечают, что спрос на российский FoodTech постепенно угас, и прогнозируют неудачу новым попыткам зайти на европейские и североамериканские рынки.

В целом тенденции указывают на стирание границ и переход к транснациональному сотрудничеству. Российские стартапы все чаще привлекают инвестиции из-за рубежа. «Наши» инвесторы тоже охотнее участвуют в раундах финансирования иностранных частных компаний. В игру активнее вступают крупные корпорации, такие как «Сбер» или ВТБ, а вот государство демонстрирует меньше интереса к стартап-индустрии и инновациям.

Судя по объему инвестиций, в топ-5 наиболее востребованных индустрий входят FinTech, транспорт, E-commerce, образование и B2B-софт.

Прогнозы на 2022 год подчеркивают важность технологий по сохранению и защите окружающей среды. Среди инвесторов будут по-прежнему популярны онлайн-платформы, B2B-решения, IT-инструменты по программированию без специальных знаний. Сохранят важность технологии блокчейна, NFT и криптовалюты. Но так как тренды напрямую зависят от событий в мире, любое событие «ковидного» масштаба или, например, кризис на крупном национальном рынке могут резко изменить ситуацию.

P. S. Если у вас остались вопросы по данной теме, то можно обсудить их в чате Admitad Projects в Telegram. Еще больше информации о стартапах — на нашем канале «Раунд, экзит, два пивота».

Венчурные инвестиции: можно ли построить на этом бизнес в Казахстане

Реально ли развивать инновации и зарабатывать на этом деньги? Как работает венчурный сектор, BES.media разбирается вместе с экспертами.

Рынок венчурных инвестиций является одним из ключевых элементов развития инновационно-технологического сектора. Государство в последние годы активно поддерживает создание и развитие новых стартапов, предоставляет различные налоговые льготы для инвесторов и разрабатывает специальные программы для поддержки венчурных инвестиций.

Инвестиций в стартапы должно быть больше

В своем Послании народу Казахстана 1 сентября 2023 года президент Касым-Жомарт Токаев подчеркнул, что стране нужны «не декларативные, а действенные меры поддержки частных инициатив по созданию инновационной инфраструктуры – бизнес-инкубаторов, центров коммерциализации, технопарков и конструкторских бюро».

«Основным источником запуска инновационных проектов должно стать венчурное финансирование, для чего нужно решить все правовые и финансовые вопросы, чтобы повысить интерес к проектам со стороны отечественных и иностранных инвесторов», – заявил он.

Что такое венчурные инвестиции

Такой вид вложений считается рисковым, поскольку венчурные инвестиции – это вложения в молодые инновационные проекты, стартапы на их самом раннем этапе развития. По сути, венчурные инвесторы вкладывают деньги в «кота в мешке» и финансируют запуск или масштабирование идеи. В случае успеха, эти вложения принесут очень большую прибыль, как, к примеру, сервис видеоконференций Zoom Video Communications. Созданный в 2011 году стартап на первом этапе привлек 3 млн долларов от венчурных капиталистов, сервис Zoom запустили через два года, а инвестиции в этот продукт привлекались в несколько этапов. Сегодня же компания листингуется на NAZDAQ, а её стоимость оценивается в миллиарды долларов.

Впрочем, по статистике, 90% стартапов оказываются провальными. Поэтому венчурные фонды очень тщательно подходят к выбору проектов, понимая, что 9 из 10 в лучшем случае через несколько лет лишь вернут вложенные деньги.

Как венчурные инвестиции развиваются в Казахстане

Согласно исследованию венчурного капитала в Казахстане, подготовленному аналитиками MOST Ventures, с 2018 по 2022 годы общий объём публичных сделок на венчурном рынке страны составил 87 млн долларов при 175 сделках, при этом 84% из них относятся к предпосевным и посевным стадиям стартапов. Однако в документе отмечается, что «сумма в 87 млн долларов отражает лишь ~60% от общей рыночной активности, так как значительное количество сделок не сообщается или не раскрывается участниками. Поэтому общий объём сделок за четыре года аналитики оценили в 145 млн долларов».

По данным экспертов, средний размер венчурных сделок в Казахстане в 2021 году составил 360 тысяч долларов, а в 2022 году значительно увеличился, дойдя до 800 тысяч долларов.

«Это говорит о том, что рынок готов к сделкам на несколько миллионов долларов уже в текущем году», – отметили в исследовании MOST Ventures.

Что не так с этим сектором

В Казахстане существуют серьёзные проблемы, затрудняющие развитие венчурной индустрии. Экономист Бекнур Кисиков перечислил основные из них и пояснил, к чему это приводит.

- отсутствие нормативной правовой базы: недостаток чётких законов и правил, регулирующих деятельность венчурных предприятий и инвестиционных институтов, создает неопределённость и усложняет инвестирование в инновационные проекты;

- неразвитость инфраструктуры: отсутствие инфраструктуры для поддержки инновационных стартапов ограничивает возможности развития малых и средних технологических предприятий, которые могли бы привлечь венчурные инвестиции;

- отсутствие капитала: недостаток внутреннего капитала в венчурной индустрии затрудняет привлечение зарубежных инвесторов;

- низкая ликвидность венчурных инвестиций: недоразвитость фондового рынка делает трудным выход венчурных фондов из инвестированных предприятий, что может снизить привлекательность инвестиций в венчурный сектор;

- отсутствие экономических стимулов: недостаток мер, стимулирующих инвестиции в высокотехнологичные предприятия, уменьшает интерес венчурных инвесторов;

- низкий авторитет предпринимательской деятельности: отсутствие признания и уважения к предпринимательству в сфере малого и среднего бизнеса может отпугнуть потенциальных предпринимателей и инвесторов.

Сдерживают развитие венчурного финансирования недостаточная информационная поддержка, нехватка квалифицированных специалистов в этой сфере и бюрократические сложности при регистрации венчурных фондов.

Бекнур Кисиков уверен, что решить проблемы, которые мешают развитию венчурной индустрии можно с помощью культурного просвещения населения.

«Венчурное инвестирование пока является закрытой и камерной темой. Мало кто из населения знает, что это такое и чем занимается. Нужен широкий ликбез, просвещение, нужно выводить всё на публику. А то варятся в собственном соку, поэтому и нет популяризации. Люди вообще порой не понимают, что значит венчурное финансирование, венчурный капитал, венчурная индустрия», – подчеркнул Кисиков.

Экономист Мадияр Кенжебулатов согласен со своим коллегой и считает, что казахстанский рынок венчурных инвестиций является недостаточно развитым из-за маленького потребительского рынка, отсутствия институциональных игроков, неготовности корпораций к внедрению инноваций. Эти причины приводят к утечке мозгов IT-специалистов, которые ищут более крупные рынки и возможности финансирования за рубежом.

По его словам, в действующем законодательстве есть масса понятий, которые просто никак не описаны.

«Например, ничего не говорится о бизнес-ангелах. Никто не говорит о специальных льготах. Необходимо дать возможность венчурным инвесторам списывать проекты, которые обанкротились, так как это очень высокорисковая отрасль. Для венчурных инвесторов нормально, когда 30-50% проектов банкротятся. В мире имеется практика, когда бизнес-ангелам дается возможность списать проект. Также за рубежом часто применяют такие механизмы поддержки стартапов, когда к привлечённым частным деньгам ангелов государство добавляет аналогичную сумму в виде гранта», – объяснил он.

Кенжебулатов напомнил, что в AIFC есть возможность организации венчурных фондов. Однако там создана модель для больших фондов, к которым казахстанский рынок ещё не готов. Соответственно, фонды не открываются.

«Для развития венчурных инвестиций Казахстану необходим комплексный подход и одновременная работа над всеми компонентами экосистемы, включая законодательную базу, увеличение налоговых льгот, уменьшение ограничений на инвестиционные стратегии банков, пенсионных фондов и страховых компаний, увеличение количества схем со-инвестирования и гарантирования, создание надёжной среды для «выхода», а также наращивание профессиональных компетенций участников рынка», – резюмировал экономист.

Что дальше

Рынок венчурных инвестиций в Казахстане имеет значительные возможности для развития. Изначально уникальное географическое положение страны и её ресурсный потенциал создают благоприятную основу для развития инновационных технологий в областях энергетики, сельского хозяйства и добычи полезных ископаемых.

Эксперты уверены, что с усилением государственной поддержки, созданием более благоприятного инвестиционного климата, а также повышением уровня компетенций и профессионализма участников рынка венчурных инвестиций, рынок будет продолжать расти и привлекать большее количество инвестиций в инновационные проекты.

На сегодняшний день государственные власти, экономисты и представители бизнес-сообщества призывают к усилению действий для создания благоприятного инвестиционного климата, разработке эффективных механизмов поддержки инноваций, а также обеспечению доступа к финансированию для стартапов. Только тогда Казахстан сможет наращивать инвестиции в инновационный сектор, развиваться как новаторское государство и достичь устойчивого экономического роста.

- Читайте также:Что даст фондовому рынку объединение AIX и KASE – мнения аналитиков

Подпишись на Telegram-канал BES.media>> https://t.me/bessimptomno

Если у вас есть чем поделиться или вы стали очевидцем событий, пишите, присылайте фото, аудио и видео, документы, в наш анонимный бот @bessimptomno_bot

- # Цифровой Казахстан

- # Правительство

- # Рассказываем

- # Экономика

- # Президент Токаев

- # Новый Казахстан

https://admitad.pro/ru/blog/Chto-proiskhodit-s-rynkom-startapov-v-RF