Что такое венчурные инвестиции

Основатель бренда Business Svaha, сооснователь девелоперской компании ЮгИнвест и бренда дизайнерских украшений El Biser. Предприниматель, инвестор и блогер в сфере инноваций. За 4 года инвестиционной деятельности проанализировала сотни стартапов. Сейчас учится в Московской Венчурной Академии и создает собственный венчурный портфель, в котором уже 7 компаний.

23 августа 2023 в 15:10

Инвестиции в венчурные стартап-проекты относятся к высокорисковым. И ключевой фактор, который определяет риски и потенциальную доходность таких инвестиций, — это высокая неопределенность будущего результата инвестирования. Инвестор может как кратно увеличить свой капитал, так и потерять его. В статье я расскажу о венчурных инвестициях, как инвестору управлять рисками в таких проектах, в какие отрасли стоит инвестировать и где искать стартапы для инвестирования.

Что такое венчурные инвестиции

Венчурные инвестиции, а точнее венчурный капитал (VC), — это форма финансирования, при которой инвесторы вкладывают ресурсы в технологические компании с высокой перспективой роста и глобального масштабирования на начальной стадии развития. Венчурные инвестиции могут осуществляться бизнес-ангелами, инвестиционными банками, фондами и другими финансовыми учреждениями. Кроме финансовых ресурсов, венчурный капитал также может предоставлять технический и управленческий опыт.

Венчурный инвестор – это профессиональный инвестор, действующий на рынке высокорисковых технологических активов. Он инвестирует денежные средства, опыт, связи в сильные компании и покупает в них доли.

Стадии венчурных инвестиций

Инвестирование стартапа проходит через несколько этапов, которые зависят от стадии развития проекта. Инвестиционный пакет должен быть привлечен в четкий период времени, чтобы обеспечить реализацию текущих бизнес-процессов. При этом структура стадий финансирования достаточно гибкая и не предполагает обязательного прохождения всех этапов.

Жизненный цикл стартапа делится на несколько этапов:

- Preseed (предпосевная стадия) — самая ранняя стадия, когда есть идея и, возможно, команда, но еще нет результатов, прототипа и т.д. Тут инвестиции осуществляются по принципу 3F: Family-Friends-Fools (Семья-Друзья-Дураки). На этой стадии венчурные инвесторы не заходят.

- Seed (посевная) — ранняя стадия. Тут уже появляется интересная компания, в которой есть результаты, на основании которых можно рассчитать потенциал ее роста и возврата инвестиций.

- Seria A (стадия роста) — стартап уже работает по своей бизнес-модели, имеет проверенные каналы продаж, стратегию, перспективы для развития, опытных сотрудников и клиентов.

- Seria B (стадия расширения) — стадия, к которой проект приходит чаще всего уже с несколькими инвесторами. На этом этапе стартапу требуется финансирование для масштабирования бизнеса.

- Series C, D (поздние стадии) — раунды, когда проект готовится к IPO, первой публичной продаже акций акционерного общества. На этих стадиях основная цель стартапа — стать публичной компанией, чтобы венчурные инвесторы могли сделать Exit — выйти из бизнеса с прибылью.

Как инвестор принимает решение о финансировании проекта

Стадии посева и последующих раундов как раз и являются привлекательными для венчурных инвесторов. Для принятия решения формируется инвестиционный меморандум — документ, который содержит структурированную информацию о проекте.

Инвестор, когда принимает решение об инвестировании в венчурный проект, проходит такие шаги:

- Изучает питч-дек стартапа — документ в виде полноценной презентации компании для инвесторов, партнеров, журналистов и других заинтересованных лиц. На этой стадии у инвестора формируется первое впечатление о проекте. Питч-дек становится отправной точкой для интереса инвестора.

- Изучает публичные данные о стартапе — соцсети, сайт, публичные выступления фаундеров и т.д. После этих двух этапов инвестор принимает первое решение о возможных инвестициях.

- Проводит скоринг проекта — инвестор переносит чужой опыт на стартап, используя статистические данные компаний этого сегмента в целом. После скоринга инвестор принимает второе решение о возможных инвестициях.

- Проводит первый «живой» контакт с фаундерами — офлайн встреча или видеосозвон. На встрече инвестор слушает питч основателя, задает вопросы, выясняет слепые зоны. После контакта инвестор обновляет скоринг и принимает третье решение о возможных инвестициях. И если решение положительное, то запрашивает документы для полного аудита.

- Проводит Due Diligence — комплексную независимую проверку объекта инвестирования, которая организуется заинтересованным лицом до заключения сделки.

- Принимает окончательное решение — после аудита инвестор составляет инвестиционный меморандум проекта и принимает решение — «Да/Нет». Если «Да», то выходит к проекту с предложением об участии и готовит Term Sheet (соглашение о намерениях).

Так как на ранних стадиях конкретных показателей еще нет, то решающими обычно являются — объем рынка (стартапу важно его правильно просчитать: вариант – «мы уникальны и рынка еще нет» не привлечет инвестора) и команда — опытные фаундеры, которые, возможно, уже запустили несколько успешных стартапов.

Как управлять рисками в венчурных инвестициях

Для управления рисками в венчурных инвестициях есть два основных варианта: хеджирование рисков широкой диверсификацией вложений и такой вид инвестиционного договора, как конвертируемый заем.

В первом варианте работает принцип вероятности больших чисел — чем больше компаний в портфеле и чем больше перспективных секторов экономики они охватывают, тем меньше рисков.

Финансовый рынок знает много случаев банкротства и мировых фондов, и мировых банков. Но если размышлять с точки зрения логики, то инвестиции с крупными фондами, очевидно, менее рискованные, чем частные: объем аналитических ресурсов шире, насмотренность проектов выше, диверсификация портфеля опытными аналитиками больше. Поэтому новичкам в венчурном инвестировании все же лучше начинать с венчурных фондов.

Второй вариант не так очевиден. Договор конвертируемого займа предусматривает право инвестора при наступлении определенных обстоятельств (к примеру, по оценке следующего раунда инвестиций) потребовать либо возврата инвестируемых средств (в случае негативного сценария), либо преобразования этих средств в акции или долю компании (возможно с дисконтом или правом первенства), что является некой гарантией возврата вложенных средств. И важным нюансом является нотариально заверенный договор. Так как в случае отказа фаундера от добровольной конвертации, принудительную выполнить будет невозможно.

Если у инвестора консервативная стратегия в инвестировании и даже небольшую просадку портфеля он переживает тяжело, стоит выбирать простые и понятные инструменты для инвестиций. Например, инвестирование в недвижимость с помощью краудлендинговых платформ.

Так, краудплатформа ТаланИнвест специализируется на инвестициях в строительный бизнес, а начать инвестировать через краудплатформу могут инвесторы с разным опытом и капиталом. ТаланИнвест берет на себя оценку благонадежности заемщика и перспективности строительного проекта.

В какие отрасли стоит инвестировать

Российская венчурная инвестиционная модель во многом копирует американскую (лидера мировых венчурных инвестиций), хоть и имеет свои отличия.

В нашей венчурной модели преимущественно доминирует государство — выступает и мажоритарным инвестором в большей части проектов, и главным инициатором изменений, стимулирования развития секторов экономики. Основная часть инновационных проектов развивается в составе таких национальных проектов, как Сколково, РОСНАНО и РВК.

Наиболее перспективные отрасли для венчурных инвестиций в России:

- Saas — облачное программное обеспечение. Потребность в облачных сервисах растет уже несколько лет и такая тенденция будет прослеживаться и дальше. Компаниям нужны продукты, чтобы удаленно и эффективно управлять бизнес-процессами.

- EdTech — привычная образовательная система устарела, о чем говорят сложности с переходом на дистанционное обучение и большой дефицит IT-специалистов, включая дизайнеров, менеджеров по продукту, системных аналитиков и т.д. По всему миру, в том числе и в России, можно наблюдать стремительный рост онлайн-образования, — об этом говорится в Дайджесте EduTech Сберуниверситета.

- KidTech — сегмент EdTech-рынка, включающий образование для дошкольников. Агентство инноваций Москвы выпустило исследование о KidTech, согласно которому в сегменте EdTech сейчас почти нет конкуренции, хотя спрос постоянно растет.

- AI/ML — искусственный интеллект и машинное обучение, достаточно привлекательный и сложный для инвесторов сектор. Сложность заключается в том, что клиенты компаний покупают не математический алгоритм ИИ, а прикладную услугу на основе ИИ. И качество этой услуги важнее качества ИИ.

- E-commerce — пандемия и последующий карантин стали катализатором для развития электронной торговли. При этом все еще остаются нерешенными актуальные проблемы — организация быстрой виртуальной примерки одежды и обуви, улучшение изображений товара, грамотная упаковка.

- HealthTech — технологии для заботы о здоровье. В исследовании Агентства инноваций Москвы отмечается, что к 2024 году мировой рынок Digital Health вырастет на 70% и составит 600 млрд $. Это долгосрочный тренд на осознанное отношение к здоровью.

Где инвестору искать венчурные проекты

Как и в бизнесе, в венчурных инвестициях важен нетворкинг — хорошие стартапы редко доходят до публичности, их разбирают в узком кругу инвесторов, «шепотом» передавая контакты фаундеров своим друзьям.

Конверсия стартапов примерно 3%, что означает — из 100 компаний только 3 будут годными для рассмотрения в качестве инвестиций. Это говорит о следующем — нужна широкая воронка входящего потока проектов.

Где инвестору найти стартап-проект:

- в среде венчурных инвесторов — клубы, синдикаты, сообщества, мероприятия для инвесторов;

- в бизнес- или инвестиционных клубах — некоторые клубы даже проводят экскурсии в интересные компании с открытыми инвестиционными раундами;

на тематических нетворк-встречах — лекции, тренинги, мастер-классы от экспертов, митапы (неформальные онлайн-встречи); - в акселераторах, на хакатонах, в бизнес-инкубаторах — часто участники сами находятся в поиске инвесторов и наставников;

- в соцсетях — разместить в своем аккаунте в соцсетях информацию в шапке профиля, что рассматриваете инвестиции;

- напрямую обращаться к стартаперам — устраивать свои инвестиционные смотры по принципу питч-встреча раз в неделю.

Коротко о главном

- Венчурные инвестиции — это высокорисковые инвестиции в технологические компании на начальной стадии развития. Инвестирование стартапа проходит через несколько этапов, которые зависят от стадии развития проекта.

- Чтобы принять решение о финансировании проекта, венчурный инвестор изучает питч-дек, публичные данные о проекте, проводит скоринг, встречается с основателями вживую и финально проводит Due Diligence.

- Для управления рисками в венчурных инвестициях есть два основных варианта — широкая диверсификация вложений и заключение договора на конвертируемый заем.

- Наиболее перспективные отрасли для венчурных инвестиций в России — облачные технологии, онлайн-образование для взрослых и детей, искусственный интеллект и машинное обучение, электронная коммерция, медицинские технологии.

- Искать перспективные стартапы венчурному инвестору стоит в клубах и сообществах, на тематических мероприятиях, в акселлераторах и бизнес-инкубаторах, в соцсетях и непосредственно общаться со стартаперами.

Основы венчурных инвестиций: что это такое, их роль и методы использования. Как правильно применять венчурное финансирование для роста бизнеса.

Венчурные инвестиции – это вложение средств в бизнес на этапе проекта при условии высокой доходности в случае его успеха.

Редактировать

Руководитель IT–проектов

На уровень зарплат «Middle» и «Senior»

Обучение с нуля профессии «Руководитель IT–проектов», с фокусом на закрытие карьерных и профессиональных целей через индивидуальную работу над вашим кейсом и личный трекинг.

Продакт–менеджер

На уровень зарплат «Middle» и «Senior»

Обучение с нуля профессии «Продакт–менеджер» в IT на реальных рыночных кейсах. Передадим вам практический коммерческий опыт и подготовим к трудоустройству.

Что такое венчурные инвестиции и от чего зависит их доходность?

Венчурные инвестиции – это вложение средств в бизнес на этапе проекта при условии высокой доходности в случае его успеха. В процессе принятия решения венчурный инвестор анализирует риски и прибыль: высокие риски обуславливают высокую доходность.

Редактировать

Founder, Executive Partner

Из найма в B2B–консалтинг

Для информационно–консультационных услуг

Программа акселерации для тех, кто хочет начать предоставлять свои услуги корпорациям, со средним чеком от 400 000 рублей.

Трудоустройство в ЕU / USA

Получение оффера в валюте

Программа хардкорной карьерной акселерации и трудоустройства на западном рынке для тех, кто уехал (или планирует) и хочет получать стабильную зарплату в валюте и не бояться внезапного сокращения, но не знает, как трудоустроиться и пробиться через жесткие HR–фильтры.

Как снизить риски венчурного инвестирования?

Снизить риски венчурного инвестирования позволяет схема инвестирования сразу в несколько проектов, а также использование услуг экспертов, способных найти эффективный проект или оценить найденный проект, а также участие в деятельности венчурных фондов, что мы рассмотрим далее в статье.

Редактировать

Founder, Executive Partner

Как стать венчурным инвестором?

можно стать бизнес–ангелом, участвоать в краудфандинге, венчурных фондах, стать со–инвестором венчурного фонда.

Редактировать

Founder, Executive Partner

Венчурные инвестиции этo

«Кто не рискует, тот не пьет шампанское»

Эта народная мудрость в полной мере описывает процесс получения большой прибыли. Ведь это одна из самых главных целей любого бизнеса. Чем выше риски потери инвестиций, тем больше награда за них в случае победы.

Одним из таких инструментов являются венчурные инвестиции (venture в пер. c англ. рискованный, авантюрный). Давайте подробнее разберемся, что же они из себя представляют.

Редактировать

Founder, Executive Partner

Риск, оправдывающий средства, или венчурное инвестирование простыми словами

Венчурные инвестиции – это вложение средств в бизнес на этапе проекта при условии высокой доходности в случае его успеха.

Ниже представлена схема развития компании:

По сути, инвестируя на первых этапах проекта, инвестор приобретает венчур и возможность стать акционером.

Характеристики данных инвестиций и одновременное их отличие от традиционного инвестирования: высокая рискованность, маржинальность и доходность, но самое главное – приобретаемый бизнес должен предполагать взрывной рост.

Например, инвестиции в стартап, занимающийся разработкой приложения, являются очень рискованным решением, однако успех приложения по окончании может в разы окупить вложенные средства.

Зачастую венчурные инвесторы даже не знают ничего о самой компании, в которую инвестируют — так высоки риски данных инвестиций. А ведь стартапы очень зависимы от венчурных инвесторов, они порой не могут получить даже кредит на свою деятельность. Да и в целом, до 75 % таких предприятий по итогу проигрывают.

Редактировать

Founder, Executive Partner

Зачем же тогда люди инвестируют в венчур?

Все просто, венчурные инвестиции самые доходные в мире .

Но к тому же, инвестиции, например, в Tesla потенциально способны сделать из инвестора легенду. В свое время такие проекты, как Uber, FB и подобные стали гигантами венчурной сферы.

Но ведь правда жизни в том, что далеко не все проекты ждет такой успех.

Редактировать

Founder, Executive Partner

Так как же понять, в каком проекте стоит решиться на венчурные инвестиции?

Для этого стоить помнить следующие правила:

- ориентироваться на компании с высокой маржинальностью (они дают высокую доходность);

- бизнес с масштабируемой бизнес–моделью имеет возможности роста с локального рынка на глобальный;

- необходимо искать «единорогов» — это проекты, будущая оценка которых 1 млрд долл. США и выше. Найти такие проекты достаточно сложно, но если вы все же смогли, то при венчурном инвестировании еще на этапе идеи при взрывном росте компании вы сможете многократно окупить эти инвестиции. Также есть инвесторы (стратегические), которые инвестируют в уже состоявшихся «единорогов». В целом в мире около 400 таких «единорогов», большинство – в США и КНР, а в России их пока еще нет;

- полезно все же хиджировать риски. Чем больше стартапов проинвестируешь, тем больше шанс «попасть» в успешный, который покроет все потери и даже даст прибыль;

- полезно разобраться в самих участниках рынка и еще на этапе выявления перспективных разработчиков иметь в виду, что именно они в дальнейшем наполняют венчурную экономику успешными проектами.

Редактировать

Founder, Executive Partner

От чего зависит доходность венчурных инвестиций?

В процессе принятия решения венчурный инвестор анализирует риски и прибыль. Для этого он руководствуется следующими правилами доходности венчурных инвестиций:

- высокие риски обеспечивают большую доходность (чем раньше этап развития кампании, тем меньше объем инвестиций в ее капитал, но тем и выше риски неудачи. Однако этап взрывного роста стоимости компании способен многократно покрыть даже незначительные объемы венчурных инвестиций);

- вкладывая в стартапы с проверенной бизнес–моделью мы повышаем степень гарантии окупаемости инвестиций по итогу.

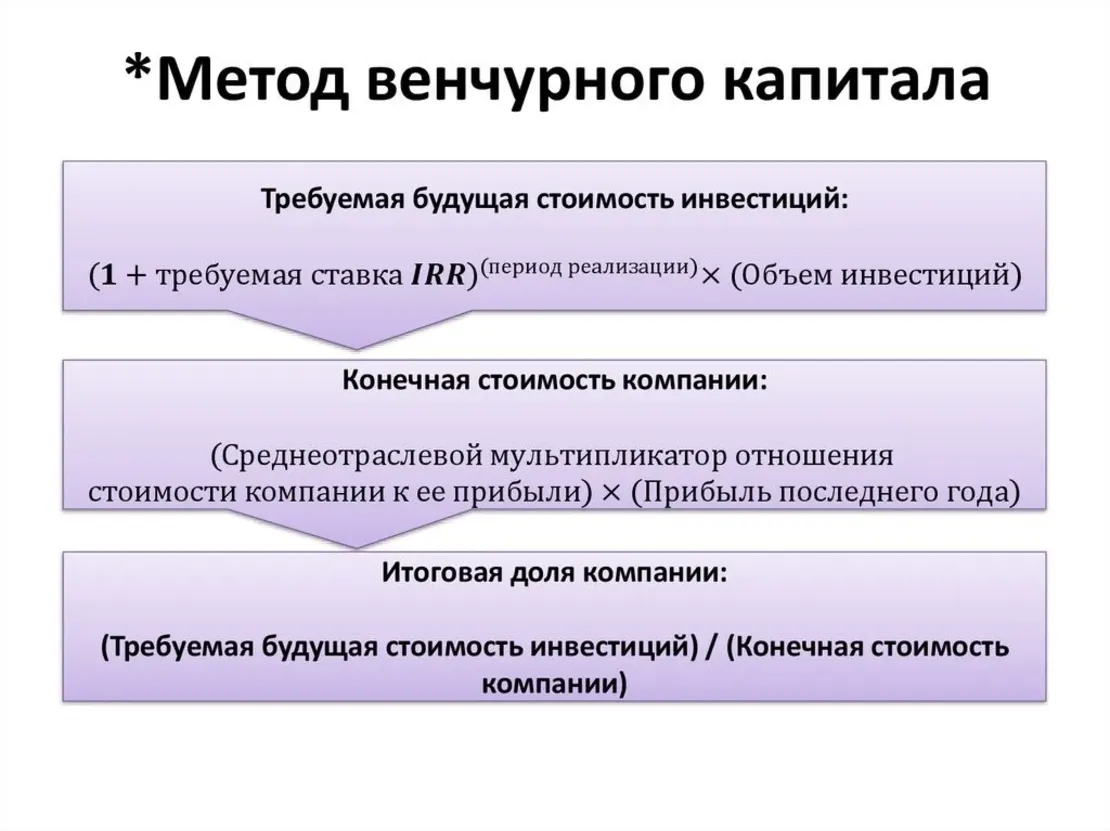

Рассчитать итоговую долю в компании можно методом венчурного капитала:

Редактировать

Founder, Executive Partner

Какие же риски несет венчурный инвестор?

Рисков, способных привести к потере средств, как вы уже могли понять, немало:

- долгая окупаемость средств, порой до этапа выхода фирмы на биржу;

- недостаточность информации как о самой компании, так и о продукте (порой проблемы с продуктом становятся очевидны уже в процессе реализации);

- юридически неверно составленные документы, что даст меньшую прибыль по итогу, чем расчитывал инвестор;

- так как многие стартапы реализуются в разных странах, могут возникнуть проблемы с законодательством;

- недобор капитала на начальном этапе реализации проекта.

Помимо этого продукт может просто оказаться невостребованным, или не выдержать конкуренции, команда разработчиков или маркетологов может быть слабой и т.п.

Снизить риски венчурного инвестирования позволяет уже описанная схема инвестирования сразу в несколько проектов, а также использование услуг экспертов, способных найти эффективный проект или оценить найденный проект, а также участие в деятельности венчурных фондов, что мы рассмотрим далее.

Редактировать

Founder, Executive Partner

Как начать инвестировать в венчуры?

При принятии решения о начале венчурной инвестиционной деятельности, необходимо четко понимать:

- можете ли вы ждать окупаемости годами?

- не боитесь ли вы потери денег?

- способны ли вы быстро адаптироваться к меняющимся условиям?

Если на все вопросы ответ положительный, до дальше вы должны понять способы, как стать венчурным инвестором:

- стать бизнес – ангелом, то есть инвестировать собственные средства. Бизнес –ангелы напрямую заинтересованы в успехи идеи, поэтому они часто сами участвуют в деятельности компании (но это не обозначает контроля). Бизнес –ангелы зачастую несут потери по причине не профессиональности и невозможности оценить перспективность стартапа. Поэтому им рекомендовано участвовать сразу в нескольких проектах. Финансирование этих инвесторов обычно имеет небольшой объем, но имеются и отдельные личности — гиганты венчурных инвестиций;

- стать частью синдиката,то есть объединения бизнес–ангелов, юридических лиц, которые инвестируют совместно. В этом случае снижаются риски неудачи, так в синдикате могут участвовать профессиональные инвесторы. Однако, деятельность этой структуры сопряжена с административными расходами, уплатой налогов, оплатой юридических консультаций, т.е. дополнительными тратами. Как правило, такие синдикаты – это не юридическое лицо, а сообщество;

- участвовать в краудфандинге. Для этого существуют платформы, где стартапы презентуют свои идеи, а заинтересовавшиеся венчупные инвесторы могут перечислить средства в удобном для них размере. Инвестор получает долю в проекте или гарантированную выплату (это может быть натуральное выражение) в случае успеха. Здесь сохраняется риск потери средств за счет низкой квалификации инвестора. Но, помимо этого, для инвестора нет гарантий, что проект заработает;

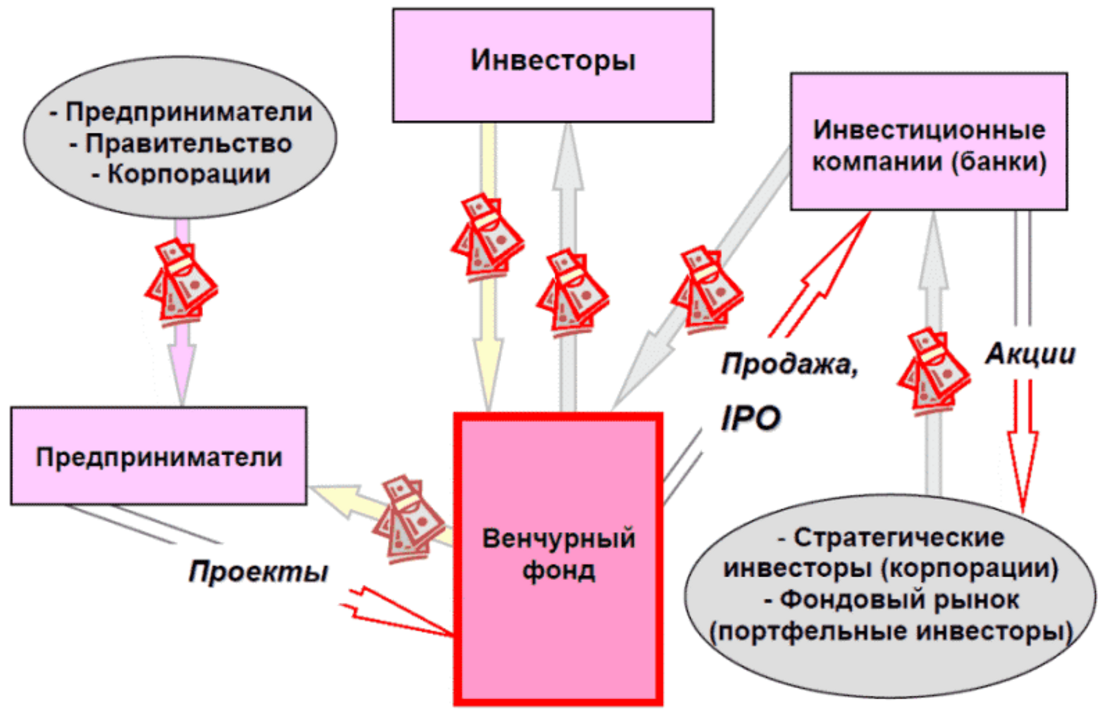

- стать участником венчурных фондов. Фонд венчурных инвестиций — это уже самостоятельная организация, занимающаяся сбором денег для инвестирования стартапы. Таким образом, фонд занимается распределением денег инвесторов путем инвестирования на этапе в целях получения прибыли. Для участия в данном фонде инвестор делает не только инвестиционные взносы, но и взносы на организационные расходы. Зачастую, в организации таких фондов участвует госпорддержка. Свой доход фонды получают в большей части за счет продажи акций/доли стратегическому инвестору или самой компании (доля в прибыли). Венчурный фонд имеет в составе профессиональных экспертов и аналитиков, что снижает риски потерь средств. Крупными российскими венчурными фондами являются Runa Capital, Kite Ventures, ru-Net Ventures и другие;

- стать со–инвестором в венчурной сделке венчурного фонда. Такая схема позволяет самостоятельно выбрать инвестиционный проект. Совместное инвестирование с фондом снижает риски потерь собственных средств и устраняет лишние траты на функционирование фонда.

Редактировать

Founder, Executive Partner

Куда инвестировать?

«Важно оказаться в нужное время в нужном месте».

Это, пожалуй, самое главное правило венчурных инвестиций. Тем не менее, есть основные треки, обеспечивающие высокую доходность:

- уделяйте пристальное внимание стартапам, являющимся отраслевыми ИТ- разработками;

- финансируйте в сферу бизнеса, в который вы являетесь экспертом;

- участвуйте в краудфандинге, венчурных фондах и т.п. для снижения рисков;

- посещайте специализированные мероприятия (вставки, конференции и т.п.) для поиска перспективных проектов;

- пользуйтесь услугами специалистов;

- инвестируйте в регионе, специфику бизнеса и юридическую основу которого вы знаете.

Редактировать

Founder, Executive Partner

На каком этапе проекта начать венчурные инвестиции?

Ранее мы уже говорили об этапах развития компании. Теперь более подробно рассмотрим, как меняются инвестиции в динамике этого процесса.

На этапе проекта инвестиции самые рискованные, но и самые низкие. Зато именно этот этап обеспечивает максимальную доходность за счет участия инвестора в доле конечной прибыли.

Вывод продукта на рынок и начало реализации имеют риск потери инвестиций ниже (здесь уже ест некоторые подтвержденные данные проекта и можно составить прогноз о дальнейших показателях эффективности), но и порог для венчурного капитала выше (инвестиции здесь необходимы для доработки продукта, настройки маркетинга, масштабирования).

На последующих этапах инвестиции используются для проникновения на рынки и увеличение их доли, в том числе за счет расширения производственных мощностей. Риски здесь самые низкие, но и порог инвестирования высокий.

Таким образом, решение о начале венчурных инвестиций в проект на какой–либо стадии реализации зависит от вашего желаемого уровня доходности, готовности к риску и наличия средств.

Редактировать

Founder, Executive Partner

Как выйти из венчурных инвестиций?

Есть три способа выйти из венчурных инвестиций:

- поглощение проекта;

- размещение на бирже;

- продажа внебиржевой сделкой.

Редактировать

Founder, Executive Partner

Как заинтересовать венчурных инвесторов?

Если же вы собираетесь реализовать стартап с позиции предпринимателя, то нужно иметь в виду, что основой привлечения инвестиций является гарантия получения прибыли инвестору.

Для этого необходимо:

- четко осветить, что в будущем сможет обеспечить рост проекта, его масштабирование;

- составить четкий и исперпывающий бизнес – план;

- максимально подробно указать цели, задачи и объем финансирования;

- указать профессиональные компетенции команды;

- составить хороший маркетинговый анализ;

- подробно рассказать о материальном положении и истории стартапа;

- рассказать о продукте;

- четко укажите часть будущей собственности инвестора в зависимости от инвестиций, размер необходимых инвестиций, способы финансирования и защиты инвесторов.

Сегодня существует возможность получить поддержку у акселераторов – компаний, которые упрощают взаимодействие инвесторов и стартапов, отсеивая слабые проекты и выводя на рынок сильные.

В завершении приведем немного информации по ситуации с развитием венчурных инвестиций в России. Пока российский рынок еще очень молодой, но стремительно развивающийся: до 80 % роста объемов венчурного инвестирования в год, появляются все больше новых участников и развивается глобализация. Что касается прогнозов дальнейшего роста, они противоречивы и различные агентства дают совершенно противоположные данные, от самых пессимистичных до продолжающегося бурного роста.

Таким образом, венчурные инвестиции – это поле больших рисков с большими выигрышами. При этом ждать победы можно долго, а понести потери – очень просто. Однозначно сказать, что принесет вам участие в этой игре, до конца невозможно. Вплоть до прогноза дальнейшего развития этого рынка. Однако, если все же вы уже являетесь его участником, или же планируете стать, то главное помнить, что риск – это дело благородное, а удача здесь – это результат глубокого анализа и высокого профессионализма.

https://talaninvest.ru/media/chto-takoe-venchurnye-investiczii/