Венчурные инвестиции в биотехе: презентация

ЗПИФ ОР(В)И «Биопроцесс Кэпитал Венчурс» Результаты деятельности Фонда Статистика по проектам Динамика принятия инвестиционных решений Структура портфеля активов Характеристика лучших проектов Фонда Проект «ТераМАБ» Проект «Инкурон» Проекты «ОнкоТартис»

- Главная

- Финансы

- Венчурные инвестиции в биотехе:

Слайд 1Венчурные инвестиции в биотехе:

что делает успешным сотрудничество

инвестора и компании

(кейсы УК «Биопроцесс

Кэпитал Партнерс»)

Слайд 2

ЗПИФ ОР(В)И «Биопроцесс Кэпитал Венчурс»

Результаты деятельности Фонда

Статистика по проектам

Динамика принятия инвестиционных

решений

Структура портфеля активов

Характеристика лучших проектов Фонда

Проект «ТераМАБ»

Проект «Инкурон»

Проекты «ОнкоТартис» и «Тартис-Старение»

Команда УК «Биопроцесс Кэпитал Партнерс»

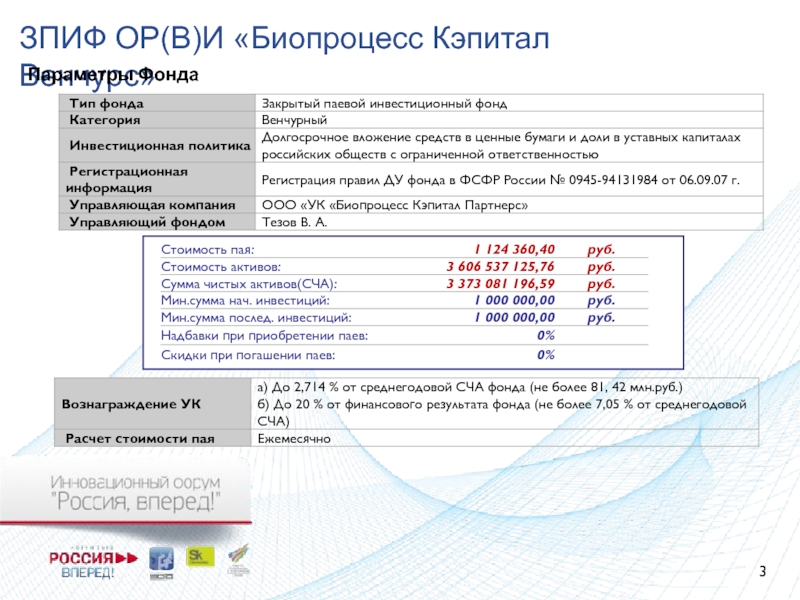

Слайд 3ЗПИФ ОР(В)И «Биопроцесс Кэпитал Венчурс»

Слайд 4

ЗПИФ ОР(В)И «Биопроцесс Кэпитал Венчурс»

Результаты деятельности Фонда

Статистика по проектам

Динамика принятия инвестиционных

решений

Структура портфеля активов

Характеристика лучших проектов Фонда

Проект «ТераМАБ»

Проект «Инкурон»

Проекты «ОнкоТартис» и «Тартис-Старение»

Команда УК «Биопроцесс Кэпитал Партнерс»

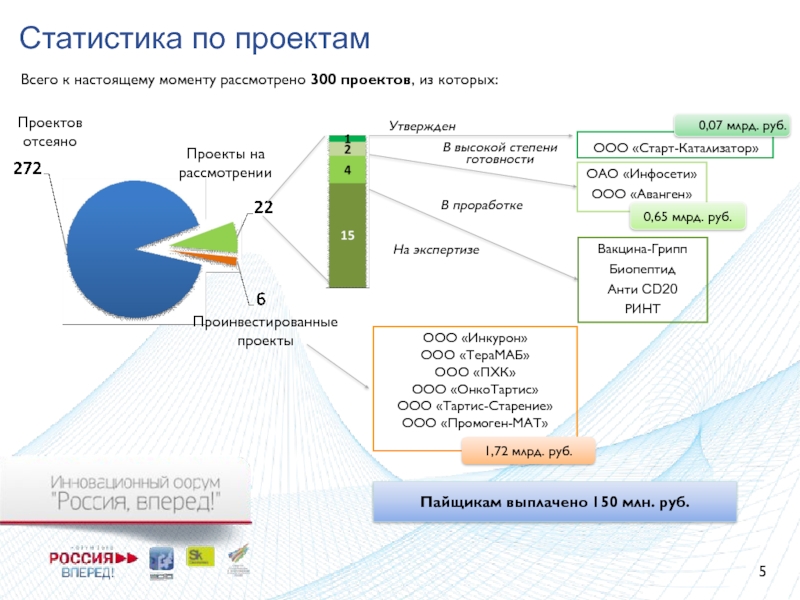

Слайд 5Статистика по проектам

Всего к настоящему моменту рассмотрено 300 проектов, из которых:

В

высокой степени готовности

ООО «Инкурон»

ООО «ТераМАБ»

ООО «ПХК»

ООО «ОнкоТартис»

ООО «Тартис-Старение»

ООО «Промоген-МАТ»

ОАО «Инфосети»

ООО «Аванген»

Проекты на рассмотрении

Пайщикам выплачено 150 млн. руб.

Слайд 6Динамика принятия инвестиционных решений и расхода средств по ним

Всего на декабрь

2010 года принято 6 проектов на общую сумму 1,72 млрд. руб.

Выплаты по данным проектам будут осуществляться еще в течение 3-х лет.

Число проинвестированных проектов

(накопленным итогом)

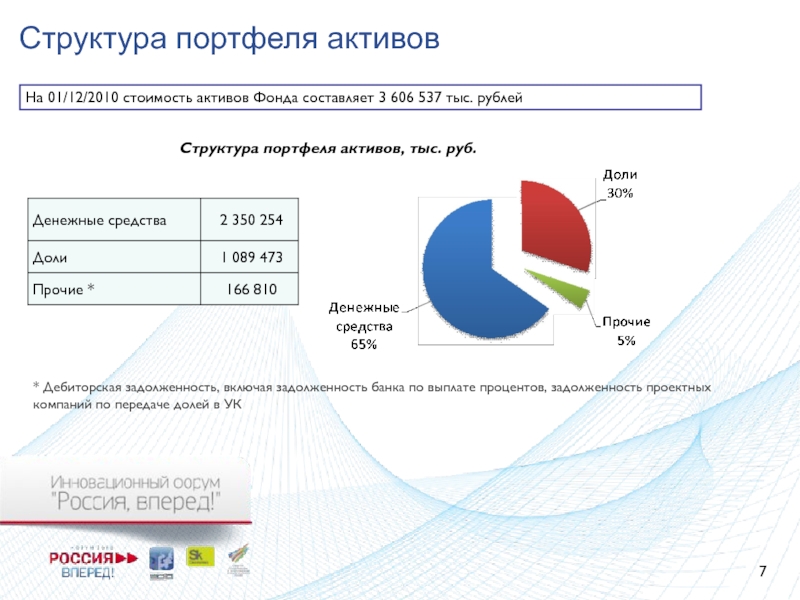

Слайд 7Структура портфеля активов

На 01/12/2010 стоимость активов Фонда составляет 3 606 537

тыс. рублей

Структура портфеля активов, тыс. руб.

* Дебиторская задолженность, включая задолженность банка по выплате процентов, задолженность проектных компаний по передаче долей в УК

Слайд 8

ЗПИФ ОР(В)И «Биопроцесс Кэпитал Венчурс»

Результаты деятельности Фонда

Статистика по проектам

Динамика принятия инвестиционных

решений

Структура портфеля активов

Характеристика лучших проектов Фонда

Проект «ТераМАБ»

Проект «Инкурон»

Проекты «ОнкоТартис» и «Тартис-Старение»

Команда УК «Биопроцесс Кэпитал Партнерс»

Слайд 9Проект «ТераМАБ» (1)

Резюме проекта

Идея

Проблема

Решение

Первый в мире препарат персонализированной медицины на основе

моноклональных антител

Существующие препараты, даже самые современные, могут вызывать крайне опасные побочные явления вплоть до смертельных случаев . Препарат компании в силу уникального механизма действия может стать новым «золотым стандартом» при лечении ряда онкологических и аутоиммунных заболеваний

Разработана новая уникальная система in vitro тестирования каждого пациента перед применением препарата ? снижение рисков побочных явлений, возможность создания нового класса био-терапевтических лекарств

Разработана новая стратегия доклинических и клинических испытаний согласно самым высоким стандартам ЕС и России ? выход в цикл клинических испытаний фазы I с участием ведущих ученых России и ЕС

Получены 5 мировых патентов

Получены убедительные экспериментальные данные, имеющие мировой приоритет и свидетельствующие о высоких шансах на успех проекта

Результаты за время работы УК БКП в проекте:

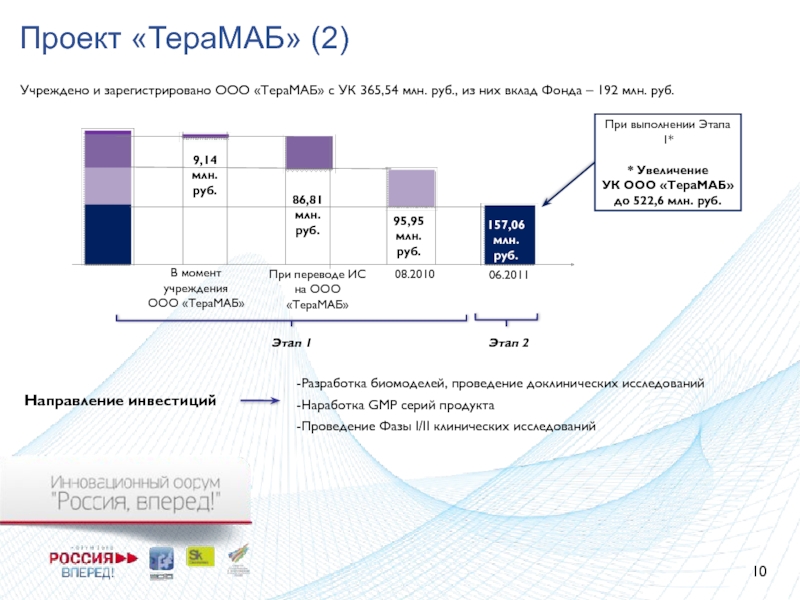

Слайд 10Проект «ТераМАБ» (2)

9,14 млн. руб.

86,81 млн. руб.

95,95 млн. руб.

157,06 млн. руб.

В

момент учреждения

ООО «ТераМАБ»

При переводе ИС на ООО «ТераМАБ»

Учреждено и зарегистрировано ООО «ТераМАБ» с УК 365,54 млн. руб., из них вклад Фонда – 192 млн. руб.

При выполнении Этапа 1*

* Увеличение

УК ООО «ТераМАБ» до 522,6 млн. руб.

Разработка биомоделей, проведение доклинических исследований

Наработка GMP серий продукта

Проведение Фазы I/II клинических исследований

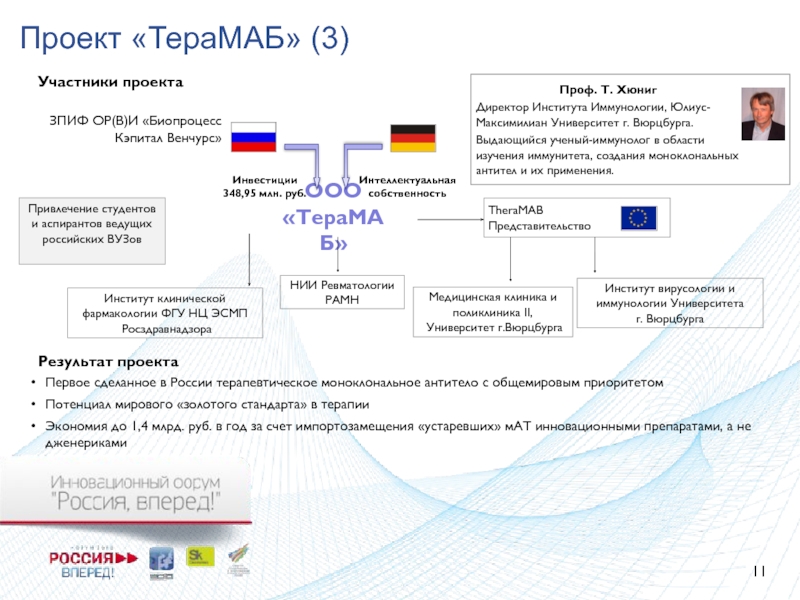

Слайд 11Проект «ТераМАБ» (3)

Участники проекта

Результат проекта

Институт клинической

фармакологии ФГУ НЦ ЭСМП

Росздравнадзора

Медицинская

клиника и

поликлиника II,

Университет г.Вюрцбурга

Институт вирусологии и

иммунологии Университета

г. Вюрцбурга

ЗПИФ ОР(В)И «Биопроцесс Кэпитал Венчурс»

НИИ Ревматологии

РАМН

Инвестиции

348,95 млн. руб.

Проф. Т. Хюниг

Директор Института Иммунологии, Юлиус-Максимилиан Университет г. Вюрцбурга.

Выдающийся ученый-иммунолог в области изучения иммунитета, создания моноклональных антител и их применения.

Привлечение студентов и аспирантов ведущих российских ВУЗов

Первое сделанное в России терапевтическое моноклональное антитело с общемировым приоритетом

Потенциал мирового «золотого стандарта» в терапии

Экономия до 1,4 млрд. руб. в год за счет импортозамещения «устаревших» мАТ инновационными препаратами, а не дженериками

Слайд 12Проект «Инкурон» (1)

Резюме проекта

Разработка Кураксинов – принципиально новых противораковых препаратов с

уникальным механизмом действия

При успехе проекта ООО «Инкурон» возможно создание принципиально нового высокоэффективного онкологического лекарства с универсальной противораковой активностью

Эффект от внедрения сравним с эффектом от внедрения антибиотиков в лечебную практику в середине ХХ века

ИК Фонда одобрены инвестиции

550 млн. руб.

на 4 года (3 транша)

1 транш – 175,6 млн.руб.

С начала проекта потрачено

45 млн. руб.

Собрана профессиональная команда, налажено взаимодействие между центрами работ в России и США

Привлечены ведущие российские и зарубежные CRO

Привлечены ведущие онкологи-химиотерапевты в России и в США

Начаты клинические испытания в РФ – первые пациенты принимают исследуемый препарат

Результаты за время работы УК БКП в проекте:

Слайд 13Проект «Инкурон» (2)

Суть проекта

да

нет

нет

да

да

да

да

нет

Принципиально новые противораковые препараты с уникальным механизмом действия

Оригинальные

лекарственные средства

Потенциально универсальные противораковые препараты

Возможность перевода раковых заболеваний из категории смертельных в категорию хронических

Принцип действия продемонстрирован в клинических исследованиях

Инъекции кураксина (CX) и гелданомицина (DMAG) приводят к выраженному противоопухолевому эффекту

Препаратов нет на рынке, только в разработке

Слайд 14Проект «Инкурон» (3)

Команда проекта

Результат проекта

д.б.н., проф. Андрей Гудков

Главный Вице-президент по фундаментальным

исследованиям в Онкологическом Центре Розвелл Парка (Буффало, США)

Научный соучредитель и Директор компании Кливлэнд Биолабс (США)

Руководитель лаборатории, Российский Онкологический Научный Центр им. Блохина (РФ)

Интеллектуальная собственность (50%)

Инвестиции

550 млн. руб. (50%)

ЗПИФ ОР(В)И «Биопроцесс Кэпитал Венчурс»

Инновационная фармацевтическая компания с продуктами на рынках РФ и США

Новые лекарственные препараты

колоректального рака

рака предстательной железы

рака почки

рака лёгких

Слайд 15Проекты «ОнкоТартис» и «Тартис-Старение» (1)

Проекты «Тартис» направлены на лечение болезней, ассоциированных

со старением, и наиболее распространённых видов рака

Рак — вторая причина смертности после сердечно-сосудистых заболеваний в РФ и мире

Число смертельных случаев в 2009 г.

Доля в зарегистрированных случаях рака

Болезни, ассоциированные со старением

Увеличение предстательной железы

Почечная недостаточность и ретинопатия

Источник: American Cancer Society, 2009

Слайд 16Проекты «ОнкоТартис» и «Тартис-Старение» (2)

ООО «Тартис»

ЗПИФ «Биопроцесс Кэпитал Венчурс»

Rosewell Park

Cancer Inst. (США)

Дочерняя компания,

Инвестиции 181,2 млн. руб.

Инвестиции в НИР

Инвестиции в НИР

Лицензия на коммерческое использование на зарубежных рынках

Участие факультета фундаментальной медицины МГУ им. М.В. Ломоносова

Проф. Михаил Благосклонный, д.м.н.

Учёный с мировым именем в области геронтологии и онкологии

Автор более 200 научных публикаций

Редактор ряда высоко-цитируемых научных журналов

Создатель оригинальной технологической платформы поиска лекарств, положенной в основу проекта Тартис-старение

Создатель Соучредитель компании Tartis-aging

Выход высокоэффективных инновационных лекарств на российский рынок

Коммерциализация проекта на мировом рынке путем сотрудничества с ведущими зарубежными фармкомпаниями

Слайд 17Проект «ОнкоТартис»

Tartis Inc.

Суть проекта

Портфель из 5 посевных проектов по разработке новой

категории лекарственных средств на основе направленной противотканевой терапии

Новые молекулы против ряда раковых заболеваний

Уникальный технологический подход, который позволяет находить молекулы, селективно уничтожающие клетки выбранной ткани

Патентные заявки в стадии подачи

181 млн. руб. (поэтапно)

Завершение НИР

Проведение доклинических испытаний

Создание портфеля лекарственных кандидатов на разных стадиях разработки, как минимум один кандидат – готовый к началу КИ

Слайд 18Проект «Тартис-Старение»

Tartis Inc.

Суть проекта

Разработка лекарственных средств для замедления процесса старения и

лечения болезней, ассоциированных со старением

— Ингибирование ключевого сигнального пути mTOR, вовлеченного в старение

— Разработана полная методология эффективной идентификации и развиватия лекарств, действующие на постаревшие клетки

— Новое применение известного соединения (рапамицин)

Первые в своем классе лекарственные препараты, замедляющие процесс старения

Завершение НИР

Проведение доклинических и клинических испытаний

Защита интеллектуальной собственности

Слайд 19

ЗПИФ ОР(В)И «Биопроцесс Кэпитал Венчурс»

Результаты деятельности Фонда

Статистика по проектам

Динамика принятия инвестиционных

решений

Структура портфеля активов

Характеристика лучших проектов Фонда

Проект «ТераМАБ»

Проект «Инкурон»

Проекты «ОнкоТартис» и «Тартис-Старение»

Команда УК «Биопроцесс Кэпитал Партнерс»

Слайд 20Команда УК «Биопроцесс Кэпитал Партнерс» (1)

Мы управляем проектами в сфере био-фармацевтики

и биотехнологии, смежных отраслей

Мы имеем многолетний опыт ведения сложных инновационных проектов, опыт управления венчурными средствами в объеме около 125 млн. долларов США, вложенных в различные высокотехнологичные активы, главным образом – в биофармацевтические проекты

Мы досконально знаем особенности организации старт-ап компаний в области биотеха и фармы, профессионально защищаем интересы инвестора в проекте, структурируя корпоративные отношения в проектной компании с инициаторами проектов так, чтобы избежать корпоративных конфликтов и ситуаций с нарушениями прав инвестора

Мы осуществляем детальный научный анализ идеи проекта, оценку степени инновационности и рыночной привлекательности, поиск «слабых» мест и «подводных камней»

Мы составляем финансовую модель, делаем оценку ИС при структурировании сделки (вход в проект)

Мы строим бюджетирование проекта, исходя из практических знаний отрасли и необходимого, но достаточного состава работ; определяем критические точки проекта и осуществляем его hands-on менеджмент по этим точкам, в том числе риск- и кризис-менеджмент

Мы осуществляем финансовый менеджмент, планирование и контроль

Слайд 21Команда УК «Биопроцесс Кэпитал Партнерс» (2)

Организация компаний в РФ, ЕС и

США с нуля, а также их представительств

Привлечение лучших профильных специалистов, консультантов и менеджеров, набор и формирование команд под специфические проекты

Менеджмент аутсорсинговых организаций по ИС, юридическим вопросам, регуляторным отношениям, наработке субстанций, до-клиническим и клиническим испытаниям. Взаимодействие с лучшими зарубежными консультантами по технологиям, ИС, рынку (с рядом фирм установлены партнерские отношения).

Стратегическое планирование до-клинической, регуляторной, производственной и клинических программ в России, США и странах ЕС

Подготовка всей необходимой документации научного, производственного и регуляторного характера

GR/PR сопровождение проекта

Переговорный процесс о выходе из проекта с крупнейшими отечественными и мировыми стратегами, структурирование и реализация сделки

Слайд 22Команда УК «Биопроцесс Кэпитал Партнерс» (3)

Команда УК БКП – 25 человек:

16

– кандидаты наук

2 – доктора наук

4 – PH.D. и MBA

Возможно, лучшая команда профессионалов в области управления венчурными проектами в фарм-отрасли

Как инвестировать через венчурный фонд

В условиях кризиса и рекордно низких ключевых ставок инвесторы активизируют поиски лучшей доходности. В поле зрения многих попадают венчурные инвестиции. Чтобы вкладывать деньги в стартап, не обязательно быть опытным финансовым специалистом. Можно инвестировать вместе с венчурным фондом. Как это сделать — разбирался «Минфин».

Что такое венчурные инвестиции

Под венчурными инвестициями имеется в виду вложение денег в инновационные молодые проекты, так называемые стартапы. Как правило, это компании на очень ранних стадиях развития. То есть, когда есть команда, идея, даже первый продукт, но он еще не вышел на рынок. Риск для инвестора заключается в том, что эти компании могут никогда не вырасти и вложенные деньги будут потеряны.

«Как правило, венчур — это вложение денег в технологии. Там нет физических активов, которые можно было бы в случае ликвидации продать, передать, подарить акционерам», — говорит венчурный партнер Pragmatech Александр Лазарев.

Венчурный рынок — высокорискованный, но и высокодоходный. Например, в августе 2004 г венчурный инвестор Питер Тиль вложил $500 тыс. в «Фейсбук» и стал бизнес-ангелом начинающего проекта. Взамен он получил 10,2% компании и членство в совете директоров. В 2012 году его прибыль от продажи акций превысила $ 1 млрд. Это идеальный случай, когда инвестор вложил деньги в «единорога» — компанию, чья стоимость вырастает выше миллиарда долларов.

Но дело в том, что львиная доля стартапов так никогда и не «взлетает». Статистика показывает: 20% стартапов терпят неудачу в течение первого года, 30% — в течение двух, 50% — за следующие пять лет, а более 70% — банкротятся на десятилетнем отрезке.

Инвесторы уменьшают риски, вкладывая сразу в несколько десятков компаний, чтобы увеличить вероятность успеха.

Например, индекс The Cambridge Associates US Venture Capital Index отслеживает результаты порядка 1800 американских венчурных фондов. По его данным, средняя доходность венчурных инвестиций — 14,34% годовых на отрезке с сентября 2009 по сентябрь 2019 года и 34,43% годовых за 25-летний период. За тот же период индекс S&P 500 показал 13,7 и 9,58% соответственно.

Вкладывать самому или через фонд

Суть венчурного финансирования проста: взамен на денежные вложения венчурный инвестор получает долю в финансируемой компании. Его цель — выйти из нее с прибылью и максимальной отдачей на вложенные средства. На возврат инвестиций может уйти в среднем 3−8 лет.

У венчурного инвестора есть два варианта вложений: самостоятельно или с опытными соинвесторами — профильными клубами, инвестиционными компаниями или фондами.

Плюс единоличного инвестирования в том, что все, что заработает инвестор — его. Впрочем, как и все, что потеряет. Ведь в большинстве случаев частный инвестор вкладывает в один-два проекта. Венчурный фонд инвестирует сразу в десятки компаний.

«Портфель подбирается таким образом, что рост даже одного из семи проектов перекрывает риски по остальным», — поясняет CEO QPDigital Денис Вальвачев.

Венчурный фонд: взгляд изнутри

Венчурные фонды являются своего рода связующим звеном между инвесторами и стартаперами, без которого ни первые, ни вторые не смогли бы встретиться.

Большинство фондов создаются в форме партнерства с ограниченной ответственностью. У фонда есть генеральный (управляющий) партнер и limited partners — инвесторы, которые вложили свои средства в фонд.

«В большинстве случаев limited partners — пассивные инвесторы и работают в формате получения отчетности. То есть дистанционно, через регулярные отчеты, следят за тем, в какие проекты фонд проинвестировал деньги, из каких проектов вышел Они могут проявлять активность по участию в проектах, способствовать их развитию, но это по желанию», — говорит управляющий партнер BRISE Capital Александр Яценко.

Всей операционной деятельностью фонда руководит управляющий партнер. Он принимает решения, в какие проекты, сколько вкладывать и когда выходить из инвестиции.

За управление генеральный партнер получает два типа вознаграждения. Первый — management fee, плата за управление. CEO QPDigital Денис Вальвачев рассказывает, что чаще всего это 2% в год от объема фонда. Второй — плата за успех, success fee или carried interest. В большинстве случаев это 20% от прибыли фонда.

Инвестиции не для всех

У каждого фонда свой порог входа, но в любом случае измеряется он сотнями тысяч долларов — от $ 250 тыс. до нескольких миллионов. Инвестор не отдает всю сумму сразу, а вкладывает деньги поэтапно.

Алгоритм таков: инвестор заключает меморандум с венчурным фондом, в котором прописываются все условия сотрудничества — от размера инвестиций до условий выхода. Инвестор гарантирует вложение определенной суммы, например, $ 300 тыс.

Далее генеральный партнер по мере подбора привлекательных проектов сообщает, какую сумму и когда следует перечислить, на какой проект будут направлены эти средства, после чего инвестор совершает транзакцию. Так происходит в течение всего инвестиционного периода жизни фонда, а это может быть и 4, и 7, и больше лет.

Бывает, в силу неких обстоятельств инвестор изъявляет желание выйти из фонда раньше времени. «Конечно, он может это сделать, но инвестору нужно быть готовым к санкциям, которые вступят в силу в таком случае», — акцентирует внимание управляющий партнер BRISE Capital Александр Яценко.

Как инвесторы получают доход

Венчурные инвестиции не предполагают постоянного дохода для инвестора. Венчур — это в первую очередь заработок на росте капитализации компании, когда происходит продажа бизнеса или его выход на публичное размещение акций.

Скажем, фонд вошел в компанию по оценке $ 1 млн и рассчитывает выйти из этой компании через 5−7 лет по оценке $ 100 млн. Гипотетически его доходы могут вырасти в 100 раз, а по факту никаких дивидендов все это время он не получает, соответственно, не возвращает деньги инвесторам.

Период возврата инвестиций зависит от модели фонда. Самая распространенная — классическая: фонд создается на 5−10 лет, в течение которых он инвестирует. Полученную прибыль от продажи компаний использует для реинвестирования в новые проекты. То есть все это время фонд принимает деньги от инвесторов, но ничего им не выплачивает. Только к 5-му или 10-му году при выходе из инвестиций он распределяет прибыль между всеми инвесторами.

Фонды, работающие по модели Case by Case, привлекают деньги под конкретную сделку. Соответственно, когда эта сделка закрывается, они распределяют финансовый результат между своими инвесторами.

«В фонд деньги пришли — они отправлены на инвестиции, деньги вернулись — они отправлены инвесторам. Фонд не сидит, как банк, на этих деньгах. Он просто ими управляет», — объясняет Александр Лазарев.

Еще один важный показатель — таргетированная доходность, то есть та, ради которой создается фонд. Обычно она составляет 25−30% годовых. Но по факту, эта цифра может быть как выше — в исключительном количестве случаев, так и ниже — в большинстве случаев.

Все зависит от портфеля фонда, через который может пройти от 10 и до 100 компаний. Статистически, половина из них может быть либо списана, либо продана близко к стоимости инвестиций, вторая половина может вернуть капитал. Успешными становятся 1−2 проекта из десяти, и именно они дают основной объем прибыли.

В Украине 15% годовых в валюте считается хорошей доходностью. Но гарантий, что инвестор ее получит, никаких нет.

Три главных составляющих при выборе фонда

Выбирая венчурный фонд, эксперты советуют присмотреться к управляющей команде. Проанализировать историю предыдущих сделок, во что инвестировали и почему, какую доходность показали.

Полезно изучить опыт отдельных людей, которые формируют команду фонда. При этом не всегда он должен быть инвестиционным, хотя это играет ключевую роль. Он может быть и предпринимательский.

Также важно обратить внимание на привлекательность индустрий, на вложениях в которые специализируется фонд. Плюс для инвестора, если он еще и будет ориентироваться в этих индустриях.

И последнее, что нельзя упускать из виду, уровень экспертизы и сеть партнёров, с которыми работает фонд. Чем они больше, тем выше шансы инвестируемого проекта на успех.

Перспективные направления

2020-й год наглядно показал, что выживает, в первую очередь, тот, кто умеет приспосабливаться. Для его характеристики можно выделить два ключевых понятия — это «дистанционка» и, конечно же, «адаптация».

«Успешно адаптацию пройдут компании, способные быстро менять сервис, оптимизировать расходы, находить синергии с другими игроками», — уверен CEO QPDigital Денис Вальвачев.

Он прогнозирует, что помимо популярности у инвесторов разных дистанционных продуктов (стриминговых сервисов, игр, телемедицины ), будет расти популярность решений, помогающих компаниям адаптироваться к новым реалиям. К таким, в частности, относятся логистические сервисы, ERP-системы, B2b SaaS-решения, zero и low-code технологии, искусственный интеллект, блокчейн.

«В 2021 году инвестиции в стартапы из этих индустрий, скорее всего, кратно вырастут. И украинские проекты не исключение», — подчеркнул CEO QPDigital.

Ирина Рыбницкая

https://thepresentation.ru/finansy/venchurnye-investitsii-v-biotehe