Где найти деньги на открытие бизнеса: 10 проверенных способов

Есть идея, но нет денег — это довольно распространенная ситуация, с которой сталкиваются начинающие предприниматели. Чтобы воплотить идею в реальность и получать стабильную прибыль, необходимы инвестиции. Мало кому удается запустить успешный, прибыльный бизнес с нуля без финансовых вливаний, ведь даже самая «хитрая» и удачная идея всегда требует каких-то стартовых вложений. О получении денег на открытие бизнеса начинающий предприниматель обычно задумывается еще задолго до того, как будет составлен бизнес-план и прописаны все пошаговые действия для достижения цели. И это правильно, поскольку о финансировании проекта всегда нужно думать заранее. Кроме того, у владельца бизнеса должно быть несколько вариантов для получения инвестиций. Если основной способ не сработает, всегда должен быть запасной вариант. Далее в статье речь пойдет о 10 проверенных способах, где искать деньги для реализации бизнес-идеи.

Что следует сделать, прежде чем приступить к поиску инвесторов

Неважно, в какой сфере занят предприниматель, важно понимать, что деньги — это не цель, а всего лишь средство для достижения определенной цели, по крайней мере, в данном случае. Часто случается так, что начинающий бизнесмен прикладывает много усилий для того, чтобы найти нужную сумму для запуска собственного дела. А после того, как нужная сумма оказывается собрана, предприниматель теряет мотивацию и перестает добиваться своих целей. К потере мотивации могут привести неправильно поставленные цели или их отсутствие, бесконечные задачи и перегрузки, желание все бросить и отдохнуть. Многих новичков в бизнесе ведет желание как можно скорее получить деньги, а не подлинный интерес к делу. И если конкретные цели у бизнесмена не прописаны, и желание заработать деньги гораздо сильнее стремления к выполнению действий, то может произойти так, что при получении инвестиций предприниматель перестает выполнять необходимые действия и будет уклоняться от своих обязанностей.

Поэтому всегда нужно прописывать цели в бизнесе, заниматься планированием, выстраивать здоровые отношения с деньгами. А еще очень важно научиться разделять личные деньги и деньги бизнеса. Не стоит тратить средства на собственные нужды, занимая при этом те деньги, которые отложены на развитие проекта. Да, соблазн велик, и многим кажется, что если взять немного денег из «другой кучки» и потратить их на себя, а потом вернуть, то ничего страшного не случится. На самом деле, в такой ситуации страдает больше не финансовая сторона, а психологическая. Когда предпринимателю приходится компенсировать незапланированные расходы и вкладывать личные деньги в бизнес, это почти всегда демотивирует его. В таком случае у бизнесмена возникает ощущение, что бизнес убыточный, и он не получает прибыль, а только лишь бесконечно вкладывает. Поэтому начинающий предприниматель должен убедиться в том, что он морально готов к получению крупной денежной суммы. А также стоит быть уверенным в том, что его отношения с деньгами являются здоровыми, а финансовые привычки — правильными.

Способ 1. Личные накопления

Этот способ можно назвать условно-бесплатным, потому что для такого финансирования не нужно влезать в долги и выплачивать потом проценты. Если у предпринимателя есть какие-то сбережения или накопления, то стоит их использовать. К тому же, данный способ считается и самым надежным. Ведь занимая деньги у знакомых или принимая помощь от инвесторов, бизнесмен берет на себя определенные обязательства и как-никак рискует собственным имуществом и финансами. Но помимо плюсов использования личных накоплений существуют и определенные минусы. И главный из них — это медленное развитие бизнеса. Медленным оно будет в том случае, если у предпринимателя ограниченная сумма денег, тогда и возможности бизнеса будут небезграничными. А когда финансирование проекта скудное, то приходится включать режим жесткой экономии и использовать менее качественные материалы или закупать товар в гораздо меньших объемах, чем планировалось изначально.

Также при ограниченных инвестициях следует помнить, что в первые месяцы или даже годы со дня основания компании владельцу придется справляться одному или же с помощью 2-3 сотрудников, так как возможности содержать большой штат работников у него не будет. Опытные предприниматели рассказывают, что им удалось расширить команду только на 4-5 год работы. Потому что все деньги, которые были в обороте бизнеса и могли использоваться для каких-то целей компании, уходили на выплату зарплаты сотрудникам, закупку расходников и товаров, уплату налогов.

Некоторые предприниматели советуют новичкам в первую очередь рассчитывать все же на собственные силы и стараются не влезать в крупные долги. Но у каждого бизнесмена свой путь, и многие достигают успеха и с помощью тех денег, которые им удалось взять в кредит, занять у инвесторов или получить каким-то другим способом.

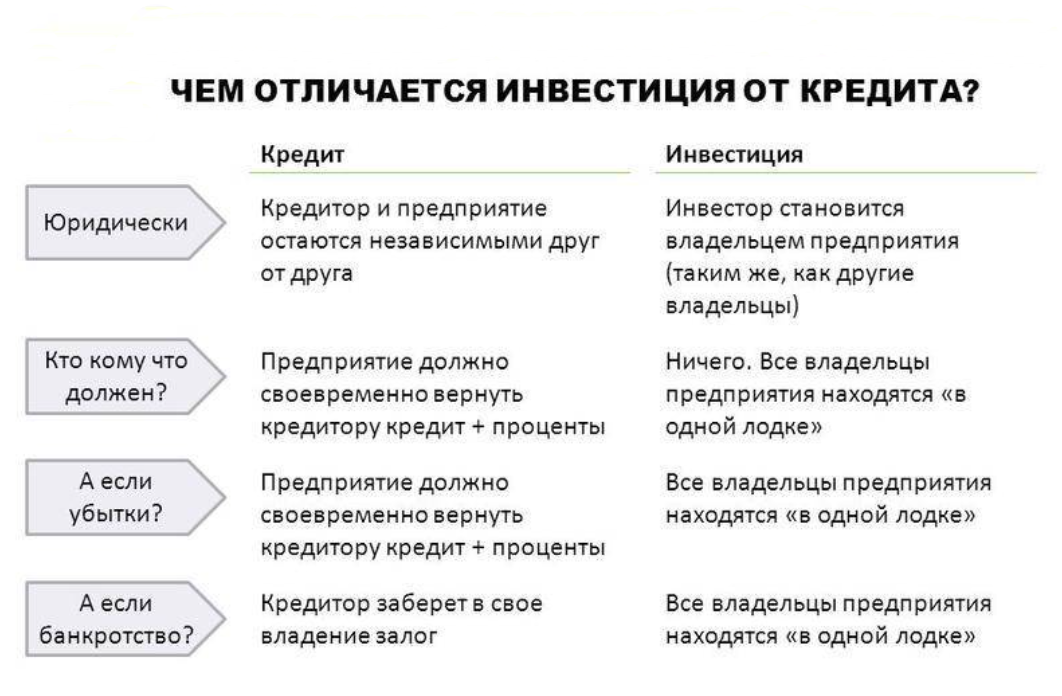

Способ 2. Выход на инвестора

Сейчас найти инвесторов — не такая уж большая проблема. Сложнее заинтересовать потенциального спонсора и убедить его в том, что данный бизнес-проект действительно перспективный и в ближайшее время вложенные средства окупятся сполна. Стоит сразу отметить, что если предприниматель намерен пойти таким путем и привлечь инвесторов в свой проект, ему стоит всерьез подойти к составлению бизнес-плана. Бизнес-план — это главный документ, с помощью которого предприниматель может презентовать инвесторам свою идею, показать все расчеты, привести основания и доводы на счет того, что данная идея уникальная и товар или услуга будет пользоваться спросом у людей. К тому же стоит иметь ввиду, что если у бизнесмена все же получилось заинтересовать спонсора, это только полдела. Дальше последует весьма непростой процесс переговоров, за которым придется выяснить все детали сотрудничества и прийти к определенным соглашениям. Многим предпринимателям это дается непросто.

Но если у начинающего предпринимателя получится найти инвестора, который готов покрыть сумму расходов на старте бизнеса, то это станет отличным началом. Обычно инвесторы не особо вникают во внутренние процессы бизнеса и не пытаются контролировать процесс. Но все же есть и такие спонсоры, которые соглашаются на сотрудничество при определенных условиях, которые подразумевают исполнение предпринимателем определенных обязательств, которые могут быть не совсем для него удобны и желаемы. Самое главное во взаимодействии между предпринимателем и инвестором — это достичь компромисса. И если это получится сделать, то с большей вероятностью можно сказать, что стартап будет успешным и прибыльным. Если для предпринимателя данный проект является уже не первым, то стоит использовать кейсы других проектов и положительные отзывы клиентов. Это тоже поможет убедить инвестора в продуктивности предпринимателя и перспективности бизнес-идеи.

Способ 3. Получение государственного гранта

Обычно конкурсы на получение грантов проводятся среди предпринимателей определенных сфер, и некоторые бизнесмены могут не попасть в категорию участников из-за того, что просто не подходят по условиям. Гранты на оказание финансовой поддержки от государства проводятся постоянно, и каждый раз в этом задействованы разные ниши. Например, часто гранты разыгрываются в сфере медицины, высоких технологий, туризма, искусства, защиты экологии, получения инклюзивного образования. В Кыргызстане есть несколько фондов, которые занимаются такими делами. Но даже там есть определенные критерии, по которым отбираются предприниматели, желающие принять участие в подобных мероприятиях.

Согласно правилам этих фондов, проекты и бизнесмены, претендующие на грант, должны соответствовать миссии фонда. У каждого фонда своя миссия, но основной смысл заключается в том, что спонсируемый бизнес-проект должен в первую очередь нести благо людям и быть нацеленным на улучшение качества жизни жителей Республики. Главный минус этого способа — строгое соответствие требованиям конкурса на получение гранта, что сразу же отсекает значительную часть предпринимателей. К тому же часто государство может устанавливать правила, согласно которым бизнесмен должен внести от 30 до 70% суммы требуемых вложений. Но если сумма требуется небольшая, то есть у предпринимателя есть шанс на полное покрытие расходов его бизнес-проекта. Чтобы отслеживать анонсирование новых грантов в Кыргызстане, можно пользоваться бизнес-навигатором. Это бесплатный ресурс для предпринимателей, где можно не только получать информацию об актуальных грантах, но и рассчитывать предварительную прибыль, контролировать расходы и налоговые отчисления, находить новые возможности для расширения бизнеса.

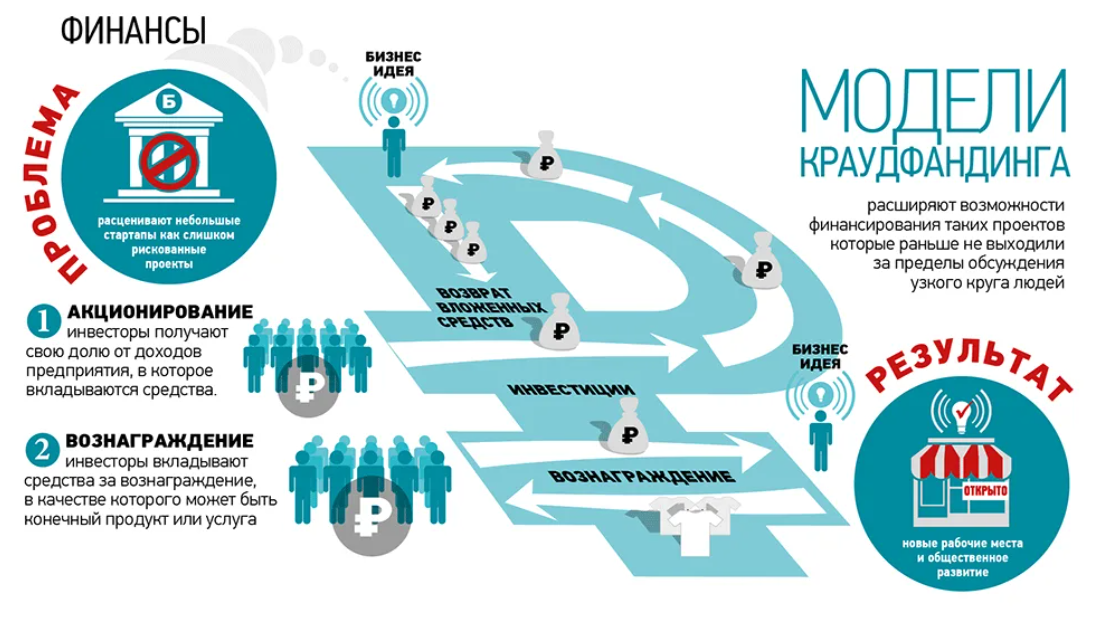

Способ 4. Краудфандинг и краудинвестинг

Краудфандинг — это способ коллективного финансирования бизнес-проектов, при котором деньги для инвестирования поступают, в основном, от конечных потребителей услуги или товаров. То есть, это добровольное инвестирование, чем-то напоминающее благотворительность, без получения процентов и какой-то иной пользы, в котором может поучаствовать любой гражданин Кыргызстана. В краудфандинге участвуют, в основном, мелкие инвесторы, и поэтому крупных сумм вряд ли можно здесь получить. Также краудфандинг разделяется на классический и займовый. Классический вариант подразумевает финансирование бизнес-проектов на безвозмездной основе. Чтобы предпринимателю получить сумму на развитие собственного дела с помощью краудфандинга, ему необходимо подготовить презентацию своего проекта, а также рекламную кампанию.

Главным минусом этого способа является то, что на подготовку презентации и создания рекламной кампании порой уходит слишком много времени, иногда — до 6 месяцев. А еще не стоит забывать и о конкурентах, которых вокруг слишком много, ведь получить безвозмездное финансирование хотят все. Также можно попробовать получить деньги на развитие бизнеса с помощью краудфандинга через займы. В этом случае предпринимателю также потребуется представить свой проект на краудфандинговой площадке и попытаться получить деньги. Стоит отметить, что ставки на займы через краудфандинг выше банковских, но общие условия гораздо выгоднее. Здесь могут получить финансирование те предприниматели, которым отказывают во всех банках, так как денежная помощь в этом случае поступает не от государства, а от обычных людей.

Способ 5. Поддержка фондов

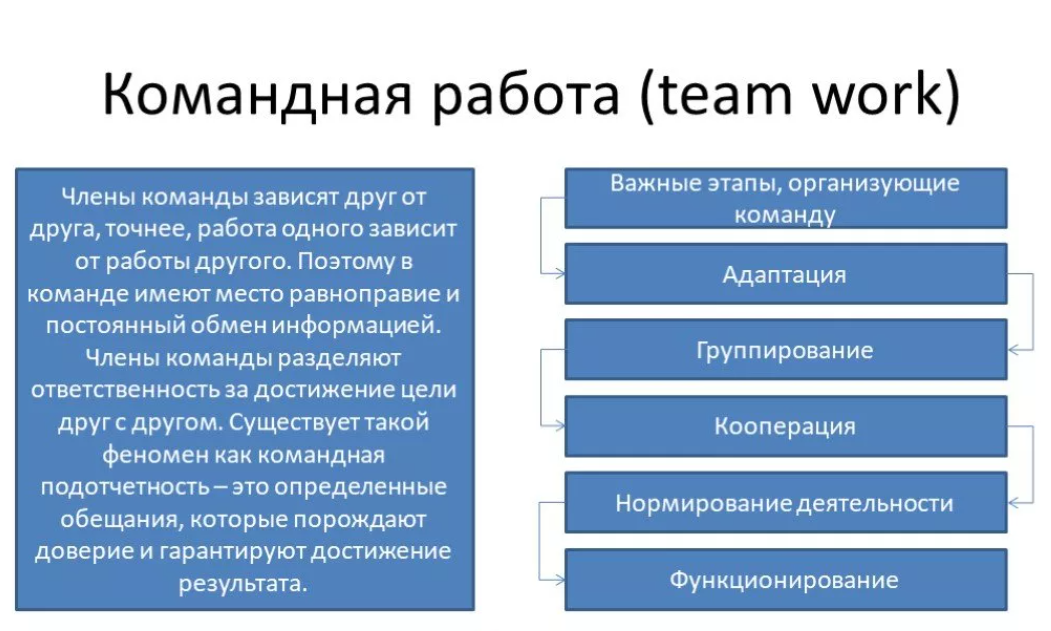

Венчурные фонды и фонды прямых инвестиций — еще одна доступная и перспективная форма инвестирования для начинающих предпринимателей. К таким фондам бизнесмены обращаются обычно тогда, когда уже перепробовали все возможные способы. Главный подвох этого метода заключается в том, что предпринимателю приходится отдавать часть своего бизнеса в долю фонду. И, соответственно, владельцы фонда смогут контролировать действия предпринимателя, что не нравится ни одному бизнесмену. А еще стоит знать о том, что такие фонды не будут спонсировать любого желающего. Венчурные фонды и фонды прямых инвестиций интересуются, в основном, не стартапами, а теми проектами, которые уже имеют какую-то историю и у которых есть сильная команда. Но и сумма финансирований в этом случае будет немаленькой, и поддержка будет оказываться практически на всех уровня.

Чтобы претендовать на получение поддержки от фондов, предпринимателю необходимо доказать и подтвердить свою компетентность, продемонстрировать владельца фонда потенциал собственного предприятия. Также бизнесмену придется убедить нужных людей в том, что при вливании определенной суммы в бюджет организации дела в компании пойдут в гору, и успех идеи будет гарантирован. Стоит помнить и о том, что на протяжении всего процесса презентации бизнеса должен ясно читаться смысл, что деньги — это не самоцель, а финансовый рычаг для ускоренного масштабирования проекта.

Способ 6. Получение кредита в банке

Это тоже довольно распространенный способ получения денег для развития бизнеса. именно о нем в первую очередь и задумываются начинающие предприниматели. Однако, опытные бизнесмены не советуют сразу же бежать в банк для оформления заявки, поскольку уверены в том, что деньги для стартапа можно найти и в других местах, помимо банков. И все же, в определенных случаях можно воспользоваться и кредитом. Но стоит помнить о том, что чем крупнее будет сумма займа, тем больше обязательств будет повешено на заемщика. Также будущему предпринимателю следует быть готовым к тому, что в залог придется заложить свое имущество: недвижимость или автомобиль. В некоторых случаях может потребоваться помощь поручителя, а на это согласны далеко не все знакомые. Нельзя забывать и о высоких процентах кредитной ставки: если дело прогорит и бизнес не будет приносит прибыль, то предпринимателю придется где-то искать деньги, чтобы вернуть долг банку.

Способ 7. Сотрудничество с бизнес-партнером

Найти партнеров в той же или схожей нише можно всегда: главное — быть уверенным в другом предпринимателе и доверять ему. Но также стоит критически подходить и к оценке собственных возможностей: не следует заключать партнерство, если у бизнеса высокий риск разорения. Бизнес-партнерство предполагает объединение усилий для получения взаимной выгоды. И условия для заключения такого партнерства могут быть самыми разными. Например, один предприниматель может заниматься привлечением клиентов, а другой — оказывать непосредственные услуги, и полученную прибыль в таком случае они делят согласно договоренности. Также сотрудничество с бизнес-партнером выгодно тем, что можно взять «двойной» кредит или взять партнера в поручители. Но минус этого способа в том, что партнер может подвести или н евыполнить свои условия, к этому всегда нужно быть готовым.

Способ 8. Получение финансирования от потенциальных клиентов

Такой способ больше подходит тем предпринимателям, которые оказывают услуги не физическим лицам, а юридическим, то есть, другим компаниям. Чтобы получить деньги на старт проекта с помощью данного способа, необходимо попросить определенную сумму у клиента в качестве аванса. Но в таком случае необходимо представить потребителям действительно уникальный продукт, иначе они просто уйдут к конкурентам, у которых можно купить изделие или услугу без внесения аванса. В некоторых случаях получение финансирования от потенциальных клиентов возможно и тогда, когда бизнесмен оказывает услуги для физлиц. Например, если к швее обращаются клиенты для пошива дубленки, шубы или другого дорогостоящего изделия, то вполне уместно попросить у человека аванс на приобретение материалов. Тем самым, мастер обезопасит себя от финансовых потерь и получит сумму для покупки необходимых расходников и товаров.

Способ 9. Субсидии для малого и среднего бизнеса

Субсидии бывают разными. В некоторых случаях гражданину от государства предоставляется безвозмездная субсидия, а иногда — с условием возврата определенной суммы. Но стоит сразу отметить, что размер государственной субсидии довольно скромный, около 81 тыс сомов. И вряд ли предпринимателю хватит только лишь этой суммы для покрытия всех расходов на старте бизнеса. Но все же стоит попробовать и этот способ. В Кыргызстане активно поддерживается малый и средний бизнес, предприниматель даже может воспользоваться выгодным целевым кредитованием бизнеса на определенных условиях. В рамках антикризисных мер правительство Кыргызстана часто предлагает предпринимателям беспроцентные кредиты на открытие и масштабирование бизнеса, но срок такой помощи обычно ограничен временными рамками. Для того, чтобы подробнее ознакомиться с условиями программы, предпринимателям стоит найти документ программы по развитию и поддержке малого и среднего предпринимательства в Кыргызской Республике на 2019-2023 годы, который есть в открытых источниках.

Способ 10. Использование денег друзей и знакомых на процентных условиях

Это тоже хороший и выгодный вариант финансирования для начинающих предпринимателей. Но чтобы получить деньги под процент от знакомых или друзей, потребуется много терпения и талант к убеждению. Некоторые физлица занимаются таким нелегальным бизнесом, если это можно так назвать: они дают определенную сумму в долг незнакомым людям, а все условия прописываются в договоре. Они называют себя частными инвесторами. Но все же не стоит брать деньги в долг у незнакомых, если есть возможность занять какую-то сумму у друзей или родственников. Порой бывает сложно так сразу вспомнить и найти таких людей, которые могли бы дать в долг деньги. Поэтому рекомендуется пройтись по записной книжке или пролистать телефонные номера в смартфоне, чтобы обзвонить знакомых и предложить такой взаимовыгодное сотрудничество. Не стоит просто просить деньги в долг, вряд ли кто-то просто так согласится одолжить крупную. сумму. А вот предоставить деньги с условием начисления процентов — другое дело, в таком случае шансов на успех намного больше.

Можно ли открыть бизнес без денег?

Вряд ли начинающему предпринимателю удастся запустить бизнес-проект, нисколько не вложившись в стартап. Ведь даже для самой простой идеи требуются какие-то действия, которые сопровождаются финансовыми тратами. Например, если предприниматель хочет заняться торговлей и реализовывать товары через маркетплейс, ему необходимо закупить товар. Чтобы продавать одежду, обувь или другие изделия на собственном сайте, помимо закупки товара потребуются еще и деньги на разработку ресурса. Если бизнесмен намерен оказывать какие-то услуги удаленно и преподносить себя, как специалиста в какой-то сфере, нужны знания, которые в большие случаев, люди получают после прохождения платных обучающих курсов. Плюс ко всему для раскрутки специалиста потребуется проведение фотосессии, написание постов для соцсетей, и скорее всего, реклама. А все это тоже требует наличия определенной денежной суммы.

Но в любом случае, если у предпринимателя есть огромное желание и стремление к созданию успешного и прибыльного бизнеса, но нет денег на старт, выход найти можно. Если у бизнесмена не хватает личных сбережений на открытие собственного дела, стоит обратиться к знакомым с просьбой предоставить конкретную сумму под процент, это, пожалуй, самые выгодные и быстрые способы финансирования. Если эти способы не сработали, значит нужно перебирать другие варианты и не опускать руки, пока цель не будет достигнута.

Беспроцентный кредит в Сбербанке

В программе выдачи кредитов без процентов на выдачу зарплат сотрудникам компаний участвуют около 20 российских банков, в том числе и Сбербанк. Финансовую поддержку оказывают малому и среднему бизнесу из тех отраслей, которые больше всего пострадали во время карантина из-за коронавируса.

05.06.20, обновили 10.07.20 —> 76108 0 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru Открыть профиль

Кому дадут беспроцентный кредит в Сбербанке, какие документы и условия должны быть соблюдены и можно ли подать заявку дистанционно, расскажет Бробанк.

Беспроцентные кредиты во время карантина

Программа беспроцентного кредитования бизнеса в РФ начала свое существование с многочисленных отказов клиентам. Больше половины всех поданных заявок банки отклоняли. Около четверти обращений не получили одобрение в обслуживающем банке из-за того, что отрасль не входила в перечень пострадавших при карантине по коронавирусу. Еще четверть отказов объяснили тем, что обратившиеся компании не участвовали в зарплатных проектах банка при расчетах с сотрудниками.

После 15 апреля отказов стало меньше. С того момента банки уже одобрили беспроцентные займы на сумму 13,6 млрд рублей. Это составило примерно половину всех поданных заявок. Как отметил Павел Гагарин, руководитель группы «Градиент Альфа», чаще всего беспроцентный кредиты на зарплаты одобряют гостиницам, кафе и небольшим ретейлерам. А вот студии красоты, фитнес-клубы и тренажерные залы по-прежнему чаще получают отказы.

Банки выдают беспроцентные займы на заработную плату сотрудникам под гарантию госкорпорации развития ВЭБ.рф в размере 75% от суммы ссуды. Низкий процент одобрения заявок объясняют тем, что кредитный риск все равно ложится на кредитующий банк. В текущих условиях практически невозможно предугадать, насколько высокими окажутся финансовые убытки и какова вероятность выхода компании на докарантинный уровень.

Центробанк РФ рекомендует закладывать резервы по займам тем компаниям, которые входят в список пострадавших сфер. Резервы формируют в соответствии с категориями качества ссуд. Их всего 5: I категория – высшее качество, а V категория – минимальное. По II категории резерв доходит до 20% суммы займа, в то время как по V – 100%.

Решение о том, какую категорию качества принять при формировании резерва банк принимает в зависимости от экономического состояния заявителя. Гарантии от ВЭБ получает I наивысшая категория качества. При этом банки выдают зарплатные кредиты компаниям практически из всех отраслей из списка Правительства. Поэтому число рисков не обеспеченных гарантиями остается достаточно большим.

Как оценивают заявки

Потенциальных заемщиков оценивают по их финансовому состоянию, кредитному рейтингу и по кредитному обеспечению. От обязанности возврата заемных средств никто не освобождает. Но в нынешних условиях банки вынуждены предоставлять займы по пониженным процентным ставкам, а иногда и вовсе работать с нулевой прибылью.

Финансовое положение каждого потенциального заемщика оценивают в индивидуальном порядке. Так для одной компании и сферы бизнеса падение дохода на 50% может быть терпимым, а для другой – и 20% вызывают катастрофические последствия. Если же прибыль нулевая, как у тренажерных залов и фитнес-клубов, оценивают заинтересованность владельца бизнеса в сохранении штата сотрудников и дальнейшем возобновлении работы.

- От даты регистрации прошло больше 12 месяцев.

- Компания числится в списке ЕГРЮЛ.

- У компании положительные активы на январь 2020 года.

- Безубыточная работа в 2019 году.

- Соблюдение компанией закона о противодействии легализации доходов, полученных преступным путем.

- Компания-заявитель не фигурирует в ликвидации или банкротстве и у нее не приостановлена деятельность по решению суда.

- У заявителя нет просрочек по кредитам больше 30 календарных дней.

- наличие долгов на текущий момент;

- кредитный рейтинг организации;

- деловая репутация.

Сами заемщики, которые обращаются за оформлением беспроцентных кредитов поясняют, что они стараются сохранить персонал. Кроме того бизнесмены не теряют надежду восстановить деятельность и справиться с экономическими трудностями.

Банки не могут наверняка спрогнозировать, насколько велик будет процент невозврата выданных заемных средств. Оценки деятельности компаний за предыдущие месяцы или год в период экономической стабильности недостаточно.

Условия беспроцентных займов в Сбере

В апреле 2020 года Сбербанк начал принимать заявки от своих клиентов на выдачу беспроцентных займов на выдачу зарплат работникам. По государственной программе на кредит под 0% Сбербанк может предоставить владельцам бизнеса до 57 300 млн рублей.

Анатолий Попов, зампредседателя правления Сбербанка, заявляет, что в число оформляющих кредитование входят и компании по новой отрасли – непродовольственный ретейл. Правительство Российской Федерации добавило эту отрасль в список пострадавших при карантине.

Для индивидуальных предпринимателей и ООО – клиентов Сбера, процесс оформления достаточно простой и быстрый – он занимает не более 15 минут. У тех, кто раньше не пользовался услугами Сбербанка, процедура отнимет больше времени. Но, как сообщает заместитель председателя правления Сбербанка, сотрудники продолжают принимать заявки даже от тех, кто только открывает расчетные счета в банке.

Проценты за пользование заемными деньгами не начисляют до 30 декабря 2020 года. Дальше процент будет не больше ставки банка по программе льготного рефинансирования Центробанка РФ. Заем выдают на срок до полугода. В это время заемщики вправе не погашать основную часть долга.

Какие условия для получения беспроцентных займов на выдачу заработных плат для клиентов Тинькофф-банка, читайте в новостях Бробанка.

Кто может быть участником программы

- Компания в предшествующем месяце переводила отчисления в Пенсионный Фонд РФ.

- Организация зарегистрирована и работает уже минимум 1 год.

- Для среднего бизнеса – компания сохранила 90% штатных сотрудников в сравнении с предыдущим отчетным периодом.

Изучите на официальном сайте Сбербанка, соблюдение всех условий и то, подходит ли компания для участия в программе. Здесь же можно найти перечень отраслей, которые оказались самыми уязвимыми в период карантина.

Дополнительная мера поддержки бизнеса в период карантина — отсрочка по налогам. О том как это работает, читайте в отдельной статье Бробанка.

Документы для подачи заявки на беспроцентный заем

- паспорт предпринимателя;

- отчет по отчислениям в ПФР за предыдущий месяц по форме СЗВ-М со сведениями о застрахованных сотрудниках;

- налоговая декларация за 2019 год;

- справка об имущественном положении компании, составленная по форме Сбербанка, при условии, что сумма кредита больше 10 млн рублей;

- лицензии и разрешения, если они есть.

- Паспорт директора компании.

- Трудовой договор, заключенный с директором, и решение или протокол о его назначении на должность.

- Документы, которые подтверждают внесение взносов в уставной капитал.

- Крайний отчет об отчислениях в ПФР по форме СЗВ-М с информацией по застрахованным сотрудникам.

- Лицензии и разрешения при наличии.

- Отчет по финансам за 2019 год с печатью и подписью руководителя.

- Документ об одобрении крупной сделки, который оформлен в соответствии с действующим законодательством. Если у компании один владелец, то этим документом может быть соответствующее решение, при нескольких собственниках – протокол.

Беспроцентный кредит на зарплаты сотрудникам могут оформить только действующие клиенты Сбербанка. Если компания обслуживается в другом банке, для начала понадобится открыть расчетный счет и открыть досье клиента в этом банке. При этом понадобятся дополнительные документы:

| Тип организации | Документы |

| Индивидуальный предприниматель | Оригинал паспорта ИП |

| ООО и акционерные общества | Оригинал паспорта руководителя компании, устав, учредительный договор или архив учредительных документов из ИФНС |

После открытия расчетного счета можно оформлять кредит. Сумму кредитования рассчитывают следующим образом:

Федеральный МРОТ * (районный коэффициент + процентные надбавки к зп) *1,3 * количество сотрудников по отчетности в Пенсионный Фонд России * 6 месяцев.

При этом в расчет закладывают МРОТ принятый на 2020 год – 12130 рублей.

Подача заявки в Сбербанк

Компаниям, которые уже обслуживаются в Сбербанке, достаточно Сбербанк Бизнес Онлайн. На главной странице видна карточка с предложением об оформлении займа на выплату зарплат под 0%. Система автоматически рассчитает и покажет сумму кредита, которую могут выдать вашей компании. При расчете обязательно учитывают параметры конкретного учреждения. Нажмите на эту карточку с предложением для перехода к оформлению кредита.

Если предложение по карточке недоступно, перейдите в раздел кредитов и выберите пункт «Текущие расходы». Далее укажите цель кредитования, сумму до 10 млн рублей и срок 1 год и выберите тип займа – «На зарплату 0%».

Если у компании нет расчетного счета в Сбербанке, то оформите его и получите доступ к Сбербанк Бизнес Онлайн. Далее оформление кредита такое же, как для действующих клиентов Сбера.

Для оформления беспроцентного займа можно обратиться лично в отделение Сбербанка, которое осуществляет работу с корпоративными клиентами. Представьте необходимые документы сотруднику банка для открытия счета и оформите заявку.

- Чек-лист проверки Сбербанка, подходит ли клиент под условия программы беспроцентных займов для выдачи заработной платы сотрудникам.

- Постановление Правительства №422 от 02.02.2020 года

- Перечень наименований и кодов отраслей наиболее пострадавших от коронавируса

https://insales.kg/blogs/university/gde-nayti-dengi-na-otkrytie-biznesa