Особая экономическая зона: цели создания, типы и преимущества

Особые экономические зоны – это территории наиболее перспективного развития бизнеса. Сегодня они на слуху у каждого сведущего в актуальных экономических тенденциях предпринимателя. Связано это и с широко раскрывающимися возможностями, которые возникают благодаря наличию в них множества налоговых льгот и преференций.

Определение ОЭЗ

Особая экономическая зона, ее ещё именуют свободной экономической зоной (ОЭЗ или СЭЗ), представляет собой ограниченную по площади территорию, обладающую специальным юридическим статусом в сравнении с другими территориями государства. Понятие ОЭЗ можно встретить:

- в правовой системе Российской Федерации;

- в ряде научных изданий (учебники, статьи, публикации);

- в рамках разнообразных систем и терминологий, опирающихся на такие понятия, как «комплексная экономическая зона» и «зона свободной торговли» в рамках классификации торговых ОЭЗ и в качестве степени интеграции по Б. Балашша;

- у некоторых англоязычных авторов.

Ввиду того, что в упоминаемых источниках нет единообразия в понимании рассматриваемого термина, будем опираться на российское законодательство, оперирующее обобщённым понятием – «особая экономическая зона».

Краткая история возникновения и развития ОЭЗ

Первая в современном понимании этого слова индустриальная особая экономическая зона начала функционировать в 1959 году на территории Ирландии в аэропорту Шаннон. Ее целью стало создание новых компаний и открытие дополнительных рабочих мест. В несколько ином виде ОЭЗ существовали и значительно ранее. Так, в качестве морских портов, обеспечивающих своих деловых партнёров льготным таможенным режимом, они стали широко распространяться по всему миру ещё в XVIII веке.

Практика подобного рода широко прижилась. И к 1986 году, согласно данным Международной организации труда, в 47 государствах мира организовано 176 ОЭЗ. К началу нынешнего тысячелетия в 130 странах их насчитывалось уже 3,5 тысячи. Благодаря ОЭЗ к 2014 году были трудоустроены 66 млн человек, освоившие выпуск экспортной продукции ежегодно на 600 млрд $.

К сожалению, первый опыт создания такого рода территорий (зон свободного предпринимательства и свободных экономических зон) в РСФСР оказался неудачным. На рубеже 1990-1991 годов были сформированы свыше десяти ОЭЗ, в списке которых состояли:

- СЭЗ «Находка» из Приморского края;

- «Даурия» на территории Читинской области;

- «Янтарь» из Калининградской области;

- «Садко» в Новгородской области.

Однако, не получив в условиях финансового кризиса должной финансовой поддержки, многие из них оставались лишь на бумаге.

С 1992 года происходило формирование зон как федерального уровня – внешнеторговых и свободных таможенных, так и выступавших в роли внутренних офшоров низконалоговых территорий регионального значения. Но в условия несовершенства законодательства того периода всё это приводило в наибольшей степени лишь к незаконным финансовым действиям и к неправомерной налоговой оптимизации, выражением чего подчас становился значительный финансовый ущерб, наносимый российской экономике. К примеру, на ЗАТО «Байконур» убытки составил 22 млрд рублей, что было эквивалентно 0,22% тогдашнего ВВП.

Нормативно-правовая база, государственный контроль, общественно-информационная поддержка

Сложившееся положение дел, часто приводившее к длительным юридическим разбирательствам, не могло устраивать государственно-правовые структуры. Результатом этого стало принятие 22 июля 2005 года Федерального закона № 116-ФЗ «Об особых экономических зонах в Российской Федерации», регламентирующего процессы создания и функционирования ОЭЗ. Параллельно с этим ликвидированы практически все до того момента времени существовавшие особые экономические зоны. Исключение составили лишь созданная в 1996 году Калининградская ОЭЗ «Янтарь» и сформированная в 1999 году Магаданская зона. С тех пор деятельность этих площадок осуществляется на основе отдельных законодательных актов.

Для дальнейшего развития территорий, наделённых особым юридическим статусом, специально организована управляющая компания (в роли единственного акционера выступает государство) – АО «Особые экономические зоны». На общественно-деловом уровне начинание активно поддерживается созданным в 2011 году некоммерческим партнёрством «Ассоциацией кластеров, технопарков и ОЭЗ России» (АКИТ РФ), объединяющей в себе к 2023 году свыше 110 организаций и субъектов РФ. С 2017 года Ассоциация совместно с Минэкономразвития РФ приступила к ежегодным публикациям бизнес-навигатора «Особые экономические зоны России», электронные версии которого можно увидеть на 56 официальных интернет-сайтах.

Типы ОЭЗ и цели их создания

На сайте Министерства экономического развития Российской Федерации сообщается о функционировании 50 ОЭЗ на территории нашей страны. Хотя вполне возможно, что информация не актуализирована на текущий момент времени, так как иные источники говорят о работе 56 зон. По данным Федеральной налоговой службы, 1 июля на территории новых субъектов РФ (Луганская и Донецкая народная республики, Запорожская и Херсонская области) создана свободная экономическая зона. Её органами управления выступают Минстрой России, а также управляющая компания – ППК «Фонд развития территорий».

Согласно действующему в РФ законодательству, в пределах нашей страны могут осуществлять экономическую деятельность лишь 4 типа особых экономических зон:

- ОЭЗ производственно-промышленного типа, направленные на изготовление, переработку и реализацию продукции. Минэкономразвития России сообщает, что, по состоянию на 1 июля 2023 года, насчитывалось 31 ОЭЗ ППТ. Количество резидентов – 367 организаций.

- ОЭЗ технико-внедренческого типа, основная цель деятельности –осуществление инноваций в сфере изготовления научно-технической продукции. К началу второго полугодия 2023 года в 7 ОЭЗ ТВТ было зарегистрировано 516 компаний-резидентов.

- ОЭЗ туристско-рекреационного типа создаются для развития туризма и санаторно-курортной деятельности. В 10 ОЭЗ ТРК к июлю 2023 года числилось 111 резидентов.

- Портовые ОЭЗ предназначены для улучшения положения дел в строительстве судов и судоремонте, а также для налаживания новых логистических цепочек. На указанную для всех российских особых экономических зон дату статус резидента в 2 ПОЭЗ получила 51 организация.

Конечно же, основной целью создания зон является развитие экономики страны, но если рассматривать этот вопрос более конкретно, а именно с позиций ст. 3 закона «Об особых экономических зонах в РФ», то можно видеть, что предназначены они непосредственно для развития:

- обрабатывающих отраслей;

- высокотехнологичных отраслей;

- туризма и санаторно-курортной сферы;

- портовой и транспортной инфраструктур.

Также такие площадки создаются для разработки технологий и коммерциализации их результатов и с целью производства новых видов продукции.

Статус резидента, преимущества и риски

Процедура получения статуса резидента стандартна, однако в каждой конкретной ОЭЗ могут иметься свои особенности. Обычно она включает:

- Регистрацию заинтересованного в этом юридического лица на территории зоны.

- Заполнение специальной анкеты.

- Подачу заявки, сопровождаемую необходимым комплектом документов, в региональный исполнительный орган власти.

- Прохождение экспертизы в течение 40 дней с последующим уведомлением о принятом решении, направляемом заявителю в течение 5 дней.

- Заключение с региональным подразделением Минэкономразвития соглашения об осуществлении экономической деятельности на территории ОЭЗ.

- Получение свидетельства о регистрации в статусе резидента.

- Подписание договоров аренды требуемых площадей.

Обретение статуса резидента даёт налоговые и таможенные льготы, льготные цены на арендуемые участки и помещения, а также на выкупаемую землю. Помимо этого, благодаря принципу одного окна в значительной степени снимаются административные барьеры.

Организация резидентства внутри особой экономической зоны связана с определёнными рисками. Они определяются такими факторами, как накладываемыми на резидентов зональными требованиями (с ними можно ознакомиться на сайтах особых экономических зон), спецификой региона и видом планируемой деятельности.

Российская внедренческая практика

Несмотря на все сложности, трудности, проблемы и риски, опыт функционирования ОЭЗ на территории нашей страны признан экспертами успешным, но пока ещё недостаточно масштабным и значимым для отечественной экономики. По данным Министерства экономического развития РФ:

- в 50 действующих ОЭЗ зарегистрировано 1128 резидентов, из них 123 организации – компании с участием иностранного капитала из 36 государств;

- за время своей деятельности было заявлено инвестиций на 6 трлн рублей, а непосредственно вложено 989 млрд рублей;

- трудоустроено 66 тыс. человек с перспективой дальнейшего обеспечения рабочими местами в качестве требуемого персонала ещё 118 тыс. лиц;

- государственный бюджет (налоги, сборы, взносы) пополнен на 368 млрд рублей.

Ежегодно на своём сайте Минэкономразвития России размещает список наиболее привлекательных в инвестиционном отношении зон (за исключением ОЭЗ ТРК). По итогам 2020 года места в нём распределились следующим образом.

Промышленно-производственные и портовые ОЭЗ:

- «Липецк» из одноимённой области.

- «Алабуга» – Республика Татарстан.

- «Моглино» – Псковская область.

- «Ульяновск» – Ульяновская область.

- «Тольятти» – Самарская область.

- «Титановая долина» – Свердловская область.

- «Ступино квадрат» – Московская область.

- «Технополис «Москва» из столицы.

- «Дубна» – Московская область.

- «Санкт-Петербург» из одноимённого города РФ.

- «Иннополис» – Республика Татарстан.

Форум в Липецке

Первый в России Международный форум особых экономических зон проходил с 28 по 30 сентября 2023 года в Липецке. Несложно предположить, что место его проведения было выбрано ещё и для ознакомления участников с наиболее передовым опытом в деле формирования ОЭЗ на территории Российской Федерации. Помимо 200 отечественных представителей, участие в форуме приняли официальные лица и бизнесмены из Армении, Беларуси, Ирана, Узбекистана, Таджикистана, ОАЭ.

Из наиболее важных достижений можно отметить:

- проработку процесса «запуска программы льготного кредитования для создания готовых производственных площадей», направленного на поддержку управляющих компаний;

- представление 26 региональными управленческими командами 11 проектов, направленных на создание ОЭЗ, и 16 проектов на дальнейшее развитие уже существующих ОЭЗ.

Подобные факты лишний раз подтверждают необходимость дальнейшего создания и развития особых экономических зон на территории Российской Федерации.

Квартира в лизинг

Начиная с 2011 года лизинг недвижимости в 2024 году доступен не только юридическим лицам, но и физическим. В настоящее время граждане пользуются не часто. Все дело в том, что простые россияне мало знакомы с таким понятием, как финансовая аренда, поэтому предпочитают доверять более проверенным методам, например ипотеке. А напрасно, для некоторых граждан, особенно тех, кому банки отказывают в выдаче жилищного кредита, лизинг может быть отличным вариантом приобретения собственного жилья.

Квартира в лизинг: что это значит

Не все знают, что означает лизинг. Все дело в том, что сравнительно недавно, до 2018 года финансовой арендой могли воспользоваться только юридические лица. Теперь же она доступна и простым российским гражданам.

Есть ли у вас или ваших знакомых опыт покупки жилья в лизинг?

Проголосовало: 0

Есть ли у вас или ваших знакомых опыт покупки жилья в лизинг?

| Да | 76 |

| Нет | 59 |

Проголосовало: 0

Купить квартиру в лизинг, означает взять ее в долгосрочную аренду. Отличительной особенностью таких правоотношений является то, что по окончанию срока временного пользования объект переходит в собственность лизингополучателя. Лизинг можно сравнить с рассрочкой или ипотекой, но, несмотря на свою схожесть с ними, финансовая аренда значительно отличается от них.

| Сравниваемый параметр | Лизинг | Ипотека | Рассрочка от продавца |

| Первоначальный взнос | Есть | Есть | Вносят по согласию сторон, может и не быть |

| Стороны правоотношений | Лизингодатель, лизингополучатель, продавец недвижимости | Продавец недвижимости, кредитная организация, кредитор (покупатель) | Продавец и покупатель |

| Проценты | Предусмотрены, могут быть выше, чем по ипотеке | Есть | Обычно нет, однако договором может быть предусмотрено иное |

| Порядок внесения платежей | Раз в месяц, квартал, год, в зависимости от условий договора | Ежемесячно | По соглашению сторон |

| Момент приобретения права собственности на квартиру | После истечения срока действия договора лизинга | После регистрации сделки в Росреестре | После регистрации договора купли-продажи |

| Возможность сдачи квартиры в аренду | Только по письменному согласию лизингодателя | Допускается, но с условиями | В зависимости от условий договора |

Таким образом, приобретая квартиру в лизинг, лизингополучатель вносит первоначальный взнос, затем регулярно вносит платежи по договору, а после окончания срока действия соглашения, становится собственником недвижимости.

Достоинства и недостатки

- Лизинговые компании, как правило, более лояльно относятся к своим клиентам, чем банки, а сделка может быть заключена, даже если у лизингополучателя низкий кредитный рейтинг. Все дело в том, что лизингодатель практически ничем не рискует. Квартира является его собственностью до окончания срока аренды.

- Лизинговая организация самостоятельно застрахует квартиру, заключит договор купли-продажи и совершит иные махинации по сделке.

- Существует возможность договориться об утверждении индивидуальных условий внесения платы, например, перечислять денежные средства не раз в месяц, а раз в квартал, полгода и, даже год.

- Нет необходимости привлекать поручителей или передавать иное имущество в залог для обеспечения исполнения обязательств.

- Лизинговая компания всесторонне оценивает квартиру и чистоту сделки купли-продажи, так как это в интересах самой фирмы.

- Лизингополучатель освобождается от уплаты налога на имущества вплоть до окончания срока действия лизингового соглашения.

Надо отметить, что стоимость квартиры зафиксирована на весь срок финансовой аренды. То есть, она не может поменяться, как, например, арендная плата за обычный съем жилья.

Наряду с несомненными достоинствами приобретение квартиры в лизинг имеет свои недостатки.

«Как показывает практика, процентная ставка по лизингу немного выше, чем по ипотеке. Кроме этого, за счет того, что срок финансовой аренды зачастую не превышает 10 лет, платеж, который требуется вносить согласно графику, окажется по карману не каждому».

Лизингополучатель может в любой момент оказаться, в прямом смысле слова, на улице, в случае нарушения условий лизингового соглашения. Все дело в том, что квартира находится не в залоге, как это бывает с ипотекой, а принадлежит лизингодателю до конца срока действия договора.

Также, если лизингополучатель пожелает сдать жилье в аренду, то ему потребуется получить на это письменное разрешение от владельца недвижимости. Причем, последний имеет право запретить передавать объект во временное пользование третьим лицам.

Для кого актуален лизинг

Лизинг квартир актуален для тех, кто не имеет достаточных свободных средств для приобретения жилья и, по каким-либо причинам, не желает пользоваться банковскими продуктами, например ипотекой.

Лизинг особенно помогает тем, кому кредитные организации просто напросто не одобряют ипотеку. Все дело в том, что лизинговые компании лояльнее относятся к своим клиентам и не требуют идеальную кредитную историю, высокий кредитный рейтинг, так как несут меньше рисков, чем банки.

Квартира, которую они предоставляют клиенту во временное пользование, остается собственностью компании. И, если лизингополучатель прекращает вносить платежи, то арендатора могут в любой момент попросить освободить жилплощадь.

Кроме граждан, лизингом часто пользуются юридические лица. Финансовая аренда выгоднее для организации, особенно для приобретения коммерческих объектов. Компании, например, могут переносить все лизинговые платежи на себестоимость продукции, за счет чего уменьшается налог. Также, компания может применять ускоренную амортизацию в отношении имущества полученного в лизинг.

Иващенко Србуи Саргисовна

Ведущий юрист по жилищному законодательству • Стаж 16 лет

Задать вопрос

Приобретать квартиру в лизинг рекомендуется только у проверенных лизинговых компаний, которые давно работают на рынке. А прежде, чем заключать лизинговый договор, рекомендуем проконсультироваться с нашими юристами. Специалист подробно расскажет, чем лизинг отличается от ипотеки, укажет на «подводные камни» и определить, что выгоднее для клиента, финансовая аренда или банковский продукт.

Порядок покупки квартиры в лизинг

Для того чтобы взять квартиру, можно воспользоваться общепринятым пошаговым алгоритмом действий. Как правило, процедура осуществляется в несколько этапов:

- Выбираете квартиру. Рекомендуем предупредить продавца недвижимости о том, что планируете покупать объект в лизинг. Все дело в том, что покупателем будет выступать лизингодатель, а не гражданин или организация, которая планирует пользоваться имуществом.

- Обратитесь в лизинговую компанию. Подходить к выбору организации советуем, как можно ответственнее. Важно, чтобы лизингодатель давно работал на рынке и имел хорошую репутацию.

- Лизинговая организация принимает заявку, проводит оценку клиента на его платежеспособности и надежность.

- Следующий этап заключается в анализе объекта, выбранного потенциальным лизингополучателем. Обратите внимание на то, что компания откажет в заключение сделки, если квартира не пригодна для проживания.

- Стороны заключают договор лизинга, клиент вносит первоначальный взнос. Его размер устанавливает лизингодатель. Как показывает практика, он составляет 8-15% от стоимости недвижимости.

- Лизинговая компания выкупает квартиру. В договоре купли-продажи указывается тот факт, что покупатель приобретает объект с целью передачи его в финансовую аренду.

- Лизингодатель передает имущество лизингополучателю по договору лизинга.

Далее клиент обязан регулярно вносить платежи, в порядке и размере, предусмотренном соглашением. После окончания его срока действия квартира переходит в собственность лизингополучателя.

Обратите внимание! Договор лизинга подлежит обязательной регистрации в государственных органах.

Требования к клиенту

Лизинг для физических лиц доступен в том случае, если клиент отвечает требованиям, установленным лизинговой компанией. Как правило, организации самостоятельно регламентируют условия, и они могут отличаться друг от друга, в зависимости от конкретного лизингодателя. В целом, можно обобщить требования к клиенту:

- возраст от 21 до 65 лет;

- наличие официального дохода на уровне, достаточном исполнять обязательства по договору;

- потенциальный лизингополучатель не является субъектом процедура банкротства;

- в отношении клиента не ведется исполнительное производство.

Несмотря на то, что лизинговые компании более лояльно относятся к потенциальным лизингополучателям, перед принятием решения о заключении договора они все равно проверяют кредитную историю гражданина.

Как показывает практика, если у человека низкий кредитный рейтинг или имеются небольшие просрочки по кредитам, то банк отказывает в предоставлении ипотеки. А вот лизинговая организация может одобрить сделку.

Важно! Если клиент является злостным неплательщиком, у него есть в наличии открытые просроченные кредиты или кредитная нагрузка слишком высокая, то в таком случае даже лизинговая компания может вынести отрицательное решении.

Требования к жилью

Перед тем, как предоставить лизинг под залог квартиры, лизинговая компания всесторонне оценивает недвижимый объект. Если он не соответствует регламентированным условиям, то лизингодатель откажет в заключение договора в отношении этого жилья.

Как показывает практика, каждая лизинговая организация предъявляет свои требования к квартире. Чаще всего встречаются следующие условия:

- на недвижимость не наложены ограничения;

- квартира не является предметом залога;

- продавец не производил незаконную реконструкцию или перепланировку;

- здание, в котором расположена квартира, не внесено в реестр аварийных;

- недвижимость пригодна для жилья, там присутствуют все коммуникации;

- объект введен в эксплуатацию.

Пример из практики:

Попов К.Л. обратился в лизинговую компанию для приобретения квартиры. Мужчина выбрал недвижимость, расположенную за чертой города Москва (Московская область). Потенциальный лизингодатель после оценки клиента пришел к выводу о том, что заключение договора возможно. После этого организация принялась за анализ жилья. В ходе исследования выяснилось, что дом, в котором расположена квартира, еще не достроен и не введен в эксплуатацию. Кроме этого, компания проверила застройщика. Оказалось, что строительная организация в настоящее время испытывает финансовые трудности, а сдачу двух объектов в Москве уже просрочила на полтора года. Лизингодатель пришел к выводу о том, что выбранная клиентом квартира не может быть объектом договора лизинга.

В целом, лизинговые компании проводят анализ ликвидности объекта. Это необходимо для того, чтобы понять, сможет ли организация быстро вернуть вложенные денежные средства в случае наступления неблагоприятных последствий правоотношений.

Надо отметить, что по закону, в соответствии со статьей 666 ГК РФ, в лизинг можно взять любые неупотребляемые вещи, за исключением земельных участков. Поэтому, вместе с недвижимостью по договору лизинга невозможно приобрести землю, на которой расположен дом.

Перечень документов

Жилая недвижимость может быть приобретена в лизинг. Для оформления сделки физическому лицу необходимо предоставить небольшой пакет документов. Он включает в себя:

- гражданский идентификатор личности;

- ИНН, СНИЛС;

- бумаги, подтверждающие наличие дохода и его размер.

Как правило, если стоимость квартиры невысокая, то лизинговая компания может потребовать только паспорт, а также второй документ на выбор, например ИНН или СНИЛС. Если же цена сделки более высокая, то нужно подтвердить наличие дохода.

В ходе оценки недвижимости, лизинговая компания может запросить некоторые бумаги на квартиру, например выписку из ЕГРН.

Иващенко Србуи Саргисовна

Ведущий юрист по жилищному законодательству • Стаж 16 лет

Задать вопрос

Если вы не знаете, как купить квартиру в лизинг, кто может претендовать на заключение соответствующего договора, рекомендуем проконсультироваться с юристом. Специалист расскажет, кому доступен лизинг, какой объект недвижимости можно приобрести при помощи финансовой аренды, в какую компанию лучше обратиться.

Как оформить лизинговый договор

Если лизинговая компания готова предоставить квартиру в лизинг, в первую очередь она выкупает недвижимость, а затем передает ее во временное пользование лизингополучателю.

Сделка оформляется договором лизинга. Его подготовкой занимается лизингодатель. Он не имеет единого образца. В нем указывают существенные условия соглашения, а также прочие моменты, важные для конкретной ситуации. Содержание документа регламентировано на законодательном уровне статьей 15 ФЗ-164 от 1998 года.

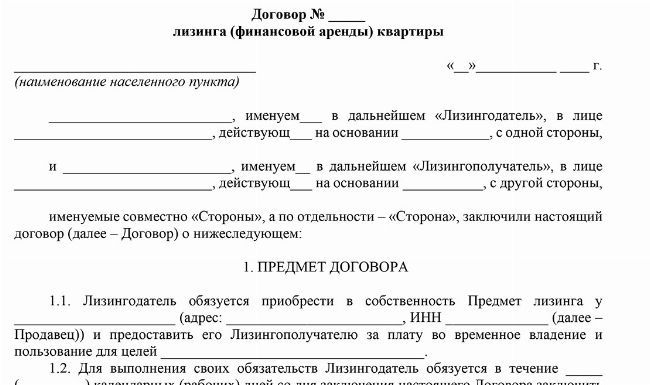

Типовой образец договора лизинга имеет следующую структуру:

- название документа, дата, место заключения сделки, наименование сторон;

- предмет соглашения, куда включена подробная характеристика недвижимого объекта;

- срок действия договора, возможность его продления, изменения или досрочного расторжения;

- первоначальный взнос, его размер и порядок внесения;

- график внесения лизинговых платежей;

- порядок передачи имущества;

- переход права собственности на объект лизингополучателю;

- прочие условия;

- адреса и реквизиты сторон.

Надо отметить, что лизинговая плата состоит из двух частей: арендный платеж и вознаграждение лизинговой компании. Если сравнивать лизинг с ипотекой, то одна доля платы идет на погашение долга, а вторая – на оплату процентов.

Образец заявления

Образец договора лизинга квартиры в 2024 году

Судебная практика

В суд обратилась лизинговая компания с иском о взыскании с лизингополучателя суммы задолженности и изъятии у него квартиры. Истец пояснил, что в феврале 2018 года стороны заключили договор финансовой аренды, предметом которого является жилая недвижимость сроком на 10 лет.

По условиям соглашения лизингополучатель обязан ежемесячно вносить платеж 25 тыс. рублей. На протяжении двух лет клиент исправно исполнял финансовые обязательства, однако затем начал нарушать дисциплину. Это привело к тому, что у лизингополучателя образовалась задолженность по платежам за 15 месяцев в размере 375 тыс. рублей. Также, за ненадлежащее исполнение обязанностей сумма основного долга увеличена на штрафы и неустойку. Общий долг ответчика составил 490 тыс. рублей.

Истец неоднократно пытался урегулировать конфликт мирным путем, отправляя требования оплаты задолженности лизингополучателю, а также предложения о пересмотре условий договора лизинга. Однако клиент на контакт с лизингодателем не шел.

Суд, рассмотрев дело, пришел к выводу, что оснований для расторжения договора достаточно. Он удовлетворил требования истца в полном объеме.

Частые вопросы

Когда право собственности на квартиру в лизинге переходит лизингополучателю?

Статьей 19 ФЗ-164 от 1998 года регламентирован момент перехода права собственности на предмет лизинга. Так, лизингополучатель становится законным собственником имущества после окончания срока финансовой аренды или до этого момента по соглашению сторон.

На чье имя регистрируют квартиру в лизинге?

Ответ на этот вопрос содержится в статье 20 ФЗ-164 от 1998 года. Предмет договора может быть зарегистрирован, как на имя лизингодателя, так и на имя лизингополучателя, в зависимости от условий соглашения. Причем, осуществить регистрацию на имя лизингодателя может и лизингополучатель.

Кто отвечает за сохранность квартиры в надлежащем виде?

По закону, содержать объект лизинга, обеспечивать его пригодность к эксплуатации, отвечать за сохранность предмета обязан лизингополучатель. Это правило регламентировано ст.22 ФЗ-164 от 1998 года. Однако, договором может быть предусмотрено иное.

Заключение эксперта

Лизинг квартиры для физических лиц от застройщика или лизинговой компании выгоден тем, что финансовая аренда доступна более широкому кругу граждан. Таким образом приобрести жилье могут даже заемщики со слабой кредитной историей.

Лизинг имеет сходства с ипотекой, но значительно отличается от нее с правовой точки зрения. Фактически владельцем недвижимости, вплоть до окончания срока действия соглашения, остается лизингодатель.

Если клиент не уверен, что сможет добросовестно исполнять финансовые обязательства перед лизингодателем, то лучше отказаться от заключения сделки.

Публикуем только проверенную информацию

Автор статьи

Иващенко Србуи Саргисовна Ведущий юрист по жилищному законодательству

Стаж: 16 лет

Консультаций: 30361

Специализируется на вопросах жилищного и земельного права, а также оказывает юридические консультации по недвижимости. Помогает клиентам разобраться в решении самых сложных юридических кейсов.

https://xn--g1an9b.xn--p1ai/articles/osobaya-ekonomicheskaya-zona-tseli-sozdaniya-tipy-i-preimuschestva/