Что такое фондовый рынок России: основные участники, структура, преимущества и недостатки + список индексов

Фондовый рынок России за всю свою недолгую историю (по сравнению с его аналогами в развитых капиталистических странах) прошел весьма интересный путь — начиная от многочисленных бирж, торговавших ваучерами и нефтью по бартерным сделкам, дефолта 1998 и кризиса 2009 года до современной высокотехнологичной торговой площадки.

Немало как частных лиц — инвесторов, трейдеров, — так инвестиционных корпораций, фондов получили благодаря фондовому рынку России хорошие прибыли, миллиардные суммы привлеченного инвестиционного капитала в рамках первичного размещения — IPO.

На каких принципах сейчас работает российский фондовый рынок стран, какие ценные бумаги на нем торгуются, кто являются участниками торгов на ней, как можно заработать, расскажу в этой статье.

Что принято считать фондовым рынком России

В своем классическом определении фондовый рынок — это организованная и регулируемая государством система проведения торгов, обмена ценными бумагами, товарами, валютой, драгоценными металлами.

Работа фондового рынка построена на следующих принципах:

- Равного доступа всех участников к торговым системам фондовой биржи и другим площадкам, где предусмотрен оборот ценных бумаги, других биржевых активов.

- Отсутствия монополии на информацию, касающуюся стоимости активов, их характеристик, а также о тех, кто является эмитентом ценных бумаг, правообладателем активов.

- Свободного ценообразования, отсутствия диктата цен как со стороны государства, так и крупных корпораций, инвестиционных фондов (маркетмейкеров).

Кроме этого, важным элементом работы любого фондового рынка является наличие определенной системы законодательства, регулирующего работу рынка, устанавливающего понятные всем участникам рынка правила игры — между биржами, брокерами, инвесторами и государством.

Кроме этих структурных или институциональных элементов, фондовый рынок не может обойтись без соответствующей инфраструктуры.

В эту систему входят такие элементы, как:

- системы передачи информации, специальное программное обеспечение;

- биржевые торговые площадки и торговые платформы;

- платежные системы, с помощью которых производятся расчеты между всеми контрагентами и участниками фондового рынка. Это могут быть как традиционные банковские приложения и системы переводов, так и специализированные, включая построенные на платформе блокчейн;

- системы хранения и учета данных;

- рыночные медиаресурсы, консультационные и аудиторские компании.

Структура и участники

Фондовый рынок подразумевает наличие определенной структуры, которую в первую очередь формируют такие институты, как:

- Центральный банк РФ, который определяет политику работы фондового рынка (как части общей государственной финансовой системы), обращения ценных бумаг на нем, права и обязанности всех его участников. В некоторых случаях ЦБ РФ является прямым участником торгов на бирже. Например, он нередко осуществляет валютные интервенции для сглаживания курса национальной валюты — рубля — или наоборот выходит на биржевой рынок с покупками долларов для пополнения золотовалютных резервов страны.

- Фондовая биржа как место проведения торгов ценными бумагами и другими биржевыми активами.

- Посредники в виде брокерских компаний, валютных дилинговых центров, форекс-брокеров, инвестиционных банков, а также управляющих компаний ПИФ и фондов ETF.

- Участники торгов — инвесторы (как частные, так и корпоративные), включая негосударственные пенсионные фонды, банки, страховые компании.

- Налоговые органы, которые ведут учет финансовых сделок по торгам на фондовом рынке, внебиржевых операций с ценными бумагами и активами, производят начисление и взимание налогов.

Список бирж

К сожалению, список торговых площадок, подпадающих под определение «фондовая биржа», в России небольшой.

Всего существует две полноценные биржевые платформы:

- Московская межбанковская валютная биржа РТС – ММВБ (в английской транскрипции — MOEX–RTS). Биржа имеет статус юридического лица — это ПАО «Мосбиржа». Эта площадка сейчас представляет объединение двух ранее самостоятельных бирж. Объединение произошло в 2015 году.

- Второй биржей в России является Санкт-Петербургская фондовая биржа. Она выполняет вспомогательную роль и на ней проводятся в основном торги иностранными ценными бумагами.

Список индексов

Российский фондовый рынок располагает только двумя основными индексами. Такими являются два индикатора:

- Индекс ММВБ — МОЕХ или МОЕХ 10.

- Индекс РТС — RTS.

Кроме этого, российский фондовый рынок имеет еще ряд специализированных индексов, отражающих деловую и рыночную активность на рынке в его различных секторах:

- Индекс нефти и газа — код индекса MOEXOG.

- Индекс электроэнергетики — код индекса MOEXEU.

- Индекс телекоммуникаций — код индекса MOEXTL.

- Индекс металлов и добычи — код индекса MOEXMM.

- Индекс финансов — код индекса MOEXFN.

- Индекс потребительского сектора — код индекса MOEXCN.

- Индекс химии и нефтехимии — код индекса MOEXCH.

- Индекс транспорта — код индекса MOEXTN.

- Индекс Мосбиржи — РСПП Ответственность и открытость.

- Индекс Мосбиржи инноваций — код индекса MOEXINN.

- MOEX Russia Total Return — код индекса MCFTR.

- Индекс Мосбиржи гособлигаций — код индекса RGBITR.

Кроме этих основных индексов, на Московской бирже рассчитывается еще несколько десятков различных технических индексов, с которыми можно подробнее ознакомиться прямо на сайте биржи, перейдя по ссылке:

Специальные институты

Российский фондовый рынок, кроме биржи и брокеров, имеет еще ряд важных элементов.

К специальным институтам, связанным непосредственно с фондовым рынком, кроме ФНС, брокеров и самой биржи, следует отнести две важные организации:

- Национальный депозитарный центр (НДЦ). В базах данных этого учреждения находятся все архивы по сделкам, проведенным когда-либо на ММВБ – РТС. Также на серверах этой организации хранятся все реестры акционеров, записи того, кто какими ценными бумагами владеет.

- Национальный клиринговый расчетный центр — это организация, которая занимается проведением взаиморасчетов по всем сделкам, совершенным в течение торговой сессии на бирже.

Кроме этих двух специальных структур, без которых невозможна полноценная работа биржи, российский фондовый рынок имеет также ряд организаций, занимающихся аудитом акционерных обществ, — аудиторские компании. Сюда также относятся и инвестиционные банки, через которые проходят сделки с ценными бумагами,

Статистика

Красноречивее любых слов при описании фондового рынка или работы фондовых бирж является статистика. Приведу самые интересные данные, которые наиболее отчетливо дают представление о том, что такое российский фондовый рынок.

Таблица 1. Количество уникальных клиентов в системе торгов Московской фондовой биржи.

Таблица 2. Фактические и целевые показатели развития фондового рынка Российской Федерации.

Рисунок 1. Капитализация фондового рынка России к ВВП страны, %.

Рисунок 2. Общая капитализация российского фондового рынка (трлн. руб.).

Источник — данные Московской биржи.

Как видно из приведенных данных:

- Капитализация российского рынка акций на порядок меньше, чем в развитых странах, например, она в США составляет около 18 трлн. долларов, в Японии — около 8 трлн. долларов. Т.е. российский фондовый рынок еще очень и очень недооценен.

- Количество участников торгов на Московской бирже критически мало, составляя числом менее 1% от всего населения страны. Для сравнения — в Америке каждая третья семья имеет акции, облигации, другие ценные бумаги. Такая низкая активность населения, которое только на счетах, депозитах в Сбербанке имеет более 20 трлн. рублей, говорит о низкой финансовой грамотности граждан России и об их неуверенности в перспективах развития отечественной экономики.

- Быстрый рост стоимости (капитализации), которую имеет российский фондовый рынок с 2015 года, говорит о том, что постепенно крупные российские инвесторы — резиденты — возвращают свой капитал из дальних стран и из офшоров. Это несколько обнадеживает насчет дальнейшей перспективы развития отечественного рынка ценных бумаг.

ТОП-10 самых доходных акций

Что касается вопроса, какие самые прибыльные акции предлагает российский фондовый рынок, в частности — торгующиеся на бирже МОЕХ (ММВБ), то ниже приведена таблица таких финансовых инструментов.

Здесь надо пояснить, что расчет рейтинга доходности ведется на Мосбирже ежеквартально, относительно соответствующего квартального периода прошлого года, т.е. год к году. Последний расчет рейтинга доходности производился 21 декабря 2019 года

Для сравнения — индекс Мосбиржи за весь год показал довольно среднюю, хотя и положительную динамику, прибавив всего почти 27% (значение индекса на 26.11.2019 г. — 2940 индексных пункта).

| Инструмент | Цена | Изм. цены, % | Капитализация, руб. | Время обновления рейтинга | |

| 1 | Система ао | 16,085 | 104,49 | 155 220 250 000 | 14:24:19 21.09 |

| 2 | ГАЗПРОМ ао | 254,00 | 69,87 | 6 013 072 276 600 | 14:25:33 21.09 |

| 3 | Сургнфгз | 45,000 | 68,16 | 1 889 331 837 179 | 14:26:57 21.09 |

| 4 | ГМКНорНик | 17 240 | 44,16 | 2 728 152 006 240 | 14:26:35 21.09 |

| 5 | Полюс | 6 728,5 | 41,59 | 898 665 989 192 | 14:25:24 21.09 |

| 6 | Татнфт 3ап | 690,8 | 40,18 | 1 729 598 693 770 | 14:26:34 21.09 |

| 7 | Polymetal | 953,5 | 38,19 | 448 324 449 654 | 14:19:41 21.09 |

| 8 | Yandex clA | 2 635,8 | 37,28 | 771 228 899 049 | 14:18:30 21.09 |

| 9 | FIVE—гдр | 2 124,5 | 33,03 | 576 956 566 564 | 14:15:06 21.09 |

| 10 | ЛУКОЙЛ | 6 060,0 | 31,08 | 4 545 000 000 000 | 14:26:55 21.09 |

| 11 | Сбербанк—п | 215,40 | 29,37 | 5 288 332 780 000 | 14:26:52 21.09 |

| 12 | ФСК ЕЭС ао | 0,19754 | 28,67 | 251 797 387 918 | 14:23:49 21.09 |

| Индекс МосБиржи | 2 930,62 | 26,95 | — | — | |

| 13 | ВТБ ао | 0,045880 | 25,02 | 594 629 636 557 | 14:24:29 21.09 |

| 14 | Сбербанк | 235,00 | 24,67 | 5 288 332 780 000 | 14:26:57 21.09 |

| 15 | МТС—ао | 304,50 | 23,03 | 608 507 189 588 | 14:26:12 21.09 |

| 16 | М.видео | 480,1 | 20,18 | 86 306 725 783 | 14:24:17 21.09 |

Котировки акций РФ онлайн в реальном времени

Плюсы и минусы ФР России

Хотя современный российский фондовый рынок сильно отстает по стоимости и количеству обращающихся на нем активов от своих зарубежных аналогов, все же и у него имеются свои преимущества:

- сравнительно низкая стоимость акций как в секторе «голубых фишек», так и в третьем эшелоне;

- дивидендная доходность по многим акциям выше значения 10% годовых, для сравнения — акции зарубежных компаний в лучшем случае имеют такую доходность на уровне 2–3% в годовом выражении. Т.е. российский фондовый рынок привлекателен в качестве доходности для иностранных инвесторов;

- низкая ставка налога для инвесторов-физических лиц — всего 13% НДФЛ. В Америке такая ставка находится на уровне не ниже 30% от суммы полученного дохода по биржевым сделкам с ценными бумагами.

К основным недостаткам, которыми обладает российский фондовый рынок, отнесу:

- российский фондовый рынок характеризуется высокой волатильностью из-за его низкой капитализации, что представляет большой риск для долгосрочных инвесторов;

- валютный риск, связанный с низкой курсовой устойчивостью рубля — валюты, в которой номинируются ценные бумаги на рынке;

- непрозрачность бизнеса многих компаний, чьи акции котируются на ММВБ;

- относительно ограниченный выбор из имеющегося в списке числа акций компаний-эмитентов, где даже в секторе самых ликвидных «голубых фишек» находится не более 30–40 акций. Российский фондовый рынок пока по уровню инвестиционного выбора сопоставим с таким торговыми площадками, как BOVESPA (Бразилия) и KOSPI (Республика Корея).

Краткая история формирования

Российский фондовый рынок имеет небольшую историю со времени принятия курса на либерализацию экономики страны в 1991 году.

Можно условно разделить на три периода:

- Зарождение рынка с 1992 по 1998 год. В это время начал быстро расти, что сопровождалось повсеместным развитием бирж различной функциональной направленности. В середине 90-х гг. в российский фондовый рынок насчитывал около 1000 биржевых площадок. Одни торговали товарами народного потребления, нефтью, лесом, углем, осуществляя в основном сделки по бартерным схемам. Другие торговали исключительно валютой, третьи — работали на рынке ГКО и занимались ваучерной приватизацией.

- 1999 по 2008 гг. После кризиса и дефолта 1998 года число биржевых площадок значительно сократилось. Осталось только несколько крупных региональных фондовых площадок и две общего федерального значения — РТС и ММВБ. На них торговались акции ведущих российских компаний, проводились IPO — размещения, а также началась торговля ОФЗ, в том числе и для населения. В это время российский фондовый рынок испытывал настоящий бум — в него шли массово деньги не только российских инвесторов, но и зарубежных. В лучшее время доля их достигала почти 40%.

- 2008 по 2019 гг. Российский фондовый рынок после кризиса сильно потерял в своей стоимости — большая часть инвесторов-нерезидентов безвозвратно ушла с российского рынка. Они «увели» с него более 200 млрд. долларов. Правда, пока еще остаются инвесторы-нерезиденты в ОФЗ, где их доля достигает около 30%. Российский фондовый рынок стал сильно волатильным, немало компаний вообще ушло с рынка, пройдя делистинг на бирже. Более 2/3 капитализации всего рынка сосредоточено в акциях 40–50 компаний-эмитентов, что мало привлекательно даже для долгосрочного инвестора.

Что сейчас происходит с фондовым рынком

То, что сейчас происходит, как себя характеризует российский фондовый рынок, можно объяснить тремя очевидными факторами:

- Приток нерезидентов на российский фондовый рынок практически стагнировал — в основном приходят деньги российских инвесторов, которые хранили свои капиталы на офшорных счетах. Это дает некоторую поддержку всему рынку.

- Заметна активность инвесторов, в том числе и иностранных, в секторе государственных облигаций — ОФЗ. Индекс этого сектора ценных бумаг обновил исторические максимумы. Это поддерживает не только российский фондовый рынок, но и курс рубля, так как стимулируется спрос на ОФЗ.

- Явно отсутствует активность российских компаний по проведению первичных размещений, что не дает причин для объективного роста всей капитализации.

Одним словом — российский фондовый рынок, как и в других странах, находится в состоянии консолидации, так как нет видимых причин ни для роста, ни для существенного падения.

Насколько вероятен обвал

Биржевые крахи или обвалы, как показывает практика, никогда не приходят тогда, когда все их ждут. Так и в этот раз — весь мир ждет обвала американского, китайского или европейского фондового рынка. Но этого не происходит. Тому есть простая причина — правительства всех ведущих стран печатают деньги, что стимулирует рост и фондового рынка, и потребительского кредитования.

До каких пор будет расти эта финансовая пирамида — сказать пока трудно. Но, как говорит один известный инвестор У. Баффет, «деревья не растут до небес, так же, как и акции», и фондовые рынки тоже.

Российский фондовый рынок, включая внебиржевой ценных бумаг, является 100% отражением всех мировых тенденций. Поэтому, как только начнется настоящий обвал на мировых биржевых площадках, российские инвесторы это сразу заметят и почувствуют.

Как вложить деньги в ФР

Вложить деньги в российский фондовый рынок можно через следующие инструменты:

- ETF — это биржевые фонды, ориентированные на вложение денег клиентов-инвесторов в активы различных стран по всему миру. Средняя доходность в диапазоне от 10 до 30%. Риск — средний.

- Акции и облигации — наиболее доступный и высокодоходный вариант инвестиций. Но степень риска выше среднего. Требуется время для роста капитала — не менее 3–5 лет. Доходность от 20% в год и выше.

- ПИФ — некогда популярные инвестиции в паевые инвестиционные фонды сейчас находятся на третьем плане интереса большинства розничных инвесторов. Доходность низкая — не более 10–15% в год, высокие комиссии управляющих, риски же сопоставимы с самостоятельным инвестированием в ценные бумаги.

Сколько приносят инвестиции в рынок РФ

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Чтобы ответить на вопрос, какие варианты заработка предлагает российский фондовый рынок, необходимо знать — какой именно стратегии будет придерживаться каждый конкретный инвестор. Если говорить о долгосрочных стратегиях — это от 3 лет и более, то уровень доходности в разы больше, чем банковский депозит.

Т.е. это не десятки, а даже сотни процентов. Например, акции Сбербанка в 2009 году на пике кризиса стоили 12 рублей. Сейчас их можно продать более чем за 250 рублей. Суммарный доход инвестора за 10 лет — около 2000%.

Если же говорить о краткосрочных инвестициях или о трейдинге, то тут многое зависит от личного опыта человека. В среднем опытный трейдер получает доход до 10% в месяц. Чтобы достичь таких результатов — нужны годы упорного труда, учебы и тренировка самодисциплины.

Лучшие брокеры

Чтобы реализовать свои инвестиционные планы на рынке акций или облигаций, не обойтись без посредника — брокера. Российский ФР располагает несколькими брокерскими компаниями, имеющими многолетний стаж работы с российскими клиентами-инвесторами.

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Отзывы инвесторов

Роберт Нихтшульцер (исполнительный директор инвестиционной компании).

Наша компания пришла на российский фондовый рынок в 1998 года. Сложно, нужно уметь разбираться в местной специфике. Но все эти сложности всегда компенсируются доходностью, которая намного выше, чем на фондовых площадках с мировой известностью.

Алишер Курмангалиев — частный инвестор.

Российский фондовый рынок – очень интересный как для начинающих инвесторов, так и для спекулянтов со стажем — купил акции Сбербанка или Газпрома — и проблем нет. Сиди и жди, когда капитал вырастет. Нет сложностей с тем, чтобы выбирать из тысячи акций, как в Америке.

Альтернативы

Альтернативными вариантами вложения денег в российские фондовые биржи могут быть сейчас такие группы активов, как:

- акции и облигации стран Юго-Восточной Азии. Больше перспектив роста при динамично развивающихся экономиках;

- рынок золота, серебра и драгоценных металлов;

- рынок антиквариата, авторские права, технологии, а также предметы искусства, винные коллекции;

- криптовалюты (первые ТОП-10 рейтинга);

- активы, номинированные в долларах. Лучше всего — в наличных долларах США.

Заключение

В качестве заключения отмечу, придет и время российского ФР. И будет все как в 2000 гг., когда инвесторы будут стоять в очереди у брокеров, чтобы купить российские акции, а российский индекс ММВБ будет каждую неделю переписывать исторические максимумы на своем графике.

На этом все, жду ваше мнение в комментариях.

Корреляция криптовалют с фондовым рынком: определение и факторы влияния

Корреляция от лат. correlatio «соотношение» – взаимозависимость двух и более величин. В зависимости от соотношения одной величины к другой, корреляция может быть положительной и отрицательной (обратной).

Корреляция криптовалют с фондовым рынком

Корреляция криптовалют (биткоина) с фондовым рынком в разные временные отрезки имеет положительную либо отрицательную направленность с коэффициентом R от – 1 до +1. В случае положительной корреляции коэффициент R стремиться к +1, в случае отрицательно – к -1. Когда корреляция отсутствует, R=0. Имея представление о корреляционной зависимости инструментов инвестирования, грамотный инвестор диверсифицирует свой портфель либо хеджирует риски. Для диверсификации и хеджирования инвестор использует инструменты с отрицательной либо с невысокой положительной корреляцией. К примеру акции и гособлигации.

Что влияет на корреляционное соотношение величин?

Наличие отрицательной либо положительной направленности связано с различными макроэкономическими факторами. Рассмотрим некоторые из них.

Политические решения одних стран могут затрагивать экономические интересы других стран. Так политические действия одной страны могут наложить торговые ограничения на другую страну. К примеру, в мае 2019 года из-за торговых войн между США и Китаем, а также политики Дональда Трампа в отношении китайского экспорта (он предложил повысить пошлины на китайские товары, а также призвал американские компании убрать производство из Китая), фондовые индексы падали, в то время как золото и криптовалютные активы показывали рост. Инвесторы использовали золото в качестве защитного инструмента, а криптовалюту в качестве альтернативного рискового актива. Таким образом, из-за давления на глобальную экономику и централизованные фондовые индексы, инвесторы и трейдеры хеджировали свои рыночные риски. В июне на фоне достижения торговых соглашений между Вашингтоном и Пекином картина существенно поменялась: фондовый рынок начал восстанавливаться и к концу июня утраченные позиции были полностью восстановлены, Биткоин продолжал расти и к концу месяца вырос до максимума с начала года.

В начале августа на фоне нового выпада Дональда Трампа в адрес Пекина фондовый рынок вновь снизился, а золото и криптовалюты — наоборот. Далее, после 3 – х недельного бокового тренда фондовые индексы продолжили рост вплоть до конца года, Биткоин снизился к отметке 7300 долларов, золото находилось в нейтральной консолидации.

В промежутке времени, начиная с мая 2019 года и до конца года криптовалюты и золото находились в отрицательной корреляционной зависимости с фондовыми рынками. Такое соотношение криптовалют и золота с фондовыми рынками вполне устраивало и инвесторов, и трейдеров (всегда найдется альтернативный инструмент для вложений и спекуляций).

Политические решения оказывают влияние на фондовый рынок в связи с тем, что эти действия могут повлиять на поставку материалов, рабочей силы, доставку и так и далее. В результате политических явлений, инвесторы, инвестирующие свои денежные средства в те или иные активы фондового рынка опасаются нестабильности, и как следствие, волатильности. Тем самым, следуя своим убеждениям, инвесторы могут покупать или продавать тот, или иной актив на фондовом рынке, либо вовсе выводить денежные средства с фондового рынка и вкладываться в криптовалюты.

Денежно – кредитная политика.

Изменение денежно – кредитной политики, к примеру снижение процентной ставки может привести к тому, что такие инвестиции, как облигации могут принести меньшую доходность, что снизит интерес инвесторов к традиционным активам и повысит вложения в альтернативные инструменты, каким являются криптовалюты. Кроме того, меры денежно – кредитной политики, принимаемые для борьбы с последствиями инфляции, могут замедлить экономический рост, что в свою очередь повлияет на цены акций и криптовалют.

Настроения и ожидания инвесторов.

Является одним из наиболее значимых факторов, влияющих на цены и настроения инвесторов. На фондовом рынке настроения инвесторов – это ожидания инвесторов от рынка. В связи с этим они делятся на два сегмента: те, кто считает, что цены будут расти, и те, кто считает, что цены будут снижаться. И те, и другие основывают свои инвестиционные решения на своих перспективах на будущее. В зависимости от тех или иных настроений и ожиданий, инвесторы могут вкладываться в традиционные инструменты фондового рынка либо в децентрализованные криптовалютные активы.

Генеральный директор криптовалютного хедж – фонда BitBullCapital Джо Ди Пасвале заявил, что

“Инвесторы входят на рынки, традиционные или цифровые, когда те настроены оптимистично, а при негативных настроениях стремятся выйти“.

Экономические условия.

Значительное влияние на цены инструментов фондового рынка и криптовалют оказывают экономические условия страны. Индикаторами здоровой экономики страны является ее валовой внутренний продукт (ВВП), занятость, инфляция и другие показатели. В различные периоды эти показатели то растут, то снижаются. Экономика страны имеет свои естественные жизненные циклы: экономический подъем, спад, рецессия и депрессия. На экономические циклы могут оказывать влияние различные макро – события (войны, природные катаклизмы, пандемии и так и далее). К примеру, пандемия COVID-19 в начале 2020 года вызвала экономический спад, который привел к короткой рецессии и резкому падению цен. И на фондовом рынке, и на рынке криптовалют, прослеживалась положительная корреляция криптовалют с фондовым рынком. Из – за создавшейся всеобщей паники люди стали выводить свои активы в фиатные деньги. В моменте падение фондового рынка достигало более 35%, Биткоина – 63%.

Регулирование.

Изменения в регулировании влияют на цены на криптовалюты и акции. Например, в 2021 году правительство Китая оказывало давление на операторов майнинговых ферм, чтобы они закрылись и ушли. В июне провинция Сычуань ввела меры, которые объявили их незаконными. К концу июля цена Биткойна упала примерно с 53 000 долларов до 32 000 долларов, а в сентябре Китай фактически запретил криптовалюту. Цена Биткойна восстановилась после того, как майнеры переместились, но только в октябре цены достигли прежних уровней.

Волатильность.

Подмечено, когда волатильность возрастает, корреляция между инструментами также растет. При больших потрясениях, когда рынки падают, инвесторы в панике могут выходить из всех рисковых активов, что приводит к их высокой корреляции.

Корреляция рынка криптовалют и ценных бумаг

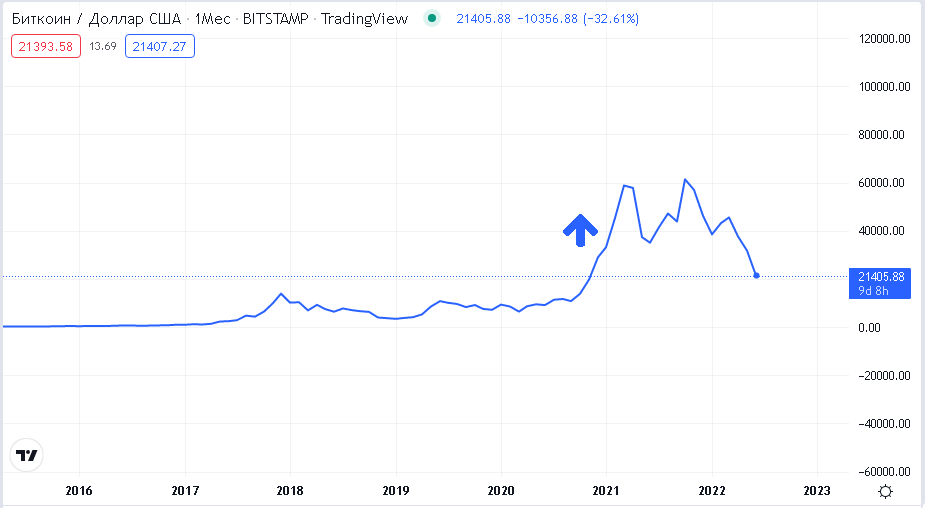

С апреля 2020 по апрель 2021 года корреляция Биткоина с фондовым рынком приобрела положительную направленность, оба актива показали хороший рост. Далее рост на фондовом рынке продолжился, Биткоин снизился на 40%, наблюдалась отрицательная корреляция. В период с июля по ноябрь 2021 года корреляция BTC с фондовым рынком вновь приобрела положительную направленность, первая криптовалюта обновила свой предыдущий максимум.

Итог

Подводя итоги, следует отметить, что корреляция Биткоина с фондовым рынком в разные промежутки времени в зависимости от макроэкономических факторов меняется: имеет то положительную, то отрицательную направленность. Также подмечено, что корреляция между активами с течением времени приобретает все больше положительную направленность. Понимание того, в какой корреляционной зависимости находятся активы помогает инвесторам и трейдерам грамотно диверсифицировать свой портфель, а также хеджировать инвестиционные риски.

Автор: Каримова Аделаида, аналитик Freedman Сlub Crypto News

https://greedisgood.one/fondoviy-rynok-rossii