10 самых известных крипто-венчурных компаний и Web3 Средства на 2023 год сейчас

Чтобы улучшить ваше взаимодействие с местным языком, иногда мы используем плагин автоматического перевода. Обратите внимание, что автоперевод может быть неточным, поэтому читайте оригинал статья для точной информации.

Фирмы Crypto VC — это компании венчурного капитала, специализирующиеся на инвестировании в проекты и стартапы, связанные с криптовалютой.

Web3 Фонды — это инвестиционные инструменты, ориентированные на предоставление капитала для блокчейн-проектов, которые способствуют развитию Web 3.0 технология.

Криптовалюта и технология блокчейна были быстрорастущей отраслью в последнее десятилетие, и венчурные компании играют неотъемлемую роль. По мере расширения инвестиционных возможностей становится как никогда важно определить, какие фирмы венчурного капитала лучше всего подходят для инвестирования в ваш проект или токен. В этом посте будут рассмотрены 10 лучших крипто-венчурных компаний и web3 фонды 2023 года, чтобы помочь вам принять лучшее решение при выборе венчурной фирмы.

- 1. Пантера Капитал

- 2. Алхимические предприятия

- 3. Криптовалюта a16z

- 4. Венчурные фонды Coinbase

- 5. Перейти к криптографии

- 6. Мультикойн Капитал

- 7. Парадигма

- 8. Поличейн Капитал

- 9. DeFiанс капитал

- 10. Общины Южного Парка

- Часто задаваемые вопросы

- Заключение

1. Пантера Капитал

Pantera Capital — это фонд, ориентированный на технологию блокчейн и инвестиции, связанные с цифровой валютой. Компания инвестировала в более чем 75 компаний в десяти странах и управляет активами на сумму более 650 миллионов долларов. Известные инвестиции включают Bitstamp, Circle и Coinbase.

Pantera Capital стала лидером в экосистеме цифровой валюты, предоставляя информацию о рынке и услуги венчурного капитала стартапам, проектам и учреждениям. Компания также разработала инвестиционные инструменты, такие как фонды, которые позволяют инвесторам получать доступ к отдельным активам или наборам криптоактивов, таких как биткойн и эфириум.

Pantera Capital стала лидером в экосистеме цифровых валют и стремится помочь сформировать будущее технологии блокчейн. Благодаря опытной команде инвесторов и предпринимателей Pantera Capital имеет все возможности для того, чтобы возглавить отрасль в будущем.

2. Алхимические предприятия

Алхимия Венчурс является венчурной фирмой, инвестирующей в децентрализованные вычисления на ранней стадии и новые технологии блокчейна. Компания инвестирует в стартапы, работающие над решениями для масштабирования, безопасности, конфиденциальности и рынка для web3 приложений.

Alchemy Ventures стремится обеспечить наилучшее качество услуг и капитала для блокчейн-проектов, предлагая полный набор продуктов, услуг и ресурсов. Они инвестировали в такие проекты, как ChainSafe Systems, Bluzelle Networks и Althea Protocol. Их портфельные компании поддерживаются высококвалифицированной командой блокчейн-инженеров, разработчиков и бизнес-профессионалов, стремящихся к инновациям и росту.

Выполняя свою миссию по созданию будущего децентрализованной сети, Alchemy Ventures находится в авангарде web3 развитие и инвестирование. Они стремятся сделать Web3 приложения более доступны и безопасны для всех и везде. Поддерживая разработчиков и сообщества, которые создают игры, метавселенную, DeFiили web3 приложений, использующих технологию блокчейна, Alchemy Ventures играет активную роль в распространении технологии блокчейна на миллиард человек.

3. Криптовалюта a16z

Andreessen Horowitz — одна из ведущих фирм венчурного капитала в области блокчейна и криптовалюты. Он предоставляет глубокую информацию о рынке и техническую поддержку своим портфельным компаниям. Основанная Марком Андриссеном и Беном Горовицем криптовалюта a16z инвестировала более 1 миллиарда долларов в Web3 проектов с момента создания. Фирма активно инвестирует в несколько этапов проектов в быстром темпе.

Благодаря своим обширным ресурсам и опыту, a16z crypto позиционируется как одна из ведущих фирм венчурного капитала в мире. web3 пространство на долгие годы. Криптовалюта A16z управляет активами на сумму более 3 миллиардов долларов в нескольких фондах, что делает ее сегодня одной из самых успешных венчурных фирм, ориентированных на криптовалюту. Кроме того, фирма предлагает услуги, помогающие предпринимателям быстро и гибко запускать свои проекты.

4. Венчурные фонды Coinbase

Совместные предприятия С момента своего основания в 2017 году он является лидером в области венчурного капитала в сфере криптовалют. Они инвестировали в сотни компаний на всех уровнях. web3 и криптовалютная экосистема, обеспечивающая раннее финансирование для многих стартапов, которые стали важными игроками в этой области. Благодаря постоянной поддержке выдающихся предпринимателей Coinbase Ventures имеет все возможности оставаться значительной силой в криптовалютном венчурном капитале и web3 финансировать пространство в 2023 году.

Они особенно заинтересованы в проектах по созданию Web3 экосистемы, такие как децентрализованные финансы, невзаимозаменяемые токены и технологии метавселенной. Coinbase Ventures инвестировала в несколько проектов, включая Uniswap и Aave.

5. Перейти к криптографии

Имея в управлении активы на сумму более 15 миллиардов долларов, Перейти Crypto является крупнейшей в мире венчурной компанией, специализирующейся на инвестициях в технологии блокчейн.

Jump Crypto специализируется на инвестициях на ранних стадиях и инвестировала во многие успешные проекты, такие как Ethereum, Augur и 0x. У них также есть венчурный фонд Jump VC, который фокусируется на ранних стадиях инвестиций в компании, основанные на блокчейне.

В их команду входят бывшие инвесторы из Goldman Sachs и Morgan Stanley, а также опытные криптоэксперты. Подход фирмы к инвестициям основан на вере в то, что технология блокчейна повлияет на все отрасли и секторы экономики.

Портфель фирмы включает инвестиции в инфраструктуру блокчейна, решения для обеспечения безопасности, компании по обработке платежей, децентрализованные приложения (dApps) и фирмы по управлению активами. Jump Crypto также инвестировала в несколько венчурных фондов и акселераторов, помогая поддерживать проекты на ранних стадиях.

Используя свой опыт, опыт и ресурсы, Jump Crypto помогает внедрять инновации в области блокчейна и способствовать глобальному признанию цифровых активов. В результате их миссия состоит в том, чтобы предоставить людям финансовую независимость путем внедрения технологии криптовалюты и блокчейна.

6. Мультикойн Капитал

Multicoin Capital является венчурной фирмой, ориентированной на инвестиции в развивающийся децентрализованный блокчейн и web3 инфраструктура. Multicoin стремится инвестировать в проекты, которые создают протоколы, платформы, приложения и услуги, которые приносят долгосрочную фундаментальную ценность быстро развивающейся децентрализованной экономике. У фирмы есть инвестиции на всех этапах развития компании, от посевных до поздних раундов.

Фирма инвестировала в такие проекты, как Filecoin, 0x, Polkadot, Ethereum и многие другие протоколы. Multicoin также управляет ETF, ориентированным на инвестиции в активы на основе блокчейна. Помимо своей венчурной деятельности, они очень активны на публичных рынках и имеют специальный фонд, предназначенный для инвестирования в крипто-токены.

Команда Multicoin состоит из бывших венчурных капиталистов, предпринимателей и технологов, которые привносят уникальную перспективу в пространство блокчейна. Они стремятся помочь компаниям добиться успеха в этой быстро развивающейся среде, предоставляя капитал, поддержку и доступ к своей сети. Multicoin полон решимости формировать будущее web3 и служить ведущей криптовалютной венчурной фирмой.

7. Парадигма

Парадигма стремится поддерживать проекты по мере их прохождения через этапы разработки и часто вовлекается в работу на ранних стадиях формирования. Благодаря своей адаптируемой, долгосрочной, многоступенчатой и глобальной инвестиционной стратегии Paradigm может инвестировать от 1 до 100 миллионов долларов в прорывную криптовалюту.Web3 компании и протоколы.

Его практический подход к тому, чтобы помочь портфельным компаниям раскрыть свой потенциал в технической и операционной областях, делает его одной из самых успешных криптовалютных венчурных компаний на сегодняшний день. Забегая вперед, Paradigm намерена продолжать свою миссию по внедрению инноваций и прорывов в области блокчейна в течение многих лет.

Фирма инвестировала в такие проекты, как Compound, MakerDAO, Uniswap, wap и Aave. В их команду входят опытные инвесторы из венчурных фондов и технологических компаний. Миссия Paradigm состоит в том, чтобы предоставить людям финансовую независимость, используя Технологии блочейна. Люди, стоящие за компанией, считают, что децентрализация окажет преобразующее воздействие на мировую экономику и поможет обеспечить экономическое процветание.

Благодаря своим инвестициям в некоторые из самых инновационных проектов в блокчейне/web3 space, Paradigm помогает компаниям реализовать свой потенциал и создать лучшее будущее для всех. В результате они помогают создавать основы децентрализованной экономики и открывают новую эру финансовой свободы.

Paradigm также активно присутствует на публичных рынках со своим специализированным фондом, ориентированным на инвестиции в токены. Через свой фонд токенов фирма помогает увеличить ликвидность в пространстве и предоставить более широкий доступ к капиталу для проектов. Обладая солидным портфелем инвестиций, Paradigm стала незаменимым партнером в секторе блокчейнов и продолжает оставаться движущей силой инноваций.

8. Поличейн Капитал

Это одна из самых успешных компаний венчурного капитала в области криптовалюты, которая добилась значительных успехов с момента своего основания в 2016 году. Фирма осуществила более 70 инвестиций, в том числе некоторые из крупнейших имен в криптовалюте, такие как Coinbase и 0x. Они также привлекли более 600 миллионов долларов общего финансирования, которое они использовали для поддержки своих разнообразных портфельных компаний.

Polychain Capital занимается развитием криптоэкономики, инвестируя в проекты, протоколы и криптовалюты на ранних стадиях. Фирма считает, что долгосрочные инвестиции являются ключом к внедрению инноваций и помогают компаниям добиться успеха в этой быстро развивающейся сфере.

Их команда состоит из лучших специалистов из традиционных венчурных компаний и ветеранов отрасли с большим опытом работы в сфере блокчейна. Они глубоко заинтересованы в том, чтобы помочь своим портфельным компаниям добиться успеха, и имеют опыт предоставления дополнительных услуг, таких как техническая помощь, стратегические консультации и доступ к капиталу.

Фирма также разработала платформу, которая позволяет инвесторам получать доступ к нескольким цифровым активам, управляя рисками за счет диверсификации. Polychain Capital, обладающая солидным послужным списком в криптопространстве, сегодня является одной из самых востребованных фирм венчурного капитала.

9. DeFiанс капитал

DeFiance Capital, первая венчурная компания в области криптовалют, сыграла важную роль в развитии компаний, занимающихся технологией блокчейна на ранних стадиях. Основанная в 2017 году, DeFiance Capital инвестирует в новаторские web3 стартапы, в том числе децентрализованные финансовые проекты и протоколы, которые призваны вернуть прозрачность и доверие во все более цифровой мир.

Помимо инвестиций, DeFiанс капитал использует активный подход, сотрудничая с командами для запуска сетевых эффектов, необходимых для масштабирования. В то же время они предлагают неоценимое лидерство и рекомендации по важнейшим вопросам, таким как экономика токенов, масштабирование управления и создание сообщества. Они считают, что инвестирование — это больше, чем просто разовая сделка, и они в этом со своими основателями надолго.

DefiМиссия ance Capital – инвестировать в проекты, имеющие реальный потенциал, и помогать им добиться успеха. Они понимают, что единственный способ по-настоящему создать ценность — это построить прочные отношения с командами, которые они поддерживают, поэтому они стремятся предоставить основателям больше, чем просто капитал.

10. Общины Южного Парка

South Park Commons — венчурная компания из Сан-Франциско, ориентированная на ранние стадии web3 и блокчейн-компании. Команда работает с основателями, чтобы помочь им развивать свой бизнес с помощью финансового, оперативного и стратегического руководства. С 2014 года фирма инвестировала в 27 компаний и привлекла от своих инвесторов более 125 миллионов долларов.

Южный парк Commons сотрудничает с основателями для выявления и использования значительных преимуществ блокчейна и web3- активированные бизнес-модели. Фирма стремится помогать создавать компании, меняющие правила игры в этой области, включая ведущие биржи, кошельки, смарт-контракты, стейблкоины, платежи, игровой, платформы DApp, протоколы безопасности, инструменты конфиденциальности, корпоративные решения и многое другое.

Команда фокусируется на том, чтобы помочь компаниям добиться успеха, а не только на возврате инвестиций. Они имеют глубокое понимание web3 пространство и увлечены внедрением инноваций в нем. South Park Commons располагает хорошими возможностями для того, чтобы помочь основателям построить устойчивый бизнес, приносящий реальную пользу пользователям по всему миру.

Часто задаваемые вопросы

Криптовалютные венчурные компании и Web3 фонды — это инвестиционные инструменты, ориентированные на технологию блокчейн. Они предоставляют финансирование компаниям, разрабатывающим инновационные решения, используя распределенные расчетные сети, смарт-контракты и децентрализованные приложения.

10 лучших фирм Crypto VC и Web3 Фонды в 2023 году включают 1Kx, Block change Ventures, Compound Capital, Digital Currency Group, Distributed Global, Dragonfly Capital Partners, Blockchain Capital, Fulgur Ventures, Genesis Block Ventures, Outlier Ventures, Polychain Capital, SV Angel, Venrock Crypto и Xspring.

Каждая фирма имеет свою инвестиционную направленность в зависимости от отрасли, в которой они работают, и стадии развития, в которую они предпочитают инвестировать. Вообще говоря, эти фирмы сосредоточены на инвестировании в проекты на ранних стадиях, связанные с технологией блокчейн, децентрализованным финансированием и web3 проектов.

Эти фирмы обычно предлагают ряд услуг, таких как консультации по инвестициям, управление портфелем, технические консультации и помощь, маркетинговая поддержка, знакомство с сетью и доступ к отраслевым ресурсам. Они также обеспечивают наставничество и поддержку стартапов через свои сети. Кроме того, они могут помочь предпринимателям получить финансирование от венчурных фирм и других инвесторов.

Каждая фирма имеет критерии отбора проектов. Как правило, они ищут проекты с сильной командой, инновационными технологиями и бизнес-моделью, понятными вариантами использования и потенциалом для получения прибыли. Многие фирмы рассматривают общие рыночные возможности проекта, прежде чем инвестировать. Они также оценивают уровень риска, связанного с инвестициями.

Crypto VC фирмы и web3 фонды могут предоставить предпринимателям доступ к капиталу, ресурсам, сетям и опыту, к которым иначе они не смогли бы получить доступ. Они также помогают предпринимателям находить потенциальных отраслевых партнеров, инвесторов и консультантов. Кроме того, эти фирмы часто предлагают наставничество и советы по развитию проекта.

Заключение

Криптовалютные венчурные компании и web3 средства 2023 года находятся в авангарде развития технологии блокчейн. С запуском более продвинутых протоколов, таких как Ethereum 2.0 и Polkadot, эти фирмы венчурного капитала и инвестиционные фонды сыграли важную роль в продвижении сегодняшних новаторских инноваций.

Благодаря тому, что эти фирмы активно инвестируют в многообещающие блокчейн-решения, они помогают создать надежную экосистему инноваций и инноваций в блокчейн-пространстве. Поскольку инвесторы продолжают искать возможности, эти венчурные капиталисты и фонды, вероятно, останутся в авангарде крипто-революции в течение многих лет.

Статьи по теме:

- 10 лучших криптоплатформ для выращивания урожая в 2023 году

- 10 лучших бирж криптовалютных деривативов в 2023 году

- 10 лучших документальных фильмов и фильмов о биткойнах, которые стоит посмотреть в 2023 году?

Отказ от ответственности

В соответствии с Руководство трастового проектаОбратите внимание, что информация, представленная на этой странице, не предназначена и не должна интерпретироваться как юридическая, налоговая, инвестиционная, финансовая или любая другая форма консультации. Важно инвестировать только то, что вы можете позволить себе потерять, и обращаться за независимой финансовой консультацией, если у вас есть какие-либо сомнения. Для получения дополнительной информации мы предлагаем обратиться к положениям и условиям, а также к страницам справки и поддержки, предоставленным эмитентом или рекламодателем. MetaversePost стремится предоставлять точную и объективную отчетность, однако рыночные условия могут быть изменены без предварительного уведомления.

Об авторе

Мозес — опытный писатель-фрилансер и аналитик, который очень интересуется тем, как технологии меняют финансовый сектор. Он много писал о криптовалютах с точки зрения инвестиций, а также с технической точки зрения. Он также занимается торговлей криптовалютами уже более двух лет.

Иностранные инвестиции и равнодушие властей: тренды российского венчура

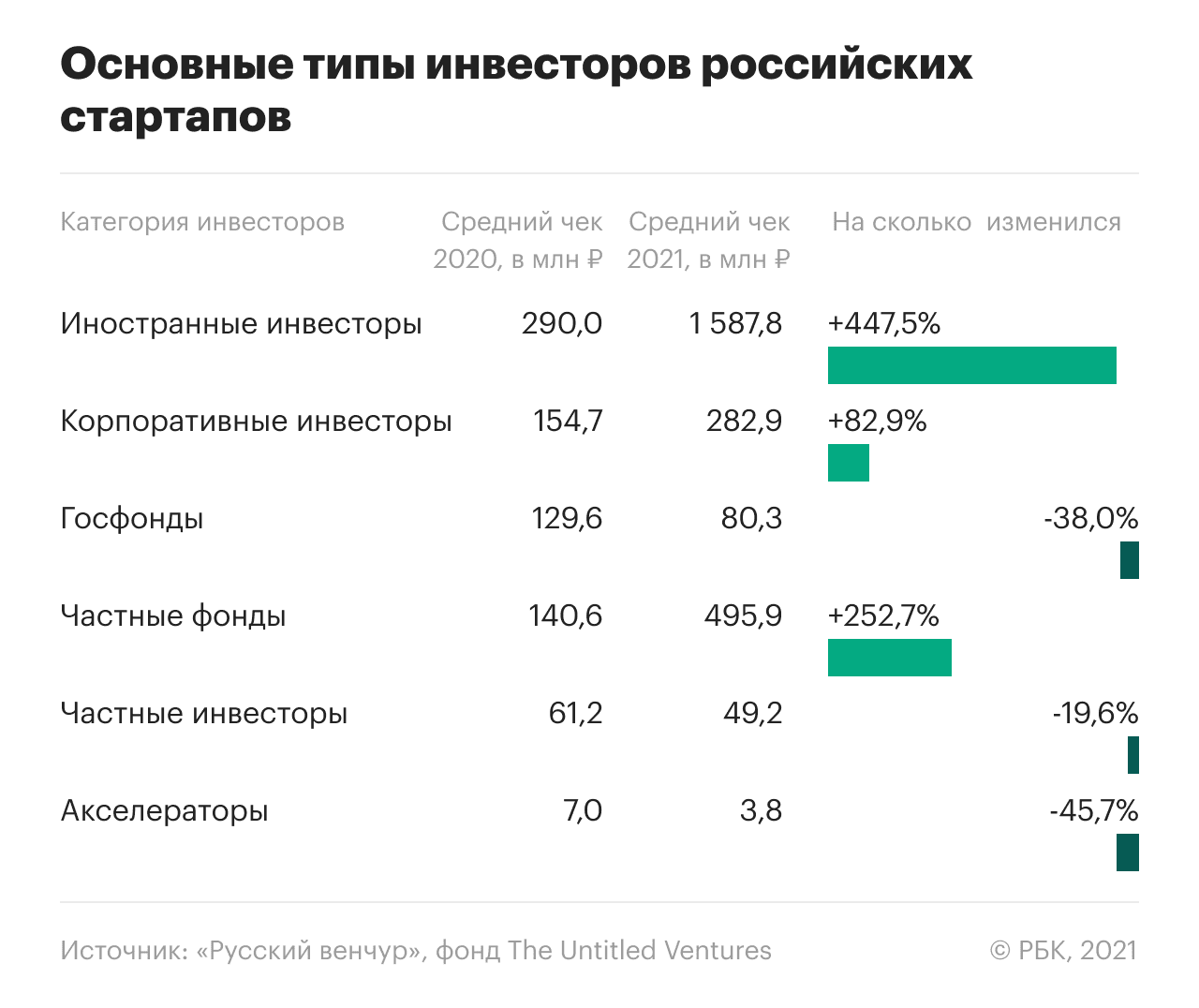

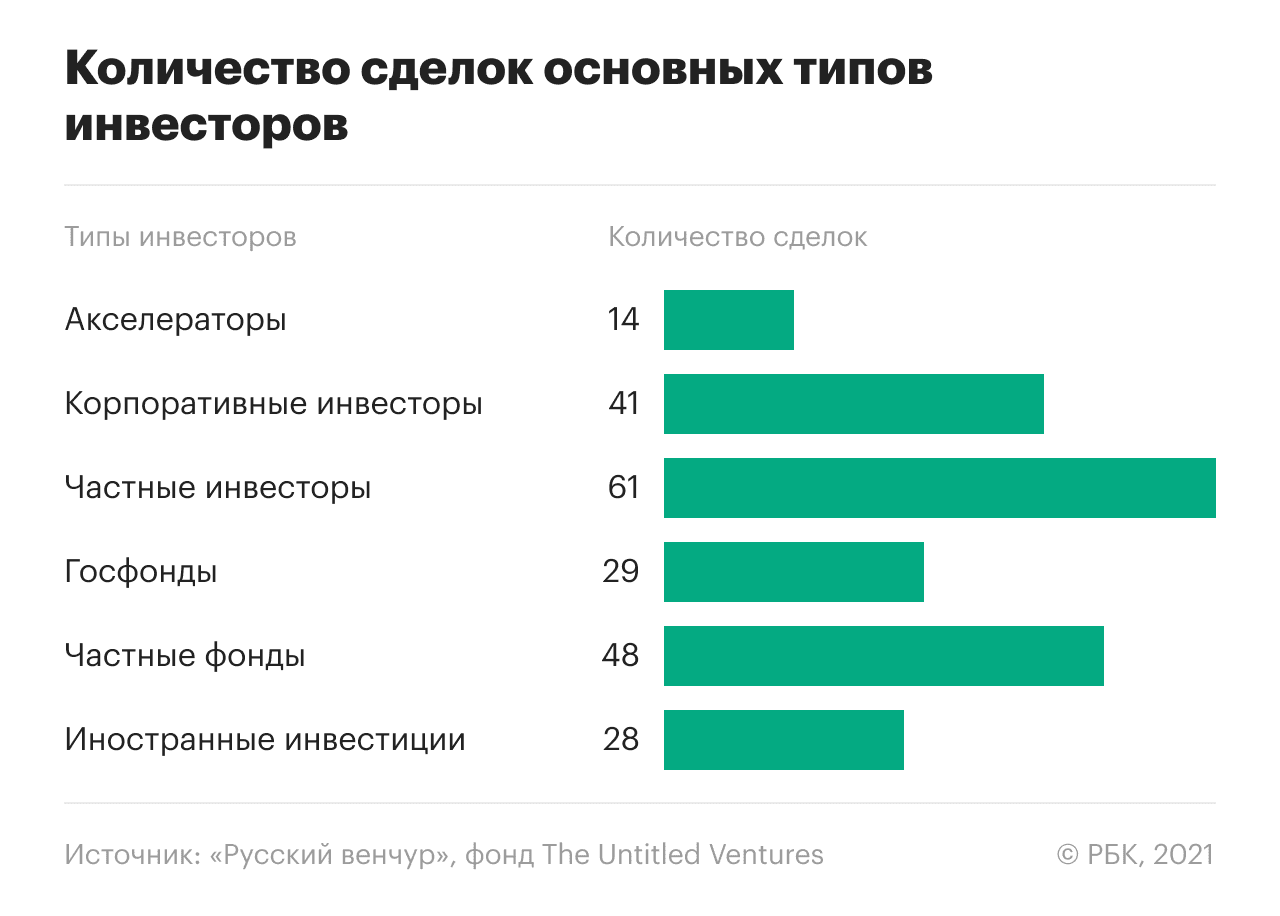

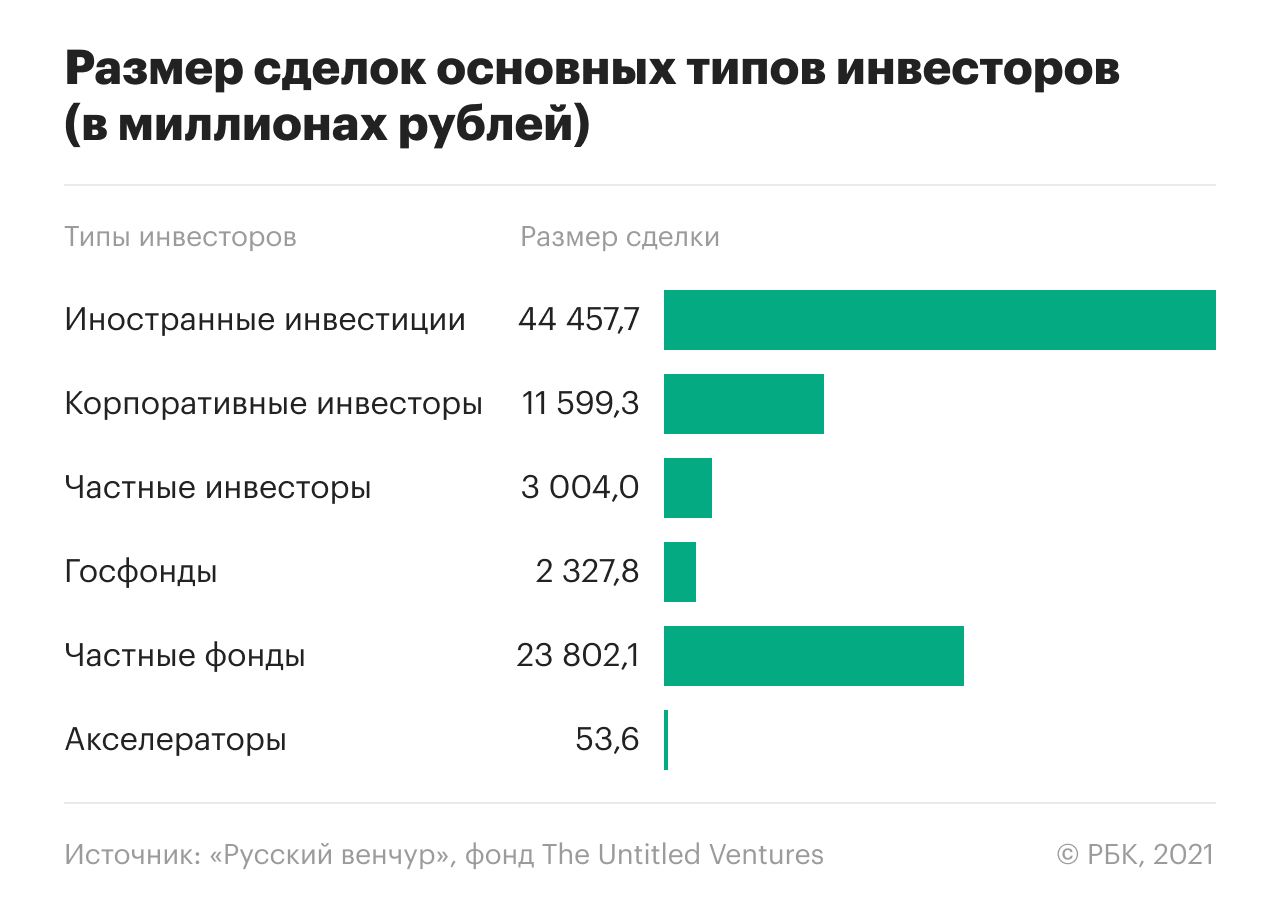

В 2021 году российский рынок венчурных инвестиций вырос практически в 3,5 раза, с ₽24,9 млрд до ₽85,2 млрд. При этом количество сделок увеличилось не столь впечатляюще: с 203 до 221. Рост рынка произошел за счет увеличения среднего чека в сегментах «иностранные инвесторы», «частные фонды» и «корпоративные инвесторы».

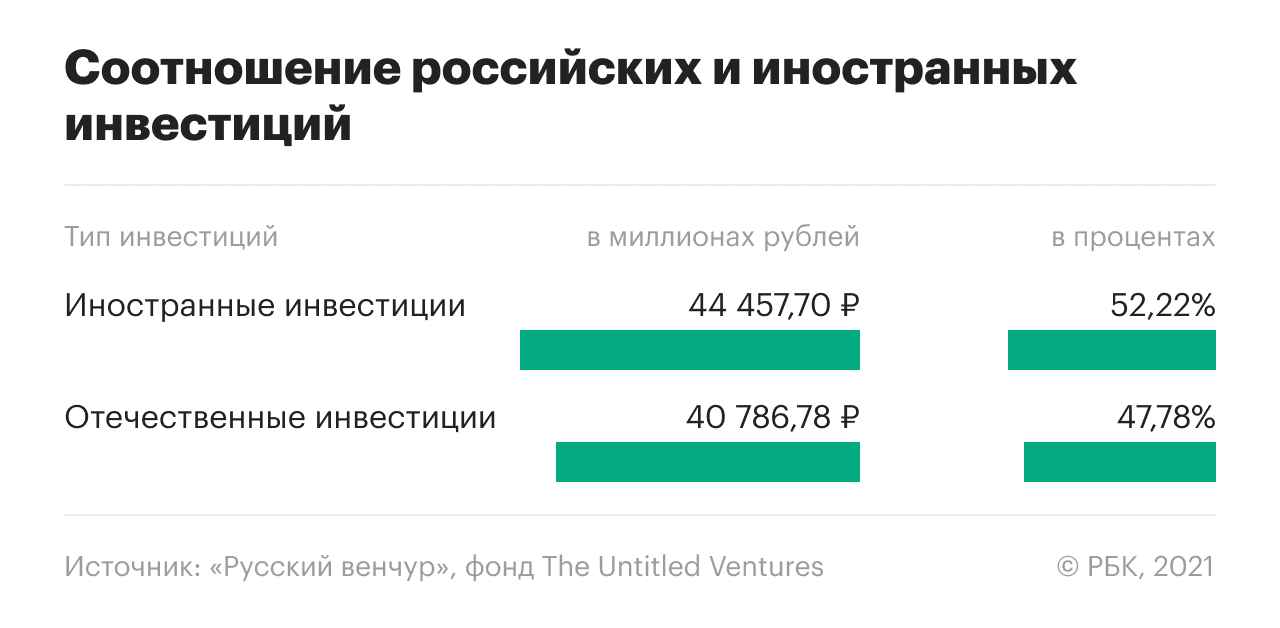

Наиболее значительный рост продемонстрировал сектор иностранных инвестиций. На его долю пришлось ₽44 млрд — чуть более половины всего рынка. Впрочем, многие эксперты не склонны воспринимать данные исследования слишком оптимистично. «Я бы не обольщался ростом российского венчурного рынка, выявленным в исследовании, поскольку ранние стадии в российской юрисдикции продолжают свое падение. Большинство крупных сделок с российскими по происхождению стартапами совершаются в иностранных юрисдикциях. Анализ сделок также подтверждает, что большую часть венчурного рынка составляют несколько очень крупных сделок поздних стадий. Единственная действительно хорошая новость — зафиксировано увеличение сделок ранних стадий в иностранной юрисдикции с российскими по своему происхождению стартапами/инвесторами», — говорит управляющий партнер the Untitled Ventures Константин Синюшин. Как отмечает основатель baza.vc Алексей Мосолов, рост рынка венчурных инвестиций — это общемировой тренд 2021 года: «По данным Crunchbase, глобальный рынок ежеквартально прирастал примерно на 89% год к году. Тенденция классическая — низкие процентные ставки и высокая стоимость акций мотивируют инвесторов устремляться c фондового рынка на рынок прямых и венчурных инвестиций. Повышенную активность частных управляющих я связываю прежде всего с вхождением в активную инвестиционную фазу их новых фондов — большая часть инвестиций сделана фондами, не инвестировавшими в прошлом году».

Методика расчета

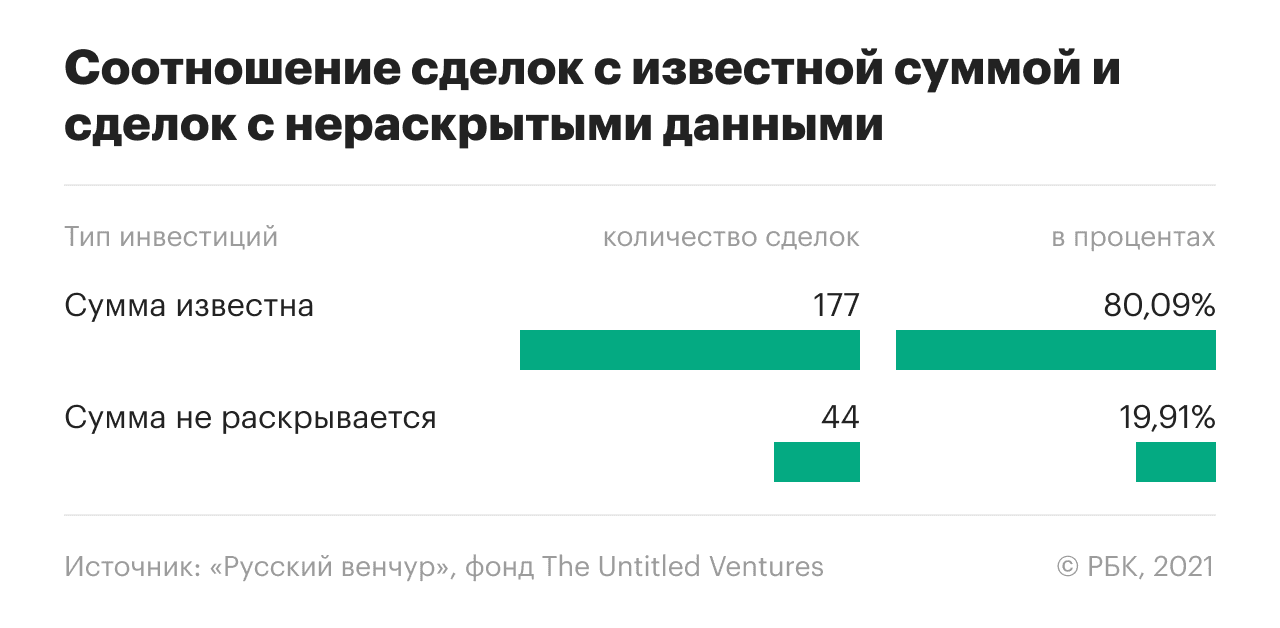

В рамках исследования были отобраны все публичные сделки с участием отечественных стартапов, о которых стало известно в СМИ с 1 декабря 2020 года по 30 ноября 2021 года. К российским стартапам авторы исследования относят проекты в сфере высоких технологий, созданные физлицами в РФ не более десяти лет назад. Поэтому, например, в отчет не попала сделка с онлайн-кинотеатром ivi. Сделки квалифицировались по лид-инвесторам в них. Если же данные о лид-инвесторе отсутствовали, авторы обращали внимание на основных участников раунда. Авторы не включали закрытые сделки по покупке контрольных пакетов в компаниях, а также сделки, в ходе которых инвестор объявлял о стремлении позднее получить контроль в проекте. Поэтому в исследование не вошла, например, сделка по приобретению Skyeng 25% в платформе Qmarketing Academy. Не учитывались и прямые инвестиции, продажи долей в дочерних компаниях, создание совместных предприятий.

Ниже приведены основные тренды, которые видны из статистики сделок за прошедшие 12 месяцев.

Тренд 1. Иностранные инвесторы охотнее вкладываются в российские стартапы

Феноменальный рост инвестиций со стороны иностранных фондов связан не только с несколькими крупными для нашего рынка сделками (например, $298 млн в сервис финансовой информации TradingView от фонда Tiger Global или $150 млн, вложенные в онлайн-сервис заказа автомобилей inDrive), но и с увеличением среднего чека в этой категории в несколько раз. Более того, впервые за последние несколько лет объем иностранных инвестиций превысил объем средств, вложенных в стартапы на внутреннем рынке (₽44,5 млрд против ₽40,8 млрд инвестиций со стороны российских игроков).

Если еще несколько лет назад многие российские фонды достигли успеха в том, чтобы «уйти за рубеж» и стать там полноправными членами инвесторского сообщества, то теперь заметное число стартапов, запущенных в РФ, смогли стать международными и привлекли внимание крупнейших венчурных фондов.

Тренд 2. Активность частных фондов выросла в два раза

Уходящий 2021 год оказался насыщенным для частных фондов. Их активность выросла примерно в два раза, а объем вложений увеличился более чем в шесть раз. Известно о 48 сделках на общую сумму в ₽23,8 млрд. Особенно активен был фонд Winter Capital Partners, якорным инвестором которого является Владимир Потанин. Фонд стал участником сразу двух крупнейших сделок с участием образовательного стартапа GetCourse (на ₽3,7 млрд) и InsurTech-проекта BestDoctor (на ₽1,9 млрд). Однако лидером по объему закрытого раунда стал RedSeed Capital экс-руководителя «Одноклассников» Ильи Широкова, который при участии украинского фонда Flyer One Ventures и базирующийся в Лондоне фонд North Wall Capital инвестировал ₽12,5 млрд в компанию в сфере электронной коммерции Accel Club.

- На рынке появились (а точнее проявились, так как они всегда были, но оставались в тени, лишь набирая обороты) игроки, способные делать сделки по $10 млн и более.

- Все чаще русскоговорящие фонды стали участвовать в огромных раундах. Например, сделка с школой английского языка NovaKid, в которой приняли участие российские по происхождению фонды вместе с такими грандами, как американские венчурные фонды Owl Capital и Learn Start.

- Многие ключевые игроки рынка — это серийные венчурные фирмы, трек-рекорд (цифры доходности) которых позволяет им наращивать скорость capital deployment, то есть объема капитала в единицу времени (например, в год).

- Выросшие чеки на рынке. Типовой «чек» каждой стадии (pre-seed, seed, Series-A) вырос за пять лет в 2–3 раза.

Тренд 3. Корпоративные фонды и корпорации показали значительный рост

Рост практически в два раза — по объему и количеству сделок — наблюдается среди корпоративных фондов. Была закрыта 41 сделка на ₽11,5 млрд.

Если в 2020 году рост этого сегмента был обусловлен одной сделкой — венчурным кредитом на ₽3,8 млрд от Альфа-банка онлайн-кинотеатру ivi, то в 2021 году было закрыто сразу несколько крупных сделок. Например, «ВТБ-Капитал» инвестировал ₽5,5 млрд в каршеринговый сервис «Делимобиль». Другая структура ВТБ — «ВТБ Капитал пре-АйПиО Фонд» и «Открытие Капитал» вложили ₽1,8 млрд в кикшеринговый стартап Woosh. А российский стартап «Точно», который связывает мастеров, занимающихся отделкой квартир, с девелоперами, привлек ₽735 млн от фонда, одним из участников которого O1 Properties.

Одним из самых активных стал венчурный фонд Sistema Smart Tech объемом в 5 млрд рублей, запущенный в начале 2021 года АФК «Система». Среди наиболее заметных сделок фонда — инвестиции в сервис по аренде электросамокатов Urent, сервис доставки Checkbox и в стартап для профессиональной ориентации детей школьного возраста «Профилум».

Похоже, что многие корпорации и их фонды за минувшие годы «распробовали» стартапы, поняли, чем они могут быть полезны крупным компаниям, и решили надолго обосноваться на венчурном рынке.

Тренд 4. Сегмент частных инвесторов остается самым непрозрачным

Инвестиции частных инвесторов по-прежнему остаются самой «серой зоной». Участники таких сделок зачастую предпочитают анонимность, они не склонны раскрывать объемы вложений, оценку стартапов. Например, из пула инвесторов, вложивших ₽310 млн в российский частную космическую компанию Success Rockets, известно лишь одно имя Антона Немкина (который позднее стал депутатом Госдумы). Всего в уходящем году была закрыта 61 сделка на общую сумму в ₽3 млрд (за аналогичный предыдущий период стало известно о 60 сделках на общую сумму в ₽3,7 млрд).

Богдан Леонов, Валерий Иванов, Алла Мерман и Александр Кабатов стали инвесторами самого крупного раунда. Они вложили ₽431 млн в шеринговый проект «Бери заряд!».

Тренд 5. Активность госфондов заметно снизилась

Инвесторы, представляющие государственный сегмент, стали в 2021 году менее активными. Это направление заметно просело по объему закрытых раундов. Не выросло и число сделок. Известно о 29 сделках на общую сумму в ₽2,3 млрд против ₽3,9 млрд годом ранее.

Очевидно, спад активности госфондов в 2021 году — результат масштабной реформы институтов развития. В апреле этого года был одобрен законопроект о передаче ВЭБу полномочий управления институтами развития. Речь идет о Корпорации «МСП», Российском экспортном центре, ЭКСАР, Фонде развития промышленности, Фонде Бортника, Фонде «Сколково», «Роснано» и Фонде инфраструктурных и образовательных программ.

Также негативный отпечаток наложило уголовное дело в отношении бывшего гендиректора РВК Александра Повалко, который до сих пор находится под домашним арестом. Он обвиняется в злоупотреблении должностными полномочиями при инвестировании в зарубежные проекты.

Похоже, интерес властей к венчурному рынку серьезно ослаб. Многие госфонды продолжают работу, поскольку еще действуют их коммитменты. При этом новые фонды с госучастием почти не запускались в 2021 году. Наиболее заметными на венчурном рынке оказались сделки с участием Moscow Seed Fund, ФРИИ и Skolkovo Ventures. Самыми крупными стали инвестиции в b2b-платформу организации грузоперевозок Deliver со стороны VEB Ventures на полмиллиарда рублей и сделка фонда НТИ с neurotech-стартапом Neiry на ₽360 млн.

https://mpost.io/ru/10-most-prominent-crypto-vc-firms-and-web3-funds-for-2023-now/