Венчурное инвестирование (портфельные и прямые инвестиции). Что это такое? Особенности и виды

Венчурное инвестирование (портфельные и прямые инвестиции). Что это такое? Особенности и виды

С точки зрения размера доли в (уставном) капитале компании и возможности реального влияния на ее оперативное управление, Инвестиции делятся на прямые и портфельные.

К прямым инвестициям относят покупку пакета акций, составляющего значительную часть уставного фонда/капитала компании. Насколько значительную, твердого, устоявшегося критерия нет. В российской практике останавливаются на 10% и более. Еще один важный аспект. О прямых инвестициях говорят, обычно, при создании предприятия и не обязательно на фондовой бирже.

Прямые инвестиции могут проводиться не только в уставный фонд акционерного общества через покупку его акций, но и путем приобретения иных корпоративных прав, например, долей/паев в обществе с ограниченной ответственностью (ООО, LTD).

Владение существенной долей в компании позволяет принимать решения, непосредственно касающиеся ее хозяйственной деятельности. Такие привилегии дают контрольные и блокирующие пакеты акций, собственники которых именуются мажоритарными акционерами или мажоритариями.

Портфельные инвестиции — приобретение относительно небольших пакетов акций, преимущественно на бирже. Цель портфельного инвестора — формирование наборов бумаг и получение пассивного дохода в виде дивидендов и инвестиционного (активного) дохода от роста курсовой стоимости бумаг.

В планы портфельного инвестора не входит участие в разработке и внедрении тактических и стратегических направлений деятельности компании. Им никто этого и не позволит. Владельцы малых частей уставного фонда акционерного общества называются миноритарными акционерами или миноритариями. Профильные национальные законодательства уделяют повышенное внимание защите прав миноритарных акционеров.

Грань между прямыми и портфельными инвестициями зачастую носит условный характер, но одно можно сказать с высокой степенью точности. Массовый, розничный инвестор — физическое лицо, в подавляющем большинстве проводит портфельные инвестиции.

Венчурные инвестиции и венчурный капитал. Определение, особенности, объекты

Одним из типов прямого инвестирования являются венчурные инвестиции.

Инвестиции венчурного капитала (Venture Capital, VC) — прямые инвестиции в перспективные, инновационные, высокотехнологические, быстро развивающиеся компании на начальной и/или ранней стадии развития.

Чем отличаются венчурные инвестиции от обычных?

Принципиальное различие в подходе к выбору компаний для вложения средств. Традиционные объекты венчурных инвестиций — компании с высоким потенциалом роста, ориентированные на прорывы в своих секторах экономики и агрессивно занимающие рыночные позиции. Часто подобные структуры объединяются термином “Стартап — компания с короткой историей операционной деятельности”.

Автор идеи “Бережливый стартап”, американский бизнесмен Эрик Рис (Eric Ries) определяет стартап как “компанию, создающую новый продукт или услугу в условиях высокой неопределенности”.

Венчурные инвестиции в стартапы — одни из самых рискованных, если не самый рискованный вид прямого инвестирования. Базовый критерий инвестиционной деятельности — возврат вложенного капитала работает здесь далеко не всегда. Инвестор должен быть готов потерять средства на четырех стартапах из пяти и отбить потери на пятом предприятии. Пропорция может меняться в зависимости от выбранной стратегии, но принцип инвестирования в фирмы с потенциально сверхвысоким уровнем рентабельности остается одним и тем же.

Как работают такие инвестиции точно подметил основатель платежного сервиса PayPal Питер Тиль. Он как-то высказался: “Самая удачная инвестиция принесет не меньше, а зачастую больше доходов, чем остальные инвестиции в совокупности”. И должна покрыть все убытки по неудачным сделкам, надо добавить.

Повышенный риск, принимаемый инвестором, отражен в этимологии слова “венчур (venture)”. В переводе с английского венчурный это авантюрный, рискованный.

Венчурные инвестиции пример агрессивной активной инвестиционной стратегии, направленной на поиск новых точек взрывного роста в мире технологий и инноваций.

Стандартный горизонт венчурных инвестиций — 3-5-7 лет.

Другой целью такого капитала могут стать предприятия, близкие к банкротству, а также объекты слияния и поглощения (Mergers and Acquisitions, M&A). Действенная санационная политика и антикризисный менеджмент по отношению к банкротам или синергетический эффект, достигаемый процедурой M&A, в состоянии вывести компанию на уровень достойного стартапа и обеспечить высокую отдачу на вложенные средства. Это будет обеспечено, в том числе, и тем обстоятельством, что инвестор входит в акции на сравнительно низких ценовых уровнях.

Читать статью Рынок прямых и венчурных инвестиций России: перспективы и проблемы развития – тема научной статьи по экономике и бизнесу читайте бесплатно текст научно-исследовательской работы в электронной библиотеке КиберЛенинка

Инфраструктура венчурного инвестирования (Фирма, фонд, участники, схема)

Обычно венчурное инвестирование носит коллективный характер и ему присущи основные черты совместных инвестиций. Организуются управляющая компания и инвестиционный фонд.

В США роль компании, управляющей капиталом, выполняет “Фирма венчурного капитала” — Venture Capital Firms (VCF). Инвестфонд в венчурном инвестировании — “венчурный фонд” (Venture Capital Fund), кратко — фонд.

Фирма венчурного капитала может управлять одним или несколькими фондами.

Главные действующие лица VCF — ее собственники и руководители, “венчурные капиталисты” (Venture Capitalists). Они выбирают объекты инвестиций, определяют стратегию Фирмы, принимают решения по ключевым вопросам ее операционной деятельности.

Венчурных капиталистов разделяют на два типа — универсальные и узкоспециализированные. Универсальный способен работать на любых рынках и стадиях венчурного инвестирования. Узкий курирует конкретное направление, отрасль или регион.

Капиталист тесно опекает свои проекты на каждом этапе жизненного цикла. Часто бывает так, что он обладает не только опытом венчурного инвестора, но и был топ-менеджером, вплоть до гендиректора (CEO), в фирмах, профиль которых аналогичен направлениям деятельности объектов инвестирования.

Кроме венчурных капиталистов со стороны Фирмы выступают:

- Венчурные партнеры (Venture Partners). Обеспечивают отдельные сделки по венчурному инвестированию и получают по ним вознаграждение.

- Принципалы (Principals). Ступенька пониже. Функции — Маркетинг, управленческий консалтинг, инвестиционный банкинг.

- Ассоциированные сотрудники (Associates). Самая низкая штатная должность в Фирме венчурного капитала.

- Предприниматели-резиденты (Entrepreneurs-In-Residence, EIRs). Работники на аутсорсинге. Эксперты в области науки, технологии, промышленности, способные провести профессиональную, качественную экспертизу венчурного проекта. Стандартный срок найма от 6 до 18 месяцев. В будущем могут войти в топы Фирмы венчурного капитала.

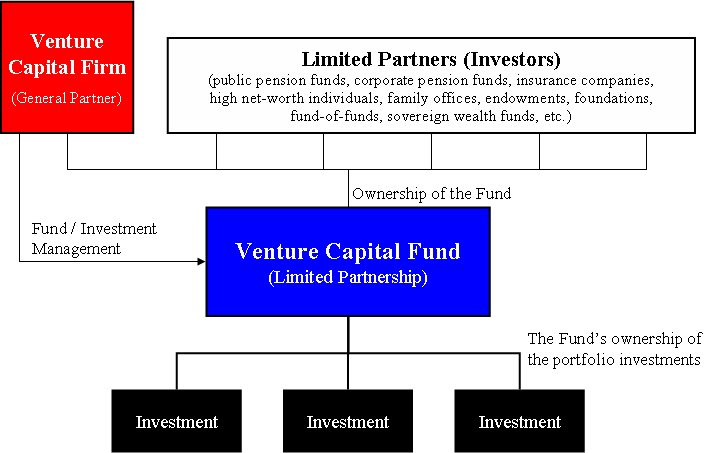

Схема венчурного инвестирования. Фирма — фонд

Укрупненно процесс венчурных инвестиций выглядит следующим образом.

Участники — Фирма венчурного капитала, Генеральные партнеры (красный квадрат), инвесторы (светлый прямоугольник) и фонд (синий прямоугольник).

Формируют венчурный фонд/капитал две группы вкладчиков. Менеджмент Фирмы венчурного капитала (обычно до 2%) и, собственно, инвесторы (лимитированные партнеры, Limited Partners) поставляющие основную сумму. В их числе — пенсионные фонды (корпоративные и публичные), страховые компании, крупные индивидуальные инвесторы, семейные офисы, образовательные и благотворительные фонды, суверенные фонды благосостояния.

Налицо — все возможные типы инвесторов. Что делает венчурный инвестор? Он может участвовать в процессе в пределах ограничений, выписанных в уставных документах на основании действующего законодательства. Конечно, масштабный пенсионный фонд и солидная страховая компания не будут рисковать большими деньгами, но отщепить в пределах 1%-2% от своего капитала им вполне по силам.

Аккумулированные деньги фонд распределяет по объектам инвестиций — стартапам (черные прямоугольники внизу).

Инвестирование только за счет собственных средств Фирмы венчурного капитала и ее собственников именуется внутренним венчуром. В случае участия широкого круга сторонних вкладчиков реализуется внешний венчур.

Оптимальная конечная цель венчурной процедуры — максимальная капитализация объекта инвестирования и вывод его акций на публичное первичное размещение (IPO) или закрытая продажу стратегу. Достигается путем активного сопровождения бизнеса созданной венчурной компании на протяжении нескольких лет.

Законодательные нормы деятельности венчурного фонда достаточно гибкие и обеспечивают ему и его вкладчикам большую свободу. Во многом снимаются требования к диверсификации портфеля фонда (размеру инвестиций на одно лицо относительно капитала), кредитным операциям с объектом инвестирования и пр.

К стандартным ограничениям для венчурного фонда можно отнести запрет на инвестиции в финсектор — банки, страховые и инвестиционные компании.

Аналогично любому иному инвестфонду, венчурные фонды разделяются на универсальные и специализированные. Первые работают по широкому спектру отраслей и направлений. Вторые выбирают отдельные рыночные ниши, вплоть до единичной венчурной фирмы.

Средний жизненный цикл венчурного фонда не более 10 лет, что вполне коррелирует со сроками венчурного инвестирования.

Этапы венчурного инвестирования

В мировой, и прежде всего, в американской практике принято четкое пошаговое разбиение процесса венчурного инвестирования на этапы или раунды.

Посевной раунд (Seed round).

Самое начало, старт проекта. Задействуются сравнительно небольшие суммы, призванные профинансировать начальные разработки товара или услуги, выполнение маркетинговых мероприятий, наем персонала, подготовку Бизнес-плана.

Определяется предварительный перечень инвесторов: бизнес-ангелы и группа, известная как 3F или FFF — friends, family and fools, друзья, семья и (простите) “дураки”. Именно они готовы рискнуть первыми.

Инвестиции на посевном раунде составляют порядка $1-$2 млн.

Ангельский раунд (Angels round).

Кто такие бизнес-ангелы будет рассказано ниже. Здесь кратко определим их как частных инвесторов, играющих значительную роль в начале процесса.

Читать статью Как запустить венчурный фонд

Бизнес-ангелы оперируют суммами на порядок ниже, чем венчурные капиталисты — в диапазоне от $50 тыс. до $300 тыс., но действуют гораздо агрессивнее и легко принимают повышенные риски.

Относительно скромное финансовое участие бизнес-ангелы с лихвой компенсируют повышенной опекой стартапа. В ход идут знания, опыт, интуиция и связи в деловом мире. В дальнейшем, в качестве оплаты за свои услуг, могут претендовать даже на место в совете директоров созданной компании.

Литерные раунды, A, B, C, D и т.д.

Этап становления и расширения венчурной компании. 3F и бизнес-ангелов сменяют венчурные капиталисты, Фирмы венчурного капитала и венчурные фонды.

Инвесторы входят в привилегированные акции венчурной компании. В дальнейшем, в случае вывода компании на IPO они будут конвертированы в простые акции. Все предварительные процедуры пройдены и объект инвестиций начинает выходить на рынок. На раунде А участники вкладывают от $2 млн до $10 млн, что составляет обычно 10%-30% уставного капитала средней венчурной компании. Срок по первому раунду от 6 до 12 месяцев.

После отработки раунда А, начинается следующий раунд B. После него — раунд C и т.д. Очередной раунд — очередной период развития фирмы. Под каждый литерный раунд компания привлекает новую порцию средств, выпуская акции или иные финансовые инструменты. Чаще всего им присваивают серии по литере раунда. Под раунд A — бумаги серии A, под раунд B — бумаги серии B.

Если внутри одного раунда компания проводит выпуски нескольких серий, они могут обозначаться как серии A/B/C с одним штрихом, двумя штрихами и т.д. Одна серия может эмитироваться несколькими подсериями — AA, BB, CC…

На практике бывает так, что литерные раунды пересекаются. Например, раунд B и выпуск соответствующих ценных бумаг, начинается до завершения раунда A.

Количество раундов от посева до выхода на IPO индивидуально для каждого проекта. Если их слишком мало, фирма будет “сырой” и не готовой для публичного размещения. Завышенное число стадий — тревожный звонок для инвесторов стартапа.

Эффективный венчурный инвестпроект должен обеспечивать кратный рост капитализации стартапа при переходе от раунда к раунду. Если же каждый этап дается с большим трудом и требуются все новые и новые раунды с дополнительным финансированием, значит изначально перспективы компании оценены неверно.

Связь между временем реализации инвестпроекта и отдачей (прибылью) по нему представлена на следующей диаграмме:

Вначале идет “Долина смерти” — посевной и ангельский раунды. Инвесторы только вкладывают. Отдачи пока нет, прибыль — в отрицательной зоне, вплоть до точки безубыточности.

Далее идут литерные (на рисунке номерные) раунды. Они группируются в раннюю и позднюю стадии. В конце поздней стадии применяется “мезонинное (mezzanine) финансирование” — специальный вид займа для стартапа под залог его привилегированных акций. Красная кривая прибыли входит в положительную зону и устремляется вверх. Ее можно интерпретировать как производную от курса акций венчурной компании.

Венец венчурного инвестирования — вывод компании на первичное предложение на фондовой бирже (IPO). В случае успеха, публика покупает выставляемые на IPO акции, формирует спрос и текущий курс. В последующем проходят вторичные биржевые сделки по бумагам. Инвесторы могут продать свои акции и зафиксировать прибыль по инвестиции или остаться акционером компании с “бумажной” (нереализованной) прибылью и потенциальными дивидендами.

Венчурные инвестиции. Географические и корпоративные черты

Первоначально венчурное инвестирование продемонстрировало опережающую динамику в странах с развитой экономикой. Только за один (третий) квартал 2006 года в Соединенных Штатах зафиксировано 797 венчурных сделок на сумму $6,4 млрд. В Европе в 2005 на венчурный рынок поступило около 60 млрд евро.

В последние годы все большую активность и вес набирают венчурные центры в развивающихся государствах. Хорошее подтверждение — венчурные инвестиции в России. В 2012 РФ поднимается на четвертое место в Европе по объемам вложений в высокотехнологические стартапы с показателем 236,55 млн евро. Выше только Великобритания, Франция и Германия. Примечательно, что всего шестью годами ранее, в 2006, этот индикатор был на уровне всего 5 млн евро. Не отстают от России Индия и Китай. Темпы роста венчурной отрасли в этих странах составляют десятки процентов в год.

Крупнейшие российские финансовые и банковские учреждения выводят на розничный рынок инвестиционные продукты, нацеленные на отечественные и мировые венчурные компании.

Читать статью Финансирование стартапов: этапы, источники, фонды, кредитование

Для состоятельных клиентов венчурные инвестиции Сбербанк организовывает через венчурный фонд Fort Ross Ventures SBTVF II. Услуга, запущенная в мае 2019, доступна через участие в ПИФ “Сбербанк — Венчурные Инвестиции”. Порог входа 15 млн руб. Направления вложений — Кибербезопасность, облачные технологии, “Интернет-вещей”, Искусственный интеллект. Объекты инвестиций — инновационные компании РФ, Израиля и США.

Другой заметный игрок на российском рынке инвестуслуг — Тинькофф Инвестиции энергично консультирует индивидуальных инвесторов по вариантам венчурного инвестирования. По венчурным инвестициям Тинькофф проводит широкий ликбез, публикуя понятийные профильные материалы, отвечающие на вопросы “Как работают венчурные инвестиции?”, “Что делает венчурный инвестор?” и пр.

Венчурная индустрия набирает обороты и в Украине. Объем рынка к 2021 году превысил $570 млн. В 2020 году 62% всех венчурных инвестиций Украина привлекла на четыре компании — airSlate, Restream, Creatio и GitLab.

Альтернативные источники финансирования венчурных проектов

В заключение остановимся чуть подробнее на типах инвесторов и механизме привлечения венчурного капитала.

О главных участниках процесса — венчурных капиталистах, фондах и Фирмах венчурного капитала подробно сказано выше. К альтернативным источникам финансирования относят упомянутые ранее 3F-персоны (друзей, семью и “дураков”), а также бизнес-ангелов и крауд-площадки, прежде всего, краудфандинг.

Бизнес-ангел — обычно, частный инвестор, занимающий промежуточное положение между классом 3F и Фирмой венчурного капитала с фондом. Он вступает в дело на ранних этапах инвестирования (посевной и ангельский раунды), когда денег от 3F уже не хватает, а капиталист еще не готов войти в проект.

Общее количество бизнес-ангелов исчисляется сотнями тысяч, а оборот их денег на венчурном рынке десятками миллиардов долларов. Для реализации выбранной стратегии они способны объединяться в сообщества. Особняком действуют, так называемые, “суперангелы” с финансовыми возможностями, соизмеримыми с капиталом среднего венчурного фонда.

Традиционный бизнес-ангел — состоятельный мужчина в возрасте от 45 до 65 лет с университетским образованием, управленческим или предпринимательским опытом. Особенно охотно подключаются к тем проектам, где они могут использовать свои квалификацию и знания. Это “умные деньги” в венчурном инвестировании.

Индустрия бизнес-ангелов помогла расправить крылья почти всем легендам американского бизнеса последних 40 лет. Intel и Dell, Microsoft и Google, Безос и Цукерберг, Джоббс и Возняк.

“Народное финансирование” – сбор средств доноров физлиц через интернет-ресурсы.

Краудфандинг для привлечения розничного капитала в стартапы стало настолько популярным в США, что в апреле 2012 там вступил в силу закон, согласно которому, через краудфандинг можно собирать до $1 млн на одну компанию без выпуска акций. Инвесторы приобретают доли в фирме до этапа ее акционирования.

О масштабах краудфандинга говорит следующий факт. В 2012 году авторы видеоигр Wasteland 2 и Double Fine Adventure собрали через краудфандинг-ресурс Kickstarter по $3 млн на каждую. Спонсорами стали 87 тыс. человек.

Чуть более серьезный инструмент венчурного инвестирования. Участники краудинвестинга покупают уже не доли/паи стартапов, а его полноценные акции.

Часто применяется по объектам нетехнологического сектора, интерес к которым со стороны венчурных капиталистов не слишком велик. Объединения краудинвесторов могут помочь в финансировании и высокотехнологических/наукоемких стартапов. Происходит это обычно в тех случаях, когда денег основных игроков не хватает для закрытия текущего раунда.

Как и по краудфандингу, по краудинвестингу действуют специальные онлайн-платформы. Работать на них можно, пройдя процедуру регистрации у национального регулятора рынка ценных бумаг.

Если краудфандинг — “народное финансирование”, то краудлендинг — “народное кредитование”. Проведение займов через интернет. Другие названия — “Социальный заем”, “Дружеский кредит”, “Равноправное кредитование”, наконец “Заем Р2Р”.

Организуется выдача займов, минуя утомительные процедуры классического банка. Множество физлиц предоставляют бланковые, беззалоговые кредиты выбранному стартапу. Процесс носит быстрый и простой характер. Процентная ставка зависит от риска проекта. Действует стандартный рыночный принцип.

Риски по подобным кредитам минимизируются также, как ключевые угрозы венчурного инвестирования. Формируется диверсифицированный портфель крауд-займов. Невозврат по нескольким должен компенсироваться одной удачной кредитной сделкой.

В дальнейшем, такие займы могут быть конвертированы в ценные бумаги кредитуемой компании или их производные.

Первый пик венчурного инвестирования был достигнут к 2000 году, образовав в марте “пузырь доткомов” — кризис на рынке интернет-компаний. Индекс NASDAQ Composite просел к сентябрю 2002 на 77%.

Первые признаки восстановления венчурный рынок продемонстрировал в 2010, собрав $21,8 млрд. В 2020 году оборот составил уже $80 млрд.

Похожие записи:

- Лидеры венчурных инвестиций в криптовалюты.

- Глобальный инновационный индекс 2023 года: глобальный инновационный рейтинг возглавляют Швейцария, Швеция и США; отмечаются высокие показатели инновационной деятельности и растущая неопределенность в отношении финансирования стартапов

- Что такое венчурные инвестиции: основные понятия и преимущества

- Венчурные инвестиции — что это такое

Лидеры венчурных инвестиций в криптовалюты.

CoinMarketCap Academy рассматривает роль венчурных капиталистов и венчурных фондов в крипте, а также ведущих венчурных инвесторов в индустрии.

Инвестиционные банкиры и венчурные капиталисты подходят к криптовалюте как к золотой лихорадке нашего времени.

В прошлом году венчурные капиталисты, или VC, влили в крипто- и блокчейн-предприятия больше денег, чем за все предыдущие годы вместе взятые. В общей сложности в крипто- и блокчейн-стартапы было инвестировано 33 миллиарда долларов, согласно отчету Galaxy Digital. 9 миллиардов долларов, сумма, вложенная в последнем квартале 2021 года, превысила объем инвестиций за весь 2020 год.

Хотя не все согласны с тем, что венчурные фонды — это позитивная сила, они планируют играть вдолгую. В этой статье мы разберём роль, которую венчурные капиталисты играют в криптоэкономике сегодня, и то, какую роль они будут играть в формировании криптоландшафта в ближайшие годы.

Join us in showcasing the cryptocurrency revolution, one newsletter at a time. Subscribe now to get daily news and market updates right to your inbox, along with our millions of other subscribers (that’s right, millions love us!) — what are you waiting for?

Экспоненциальный рост венчурных инвестиций

В 2021 году мы увидели бум венчурных инвестиций в криптовалюту. Данные от Galaxy Digital показывают, что венчурные инвесторы инвестировали $33 млрд в крипто- и блокчейн-фирмы в 2021 году, что составляет около пяти процентов от всех вложений за год.

Это говорит о росте в тысячу процентов по сравнению с 2020 годом.

Несмотря на медвежий тренд, охвативший криптовалютный рынок в начале 2022 года, инвестиции венчурных компаний не замедлили себя ждать. По данным Galaxy Digital, венчурные инвестиции превысили 10 миллиардов долларов в первом квартале 2022 года, это пока что рекорд. Это сильно отличалось от предыдущего медвежьего рынка в 2018 году, когда многие криптовалютные стартапы боролись за то, чтобы привлечь средства и остаться на плаву.

Поскольку криптовалюты уверенно врываются в мейнстрим, возникают всевозможные вспомогательные и поддерживающие бизнесы, большинство из которых нуждаются в инвестициях и руководстве со стороны людей, которые разбираются как в криптовалютах, так и в бизнесе.

Вот тут-то и приходят на помощь венчурные инвесторы.

Роль венчурных капиталистов

Венчурные капиталисты, или VC, ищут стартапы с большим потенциалом роста и предоставляют им финансирование и руководство в обмен на долю в капитале компании. Фонды венчурных инвестиций обычно создаются пулом инвесторов, ищущих высокорисковые и высокодоходные инвестиционные возможности.

Некоторые крупные компании содержат специальные венчурные подразделения, которыми управляют штатные специалисты, это называется корпоративным венчурным финансированием. В корпоративном мире примерами могут служить венчурное подразделение Intel Intel Capital, венчурное подразделение Facebook, Alphabet Google Ventures и Salesforce Ventures. По большей части, корпоративные команды венчурного финансирования работают практически так же, как и венчурные компании, за исключением того, что прибыль поглощается корпорацией, а не отдельными инвесторами.

В криптомире сходными примерами могут служить, например, Binance Labs, Coinbase Ventures и FTX Ventures.

VC склонны инвестировать в знакомые им самим отрасли, поскольку их знания, опыт и профессиональная сеть позволяют им направлять и поддерживать команды, с которыми они работают. Как правило, они нацелены на фирмы с опытной командой менеджеров, большим целевым рынком и, в идеале, уникальным и никогда ранее не встречавшимся продуктом.

Как только команда венчурных капиталистов инвестирует в компанию, они сотрудничают с внутренними сотрудниками в таких областях, как управление бизнесом, маркетинг и общественные отношения, чтобы обеспечить компании рост. Они также предоставляют доступ к своей профессиональной сети, что, в свою очередь, помогает компании развивать свою команду, выходить на новые рынки и утверждаться в своей отрасли.

Читать статью Как инвестировать через венчурный фонд

В традиционных секторах бизнеса венчурные фонды обычно не финансируют стартапы со стадии идей. Вместо этого они, как правило, финансируют фирмы, которые имеют готовый продукт и хотят расширить свое предприятие. Однако криптостартапы не привлекают средства так, как это делают другие предприятия, поэтому венчурным инвесторам пришлось скорректировать свою стратегию инвестирования.

Давай погрузимся в то, как работают крипто-венчурные капиталисты.

Венчурный капитал в криптовалюте

С 2013 года криптостартапы в основном привлекали свои начальные средства через продажу токенов в процессе, который называется первичным предложением монет, или ICO. Многие из самых популярных сегодня монет и платформ привлекли свои начальные средства с помощью ICO, даже Ethereum.

ICO — идеальный инструмент для получения финансирования от розничных инвесторов, так как здесь нет ни государственного регулирования, ни существенных барьеров для входа. Они также позволяют стартапам привлекать средства, не беря на себя долгов и не жертвуя акционерным капиталом компании.

Как вы можете себе представить, венчурные компании также пользуются преимуществами ICO, поскольку они могут вкладывать средства в новые криптостартапы на ранней стадии, но без предоставления какой-либо маркетинговой или профессиональной помощи. Кроме того, VC могут легко обналичить токены гораздо быстрее, чем могли бы продать долю в капитале фирмы, несмотря на то, что при первичной продаже токенов обычно вводится период наделения правами.

Впрочем чуть больше года назад наметилась тенденция, что венчурные инвесторы вкладывают больше своих денег до того, как токены становятся общедоступными через ICO, что позволяет им покупать токены дешевле, чем это могут сделать розничные трейдеры. Можно утверждать, что это позволяет венчурным компаниям «сбрасывать» токены на розничных инвесторов, в таких случаях называемых «плебсом». Следует иметь в виду, что не все согласны с тем, что недавний бум венчурных инвестиций — это хорошо для криптовалют.

Помимо денег, что стартапы получают от венчурных фондов?

В дополнение к финансированию, которое позволит их проекту стартовать, основатели стартапов также получают доступ к обширной сети компаний и основателей венчурных фондов, а также консультации по вопросам регулирования, маркетинга, связей с общественностью и многого другого.

Кроме того, получение финансирования от известного венчурного инвестора является формой брендинга — это придает стартапам легитимность, что, как правило, гарантирует больший интерес и инвестиции со стороны розничных инвесторов в дальнейшем. Неудивительно, что список инвесторов стартапа часто размещается на видном месте на главной странице сайта.

В обмен на финансирование и руководство венчурные инвесторы обычно получают либо долю в акционерном капитале компании, либо процент от токенов до их публичной продажи. Если стартап добивается успеха, то венчурные инвесторы обналичивают свои токены или продают свою долю акций с прибылью для себя.

Лучшие венчурные фирмы

Ниже приводится список семи наиболее известных венчурных фирм в криптосфере.

DCG – Digital Currency Group

The Digital Currency Group, или DCG, была основана в 2015 году миллиардером Барри Силбертом (Barry Silbert), который был одним из самых ранних инвесторов в Bitcoin.

Миссия компании — ускорить развитие Биткойна и блокчейн-компаний, инвестируя в молодые финтех-фирмы, особенно те, которые создают новые цифровые активы, и курируя их.

На сегодняшний день группа инвестировала в более чем двести крипто- и блокчейн-компаний, включая BitPay, Chainalysis, Circle, Coinbase, Lightning Network, Ripple и ZCash.

Но DCG, пожалуй, наиболее известна благодаря своим дочерним компаниям: Grayscale Investments, которая управляет Bitcoin Investment Trust и является крупнейшим в мире менеджером цифровых активов, и CoinDesk, одним из ведущих новостных медиа о криптовалютах.

Читать статью Венчурные инвестиции (капитал) — что это и как работает

3AC – Three Arrows Capital

Three Arrows Capital — это инвестиционный фонд, ориентированный на криптовалюты. Он был основан в 2012 году Су Жу (Su Zhu, на фото выше) и Кайлом Дэвисом (Kyle Davies), ранее базировался в Сингапуре, но впоследствии переехал в Дубай.

Фирма стремится обеспечить инвесторам «превосходную доходность с поправкой на риск» и за последние десять лет накопила огромный портфель смешанных криптоинвестиций.

Портфель фонда включает несколько проектов DeFi, в том числе AAVE, Trader Joe и KeeperDAO, а также блокчейн-игры и платформы NFT, такие как Axie Infinity и Crypto Raiders.

В отличие от большинства других инвестиционных компаний, Three Arrows занимается приобретением и держит на балансе также криптовалюты и токены, в том числе Bitcoin, Kusama и Solana. А в декабре прошлого года фирма, как сообщается, купила ETH на сумму 400 миллионов долларов.

Недавно компания Three Arrows приняла участие в раунде финансирования в размере девяноста двух миллионов долларов для протокола Mina, который в настоящее время удерживает первенство за звание самого легкого блокчейна в мире — всего 22 КБ.

A16z – Andreessen Horowitz

Andreessen Horowitz, более известные как a16z, является, пожалуй, самым известным венчурным фондом в криптовалюте на сегодняшний день. Фирма была основана в 2012 году Марком Андреессеном (Marc Andreessen) и Беном Хоровицем (Ben Horowitz), и в настоящее время базируется в Кремниевой долине, в штате Калифорния.

A16z предлагает финансирование «смелым предпринимателям, строящим будущее с помощью технологий» на всех стадиях цикла финансирования: от посевных раундов до серии С.

Под управлением фирмы находится почти 30 миллиардов долларов активов, которые распределены между многочисленными фондами, включая специализированный криптофонд под названием a16z crypto.

Сегодня под управлением криптокомпании a16z находится более 3 миллиардов долларов, а в её команду входят консультанты по криптовалютам, маркетологи, разработчики, операционные менеджеры и инвесторы — все они помогают направлять деятельность криптокомпаний, в которые инвестирует a16z.

На сегодняшний день a16z профинансировал сотни известных и успешных криптоплатформ, включая NFT-маркетплейс OpenSea, создателя CryptoKitties Dapper Labs, и Axie Infinity, безумно популярную игру на основе блокчейна.

Криптопортфель фонда также содержит доли в Compound, Near Protocol, Uniswap, Maker, Celo, и многих других проектах.

Coinbase Ventures

Coinbase, популярная и публично зарегистрированная криптобиржа, имеет собственное венчурное крыло, которое называется Coinbase Ventures. Согласно исследованию CB Insights, Coinbase Ventures стал главным инвестором в блокчейн в 2021 году.

Фонд начал свою работу в марте 2018 года и предоставляет финансирование перспективным компаниям на ранней стадии, которые могут позитивно продвинуть отрасль вперёд. В отличие от других фондов, о которых мы говорили до сих пор, у Coinbase Ventures нет фиксированного размера фонда и ноль штатных сотрудников, по словам операционного директора Coinbase Эмили Чой (Emilie Choi).

В интервью Forbes она объяснила, что вместо того, чтобы заранее выделять средства на инвестиции, Coinbase использует деньги со своего баланса для покупки долей в стартапах, и что они предпочитают присоединяться к раундам финансирования, которые возглавляют другие венчурные фонды.

Согласно данным Crunchbase, Coinbase Ventures на данный момент инвестировал в 240 инвестиций, а недавно принял участие в раунде финансирования серии А для платформы создания NFT под названием Mintbase.

Текущий инвестиционный портфель фонда включает доли в BlockFi, сервисе крипто-кредитования и кошельков, Audius, децентрализованной музыкальной платформе, и Dapper Labs, компании, стоящей за CryptoKitties и NBA Top Shot NFTs.

Alameda Research

Alameda Research — это базирующийся в Гонконге фонд прямых инвестиций, который был основан в конце 2017 года Сэмом Бэнкманом-Фридом, также известным как SBF. Возможно, вы уже слышали о SBF — он основатель и генеральный директор FTX, одной из ведущих криптовалютных бирж.

Читать статью Горячая пора: почему венчурный рынок России только набирает обороты

Сегодня под управлением Alameda находится более миллиарда долларов в цифровых активах , включая Bitcoin, Ethereum, BNB, Solana, Uniswap и более тридцати других монет и токенов.

Последние инвестиции компании включают финансирование ConsenSys, разработчика кошелька MetaMask, и Near Protocol, платформы для разработки DApp.

Но, возможно, самым успешным вложением Alameda на сегодняшний день была её огромная ставка на Solana в июня 2021 года, прежде чем токен проекта взлетел с менее чем тридцати долларов до более чем двухсот пятидесяти долларов.

Binance Labs

В 2018 году Binance запустила объединенное инвестиционное и инкубационное крыло, названное Binance Labs. Инкубаторы находят и помогают только созданным компаниям пройти через критические этапы их раннего развития.

Инкубационная команда Binance специально фокусируется на захватывающих проектах ранней стадии, которые ещё не выпустили токен или монету, и которые поддерживают растущее развитие децентрализованного веба. В течение десятинедельной программы инкубируемые проекты получают доступ к наставничеству от бизнес-лидеров экосистемы Binance, а также к нормативной, юридической и сетевой поддержке.

Проекты, инкубируемые Binance, получают начальный капитал в 500 000 долларов в обмен на 10-процентную долю в бизнесе, а также право получить до десяти миллионов долларов дополнительного финансирования.

Хотя команда Binance Labs в первую очередь занимается инкубированием перспективных проектов, они также инвестируют и в уже состоявшиеся проекты. Недавно фонд принял участие в раунде финансирования серии С компании Figment на сумму 110 миллионов долларов и фактически возглавил привлечение 60 миллионов долларов для блокчейн-платформы под названием Multichain.

Последние инвестиции Binance Labs были в платформу Stepn, которая представляет собой приложение Web3 lifestyle, вознаграждающее пользователей криптовалютой за то, что те держат себя в тонусе.

Paradigm

Paradigm — это крипто-венчурная фирма, заявленная цель которой — «быть самым ранним и полезным партнёром для крипто-предпринимателей и сообществ.»

Сооснователь Coinbase Фред Эрсам (Fred Ehrsam) основал Paradigm в 2018 году вместе с бывшим партнёром Sequoia Capital Мэттом Хуангом (Matt Huang).

Дуэт запустил фонд из-за их совместной веры в то, что криптовалюты фундаментально изменят глобальную финансовую систему, и, инвестируя в криптопредпринимателей, они смогут извлечь выгоду из беспрецедентного роста сектора.

Пока что они в основном сотрудничают на ранних стадиях с криптоплатформами, которые нуждаются как в руководстве, так и в финансировании для реализации своих идей. Но они также инвестировали в некоторые более крупные крипто-компании, такие как BlockFi, FTX и Coinbase.

Текущий инвестиционный портфель Paradigm также включает в себя яркий набор криптовалют и токенов, включая Bitcoin, Compound и COSMOS. В ноябре прошлого года Paradigm объявили о создании нового венчурного фонда на 2.5 миллиардов долларов только для криптовалют, что на тот момент делало его крупнейшим из существующих криптофондов.

Эта статья предоставляет ссылки на сторонние веб-сайты или другой контент только в информационных целях («Сторонние сайты»). Сторонние сайты не находятся в ведении CoinMarketCap, и CoinMarketCap не несет ответственности за содержание любого Стороннего сайта, включая, помимо прочего, любые ссылки, содержащиеся на Стороннем сайте, или любые изменения или обновления Стороннего сайта. CoinMarketCap предоставляет вам эти ссылки только для удобства, и включение любой ссылки не означает поддержку, одобрение или рекомендацию сайта со стороны CoinMarketCap или какой-либо связи с его операторами. Эта статья предназначена для использования и должна использоваться только в информационных целях. Важно провести собственное исследование и анализ, прежде чем принимать какие-либо существенные решения, связанные с описанными продуктами или услугами. Эта статья не является и не должна толковаться как финансовая консультация. Взгляды и суждения, выраженные в этой статье, являются собственным мнением автора [компании] и не обязательно отражают взгляды и мнения CoinMarketCap.

Похожие записи:

- Что такое инвестиции и как стать инвестором: обзор

- Венчурные инвестиции: рассказываем кратко и просто о сложном

- 7 главных отличий венчурных инвесторов от традиционных

- Глобальный инновационный индекс 2023 года: глобальный инновационный рейтинг возглавляют Швейцария, Швеция и США; отмечаются высокие показатели инновационной деятельности и растущая неопределенность в отношении финансирования стартапов

https://genfix.ru/investicii/venchurnye-investicii/venchurnoe-investirovanie-portfelnye-i-pryamye-investicii-chto-eto-takoe-osobennosti-i-vidy/