Лизинг: что это такое, кому подходит и как его правильно оформить

Когда предпринимателю на время нужны оборудование или транспорт для бизнеса, он может их арендовать. Если они нужны надолго, обычно выгоднее их купить, даже если для этого придется взять кредит. Но получить кредит бывает не так просто. В этой ситуации удобнее воспользоваться такой услугой как лизинг. Правда, при этом нужно тщательно оценить возможные преимущества и риски.

Иллюстрация: Вера Ревина/Клерк.ру

Афанасий недавно открыл гостиницу на Черноморском побережье. Для бизнеса ему нужен микроавтобус, чтобы встречать гостей из аэропорта. Но денег на микроавтобус сейчас нет.

Афанасий может обратиться в специальную компанию, которая купит для него микроавтобус и позволит им пользоваться за определенную плату. Договор можно заключить на долгий срок — например, на 2—3 года. А когда этот срок подойдет к концу, Афанасий уже немного подзаработает и сможет выкупить микроавтобус или просто вернуть его.

Компания, которая дает предпринимателям такую возможность, называется лизинговой, а сама услуга — лизингом.

Лизинговая компания по заказу клиента приобретает необходимый ему транспорт, оборудование или недвижимость, а затем сдает их клиенту в аренду на определенный срок. При этом у предпринимателя есть возможность в конце срока аренды выкупить это имущество и стать его собственником.

Для клиента лизинг — это одновременно и аренда, и аналог целевого кредита. Предприниматель получает имущество, которое ему нужно для бизнеса, и расплачивается за него постепенно, как по кредиту.

При этом условия у лизинга обычно более гибкие, чем у кредита. К примеру, лизинговая компания может учесть сезонность вашего бизнеса и распределить платежи удобным для вас образом.

Для Афанасия лучше, если размер лизинговых платежей будет выше в разгар курортного сезона, когда его прибыль максимальна, и ниже в межсезонье.

Кому подходит лизинг

Индивидуальным предпринимателям и юридическим лицам, которым нужна спецтехника, транспорт, недвижимость или оборудование для бизнеса.

Возможность оформить лизинг есть и у физических лиц — к примеру, если вам нужна машина для личных целей. Но в этом случае стоит внимательно сравнить предложения лизинговых компаний и условия по автокредитам в банках. Часто кредит оказывается выгоднее, ведь на лизинговые платежи начисляется НДС (20%).

В лизинг нельзя взять земельный участок, природный объект (например, поле или озеро) и имущество, которое принадлежит государству и по закону не подлежит свободному обращению (например, здания — памятники культуры). Зато фермеры могут приобрести в лизинг коров и лошадей.

Лизинг не очень охотно одобряют фирмам, которые существуют меньше года: велик риск, что бизнес заглохнет и предприниматель не сможет платить. И все же лизинговая компания с большей вероятностью пойдет на сделку с начинающим бизнесменом, чем банк.

Если клиент не будет выполнять свои обязательства, она просто заберет у него имущество, которое остается у нее в собственности. И затем ей проще, чем банку, найти этому транспорту или оборудованию новое применение.

Бывает ли льготный лизинг для малого бизнеса

Да, существуют государственные программы льготного лизинга.

Программы Корпорации МСП

Компания «МСП Лизинг» предлагает льготные условия по лизингу нового оборудования. Договор заключается на срок от 13 месяцев до 7 лет.

По программе «Приоритет» процентная ставка составляет 16,5%. Воспользоваться льготами могут компании среднего, малого и микробизнеса, которые работают в обрабатывающих отраслях, туризме, медицине, науке и спорте.

Для микро- и малого бизнеса доступно оборудование стоимостью до 50 млн рублей, для средних предприятий — до 100 млн рублей.

По программе «Приоритет+» ставки еще ниже: 6% для российского оборудования и 8% для иностранного. Но действуют они только для малых и микропредприятий обрабатывающих отраслей.

Стоимость оборудования должна составлять от 500 000 до 50 млн рублей. Льготные ставки не распространяются на транспортную технику и оборудование для торговли. Подать заявку на участие в программах корпорации можно через

Для просмотра ссылки необходимо нажать Вход или Регистрация

Программы Минпромторга

У Министерства промышленности и торговли есть отдельные программы льготного лизинга для разных видов транспорта. Воспользоваться ими можно через компании — партнеры Фонда развития промышленности.

Может, лучше взять кредит?

Не всегда. Получить предпринимательский кредит бывает довольно сложно. Оформить потребительский кредит тоже не выйдет — закон «О потребительском кредите» запрещает брать такой кредит на предпринимательскую деятельность.

Если вы возьмете потребительский кредит и потратите его на запуск своего дела, банк может узнать об этом и расторгнуть договор. В таком случае вам придется раньше времени вернуть всю сумму.

Получить имущество в лизинг обычно намного проще. Требования к предпринимателям у лизинговых компаний не такие строгие, как у банков.

Условия лизингового договора (срок лизинга и график платежей), как правило, более гибкие, чем условия кредитного договора. Кроме того, в лизинг можно взять нежилое помещение. Это намного проще, чем оформлять кредит на недвижимость. Но это далеко не все преимущества лизинга.

Преимущества лизинга

У лизинга много плюсов по сравнению с кредитом.

- Не нужно вносить залог. Само оборудование, транспорт или недвижимость и есть залог того, что вы будете исправно платить лизинговой компании. Иначе арендованное имущество у вас заберут.

- Вы сэкономите на налоге на прибыль. С прибыли, то есть разницы между вашими доходами и вашими расходами, взимается налог. Если вы взяли имущество в лизинг, то на таком налоге вы можете сэкономить. Лизинговые платежи учитываются в бухгалтерских документах как расходы, как и амортизация оборудования, а значит, они уменьшают вашу налогооблагаемую базу.

- Имущество может обойтись дешевле. Лизинговые компании часто закупаются оптом, поэтому могут приобретать нужные вам товары с большими скидками. Благодаря этому вы можете постепенно выкупить у лизинговой компании транспорт или оборудование за меньшую сумму, чем если бы взяли кредит и покупали их сами.

- Не придется думать о доставке и монтаже оборудования. Лизинговая компания может взять на себя все заботы о транспортировке. Если вам необходимо зарубежное оборудование, это сильно сэкономит ваши усилия: доставку из-за границы, таможенное оформление, регистрацию, доставку до вашей компании и даже монтаж может сделать лизинговая компания.

Как оформить договор лизинга

Взять что-то в лизинг относительно просто. Обычно лизинговые компании требуют небольшой список документов:

- заявку — в ней вы укажете, какое оборудование, транспорт или недвижимость хотите взять в лизинг, его желательную цену, технические характеристики, а также адрес и реквизиты продавца, если вы его уже выбрали;

- бухгалтерский баланс вашей компании за последний квартал или год;

- нотариально заверенные копии учредительных документов;

- бизнес-план.

На что обратить внимание, подписывая договор

Основной документ, который с вами обязательно должна подписать лизинговая компания, — это договор лизинга.

Часто вместе с ним идут дополнительные договоры — например, договор страхования, гарантии или поручительства. Все зависит от того, какое имущество вы берете и на каких условиях.

В любом случае, когда вы заключаете сделку с лизинговой компанией, обговорите детали:

- зафиксируйте требования к качеству оборудования или транспорта, его комплектации и срокам передачи вам;

- уточните, какие условия будут считаться нарушением договора (в каком случае лизинговая компания может разорвать отношения и забрать у вас имущество);

- если вы не планируете выкупать имущество, обсудите с лизинговой компанией его допустимый износ; по закону вы должны вернуть оборудование или транспорт в рабочем состоянии с учетом «нормального» износа;

- обговорите страховку.

Если вы нарушите условия договора, вам могут грозить штрафы и дополнительные расходы. От этого риска можно уберечься с помощью добровольного страхования ответственности.

После того как вы подпишете договор с лизинговой компанией, у вас на руках должны остаться следующие документы:

- договор лизинга;

- акт приема-передачи имущества между вами и лизинговой компанией;

- договор купли-продажи между продавцом имущества и лизинговой компанией;

- приложение к договору купли-продажи, в котором указано название оборудования или транспорта, их комплектация и характеристики или описание объекта недвижимости;

- технический паспорт.

-

внести информацию о заключении договора в

Для просмотра ссылки необходимо нажать Вход или Регистрация

- передать вам имущество в том состоянии, которое указано в договоре. С этого момента вам предстоит за свой счет проводить техобслуживание оборудования или транспорта и ремонтировать их, если в договоре лизинга нет других условий;

- отдать документы на имущество (например, технический паспорт), а также запасные или дополнительные детали, если они идут в комплекте с оборудованием.

Как оплачивать лизинг

Платежи за лизинг вносят в несколько этапов:

- Первоначальный взнос. Обычно это 20–30% от стоимости имущества. Но для самого ходового оборудования (например, популярных марок автомобилей) первоначальный взнос может быть ниже — 5–10% от цены.

- Регулярные выплаты — обычно ежемесячные или ежеквартальные.

- Платеж за выкуп имущества.

Иногда за лизинг можно рассчитываться продукцией. Например, если вы берете в лизинг оборудование для полевых работ, лизинговая компания может согласиться принять от вас платеж зерном. В таком случае цена зерна прописывается в договоре.

Регулярные выплаты бывают:

- аннуитетные — вы платите одну и ту же сумму на протяжении всего срока договора;

- регрессивные — в первые месяцы вы платите больше, потом сумма взносов постепенно снижается. Это, по сути, способ перераспределить долговую нагрузку.

Что будет, если вовремя не внести платеж или не вернуть оборудование

Если вы не будете вносить регулярные выплаты, лизинговая компания расторгнет с вами договор и заберет имущество. Причем все расходы на демонтаж и транспортировку лягут на вас.

Пока вы не выкупили имущество, оно принадлежит лизинговой компании.

Но это еще не все. По закону, если вы дважды не заплатите или просрочите платеж, лизинговая компания имеет право списать сумму вашего долга со счета, с которого вы до этого оплачивали лизинг. Оспорить такое списание денег вы сможете только через суд.

Если по договору вы не собирались выкупать имущество, а взяли его на время и не вернули в срок, то вам придется заплатить неустойку. У лизинговой компании могут быть свои планы на это имущество — например, передать его другому предпринимателю. И если из-за вас компания нарушит другой договор и заплатит за это штраф, вам придется, помимо неустойки, возместить ей и эти расходы.

У лизинга есть и другие подводные камни.

Риски лизинга

Даже если вы вовремя вносите платежи, вас могут поджидать неприятные сюрпризы.

- Конфискация имущества.

Если вы считаете, что ничего не нарушили и у вас отобрали лизинговое имущество неправомерно, можете оспорить действия компании в суде.

- Отказ в выкупе имущества.

В такой ситуации вы можете потребовать через суд передать вам имущество, все необходимые документы и возместить возникшие убытки.

- Потеря собственного имущества.

Сам по себе обратный лизинг — легальная практика. Владельцы промышленного оборудования, судов, самолетов и поездов часто работают с лизинговыми компаниями по такой схеме.

Но в последнее время появились фирмы, которые используют обратный лизинг для того, чтобы без лицензии и без контроля Банка России выдавать кредиты частным лицам и индивидуальным предпринимателям.

Что такое обратный лизинг

В случае обычного лизинга лизинговая компания за счет собственных или кредитных денег покупает имущество, а затем сдает его в аренду предпринимателю.

Если бизнесмен из-за финансовых трудностей не может вовремя вносить платежи, он просто возвращает арендованный транспорт или оборудование либо освобождает чужое помещение.

В случае обратного лизинга вы продаете ваше собственное имущество лизинговой компании и одновременно заключаете на него лизинговый договор.

То есть получаете крупную сумму денег и продолжаете пользоваться тем же транспортом, недвижимостью или оборудованием, но платите за них аренду. И можете в конце срока лизинга выкупить их обратно.

Такая схема не нарушает закон о лизинге. Но некоторые компании таким способом просто пытаются обойти закон о потребительском кредите. Предпринимателей и потребителей убеждают, что это легкий способ получить деньги, когда не удается взять кредит или заем. При этом уверяют, что никаких дополнительных рисков не возникает.

Чем может быть опасен обратный лизинг

Суммы штрафов и неустоек, которые могут потребовать банки, МФО и КПК в случае просрочки платежей, ограничены законом.

Для лизинга таких ограничений нет. Поэтому некоторые компании вводят драконовские штрафы — например, неустойка за каждый день просрочки может составлять 5% от суммы займа. То есть при просрочке в 10 дней клиент должен будет выплатить неустойку, равную половине займа.

При этом компании, которые под видом обратного лизинга кредитуют частных лиц, стараются выкупить автомобиль или недвижимость клиента по заниженной цене. Они уверяют, что это выгоднее для человека — ведь в этом случае размер лизинговых платежей будет ниже. А в конце срока лизинга клиенту проще будет выкупить свое имущество обратно.

Но в реальности все не так просто. Компания может прописать в договоре, что имеет право расторгнуть договор и забрать имущество, если клиент просрочит платеж даже на пару дней.

При этом недобросовестные компании могут специально не указать в графике платежей обязательные дополнительные расходы. Например, не включить в него стоимость страховки. И если клиент ее не оплатит, это может стать поводом для расторжения договора. В результате человек теряет возможность выкупить свое имущество обратно по той же заниженной цене, по которой его продал лизинговой компании.

Все эти риски обычно возникают, если вы заключаете договор с компанией, которая лишь прикрывается лизинговой схемой, чтобы нажиться на доверчивых людях. Сейчас не нужно получать специальную лицензию для того, чтобы заниматься лизингом. Поэтому вся ответственность за выбор надежного партнера ложится на вас.

Как выбрать лизинговую компанию

- Выбирайте компанию со стажем. При многих крупных банках и производственных предприятиях работают свои лизинговые компании. Изучите их предложения.

- Обращайтесь в организации, которые не скрывают данные о себе — публикуют на своем сайте финансовую отчетность и информацию о руководстве.

- Поищите компанию в отраслевых рейтингах. Сравнение лизинговых компаний регулярно проводит агентство «Эксперт РА» и периодически — «Национальное рейтинговое агентство» и «Национальные кредитные рейтинги». Обратите внимание и на кредитный рейтинг. Лизинговые компании не обязаны его получать. Но если рейтинг есть и он высокий (с буквами А и В), это говорит о финансовой устойчивости организации.

- Внимательно почитайте отзывы о компаниях, которые вас заинтересовали. Возможно, ваши друзья или коллеги уже работали с этими компаниями и могут поделиться опытом.

- Запросите у лизинговой компании бухгалтерский баланс. Его дают посмотреть не всегда, но попробовать стоит. Баланс поможет понять, откуда у компании деньги: берет ли она кредиты в банках, выпускает облигации или в ее капитал вкладывают собственные деньги учредители. Компания с разными источниками финансирования надежнее, чем с одним.

- Выбирайте лизинговую компанию, которая специализируется на нужном вам имуществе — например, на автомобилях. Когда у компании есть налаженные контакты с автопроизводителями и дилерами, скорее всего, работать с ней будет проще, безопаснее и выгоднее.

- Выясните у представителя лизинговой компании, с каким бизнесом она чаще работает — с малым или средним, с юрлицами или индивидуальными предпринимателями. Может быть, компания фокусируется на определенных отраслях — например, сельском хозяйстве или высоких технологиях. Выбирайте ту компанию, которая глубже погружена в специфику работы с предприятиями вроде вашего.

Памятка для оформляющих лизинг

- Выберите надежную лизинговую компанию.

- Внимательно прочитайте договор.

- Соблюдайте условия договора.

- Следите за графиком выплат.

При грамотном подходе лизинг может стать хорошей инвестицией в ваш бизнес — новое оборудование, транспорт или помещение окупят себя и позволят заработать.

Учет лизинга в 1С 8.3 у лизингополучателя

Инновационное решение для комплексного управления ресурсами предприятия любой отрасли. 10 лет на рынке!

Переход на 1С:ERP 2.5

Безопасный переход с типовых и доработанных ERP на новую редакцию 2.5. Типовое обновление бесплатно!

от 9 600 руб.

Консультации по учету лизинга в 1С

Оперативная помощь по 1С без предоплаты. Протестируйте качество нашей работы — получите первую консультацию в подарок.

от 800 руб.

1С ERP позволяет вести учет ОС, арендованных и полученных в лизинг, в том числе учитываемых на балансе лизингополучателя или на забалансовых счетах. Удобно вести договоры лизинга и настраивать счета учета для обязательств, обеспечительного платежа, выкупа и лизинговых платежей.

Лизинг – это договор аренды на основе финансовых договоренностей с изложенными условиями согласия сторон на аренду. Он гарантирует сторонам:

- Арендатору, также именуемому лизингополучатель – использование актива;

- Лизингодатель/арендодатель, владелец собственности, подписывая контракт, получает гарантию платежей от лизингополучателя установленное время.

Обе стороны столкнуться с последствиями, если не будут соблюдать условия договора.

Типы арендных договоров включают в себя операционную аренду, финансовую аренду, возвратный лизинг и сочетание их элементов. Самой важной характеристикой операционной аренды является обеспечение и финансирования, и обслуживания. Смысл операционной аренды в том, что лизинговые платежи включают плату за финансирование, а также плату за обслуживание. Этот вариант требует, чтобы арендодатель поддерживал и обслуживал арендованное оборудование. Например, нередко владелец воздушного судна арендует двигатели самолетов. Поскольку владелец, вероятно, не специализируется на деталях и обслуживании таких высокотехнических компонентов, имеет смысл включать плату за обслуживание непосредственно в лизинговую плату.

Финансовая аренда отличается от операционной аренды тем, что она не предусматривает плату за обслуживание в составе лизинговых платежей.

Когда речь идет о машинах и оборудовании, лизинговая компания по существу покупает, например, автомобиль у дилера и передает его в лизинг клиенту. Таким образом, лизингодатель «предоставляет» деньги на покупку, и клиент платит за это кредит. Хотя дилер и лизингодатель могут быть одним и тем же лицом, создание трехстороннего соглашения позволяет дилерской сети продавать дополнительно автомобиль в лизинг. Лизингополучатель получает автомобиль, который может использовать без издержек владения (при учете на балансе у лизингодателя).

Отражение лизинга в 1С возможно на базе различных программных продуктов, например, в программе учета – 1С:Бухгалтерия 8.3. Мы рассмотрим лизинг в 1С 8.3 на примере программы для комплексной автоматизации, разработанной на платформе 1С:Предприятие 8.3 – 1С:ERP 2.4.

Лизинг на балансе лизингополучателя может отражаться как в регламентированном учете, так и в управленческом учете.

Учет лизинга в ERP 2.4 в регламентированном учете

В регламентированном учете возможность ведения учета полученных по лизингу основных средств определяется функциональной опцией «НСИ и Администрирование-Регламентированный учет-Управление параметрами регламентированного учета-Лизинг».

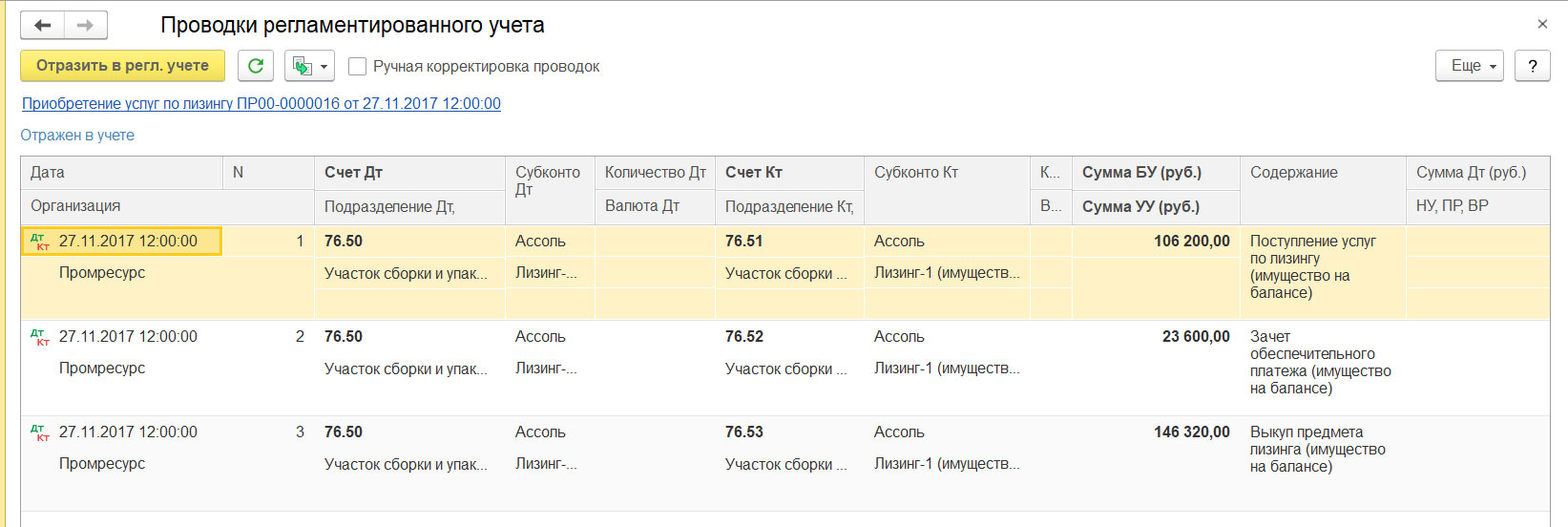

Настройка правил отображения операций задается параметрами договоров лизинга. Это позволяет поддержать различные схемы отображения по таким договорам в бухучете. Для отображения сумм хозяйственных операций можно использовать стандартные субсчета взаиморасчетов и обязательств (проводки по субсчетам 60.02, 76.05 и т.д.) или самостоятельно дополнить рабочий план счетов выделенными субсчетами на счете 76 «Расчеты с разными дебиторами и кредиторами».

Рекомендуется использовать различные субсчета для счетов учета по договору для:

- Обеспечительного платежа;

- Арендных обязательств (счет используется только для варианта учета «На балансе»);

- Лизинговых услуг;

- Выкупа предмета лизинга.

Проанализировать состояние взаиморасчетов по договорам лизинга можно с помощью отчета «Реестр договоров лизинга». Существует 2 варианта учета лизинга у лизингополучателя – на балансе и за балансом.

Внедрение 1С:ERP 2

Комплексная автоматизация управления ресурсами предприятия. Бесплатный аудит от ведущего партнера 1С!

Настроим учет лизинга в 1С:ERP

Грамотно настроим вашу 1С, адаптируем функционал под ваши учетные процессы. Гарантия 1 год!

Учет на балансе лизингополучателя

При учете на балансе лизингополучателя используются следующие документы системы:

- Поступление в лизинг оформляется документом «Поступление предметов лизинга», который формирует обязательства перед лизингодателем и стоимость оборудования к принятию к учету;

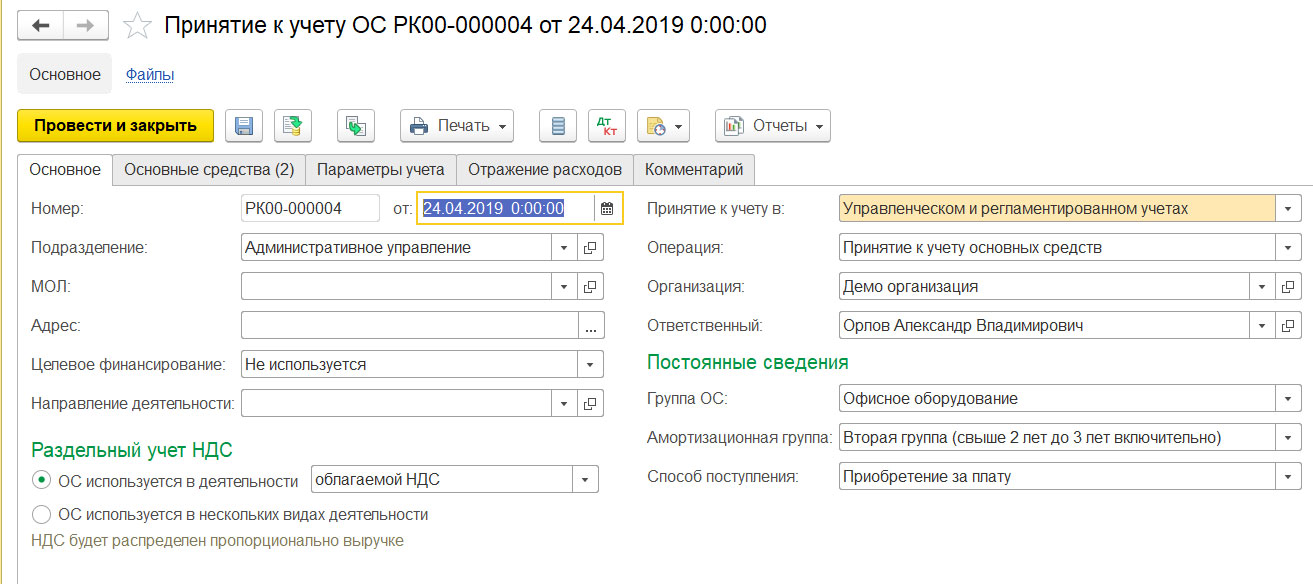

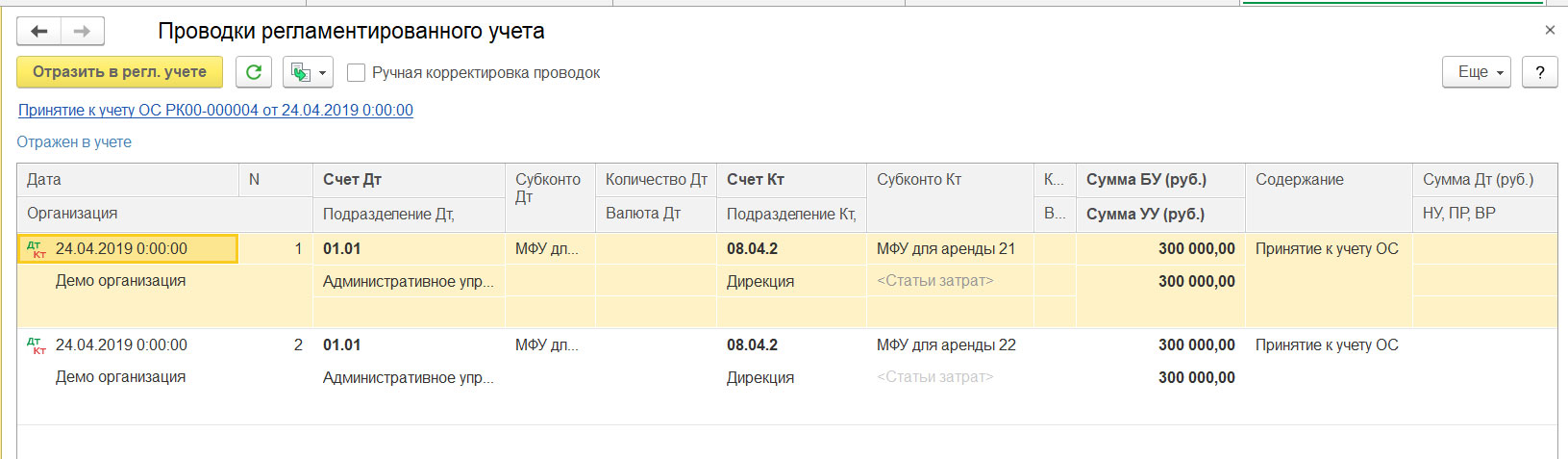

- «Принятие к учету ОС» принимает предмет лизинга в состав внеоборотных активов. «Регламентированный учет-Основные средства-Документы по ОС-Создать-Принятие к учету»;

- Оплата лизинга – обеспечительный платеж, ежемесячные лизинговые платежи и выкуп. Планируется через «Заявки на расход ДС» и вводится через «РКО» или «Списание безналичных ДС»;

- На обеспечительные платежи нужно формировать счета-фактуры по авансам выданным;

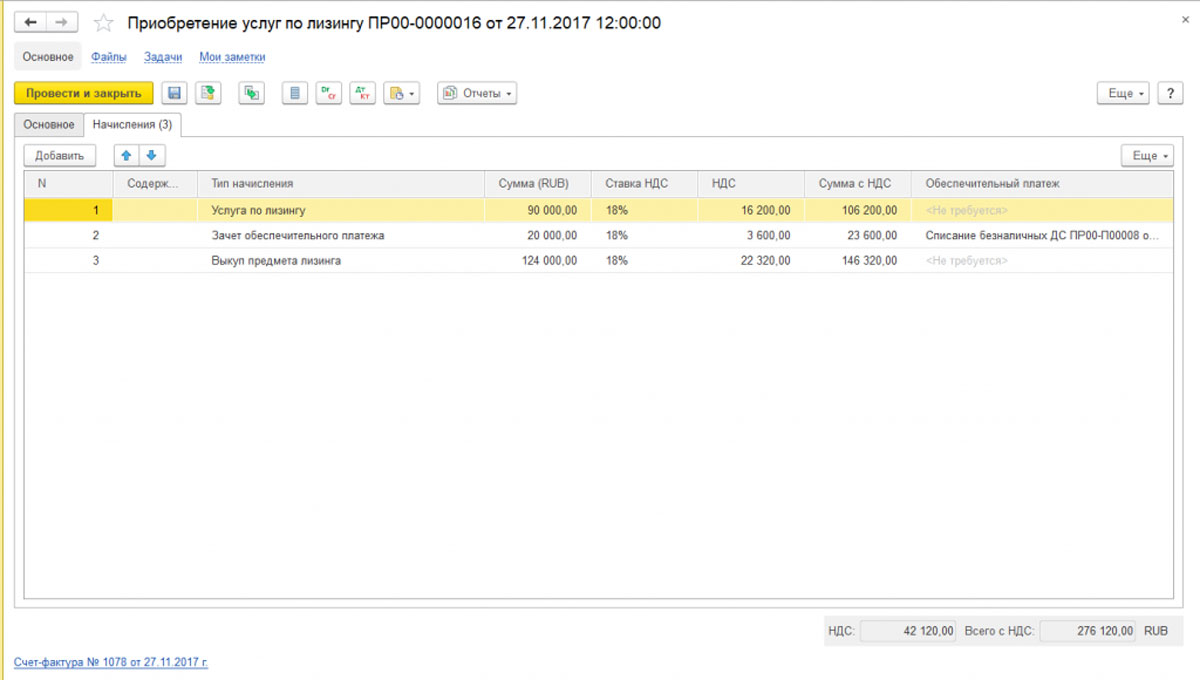

- Ежемесячные начисления и зачеты обеспечительного платежа, а также начисление выкупной стоимости, делают через «Приобретение услуг по лизингу»;

- Счета-фактуры полученные формируются внутри документа начисления;

- Амортизация ОС выполняется в рамках шагов по закрытию месяца;

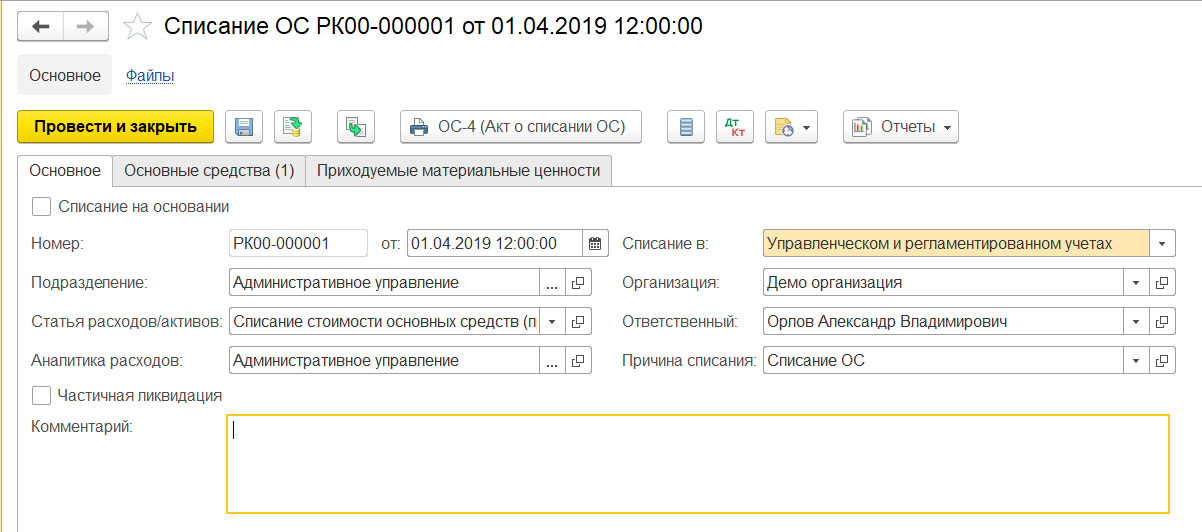

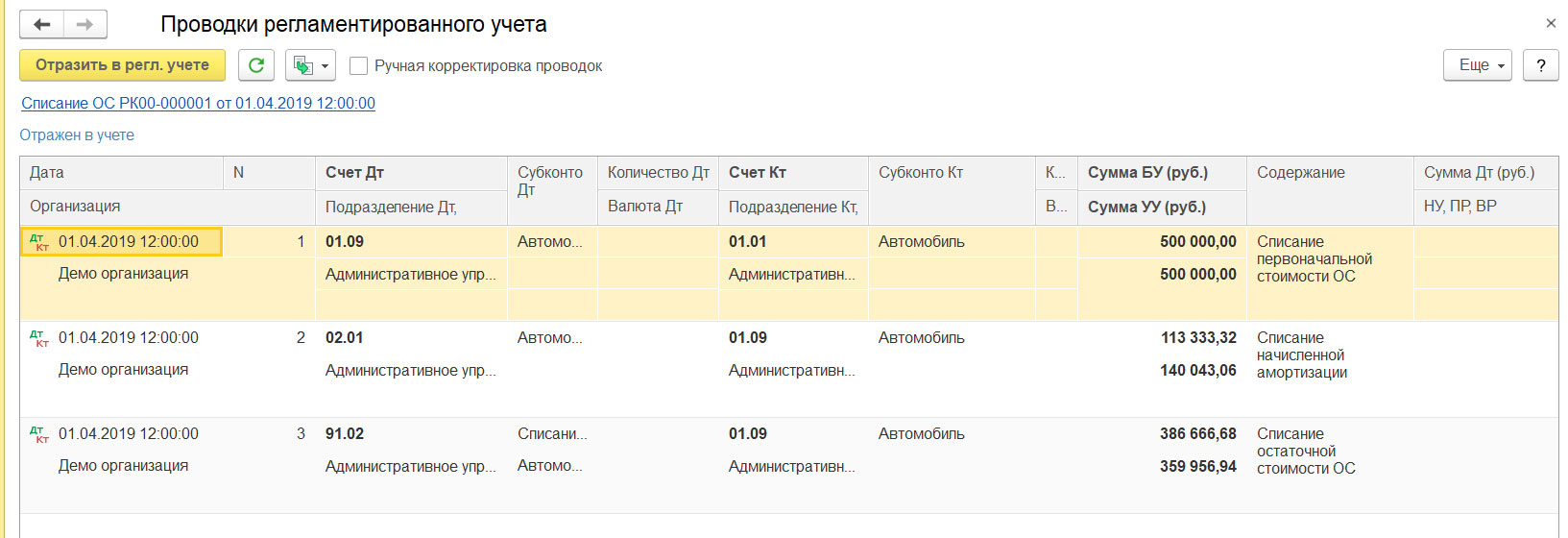

- В случае досрочного прекращения договора нужно списать ОС (документом «Списание ОС»);

- Если договор выкупа ведется отдельно от договора лизинга, то он оформляется договором с поставщиком и операции по нему проходят через «Приобретение услуг и прочих активов»;

- После завершения договора лизинга и при переходе прав собственности на предмет лизинга без отдельного выкупа нужно изменить параметры учета ОС, переведя предмет лизинга на другие субсчета учета;

- Возникающие из-за разницы стоимости оборудования в БУ и НУ налоговые обязательства и активы будут рассчитаны автоматически регламентной операцией в рамках шагов по закрытию месяца.

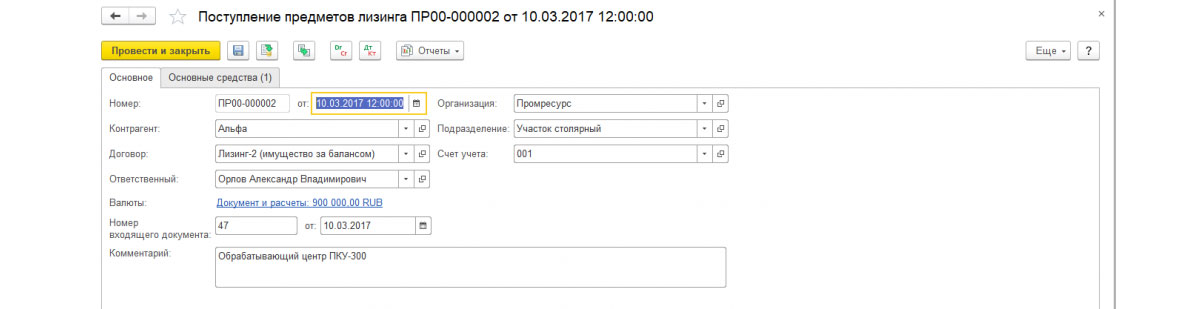

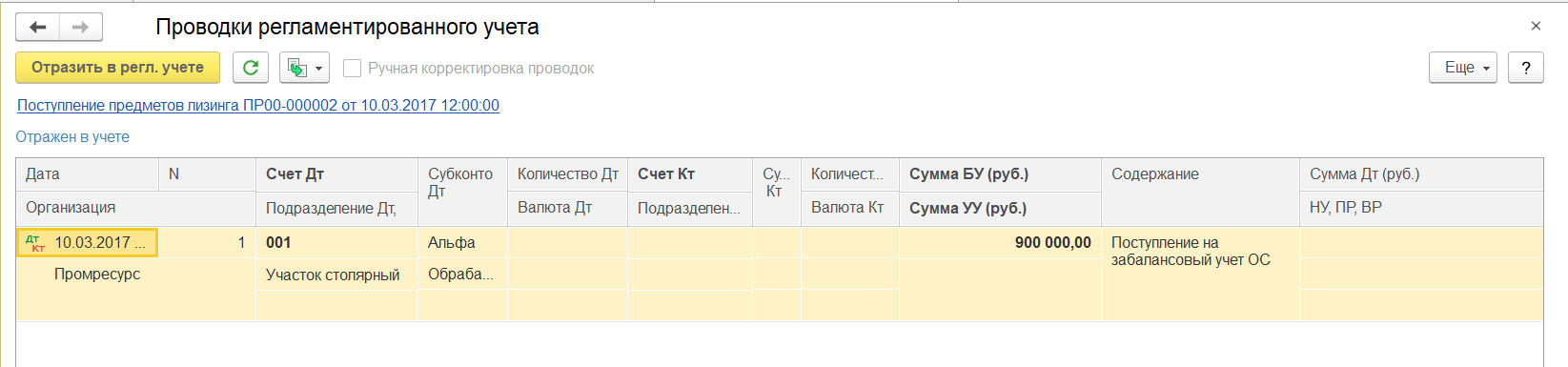

Учет предметов лизинга за балансом

- «Поступление предметов лизинга» отражает залоговую сумму на забалансовом учете;

- «Оплата лизинговых услуг» обеспечительный платеж, ежемесячные лизинговые платежи и выкуп. Планируется через «Заявки на расход ДС» и вводится через «РКО» или «Списание безналичных ДС»;

- На обеспечительные платежи нужно формировать счета-фактуры по авансам выданным;

- Ежемесячные начисления и зачеты обеспечительного платежа, а также начисление выкупной стоимости делаются через «Поступление услуг по лизингу»;

- Счета-фактуры полученные формируются внутри документа начисления;

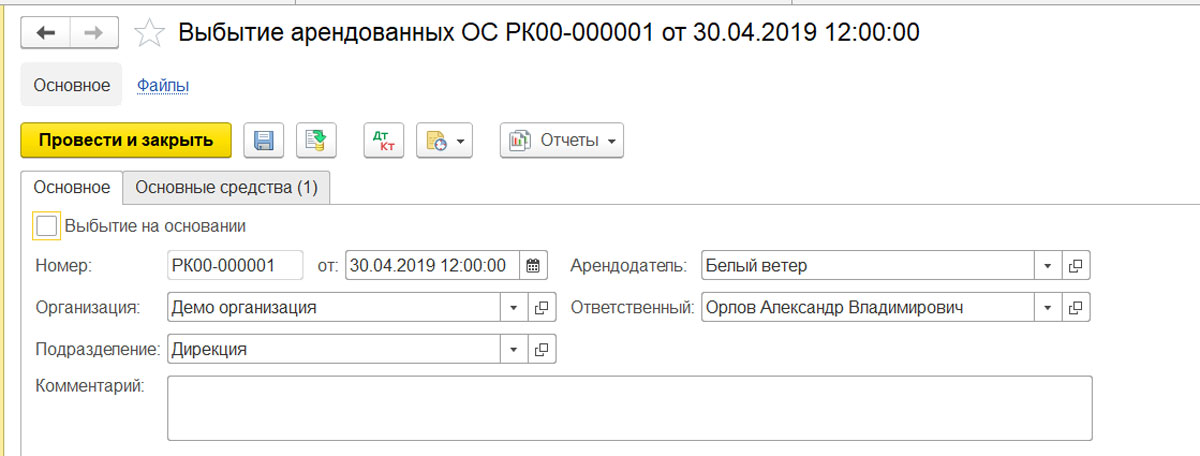

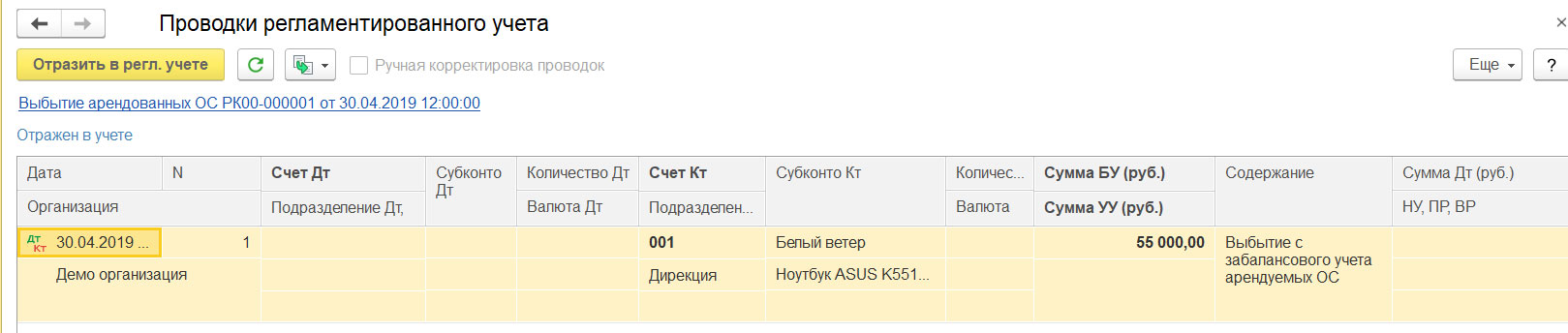

- В случае досрочного прекращения договора нужно сформировать «Выбытие арендованных ОС»;

- Если договор выкупа ведется отдельно от договора лизинга, то он оформляется договором с поставщиком и операции по нему проходят через «Приобретение услуг и прочих активов»;

- После завершения договора лизинга и при переходе прав собственности на предмет лизинга без отдельного выкупа нужно сделать «Принятие к учету ОС» с порядком учета стоимости «Амортизация начислена».

Учет в ERP 2.4 в управленческом (оперативном) учете

Учет лизинга ОС в регламентированном учете не затрагивает контур оперативного учета. Поэтому, если его необходимо учитывать в управленческом учете, то это возможно сделать при помощи следующих шагов:

- Соглашение/договор с поставщиком с графиком платежей, оформлять на отдельный склад;

- Заказ поставщику (на отдельный склад);

- Оформить предоплату на основании «Заказа поставщику»;

- Приобретение товаров и услуг на основании «Заказа поставщику»;

- Принять ОС к учету, при этом необходимо списать товар на статью активов: на основании «Приобретения товаров и услуг» провести оформление документа «Списание на расходы/активы»;

- С помощью документа «Отражение прочих доходов и расходов» провести начисление амортизации.

https://ru.probiv.one/threads/lizing-chto-ehto-takoe-komu-podxodit-i-kak-ego-pravilno-oformit.144337/